SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. renatov

Смена плоскостей на рынке металлургии

- 13 февраля 2013, 14:59

- |

Задача кейса

Доля российских компаний на рынке стали падает, они уступают рынок китайским компаниям. Это является общемировой тенденцией, так же падают доли остальных европейских и американских компаний.

При этом российские металлургические компании выбрали стратегию развития в качестве вертикально-интегрированных компаний и продолжают инвестировать в развитие минерально-сырьевой базы.

В настоящее время рынок железной руды находится под угрозой обвального падения цен.

Оправдана ли стратегия вертикальной интеграции? Что дальше?

Краткое резюме решения кейса группы MBA-025 (Мурсалимов Ренат, Антон Гребень, Минубаев Радик)

Рассмотрим вертикально-интегрированную компанию на примере Северстали.

OAO «Северсталь» – вертикально интегрированная сталелитейная и горнодобывающая компания. Северсталь» включает три дивизиона: «Северсталь Ресурс», «Северсталь Российская Сталь» и «Северсталь Интернэшнл». «Северсталь Ресурс» — ведущий производитель железной руды и коксующегося угля в России. «Северсталь Российская Сталь» – ведущий производитель стали в России. «Северсталь Интернэшнл» – солидная, среднего размера металлургическая компания США, клиентская база которой состоит из первоклассных предприятий автомобильной, энергетической и строительной отраслей.

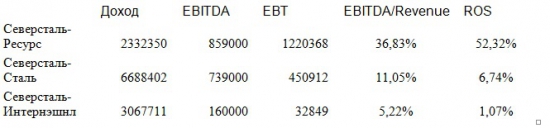

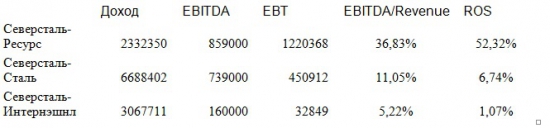

Ниже финансовые показатели данных компаний.

В цепочке создания стоимости можно увидеть, что доля EBIDTA/Revenue выше у подразделения добычи. Доля EBIDTA/Revenue добычи справедлива не только для Северстали, но и для всей металлургии в целом.

Можно в целом заявить об оправданности включения предприятий добычи коксующего угля и железной руды в вертикально-интегрированную структуру.

Но проблема на данный момент заключается в том, что металлургические компании теряют конкурентные преимущества: дешевые ресурсы.

По цене на газ, электроэнергию и энергетический уголь Россия уже уступает ведущим странам. Рентабельность EBITDA у многих наших металлургов снизилась с 29 % до 18 %. Например, Северсталь, самой рентабельная компании по отрасли, имеет показатель в 22 %. За счет низкой зарплаты эта рентабельность EBITDA остается еще высокой по сравнению с Америкой и Европой.

Что в данном случае остается делать металлургическим компаниям в будущем для того, чтобы оставаться конкурентоспособными на глобальном рынке? Один из путей, как инвестиции в отрасль, уже не является достаточным. В отрасль за прошедшие годы и так было инвестировано порядка 1 трлн. руб. Износ основных фондов по отрасли составляет 43 %, а у Северстали вообще порядка 21%, что отражается на ее хорошей рентабельности.

Необходимо наращивать темпы и масштабы для успешной конкуренции на мировом рынке. Путь горизонтальной интеграции позволяет решить данную проблему.

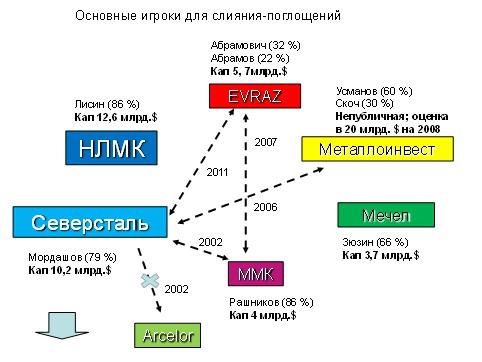

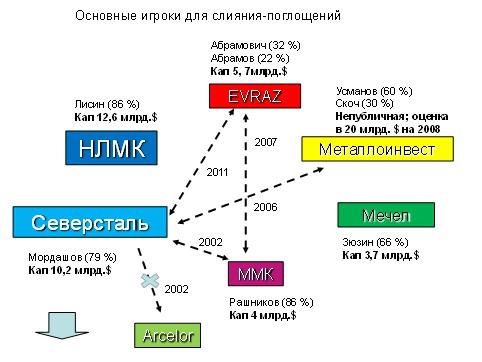

Ниже представлены основные игроки на рынке металлургии. Стрелочками обозначены переговоры, которые были по слухам на рынке.

Далее представлен рисунок о готовности собственников на слияние и поглощение, их слабые и сильные стороны. На данным момент готовы к слияниям 3 компании: Евраз (миноритарии готовы монетизировать бизнес, не против и Абрамович), Мордашев со своим Северсталем давно мечтает о покупке активов и даже готов снизить долю своего пакета, Металлоинвест во главе с Усмановым мечтает о приобретении какой-нибудь компании. НЛМК и ММК против, но у Лисина позиции сильнее в отличие от Рашникова, который не до конца обеспечил независимость компании от поставок железной руды. Заключение долгосрочно контракта с казахстанской ENRC до 2017 г о поставке железной руды и покупка 6 % австралийской компании Fortescue Metals не решило до конца проблемы. На этом фоне выделяется Мечел, который с большими долгами находится на грани фола.

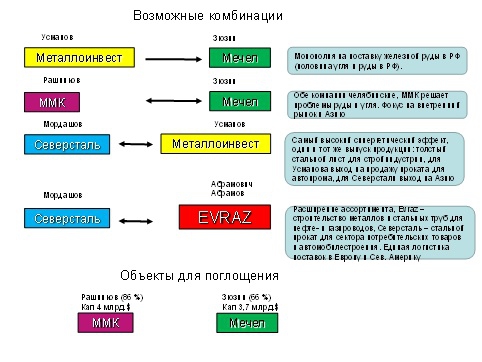

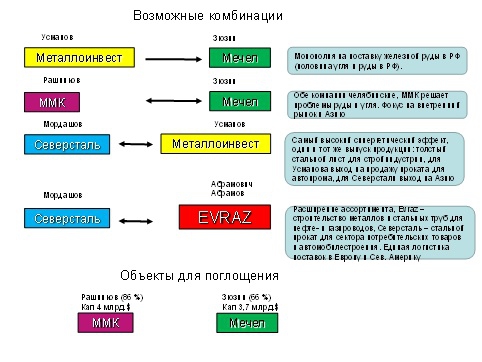

Возможные комбинации металлургов следующие:

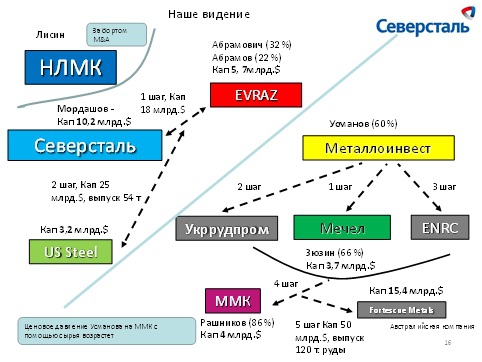

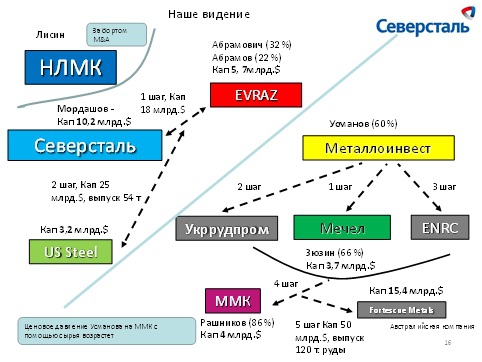

Наше видение – это образование на просторах СНГ 3 металлургических компаний. Рисунок ниже.

Образуется крупная сталелитейная международная компания с капитализацией 25-30 млрд.$ и выпуском стали 54 т, которая способна по масштабам противостоять китайской экспансии.

2. Металлоинвест во главе с Усмановым скупает проблемный Мечел. Его компания публично оценивается после поглощения. Усманов агрессивно скупает Укррудпром и казахстанский ENRC и становится большим крупным игроком на рынке железнорудных поставок на территории стран СНГ. Его поставки главным образом направлены на Россию и Азию. На 4 шаге такая крупная компания способна устроить ценовое давление по железной руде на ММК, что является слабым местом Рашникова. В конце концов Рашников может сдаться и позволить себя поглотить. В дальнейшем возможно объединение с австралийской компанией Fortescue Metals. Образуется крупная сталелитейная и железорудная международная компания с капитализацией 50 млрд.$ и выпуском железной руды 120 т, основным направлением которой будет Россия, Ближний Восток и Азия.

3. НЛМК остается за бортом M&A.

Доля российских компаний на рынке стали падает, они уступают рынок китайским компаниям. Это является общемировой тенденцией, так же падают доли остальных европейских и американских компаний.

При этом российские металлургические компании выбрали стратегию развития в качестве вертикально-интегрированных компаний и продолжают инвестировать в развитие минерально-сырьевой базы.

В настоящее время рынок железной руды находится под угрозой обвального падения цен.

Оправдана ли стратегия вертикальной интеграции? Что дальше?

Краткое резюме решения кейса группы MBA-025 (Мурсалимов Ренат, Антон Гребень, Минубаев Радик)

Рассмотрим вертикально-интегрированную компанию на примере Северстали.

OAO «Северсталь» – вертикально интегрированная сталелитейная и горнодобывающая компания. Северсталь» включает три дивизиона: «Северсталь Ресурс», «Северсталь Российская Сталь» и «Северсталь Интернэшнл». «Северсталь Ресурс» — ведущий производитель железной руды и коксующегося угля в России. «Северсталь Российская Сталь» – ведущий производитель стали в России. «Северсталь Интернэшнл» – солидная, среднего размера металлургическая компания США, клиентская база которой состоит из первоклассных предприятий автомобильной, энергетической и строительной отраслей.

Ниже финансовые показатели данных компаний.

В цепочке создания стоимости можно увидеть, что доля EBIDTA/Revenue выше у подразделения добычи. Доля EBIDTA/Revenue добычи справедлива не только для Северстали, но и для всей металлургии в целом.

Можно в целом заявить об оправданности включения предприятий добычи коксующего угля и железной руды в вертикально-интегрированную структуру.

Но проблема на данный момент заключается в том, что металлургические компании теряют конкурентные преимущества: дешевые ресурсы.

По цене на газ, электроэнергию и энергетический уголь Россия уже уступает ведущим странам. Рентабельность EBITDA у многих наших металлургов снизилась с 29 % до 18 %. Например, Северсталь, самой рентабельная компании по отрасли, имеет показатель в 22 %. За счет низкой зарплаты эта рентабельность EBITDA остается еще высокой по сравнению с Америкой и Европой.

Что в данном случае остается делать металлургическим компаниям в будущем для того, чтобы оставаться конкурентоспособными на глобальном рынке? Один из путей, как инвестиции в отрасль, уже не является достаточным. В отрасль за прошедшие годы и так было инвестировано порядка 1 трлн. руб. Износ основных фондов по отрасли составляет 43 %, а у Северстали вообще порядка 21%, что отражается на ее хорошей рентабельности.

Необходимо наращивать темпы и масштабы для успешной конкуренции на мировом рынке. Путь горизонтальной интеграции позволяет решить данную проблему.

Ниже представлены основные игроки на рынке металлургии. Стрелочками обозначены переговоры, которые были по слухам на рынке.

Далее представлен рисунок о готовности собственников на слияние и поглощение, их слабые и сильные стороны. На данным момент готовы к слияниям 3 компании: Евраз (миноритарии готовы монетизировать бизнес, не против и Абрамович), Мордашев со своим Северсталем давно мечтает о покупке активов и даже готов снизить долю своего пакета, Металлоинвест во главе с Усмановым мечтает о приобретении какой-нибудь компании. НЛМК и ММК против, но у Лисина позиции сильнее в отличие от Рашникова, который не до конца обеспечил независимость компании от поставок железной руды. Заключение долгосрочно контракта с казахстанской ENRC до 2017 г о поставке железной руды и покупка 6 % австралийской компании Fortescue Metals не решило до конца проблемы. На этом фоне выделяется Мечел, который с большими долгами находится на грани фола.

Возможные комбинации металлургов следующие:

Наше видение – это образование на просторах СНГ 3 металлургических компаний. Рисунок ниже.

- Северсталь объединяется с Евразом. У Евраза текущая капитализация в отличие от Северстали снизилась. Покупка доли в Распадской, а заодно и новости из Распадской потянули котировки компании вниз, поэтому компания не против объединения. Объединенная компания с капитализацией 18-22 млрд.$ и выпуском стали в 31 тонн будет широко представлена на рынке, начиная от строительства металлов и стальных труб для нефте- и газопродов и заканчивая стальным прокатом для сектора потребительских товаров и автомобилестроения. Будет единая логистика поставок в Европу и Северную Америку. Параметры сделки могут быть в двух вариантах: либо покупка Мордашовым доли миноритариев Евраза 29 % (Фролов, Козовой, Вагин, Колотайский, Швидлер), либо слияние с 60/40. Таким образом, компания будет направлена на поставки в Россию, Европу и Северную Америку.

Образуется крупная сталелитейная международная компания с капитализацией 25-30 млрд.$ и выпуском стали 54 т, которая способна по масштабам противостоять китайской экспансии.

2. Металлоинвест во главе с Усмановым скупает проблемный Мечел. Его компания публично оценивается после поглощения. Усманов агрессивно скупает Укррудпром и казахстанский ENRC и становится большим крупным игроком на рынке железнорудных поставок на территории стран СНГ. Его поставки главным образом направлены на Россию и Азию. На 4 шаге такая крупная компания способна устроить ценовое давление по железной руде на ММК, что является слабым местом Рашникова. В конце концов Рашников может сдаться и позволить себя поглотить. В дальнейшем возможно объединение с австралийской компанией Fortescue Metals. Образуется крупная сталелитейная и железорудная международная компания с капитализацией 50 млрд.$ и выпуском железной руды 120 т, основным направлением которой будет Россия, Ближний Восток и Азия.

3. НЛМК остается за бортом M&A.

1 комментарий

плюсанул!

- 13 февраля 2013, 15:05