SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

С оглядкой на прошлое - с пониманием в будущее

- 08 апреля 2013, 07:11

- |

Многие, как впрочем, и я глубоко заблуждаются, говоря, что в истории не было прецедентов нынешней кредитно-денежной политики ФРС – были, при чём значительно жёстче, чем сейчас. В течении 40-ых годов прошлого века, ФРС держала на своём балансе все краткосрочные и большую часть долгосрочных бумаг, выпущенные Казначейством.

LSAP ФРС тогда, ровным счётом не повлияла на макроэкономическую конъюнктуру того времени, но сильно сказалась на ценах акций и облигаций. Фактически, в результате процентной политики ФРС Dow Jones Industrial Average (DJIA) продолжал свой рост, несмотря на резкую восьми месячную рецессию. В 1945 г. был одним из немногих периодов истории США, когда фондовые индексы игнорировали экономику, а их рост составлял около 20% во время рецессии. Сегодня мы наблюдаем похожую картину, когда экономики многих стран находятся в рецессии или в предрецессионном состоянии, а фондовые индексы и цены облигаций обновляют исторические максимумы. Может цены акций снова игнорируют рецессию? Это не кажется таким уж маловероятным, если просмотреть, как рыночные циклы отреагировали на политику ФРС в 40-ых годах. В дополнение к ценам акций, доходность долгосрочных облигаций стабильно находились на уровнях ниже 2½ %, и это на фоне диких “скачек” от 25% инфляции до 3% дефляции.

Милтон Фридман отметил в то время, что преобладающее большинство инвесторов того времени считали, что рынок искусственно поддерживается, и что рано или поздно всё это должно

плохо кончится. Данное отношение инвесторов к рынку он приписывал к препятствию появления нового долгосрочного бычьего тренда.

Если это уже не в первый раз, когда ФРС проводит столь масштабную программу по количественному смягчению (в результате чего она владела почти всеми казначейскими долговыми бумагами), то возможно стоит посмотреть назад, чему нас научила история, когда и как ФРС сворачивала программу QE и как выходили дальше из аккомодационной политики, а так же её последствия? В конце 40-ых ФРС просто повезло. Антиинфляционное законодательство, подписанное Трумэном в 1948(аналогичный эффект в текущих условиях для экономии) привело к “мягкой” рецессии и несильным появлениям дефляции. При таких условиях проявляется активный спрос на трижерис, что дало возможность ФРС, разгрузить большую часть своего баланса краткосрочных бумаг. Конечно, за счет продажи своих позиций они сильно усугубили экономический спад и, возможно даже, что были зачинщиками возрождения дефляции. Но, если они не продали бы их в рецессию, они вынуждены были бы их продавать в период времени, когда инвесторов привлекают привилегированные акции чем облигации, то есть со значительным убытком. Экономические историки 40-х годов обвиняют ФРС в сокращении баланса, что привело к ещё худшему спаду, чем задержка экономического роста, вызванная Корейской войной 1950-1953. Дело в том, что ФРС по обычаю сокращает свой баланс лишь в том случае, когда полностью уверена в том, что экономика стала на путь долгосрочного восходящего тренда. Учитывая нынешние глобальные усилия центральных банков, чтобы подражать количественному смягчению Федеральной резервной системы, любые попытки сократить свои балансы от бумаг должны быть скоординированы глобально, чтобы минимизировать негативные последствия. Каковы шансы на это сейчас?

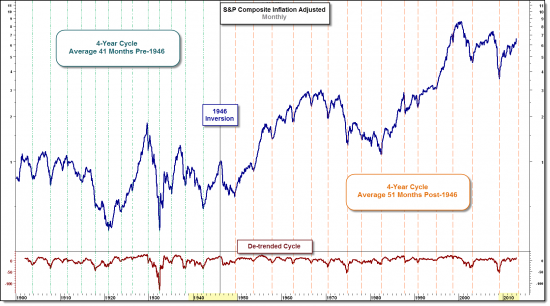

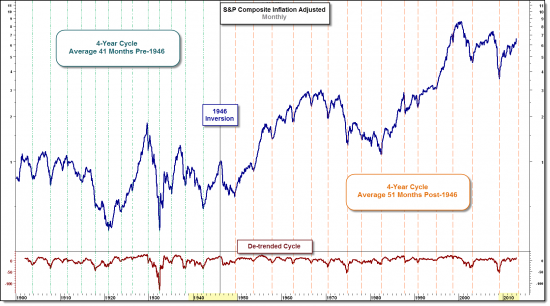

Чтобы полностью понять возможные последствия денежно-кредитной политике сегодня, мы должны начать с понимания сходств и различий между 1940 и сегодняшними днями. Хорошей отправной точкой для понимания — начать с одного из самых очевидных сходств, влияние политики Федеральной резервной системы на четырехлетний цикл фондового рынка. Согласно комментариям 1990-ого года экс-председателя Федеральной резервной системы Алана Гринспена: Федеральная резервная система не может устранить бизнес-циклов или циклов фондового рынка, но они могут изменить их длину и интенсивность. (http://www.federalreserve.gov/boarddocs/hh/1997/february/testimony.htm,”Business models: investing in companies and sectors with strong competitive advantage” (2005)). Это видно, как на протяжении десятилетия 4-ёх летний цикл фондового рынка показал такое сильные отклонение.

Низшая точка базового цикла (коррекционный минимум) достигалась где-то от 40 месяцев до целых 73 месяцев (“Measuring Business Cycles”, Burns and Mitchell

(BM) (1946)). Но когда мы задаемся вопросом с оглядкой на степень влияния Федеральной резервной системы на этот цикл, мы находим ответ в истории, когда можно с полным основанием полагать, что ФРС повернула в спять четырехлетний цикла фондового рынка.

4-ёх летние циклы на фондовом рынке были очевидными с 1871 года, и впервые обнаружены группой Нью-Йоркских инвесторов в 1912 году (Dewey, Edward R. (1987). “Cycles Classic Library Collection (4 volumes). Foundation for the Study of Cycles”.). Это было известно к тому моменту Ротшильдам, которые проанализировали британские долговые бумаги правительства и разделили цены облигаций на серии повторяющихся кривых. Группа Нью-Йоркских инвесторов нанял математика, чтобы открыть секретную формулу Ротшильда. При работе с индексом Доу-Джонса железнодорожных компаний (Dow Jones Railroad Averag), он обнаружил 41-месячный цикл. Он предположил, что этот цикл совпадает с циклом Китчена, названный в честь профессора Джозефа Китчена, который в самом начале 1920-х годов, удалось показать 41-месячный цикл в система банковских расчетов, оптовых цен и процентных ставках (Kitchin, Joseph (1923). «Cycles and Trends in Economic Factors»). Действительно, четырехлетние циклы фондового рынка указывают на идентичность 41-месячного среднего периода от одной низшей точки до следующей низшей точки, и данное соотношение оставалось неизменным вплоть до 1946 года.

Как ни странно, и без видимых причин (в то время), фондовый рынок продолжил долгосрочный восходящий тренд в 1946 году, именно тогда, когда четырехлетний цикл был обусловлен падением. Для тех, кто понимал и следил за циклами в течение того периода времени, это был неожиданный сюрприз. Эдвард Дьюи, основатель Фонда исследований циклов позже написал:

“Тогда, в 1946 году, произошло нечто странное для нашего цикла. Почти, как будто рука какого-то великана потянулась вниз и толкнула его, цикл споткнулся, и к тому времени он вновь обрел равновесие. Его движение полностью напоминало идеальную каденцию- она поддерживалась в течение многих лет. Он(цикл) восстановил приблизительный ритм сорока одного месяца или около того, как раньше, но его поведение теперь кажется вверх тормашками на нашем графике… Десятки объяснения и пачек бумаги было потрачено, чтобы объяснить такое поведение. Мы знакомы с большинством возможностей, таких как искажение случайного поведения, два или несколько других циклов вблизи друг друга, и даже знания широкой общественности о данном цикле, которые, возможно, имели искажающее влияние на его срок. Но, по правде говоря, никто не может конкретно объяснить, что произошло в 1946 году”. (Dewey, Edward R. (1987). “Cycles Classic Library Collection (4 volumes). Foundation for the Study of Cycles”)

На графике выше обозначены пунктирными линиями минимумы четырехлетнего цикла, начиная с 1900. Чтобы лучше представить себе инверсию цикла до начала пика 1946 года, минимумы четырехлетних циклов расчерчены зелеными линиями. После инверсии минимумы цикла отмечены оранжевыми линиями. Ответ на вопрос, почему и как этот инверсионный цикл произошёл, может быть удивительно простым и, что более важно, может иметь прямое влияние на текущие долгосрочные перспективы акций.

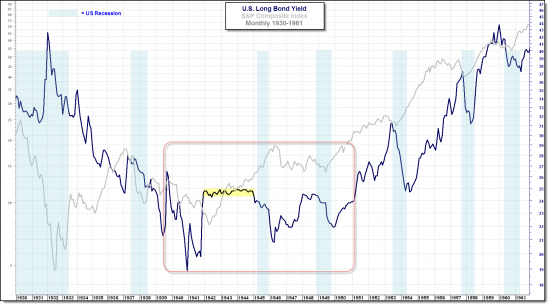

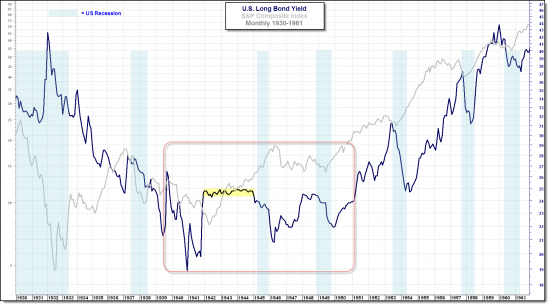

Пристальное изучение графика выше, на котором изображена долгосрочная доходность облигаций, показывает период с 1940 по 1950 года в качестве необычного в том, что доходности в этот период находились в торговом диапазоне, и никаких направленных тенденций не было. Более того, стабильная доходность 1942 — 1944 годов представляется странной. Можно подумать, что это был период необычной экономической стабильности. Но это далеко было от истины. На самом деле, 40-е годы были периодом крайнего экономической нестабильности и искусственной стабильности на рынке облигаций. Хотя процентные ставки оставались низкими, что можно наблюдать на графике выше, колебания инфляции были от 25% в 1946-47 годах до 3% дефляции в июле 1948 — июле 1949, а затем 10% инфляция с марта 1950 г.-март 1951. Так почему же доходность оставалась стабильной?

С 1939 по 1940, из соображений стабилизации рынка государственных ценных бумаг и финансирования 2-ой Мировой войны, Федеральная резервная система решила “зафиксировать” процентные ставки. 20-месячные долговые сертификаты держались в диапазоне между 0.875% и 1.25%, краткосрочных правительственные облигации были зафиксированы на уровне 0.375%, после того, как ФРС приобрела все 90-дневные ГКО, предлагаемых по 0.375%. Хотя не было никаких формальных инструкций относительно долгосрочной доходности, было понятно, что она (ФРС) не позволила бы подняться им выше 2 ½%.

Со стремлениями Федеральной резервной системы по стабилизации процентных ставок, заработной платы и цен, утверждённых Конгрессом, было также регулирование найма и увольнения работников и нормирования дефицитных товаров. Эти меры проводились в жизнь по мере необходимости, чтобы выиграть войну в Европе и в Тихом океане.

1940-е годы были невероятно интересным временем в отношении макроэкономики: беспрецедентное вмешательство правительства и созревания Федеральной резервной системы. В течение этого десятилетия Федеральная резервная система отказалась от своей независимости и превратилась из органа, следящего за стабилизацией процентных ставок, до органа, обеспечивающего стабильность цен и доходов. (Нынешний мандат ФРС возник в 1977 году (http://en.wikipedia.org/wiki/Federal_Reserve_Reform_Act_of_1977)) Однако то, что имеет отношение к нашей текущей среде — как рынки отреагировали однажды, когда Федеральная резервная система вновь обрела свою независимость и убрала с себя обязанности по искусственному поддержанию цен на облигации. То, что происходило с 1951 года, когда между Министерством Финансов и Федеральной резервной системой было достигнуто соглашение, после того, как Федеральная резервная система приняла беспрецедентные меры для восстановления своей независимости.

Во-первых, следует отметить, что есть разница в S&P Composites показанных на двух графиках выше. В первом графике выше применялся S&P Composite Index с поправкой на инфляцию. Она делает выявление долгосрочных циклов капитал намного легче. Второй график выше, без поправки на инфляцию. Напоминаю, что экономический период сразу же после 1946 включал двузначную инфляцию достигавшая 25%. В то время как номинальная стоимость S&P Composite Index двигалась в узком торговом диапазоне, то после корректировки на инфляцию, реальные цены были в резком циклический медвежьем тренде. Когда Дьюи написал свои комментарии, процитированные выше, это было задолго до компьютеров, и инвесторам не типично было строить графики с корректировкой на инфляцию. Таким образом, его цитата "… цикл споткнулся, и к тому времени он вновь обрел равновесие. Его движение полностью напоминало идеальную каденцию — она поддерживалась в течение многих лет ". Вполне вероятно, его комментарий о камне преткновения цикла был по отношению к тренду периода с конца 1946 до середины 1949 года. В самом деле, цены значительно скорректировались в реальном выражении, пока инфляция пошла на спад, и Федеральная резервная система выходила из программы искусственно поддержания доходностей облигаций.

Большее отношение к текущему рыночному потенциалу относится период до 1946 года. Обратите внимание, как с начала 1942 по 1944 доходности казначейских облигаций оставались привязанными к пикам процентных ставок Федерального Резерва. Если бы процентным ставкам и доходностям казначейских бумаг дали бы возможность подняться, казалось бы, логично, что ралли в 1946 было бы прервано, и цены вели себя в соответствии с предыдущим сорок одна месячным циклом. Конечно, военные действия могли бы быть полезны для долгосрочного тренда в акции: рынки обычно снижаются на слухах о войне и поднимаются «на звук пушек». Но, на графике выше видно, что искусственная привязка доходностей казначейских облигаций говорит с большой долей вероятности о том, что вмешательство Федеральной резервной системы изменило четырехлетний цикла фондового рынка в 1940 году. И действительно, в соответствии с NBER.org, была восьми месячная рецессия в США с февраля 1945 года по октябрь 1945 года, во время которой индекс Dow Jones Industrial Average (DJIA) вырос на 23%, так как ФРС продолжала покупать трижерис и расширять свой баланс.

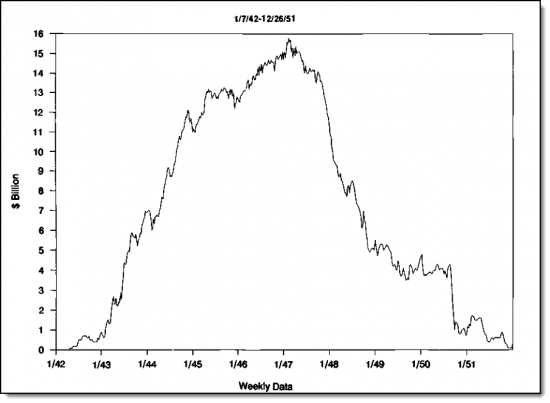

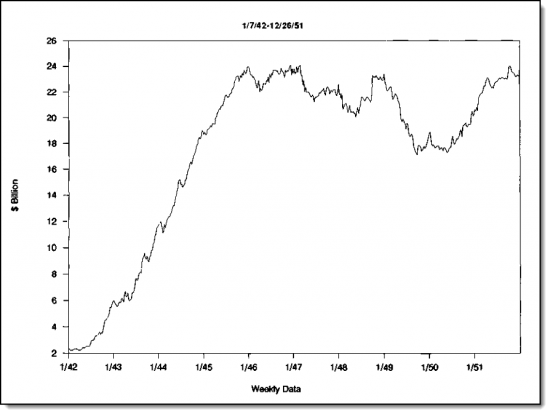

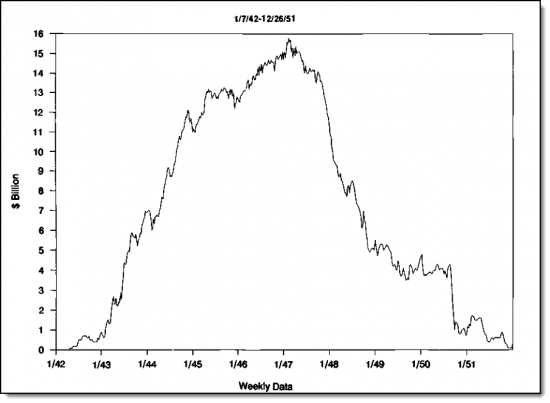

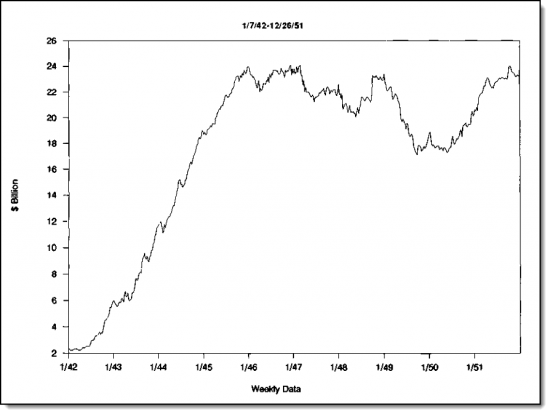

Можно спутать две диаграммы ниже, иллюстрирующие авуары Федеральной резервной системы 1942-1951, с последними статистическими данными о текущем расширении баланса ФРС. Они на самом деле представляют собой расширение владения краткосрочными бумагами (первый график) с 1942 по 1946, а общий объем авуаров долго- и краткосрочных ценных бумаг представлен на втором графике. Здесь, опять же, можно представить себе быстро растущее и крайнее присутствие Федеральной резервной системы на рынке облигаций.

* К концу Второй мировой войны, Федеральная резервная система выкупила всё предложение казначейских векселей. До этих покупок она держал незначительное количество облигаций. Ликвидность, предоставляемая от выкупа облигаций и казначейских векселей, в сочетании с окончанием государственного контроля цен в июле 1946 года послужило резкому всплеску потребительской инфляции. Отсутствие предыдущего контроля над ценами, потребительская инфляция, вероятно, началось ещё до начала 1940-х годов и просочилась в период более жёстких контролируемых мер.

Когда мы рассматриваем текущую реакцию фондового рынка с аналогией, хотя и более агрессивной и глобальной в плане денежно-кредитной политики, не будет преувеличением заключить, что денежно-кредитная политика ФРС была главным фактором в разрушении и инверсии четырехлетнего цикла на фондовом рынке в 40-х годах. Вопрос инвесторов сейчас сталкиваются с текущим циклом бычьего рынка, которому недавно исполнилось четыре года. Возможно, он является инверсным четырехлетним циклом снова? Мы не узнаем ответа на этот вопрос, кроме как задним числом. Однако, зная историю, которая может помочь нам понять и создать реалистичные ожидания в будущем.

К сожалению, линейные циклы имеют значительные колебания. Как отмечалось ранее, четырехлетний цикл варьировался между 40 и 73 месяцев от нижней точки до нижней точки, в среднем 51 месяц с 1946 года. На март этого года пришёлся 48-ой месяц текущего бычьего цикла, и Федеральная резервная система по-прежнему продолжает покупки долговых бумаг в среднем $1 трлн. в год. Если четырехлетний цикл инвертировать, как это было в 1946 году, то это безысходно приведёт к медвежьему тренду, и важный пик цикла должен быть достигнут в ближайшее время — новые исторические максимумы, вероятно, не будет устойчивыми. И наоборот, в следствии, продолжающихся выкупов облигаций ФРС, создастся задержка в достижении пика долгосрочного рыночного цикла, четырехлетний цикл может растянуться до тех пор, пока Федеральная резервная система не начнёт свой выход из денежно-кредитной политики вмешательства. В этом случае, было бы более вероятно, что торговля продолжится в боковом тренде, похожего на вершину 2000 года.

Окончательные и важные мысли, написаны в 1963 году и названы “Монетарная история Соединенных Штатов”, 1867-1960, авторы Милтон Фридман и Анна Шварц. Они пытались понять психологию рынка, которая вынудила инвесторов реагировать на политику ФРС и правительства в 1940-е и чуть раньше 1950-х годов. Выводы автора по этому вопросу, имеющие отношение к текущей рыночной психологии и предсказание того, что должно измениться в сознании среднего инвестора для того, чтобы появился новый долгосрочный бычий цикл.

Делая аргумент, почему инвесторы не продавали облигации и покупали акции в течение периода высокой инфляции в 1947-48 годах, но продавали облигации, чтобы купить акции в 1950-ых годах, они писали:

“Этим фактором был постоянный страх, основанный на убеждении, что цены были обречены на падение. Рост цен может иметь диаметрально противоположный эффект на сбережения в зависимости от его влияния на ожидания. Если это интерпретируется как предвестник дальнейшего роста, это поднимает предполагаемую стоимость хранения денег и приводит людей к желанию меньше сберегать по сравнению с доходами. На наш взгляд, это был эффект роста цен в 1950 году… С другой стороны, если рост цен воспринимается, как временное повышение и есть вероятность последующего снижения, это снижает ожидаемую стоимость хранения денег и приводит людей к желанию сберегать больше по отношению к доходу. На наш взгляд, это был эффект роста цен в 1946 году до 1948… ”

Сколько раз и как многие ученые мужи были услышаны в последние месяцы, что поддерживающаяся денежно-кредитной политика «плохо кончится?». Это очень реальные страхи инвесторов сталкиваются с новыми историческими максимумами в Dow Jones Industrial Average и Nasdaq Composite, и идентичными настроениями инвесторов в 1940 годах. Как это было в 1946 году по сравнению с крахом фондового рынка в начале 30-х, сейчас инвесторы не верят, что тенденция изменения цен на акции будет продолжаться, и они боятся повторения 2007-2009 или 2000-2002 медвежьего тренда. Этот страх основан на почти всеобщем понимании того, что без вмешательства ФРС, цены на акции были бы существенно ниже. Как Фридмана наблюдал в 1940-х годах; пока эта вера сохраняется, инвесторы будут, по большей части, продолжать держать большие запасы наличности и выбрать казначейских облигаций вместо акций. Большая часть их денег останется при себе в ближайшее время. До тех пора пока у инвесторов не изменится убеждение, что это “плохо кончится” на менее “раковое” мировоззрение, возникновение долгосрочного бычьего тренда на фондовом рынке и медвежьего на долговом рынке вряд ли состоится.

LSAP ФРС тогда, ровным счётом не повлияла на макроэкономическую конъюнктуру того времени, но сильно сказалась на ценах акций и облигаций. Фактически, в результате процентной политики ФРС Dow Jones Industrial Average (DJIA) продолжал свой рост, несмотря на резкую восьми месячную рецессию. В 1945 г. был одним из немногих периодов истории США, когда фондовые индексы игнорировали экономику, а их рост составлял около 20% во время рецессии. Сегодня мы наблюдаем похожую картину, когда экономики многих стран находятся в рецессии или в предрецессионном состоянии, а фондовые индексы и цены облигаций обновляют исторические максимумы. Может цены акций снова игнорируют рецессию? Это не кажется таким уж маловероятным, если просмотреть, как рыночные циклы отреагировали на политику ФРС в 40-ых годах. В дополнение к ценам акций, доходность долгосрочных облигаций стабильно находились на уровнях ниже 2½ %, и это на фоне диких “скачек” от 25% инфляции до 3% дефляции.

Милтон Фридман отметил в то время, что преобладающее большинство инвесторов того времени считали, что рынок искусственно поддерживается, и что рано или поздно всё это должно

плохо кончится. Данное отношение инвесторов к рынку он приписывал к препятствию появления нового долгосрочного бычьего тренда.

Если это уже не в первый раз, когда ФРС проводит столь масштабную программу по количественному смягчению (в результате чего она владела почти всеми казначейскими долговыми бумагами), то возможно стоит посмотреть назад, чему нас научила история, когда и как ФРС сворачивала программу QE и как выходили дальше из аккомодационной политики, а так же её последствия? В конце 40-ых ФРС просто повезло. Антиинфляционное законодательство, подписанное Трумэном в 1948(аналогичный эффект в текущих условиях для экономии) привело к “мягкой” рецессии и несильным появлениям дефляции. При таких условиях проявляется активный спрос на трижерис, что дало возможность ФРС, разгрузить большую часть своего баланса краткосрочных бумаг. Конечно, за счет продажи своих позиций они сильно усугубили экономический спад и, возможно даже, что были зачинщиками возрождения дефляции. Но, если они не продали бы их в рецессию, они вынуждены были бы их продавать в период времени, когда инвесторов привлекают привилегированные акции чем облигации, то есть со значительным убытком. Экономические историки 40-х годов обвиняют ФРС в сокращении баланса, что привело к ещё худшему спаду, чем задержка экономического роста, вызванная Корейской войной 1950-1953. Дело в том, что ФРС по обычаю сокращает свой баланс лишь в том случае, когда полностью уверена в том, что экономика стала на путь долгосрочного восходящего тренда. Учитывая нынешние глобальные усилия центральных банков, чтобы подражать количественному смягчению Федеральной резервной системы, любые попытки сократить свои балансы от бумаг должны быть скоординированы глобально, чтобы минимизировать негативные последствия. Каковы шансы на это сейчас?

Чтобы полностью понять возможные последствия денежно-кредитной политике сегодня, мы должны начать с понимания сходств и различий между 1940 и сегодняшними днями. Хорошей отправной точкой для понимания — начать с одного из самых очевидных сходств, влияние политики Федеральной резервной системы на четырехлетний цикл фондового рынка. Согласно комментариям 1990-ого года экс-председателя Федеральной резервной системы Алана Гринспена: Федеральная резервная система не может устранить бизнес-циклов или циклов фондового рынка, но они могут изменить их длину и интенсивность. (http://www.federalreserve.gov/boarddocs/hh/1997/february/testimony.htm,”Business models: investing in companies and sectors with strong competitive advantage” (2005)). Это видно, как на протяжении десятилетия 4-ёх летний цикл фондового рынка показал такое сильные отклонение.

Низшая точка базового цикла (коррекционный минимум) достигалась где-то от 40 месяцев до целых 73 месяцев (“Measuring Business Cycles”, Burns and Mitchell

(BM) (1946)). Но когда мы задаемся вопросом с оглядкой на степень влияния Федеральной резервной системы на этот цикл, мы находим ответ в истории, когда можно с полным основанием полагать, что ФРС повернула в спять четырехлетний цикла фондового рынка.

4-ёх летние циклы на фондовом рынке были очевидными с 1871 года, и впервые обнаружены группой Нью-Йоркских инвесторов в 1912 году (Dewey, Edward R. (1987). “Cycles Classic Library Collection (4 volumes). Foundation for the Study of Cycles”.). Это было известно к тому моменту Ротшильдам, которые проанализировали британские долговые бумаги правительства и разделили цены облигаций на серии повторяющихся кривых. Группа Нью-Йоркских инвесторов нанял математика, чтобы открыть секретную формулу Ротшильда. При работе с индексом Доу-Джонса железнодорожных компаний (Dow Jones Railroad Averag), он обнаружил 41-месячный цикл. Он предположил, что этот цикл совпадает с циклом Китчена, названный в честь профессора Джозефа Китчена, который в самом начале 1920-х годов, удалось показать 41-месячный цикл в система банковских расчетов, оптовых цен и процентных ставках (Kitchin, Joseph (1923). «Cycles and Trends in Economic Factors»). Действительно, четырехлетние циклы фондового рынка указывают на идентичность 41-месячного среднего периода от одной низшей точки до следующей низшей точки, и данное соотношение оставалось неизменным вплоть до 1946 года.

Как ни странно, и без видимых причин (в то время), фондовый рынок продолжил долгосрочный восходящий тренд в 1946 году, именно тогда, когда четырехлетний цикл был обусловлен падением. Для тех, кто понимал и следил за циклами в течение того периода времени, это был неожиданный сюрприз. Эдвард Дьюи, основатель Фонда исследований циклов позже написал:

“Тогда, в 1946 году, произошло нечто странное для нашего цикла. Почти, как будто рука какого-то великана потянулась вниз и толкнула его, цикл споткнулся, и к тому времени он вновь обрел равновесие. Его движение полностью напоминало идеальную каденцию- она поддерживалась в течение многих лет. Он(цикл) восстановил приблизительный ритм сорока одного месяца или около того, как раньше, но его поведение теперь кажется вверх тормашками на нашем графике… Десятки объяснения и пачек бумаги было потрачено, чтобы объяснить такое поведение. Мы знакомы с большинством возможностей, таких как искажение случайного поведения, два или несколько других циклов вблизи друг друга, и даже знания широкой общественности о данном цикле, которые, возможно, имели искажающее влияние на его срок. Но, по правде говоря, никто не может конкретно объяснить, что произошло в 1946 году”. (Dewey, Edward R. (1987). “Cycles Classic Library Collection (4 volumes). Foundation for the Study of Cycles”)

На графике выше обозначены пунктирными линиями минимумы четырехлетнего цикла, начиная с 1900. Чтобы лучше представить себе инверсию цикла до начала пика 1946 года, минимумы четырехлетних циклов расчерчены зелеными линиями. После инверсии минимумы цикла отмечены оранжевыми линиями. Ответ на вопрос, почему и как этот инверсионный цикл произошёл, может быть удивительно простым и, что более важно, может иметь прямое влияние на текущие долгосрочные перспективы акций.

Пристальное изучение графика выше, на котором изображена долгосрочная доходность облигаций, показывает период с 1940 по 1950 года в качестве необычного в том, что доходности в этот период находились в торговом диапазоне, и никаких направленных тенденций не было. Более того, стабильная доходность 1942 — 1944 годов представляется странной. Можно подумать, что это был период необычной экономической стабильности. Но это далеко было от истины. На самом деле, 40-е годы были периодом крайнего экономической нестабильности и искусственной стабильности на рынке облигаций. Хотя процентные ставки оставались низкими, что можно наблюдать на графике выше, колебания инфляции были от 25% в 1946-47 годах до 3% дефляции в июле 1948 — июле 1949, а затем 10% инфляция с марта 1950 г.-март 1951. Так почему же доходность оставалась стабильной?

С 1939 по 1940, из соображений стабилизации рынка государственных ценных бумаг и финансирования 2-ой Мировой войны, Федеральная резервная система решила “зафиксировать” процентные ставки. 20-месячные долговые сертификаты держались в диапазоне между 0.875% и 1.25%, краткосрочных правительственные облигации были зафиксированы на уровне 0.375%, после того, как ФРС приобрела все 90-дневные ГКО, предлагаемых по 0.375%. Хотя не было никаких формальных инструкций относительно долгосрочной доходности, было понятно, что она (ФРС) не позволила бы подняться им выше 2 ½%.

Со стремлениями Федеральной резервной системы по стабилизации процентных ставок, заработной платы и цен, утверждённых Конгрессом, было также регулирование найма и увольнения работников и нормирования дефицитных товаров. Эти меры проводились в жизнь по мере необходимости, чтобы выиграть войну в Европе и в Тихом океане.

1940-е годы были невероятно интересным временем в отношении макроэкономики: беспрецедентное вмешательство правительства и созревания Федеральной резервной системы. В течение этого десятилетия Федеральная резервная система отказалась от своей независимости и превратилась из органа, следящего за стабилизацией процентных ставок, до органа, обеспечивающего стабильность цен и доходов. (Нынешний мандат ФРС возник в 1977 году (http://en.wikipedia.org/wiki/Federal_Reserve_Reform_Act_of_1977)) Однако то, что имеет отношение к нашей текущей среде — как рынки отреагировали однажды, когда Федеральная резервная система вновь обрела свою независимость и убрала с себя обязанности по искусственному поддержанию цен на облигации. То, что происходило с 1951 года, когда между Министерством Финансов и Федеральной резервной системой было достигнуто соглашение, после того, как Федеральная резервная система приняла беспрецедентные меры для восстановления своей независимости.

Во-первых, следует отметить, что есть разница в S&P Composites показанных на двух графиках выше. В первом графике выше применялся S&P Composite Index с поправкой на инфляцию. Она делает выявление долгосрочных циклов капитал намного легче. Второй график выше, без поправки на инфляцию. Напоминаю, что экономический период сразу же после 1946 включал двузначную инфляцию достигавшая 25%. В то время как номинальная стоимость S&P Composite Index двигалась в узком торговом диапазоне, то после корректировки на инфляцию, реальные цены были в резком циклический медвежьем тренде. Когда Дьюи написал свои комментарии, процитированные выше, это было задолго до компьютеров, и инвесторам не типично было строить графики с корректировкой на инфляцию. Таким образом, его цитата "… цикл споткнулся, и к тому времени он вновь обрел равновесие. Его движение полностью напоминало идеальную каденцию — она поддерживалась в течение многих лет ". Вполне вероятно, его комментарий о камне преткновения цикла был по отношению к тренду периода с конца 1946 до середины 1949 года. В самом деле, цены значительно скорректировались в реальном выражении, пока инфляция пошла на спад, и Федеральная резервная система выходила из программы искусственно поддержания доходностей облигаций.

Большее отношение к текущему рыночному потенциалу относится период до 1946 года. Обратите внимание, как с начала 1942 по 1944 доходности казначейских облигаций оставались привязанными к пикам процентных ставок Федерального Резерва. Если бы процентным ставкам и доходностям казначейских бумаг дали бы возможность подняться, казалось бы, логично, что ралли в 1946 было бы прервано, и цены вели себя в соответствии с предыдущим сорок одна месячным циклом. Конечно, военные действия могли бы быть полезны для долгосрочного тренда в акции: рынки обычно снижаются на слухах о войне и поднимаются «на звук пушек». Но, на графике выше видно, что искусственная привязка доходностей казначейских облигаций говорит с большой долей вероятности о том, что вмешательство Федеральной резервной системы изменило четырехлетний цикла фондового рынка в 1940 году. И действительно, в соответствии с NBER.org, была восьми месячная рецессия в США с февраля 1945 года по октябрь 1945 года, во время которой индекс Dow Jones Industrial Average (DJIA) вырос на 23%, так как ФРС продолжала покупать трижерис и расширять свой баланс.

Можно спутать две диаграммы ниже, иллюстрирующие авуары Федеральной резервной системы 1942-1951, с последними статистическими данными о текущем расширении баланса ФРС. Они на самом деле представляют собой расширение владения краткосрочными бумагами (первый график) с 1942 по 1946, а общий объем авуаров долго- и краткосрочных ценных бумаг представлен на втором графике. Здесь, опять же, можно представить себе быстро растущее и крайнее присутствие Федеральной резервной системы на рынке облигаций.

* К концу Второй мировой войны, Федеральная резервная система выкупила всё предложение казначейских векселей. До этих покупок она держал незначительное количество облигаций. Ликвидность, предоставляемая от выкупа облигаций и казначейских векселей, в сочетании с окончанием государственного контроля цен в июле 1946 года послужило резкому всплеску потребительской инфляции. Отсутствие предыдущего контроля над ценами, потребительская инфляция, вероятно, началось ещё до начала 1940-х годов и просочилась в период более жёстких контролируемых мер.

Когда мы рассматриваем текущую реакцию фондового рынка с аналогией, хотя и более агрессивной и глобальной в плане денежно-кредитной политики, не будет преувеличением заключить, что денежно-кредитная политика ФРС была главным фактором в разрушении и инверсии четырехлетнего цикла на фондовом рынке в 40-х годах. Вопрос инвесторов сейчас сталкиваются с текущим циклом бычьего рынка, которому недавно исполнилось четыре года. Возможно, он является инверсным четырехлетним циклом снова? Мы не узнаем ответа на этот вопрос, кроме как задним числом. Однако, зная историю, которая может помочь нам понять и создать реалистичные ожидания в будущем.

К сожалению, линейные циклы имеют значительные колебания. Как отмечалось ранее, четырехлетний цикл варьировался между 40 и 73 месяцев от нижней точки до нижней точки, в среднем 51 месяц с 1946 года. На март этого года пришёлся 48-ой месяц текущего бычьего цикла, и Федеральная резервная система по-прежнему продолжает покупки долговых бумаг в среднем $1 трлн. в год. Если четырехлетний цикл инвертировать, как это было в 1946 году, то это безысходно приведёт к медвежьему тренду, и важный пик цикла должен быть достигнут в ближайшее время — новые исторические максимумы, вероятно, не будет устойчивыми. И наоборот, в следствии, продолжающихся выкупов облигаций ФРС, создастся задержка в достижении пика долгосрочного рыночного цикла, четырехлетний цикл может растянуться до тех пор, пока Федеральная резервная система не начнёт свой выход из денежно-кредитной политики вмешательства. В этом случае, было бы более вероятно, что торговля продолжится в боковом тренде, похожего на вершину 2000 года.

Окончательные и важные мысли, написаны в 1963 году и названы “Монетарная история Соединенных Штатов”, 1867-1960, авторы Милтон Фридман и Анна Шварц. Они пытались понять психологию рынка, которая вынудила инвесторов реагировать на политику ФРС и правительства в 1940-е и чуть раньше 1950-х годов. Выводы автора по этому вопросу, имеющие отношение к текущей рыночной психологии и предсказание того, что должно измениться в сознании среднего инвестора для того, чтобы появился новый долгосрочный бычий цикл.

Делая аргумент, почему инвесторы не продавали облигации и покупали акции в течение периода высокой инфляции в 1947-48 годах, но продавали облигации, чтобы купить акции в 1950-ых годах, они писали:

“Этим фактором был постоянный страх, основанный на убеждении, что цены были обречены на падение. Рост цен может иметь диаметрально противоположный эффект на сбережения в зависимости от его влияния на ожидания. Если это интерпретируется как предвестник дальнейшего роста, это поднимает предполагаемую стоимость хранения денег и приводит людей к желанию меньше сберегать по сравнению с доходами. На наш взгляд, это был эффект роста цен в 1950 году… С другой стороны, если рост цен воспринимается, как временное повышение и есть вероятность последующего снижения, это снижает ожидаемую стоимость хранения денег и приводит людей к желанию сберегать больше по отношению к доходу. На наш взгляд, это был эффект роста цен в 1946 году до 1948… ”

Сколько раз и как многие ученые мужи были услышаны в последние месяцы, что поддерживающаяся денежно-кредитной политика «плохо кончится?». Это очень реальные страхи инвесторов сталкиваются с новыми историческими максимумами в Dow Jones Industrial Average и Nasdaq Composite, и идентичными настроениями инвесторов в 1940 годах. Как это было в 1946 году по сравнению с крахом фондового рынка в начале 30-х, сейчас инвесторы не верят, что тенденция изменения цен на акции будет продолжаться, и они боятся повторения 2007-2009 или 2000-2002 медвежьего тренда. Этот страх основан на почти всеобщем понимании того, что без вмешательства ФРС, цены на акции были бы существенно ниже. Как Фридмана наблюдал в 1940-х годах; пока эта вера сохраняется, инвесторы будут, по большей части, продолжать держать большие запасы наличности и выбрать казначейских облигаций вместо акций. Большая часть их денег останется при себе в ближайшее время. До тех пора пока у инвесторов не изменится убеждение, что это “плохо кончится” на менее “раковое” мировоззрение, возникновение долгосрочного бычьего тренда на фондовом рынке и медвежьего на долговом рынке вряд ли состоится.

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

1. При достигнутом уровне глобализации выход из нынешних программ стимулирования не возможен, что волей не волей толкает на мысль: очень похоже на то, что мы стоим на пороге реформирования ЦБ, и движемся к созданию сверх ЦБ по координации кредитно-денежной политики. Предположу, что создадут на первых этапах некий комитет или комиссию, и на базе и опыта неё будут уже что-то мудрить.

2. Если сравнивать выходы нынешнее положение бюджетов и прошлых, то становится понятным, что ФРС сейчас так же привязана к требованиям Мин. Финна. И рано или поздно придётся реформировать социалку или увеличивать доходы.

3. Полноценный выход из кризиса будет ознаменован сокращением кэша у компаний, но при оценках нужно быть осторожным, так как это может произойти под действием сокращения прибыли, выплатой дивидендов или увеличением обслуживания долга.

4. Что касается ФР, то в случае реформировании или урезания социалки приведёт к сильной коррекции таких секторов, как Home construction, Healthcare. При чём это будет неудивительно, если судить по их динамике в сравнении с индексом СиП и постоянными рекомендациями различных инвест. банков вкладываться именно в них.

5. Ещё что отметил, что основной причиной нынешнего кризиса скорее всего была не ипотека, а быстрый рост углубления специализации по отношению к разделению труда и появлению новых специальностей. Так или иначе, мы столкнулись уже сейчас с тем, что низкоквалифицированые работники, а зачастую и специализации никому уже не нужны. Из-за этого столько манипуляций с цифрами по безработице. Вот это для меня вопрос, как эта проблема всё таки решится в долгосрочной перспективе.

6. Следующий кризис ещё больнее будет бить по занятости, если судить по разбросу кризиса 2001 и 2007

я в ступоре… а то как же, ротшильдам, да неизвестно :))))

нет такой науки — экономика

2-е высказывание отрицаю. Так можно сказать про любую науку. Например, вся математика базируется на парадоксах, которые принято называть аксиомами. Лингвистика многозначна. Физика упёрлась в эфемерный маразм и т.д.

про социальные науки, например «экономика», этого не скажешь…

если с постоянством в сто лет у мерса, к примеру, вырывает левую переднюю шаровую опору, к примеру, через 20000 -50000 км., это трудно это представить — устранят

чего не скажешь об «экономических циклах», оставляющих очень многих без средств к существованию во время «спада-кризиса»

дааа… не рассматривали :))))

Вы вот чему больше доверяете баксу или золоту в нынешней ситуёвине?

По поводу третьего замечания — так это пост и описывает, что для реальной экономики эффект сводится к нулю.

и famguardian.org/Subjects/MoneyBanking/FederalReserve/CentralBankGoldReserves.pdf

Да, всё верно. Проблемы и в штатах были в 2007 году, как и в 1930-ых, только поменялись местами приоритеты: спонсирование войны на спонсирование социальных программ. Почему и делаю выводы, что сектор здравоохранения ждёт большая встряска.