SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Financier_by

Анализ компаний нефтяного сектора

- 22 октября 2013, 05:08

- |

Дорогие друзья!

Пока мы все находимся в ожидании фотоотчета с нашего первого оффлайн мероприятия, предлагаем Вам еще раз проанализировать одну из самых интересных тем нашей встречи — оценку компаний нефтяного сектора.

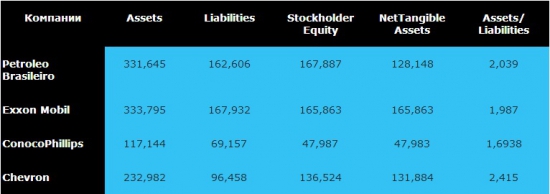

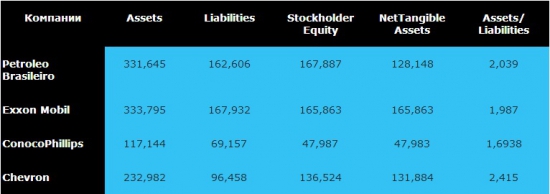

В последнее время цены на нефть, как и сам рынок, находятся на достаточно высоких уровнях. При принятии решений о покупке или продаже большинства крупных мировых нефтедобывающих компаний часто встает вопрос о их фундаментальной оценке. А так же встает необходимость в нахождении еще недооцененных компаний. В данной статье приведен анализ крупнейших по активам (можно сказать, ресурсной базе) и капитализации мировых нефтедобывающих компаний, имеющих листинг на NYSE, таких как Petroleo Brasileiro, Exxon Mobil, Conoco Phillips, Chevron. Общая группировка основных составляющих балансов по четырем компаниях приведена ниже.

Если рассматривать активы, то по данному показателю лидерами являются Petroleo Brasileiro и Exxon Mobil. Petroleo Brasileiro – это единственная из данных компаний, чьи активы росли наиболее быстрыми темпами. Расчет коэффициента Assets/Liabilities (активы/обязательства) был произведен для того, чтобы определить закредитованность компаний. Понятно, что это достаточно упрощенный метод (без анализа денежного потока, но об это речь пойдет позже), но при коэффициенте в пределах 2 компания не будет часто испытывать проблемы с расчетами по кредитам и долговым бумагам. Анализ основных показателей приведен ниже.

Если рассматривать активы, то по данному показателю лидерами являются Petroleo Brasileiro и Exxon Mobil. Petroleo Brasileiro – это единственная из данных компаний, чьи активы росли наиболее быстрыми темпами. Расчет коэффициента Assets/Liabilities (активы/обязательства) был произведен для того, чтобы определить закредитованность компаний. Понятно, что это достаточно упрощенный метод (без анализа денежного потока, но об это речь пойдет позже), но при коэффициенте в пределах 2 компания не будет часто испытывать проблемы с расчетами по кредитам и долговым бумагам. Анализ основных показателей приведен ниже.

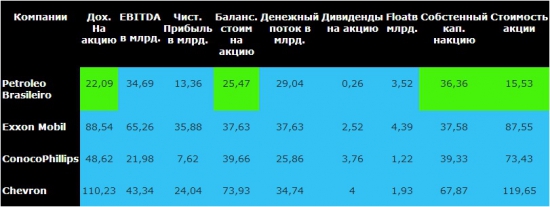

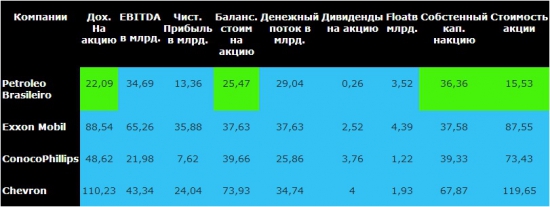

Данные показатели приведены для того, чтобы понять, насколько компания перекуплена, недооценена или же торгуется по справедливой стоимости. Наиболее важным показателем является рыночная капитализация в сравнении со стоимостью компании (балансовой стоимостью). Чем компания торгуется ниже ее балансовой стоимости, тем больше она недооценена. По данному показателю Petroleo Brasileiro недооценена на 84 %, все остальные торгуются по справедливой стоимости. По p/s (цена/продажи или рыночная капитализация/выручка) компания также недооценена. Хорошим показателем считается p/s, равный 1. Показатели Enterprise Value/EBITDA (рыночная капитализация/EBITDA), рентабельность продаж, операционная маржа характеризуют эффективность бизнеса компании. Если сравнивать по этим показателям четыре данные компании, то следует отметить, что они работают примерно с одинаковой эффективностью. У Conoco Phillips операционная маржа выше, чем у остальных компаний, однако активов – в 2-3 раза меньше чем у конкурентов.

Данные показатели приведены для того, чтобы понять, насколько компания перекуплена, недооценена или же торгуется по справедливой стоимости. Наиболее важным показателем является рыночная капитализация в сравнении со стоимостью компании (балансовой стоимостью). Чем компания торгуется ниже ее балансовой стоимости, тем больше она недооценена. По данному показателю Petroleo Brasileiro недооценена на 84 %, все остальные торгуются по справедливой стоимости. По p/s (цена/продажи или рыночная капитализация/выручка) компания также недооценена. Хорошим показателем считается p/s, равный 1. Показатели Enterprise Value/EBITDA (рыночная капитализация/EBITDA), рентабельность продаж, операционная маржа характеризуют эффективность бизнеса компании. Если сравнивать по этим показателям четыре данные компании, то следует отметить, что они работают примерно с одинаковой эффективностью. У Conoco Phillips операционная маржа выше, чем у остальных компаний, однако активов – в 2-3 раза меньше чем у конкурентов.

Если доход на акцию выше текущей стоимости — акция недооценена, если ниже – переоценена. Если доход на акцию равен ее цене, то акция оценена справедливо. По данному показателю Petroleo Brasileiro недооценена на 41%. Все остальные торгуются по справедливой стоимости за исключением Conoco Phillips (однако дивидендная доходность компании на порядок выше, чем у конкурентов). Если рассматривать балансовую стоимость на акцию и собственный капитал на акцию в сравнении с рыночной ценой, то Petroleo Brasileiro по данным показателям также значительно недооценена. Динамика акции представлена ниже.

Если доход на акцию выше текущей стоимости — акция недооценена, если ниже – переоценена. Если доход на акцию равен ее цене, то акция оценена справедливо. По данному показателю Petroleo Brasileiro недооценена на 41%. Все остальные торгуются по справедливой стоимости за исключением Conoco Phillips (однако дивидендная доходность компании на порядок выше, чем у конкурентов). Если рассматривать балансовую стоимость на акцию и собственный капитал на акцию в сравнении с рыночной ценой, то Petroleo Brasileiro по данным показателям также значительно недооценена. Динамика акции представлена ниже.

Учитывая коэффициенты эффективности бизнеса компании в сравнении с конкурентами, балансовую стоимость на акцию, собственный капитал, доход на акцию, дивидендную доходность в сравнении с рыночной ценой, потенциал роста Petroleo Brasileiro оказывается в пределах 80 процентов до 25-27 долл. и это вполне справедливая оценка. Учитывая аккумуляцию, идущую в сентябре и октябре (обозначено стрелкой), лимит потерь составляет 3,2-4,5 (50-70 центов).

Учитывая коэффициенты эффективности бизнеса компании в сравнении с конкурентами, балансовую стоимость на акцию, собственный капитал, доход на акцию, дивидендную доходность в сравнении с рыночной ценой, потенциал роста Petroleo Brasileiro оказывается в пределах 80 процентов до 25-27 долл. и это вполне справедливая оценка. Учитывая аккумуляцию, идущую в сентябре и октябре (обозначено стрелкой), лимит потерь составляет 3,2-4,5 (50-70 центов).

Пока мы все находимся в ожидании фотоотчета с нашего первого оффлайн мероприятия, предлагаем Вам еще раз проанализировать одну из самых интересных тем нашей встречи — оценку компаний нефтяного сектора.

В последнее время цены на нефть, как и сам рынок, находятся на достаточно высоких уровнях. При принятии решений о покупке или продаже большинства крупных мировых нефтедобывающих компаний часто встает вопрос о их фундаментальной оценке. А так же встает необходимость в нахождении еще недооцененных компаний. В данной статье приведен анализ крупнейших по активам (можно сказать, ресурсной базе) и капитализации мировых нефтедобывающих компаний, имеющих листинг на NYSE, таких как Petroleo Brasileiro, Exxon Mobil, Conoco Phillips, Chevron. Общая группировка основных составляющих балансов по четырем компаниях приведена ниже.

Если рассматривать активы, то по данному показателю лидерами являются Petroleo Brasileiro и Exxon Mobil. Petroleo Brasileiro – это единственная из данных компаний, чьи активы росли наиболее быстрыми темпами. Расчет коэффициента Assets/Liabilities (активы/обязательства) был произведен для того, чтобы определить закредитованность компаний. Понятно, что это достаточно упрощенный метод (без анализа денежного потока, но об это речь пойдет позже), но при коэффициенте в пределах 2 компания не будет часто испытывать проблемы с расчетами по кредитам и долговым бумагам. Анализ основных показателей приведен ниже.

Если рассматривать активы, то по данному показателю лидерами являются Petroleo Brasileiro и Exxon Mobil. Petroleo Brasileiro – это единственная из данных компаний, чьи активы росли наиболее быстрыми темпами. Расчет коэффициента Assets/Liabilities (активы/обязательства) был произведен для того, чтобы определить закредитованность компаний. Понятно, что это достаточно упрощенный метод (без анализа денежного потока, но об это речь пойдет позже), но при коэффициенте в пределах 2 компания не будет часто испытывать проблемы с расчетами по кредитам и долговым бумагам. Анализ основных показателей приведен ниже.  Данные показатели приведены для того, чтобы понять, насколько компания перекуплена, недооценена или же торгуется по справедливой стоимости. Наиболее важным показателем является рыночная капитализация в сравнении со стоимостью компании (балансовой стоимостью). Чем компания торгуется ниже ее балансовой стоимости, тем больше она недооценена. По данному показателю Petroleo Brasileiro недооценена на 84 %, все остальные торгуются по справедливой стоимости. По p/s (цена/продажи или рыночная капитализация/выручка) компания также недооценена. Хорошим показателем считается p/s, равный 1. Показатели Enterprise Value/EBITDA (рыночная капитализация/EBITDA), рентабельность продаж, операционная маржа характеризуют эффективность бизнеса компании. Если сравнивать по этим показателям четыре данные компании, то следует отметить, что они работают примерно с одинаковой эффективностью. У Conoco Phillips операционная маржа выше, чем у остальных компаний, однако активов – в 2-3 раза меньше чем у конкурентов.

Данные показатели приведены для того, чтобы понять, насколько компания перекуплена, недооценена или же торгуется по справедливой стоимости. Наиболее важным показателем является рыночная капитализация в сравнении со стоимостью компании (балансовой стоимостью). Чем компания торгуется ниже ее балансовой стоимости, тем больше она недооценена. По данному показателю Petroleo Brasileiro недооценена на 84 %, все остальные торгуются по справедливой стоимости. По p/s (цена/продажи или рыночная капитализация/выручка) компания также недооценена. Хорошим показателем считается p/s, равный 1. Показатели Enterprise Value/EBITDA (рыночная капитализация/EBITDA), рентабельность продаж, операционная маржа характеризуют эффективность бизнеса компании. Если сравнивать по этим показателям четыре данные компании, то следует отметить, что они работают примерно с одинаковой эффективностью. У Conoco Phillips операционная маржа выше, чем у остальных компаний, однако активов – в 2-3 раза меньше чем у конкурентов. Если доход на акцию выше текущей стоимости — акция недооценена, если ниже – переоценена. Если доход на акцию равен ее цене, то акция оценена справедливо. По данному показателю Petroleo Brasileiro недооценена на 41%. Все остальные торгуются по справедливой стоимости за исключением Conoco Phillips (однако дивидендная доходность компании на порядок выше, чем у конкурентов). Если рассматривать балансовую стоимость на акцию и собственный капитал на акцию в сравнении с рыночной ценой, то Petroleo Brasileiro по данным показателям также значительно недооценена. Динамика акции представлена ниже.

Если доход на акцию выше текущей стоимости — акция недооценена, если ниже – переоценена. Если доход на акцию равен ее цене, то акция оценена справедливо. По данному показателю Petroleo Brasileiro недооценена на 41%. Все остальные торгуются по справедливой стоимости за исключением Conoco Phillips (однако дивидендная доходность компании на порядок выше, чем у конкурентов). Если рассматривать балансовую стоимость на акцию и собственный капитал на акцию в сравнении с рыночной ценой, то Petroleo Brasileiro по данным показателям также значительно недооценена. Динамика акции представлена ниже. Учитывая коэффициенты эффективности бизнеса компании в сравнении с конкурентами, балансовую стоимость на акцию, собственный капитал, доход на акцию, дивидендную доходность в сравнении с рыночной ценой, потенциал роста Petroleo Brasileiro оказывается в пределах 80 процентов до 25-27 долл. и это вполне справедливая оценка. Учитывая аккумуляцию, идущую в сентябре и октябре (обозначено стрелкой), лимит потерь составляет 3,2-4,5 (50-70 центов).

Учитывая коэффициенты эффективности бизнеса компании в сравнении с конкурентами, балансовую стоимость на акцию, собственный капитал, доход на акцию, дивидендную доходность в сравнении с рыночной ценой, потенциал роста Petroleo Brasileiro оказывается в пределах 80 процентов до 25-27 долл. и это вполне справедливая оценка. Учитывая аккумуляцию, идущую в сентябре и октябре (обозначено стрелкой), лимит потерь составляет 3,2-4,5 (50-70 центов).теги блога Financier_by

- BMW

- BR

- BRH4

- BRZ3

- CDS

- CME

- Daimler

- Deutsche Bank

- ED

- EDZ

- Financier

- financier.by

- FORTS

- GD

- GDH4

- GDZ3

- GZ

- GZH4

- GZZ3

- ipo

- IPO 2011

- IPO 2012

- ipo 2013

- MICEX

- MOEX

- NASDAQ

- nokia

- nyse

- party

- penny stocks

- petrobras

- Pump and Dump

- RI

- RIH4

- RIZ3

- RN

- RNH4

- RNZ3

- RTS

- Si

- Siemens

- SiH4

- SiZ3

- superscalper

- Tesla

- tesla motors

- Twitter IPO

- VB

- VBH4

- VBZ3

- VW

- Антон Клевцов

- Баланс ФРС

- банковская система

- белорусские трейдеры

- белорусский клуб трейдеров

- Волк с Уолл-cтрит

- волк с уолл-стрит

- встреча

- встреча трейдеров

- деривативы

- домашка

- домашнее задание

- инвестидеи

- инвестирование

- клуб

- клуб financier

- клуб трейдеров

- количественное смягчение

- кризис сша

- Минск

- московская биржа

- недооцененные компании

- нефть

- обзор рынка

- отбор

- отбор акций

- отбор бумаг

- офис трейдеров

- первичное размещение

- премакет

- премаркет

- производные инструменты

- производные финансовые инструменты

- регулирование

- регулирование производных инструментов

- Российский рынок

- РТС

- рынки

- сигналы

- система

- трейдинг

- трейдинг в беларуси

- федеральная резервная система

- фондовая биржа

- ФОРТС

- ФРС

- фьючерс

- фьючерсы

Я этого слона не заметил.

1)Ну да, действительно Petroleo Brasileiro, государственная нефтяная компания, но это знают практически все, кто хоть немного разбирается хотя бы в инвестициях. Хотя вы воспользовались wikipediа должно уже знать)))

2)Дебильные коэффициенты извините в чем, если вы в их ничего не понимаете, то это ваши проблемы. Показатели деятельности в сравнении с конкурентами, балансовая стоимость на акции, собственный капитал на акцию и т.д Извините а как тогда понять что вы покупаете и на сколько дорого.

3) Что значит невозможно продать. Шортить можно. Более того я вам открою тайну, помимо листинга в Бразилии и Америке (США, она имеет листинг в Европе. Представляете )

4)Если вы соотносите текущие и прогнозируемые денежные потоки извините от чего. Какой-то убогий анализ получается только по одному показателю. Про денежный поток--надо знать положительный он или отрицательный и на сколько велик в соотношении с выручкой) Ну хорошо, а как понять насколько акция дешевая или дорогая в соотношении с текущей ценой. Типо денежный поток увеличивается надо покупать, а сокращается надо продавать?)))))

Этот человек, как говорит — «кровью доказал» свой опыт инвестиций, не то что, другие — начитались просто книг...)

мне кажется, успешный человек никогда не стал бы так себя вести, значит в реальности у человека серьезные проблемы и единственный способ, хоть как-то себя успокоить — он видит в ругани других идей и мыслей…

Вам респект! Интересно!!!

1. Так вот, Вы абсолютно правы, p/s вполне хватит для анализа, это и есть выручка (доход) на акцию к капитализации (цене) акции. Зачем 2 раза их сравнивать?

2. Правильно. Так ведь активы продаются именно по балансовой цене. Из них вычитают долги по балансу и получают…

Желательно понимать, о чем толкуете, ребята.

Это глупая писанина уже надоедает. Ну хорошо p/s сравнивать компании по выручке быстрее и легче с конкурентами. Акция торгуется к примеру 20 долл. p/s равен 1,15. А конкурентов как сравнивать ВЫ будете? А анализ прибыли, прибыли до налогообложения и т.д По мсфо (американские стандарты финансовой отчетности они в принципе схожи) деньги и их эквиваленты, если быть точным- это актив. Ну уж точно не пассив. Под ценными бумагами здесь имелось ввиду собственные акции, которые могут выкупаться. Кеш- нераспределенная прибыль.

1)Что вы понимаете под «реальным инвестором». Если ВЫ «Дебильные коэффициенты» сравнения компаний между собой ничего не дают, то как вы поймете насколько компания эффективна. Но вы наверное даже близко понятия об этом не имеете

2)Представляете инвестиционный доход так же складывается и из курсовой разницы, но как можно его получить если даже хорошую компанию покупаешь на хаях. (ну можно лет 20 подождать). Но проще найти недооценную. (это по поводу альтернативных вложений. Вкладывать можно не только в другие инструменты, но это так же предполагает и в другие компании даже из одного сектора)

3) В любых инвестициях, спекуляциях и трэйдинге всегда существуют лимит потерь. (Если конечно человек адекватен, даже Баффет делал все свои существенные покупки во время кризиса)

4) Не зная показателей эффективности, как вы поймете хотя бы приблизительно, как компания сможет генерировать прибыль. Из этого складывается и будущая дивидендная политика.

5) Кроме эфимерного понятия «Реальный инвестор» (в вашем же понимании, но не в других) Можете привести реальную предварительную статистику на основании чего они принимают решения. Только реальную, а не как Вы говорите «пустой базар»--это ваши слова. Вы даже не способны нормально выражаться. Всегда есть чему учиться, если это стоит того.

6)Если вы не заметили уже по существу. У всех компаний дивидендная доходность выше доходности двух леток. Это по поводу альтернативы вложения.

7)И еще просто удачи. О Вас очень много можно узнать о инвестициях.