Блог им. MrFly

#Видео #Флёров #Точки ДеМарка #Веселье в конце видео

- 26 февраля 2015, 14:35

- |

Кто посмотрел видео — статью можно не читать!!!

СПАСИБО ЗА ТВОЙ ПЛЮС И ТВОЮ ПОДДЕРЖКУ!!!

Помните пожалуйста ставить! +++

Для тех кто еще не в теме — бесплатные уроки Wealth!

Основная статья!!

Читателям Сюда:

Многие знают про то, что если не аккуратно пользоваться фракталами или точками ДеМарка можно получить заглядывание в будущее.

Но мало кто работая с ними обращает внимания на то, какие они бывают и какие серьезные проблемы могут возникать при работе с ними!

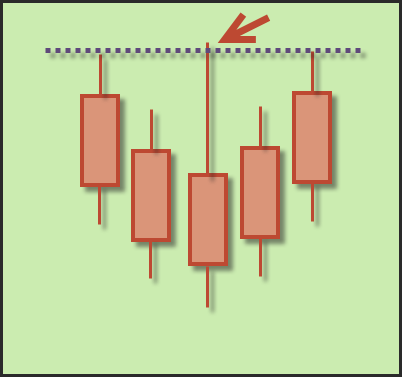

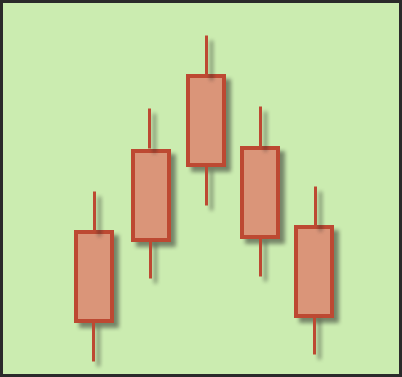

Классические точки ДеМарка представляют собой свечной паттерн их 5-ти свечек самая верхняя точка которого находится посередине, и по 2 свечи с обеих сторон ниже средней.

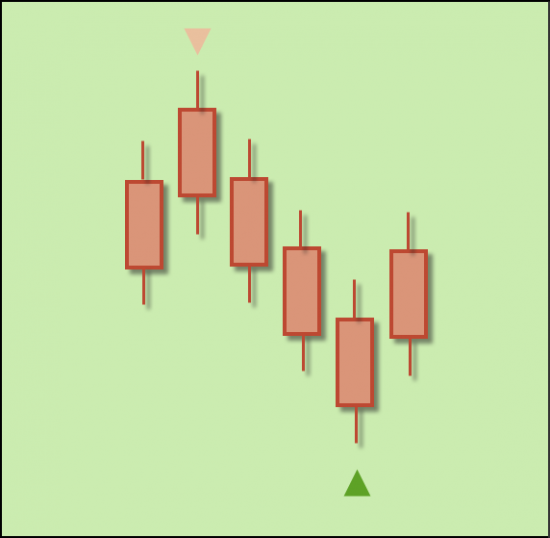

Первая проблема, которая возникает — это то, что трейдер, прочитав книжку ожидает, что на мониторе увидит книжный вариант паттерна:

свечи чаще могут выстраиваться не пирамидкой, не идеальные.

То есть, не книжный вариант, а вариант, который прописан в абсолютном большинстве терминалов — High экстремума выше 2-х свечей с обеих сторон он него.

Например, такой:

То есть, крайние свечи с обеих сторон могут быть ниже средней, но выше промежуточных свечей. В итоге эта комбинация не напоминает разворотную фигуру.

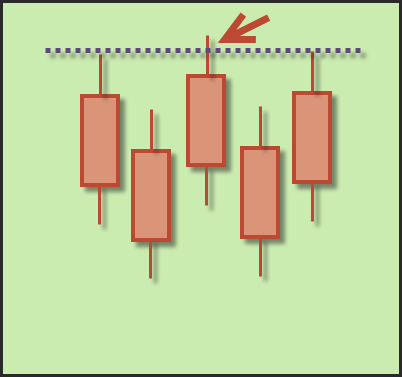

Вторая проблема — это построение данного индикатора по High и Low. В результате такого подхода могут возникнуть ситуации, когда свечка, тело которой ниже окружающих ее свечей, но тень намного выше соседних свечек.

Данная комбинация также не напоминает разворотный паттерн, однако индикатор будет показывать тут точку демарка.

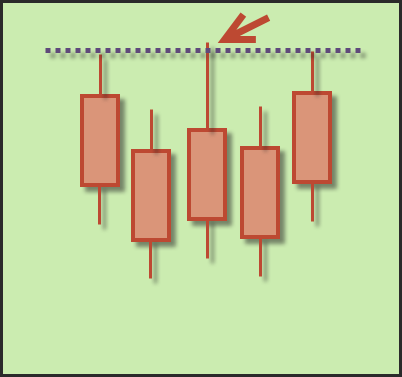

Последний вариант вообще можно назвать«анти пирамидкой» ДеМарка, в то же врем показывает разворот вниз, что даже новичку в трейдинге покажется абсурдно.

Для того, чтобы отделить все эти варианты друг от друга было разработано несколько индикаторов.

- Особенностью первого является то, что комбинация свечей признается точкой ДеМарка только в том случае, если свечи выстроились в виде пирамиды — как в книжках.

- Второй, строится классическим образом, т.е. со всеми выявленными нами ошибками.

- Третий строится по Open-Close а не по теням.

Также, важно для адекватной работы с данными индикаторами понимать, как работать с ситуацией, когда 2 фрактала подряд направленны в одну сторону.

Есть 2 варианта решения этой проблемы. Первый — это можно просто брать только разносторонние фракталы, не обращая внимание на дублирующие сигналы — однако часто этот вариант не подходит.

Хороший вариант подсказал Игорь Чечет. Он разработал свой индикатор «фрактал», в котором вообще не бывает дублирующих экстремумов. Дело в том, что в тот момент, когда приходит 2-ой сигнал в ту же сторону, он находит между этими максимумами минимум(или наоборот) и считает его нетипичным фракталом.

Данная модель отлично подходит и для работы с адаптивностью на рынке ценных бумаг. Лично я использую данный вариант при разработке стопа про который я рассказываю с основной статье.

Итог:

Были разработаны 3 основные индикатора, описанные мной выше, каждый из которых решает ту или иную проблемы фракталов и 3 аналогичных индикатора с нетипичными фракталами.

Индикаторы ДеМарка для версии WLD 6.4

Индикаторы ДеМарка для версии WLD 6.8.10 (последняя на 26.02.15)

Ссылка на главную(базовую) статью

Ну и конечно, все нужно проверять на своем опыте, слепо верить авторам не стоит! Для этого желательно все же разбираться хотя бы в одной программе для тестирования и немного знать программирование.

Вот ссылка на бесплатные уроки Wealth!

После освоения Wealth можно переходить к более сложным вещам, таким как S# и R

теги блога Николай Флёров

- algo

- Algo-trading

- ASF-trade

- data mining

- dataMining

- Excel

- Flerov

- forex

- Forward

- FX

- Genetic Optimizer

- Hack

- Machine Learning

- MachineLearning

- Metatrader

- Metatrader 4

- money management

- Optimizer

- Portfolio

- r language

- RandomForest

- S#

- StockSharp

- Swarm

- Trading

- Trailing

- Wealth

- wealth lab

- Wealth Lab 6

- Wealth Lab 6.4

- Wealth Lab Pro 6

- Wealth Lab Pro 6.2

- Wealth-lab

- Wealth-lab с QUIK

- WealthLab

- алгоритм

- Алгоритм работы

- алготрейдинг

- Александр Кузьмин

- Алексей Каленкович

- Андрей Беритц

- Андрей Степанов

- Арсен Яковлев

- бесплатно

- валюта

- Василий Грищенко

- велс

- велс лаб

- гарантийное обеспечение

- ГО FORTS

- ГО rts

- интересное

- код

- конкурентное преимущество

- курс

- ЛЧИ 2013

- мани менеджмент

- мани-менеджмент

- Манименджмент

- мартин

- мартингал

- мартингейл

- Метод Флерова

- Нейросети

- Николай Флёров

- Оптимизация портфеля

- ордер лог

- Отладка

- отображение

- параметры

- Паттерны

- Портфель

- портфель стратегий

- программист

- робот

- роботы

- свечи

- свечные модели

- свечные паттерны

- сток шарп

- СтокШарп

- стратегии

- стратегия

- Тимофей Мартынов

- торговля

- торговые роботы

- торговый робот

- трейдинг

- трейлинг

- трейлинг стоп

- трейлинг-стоп

- управление капиталом

- Управление портфелем

- Управление портфелем стратегий

- успешные трейдеры

- Флёров

- Форекс

- фьючер

- шаг цены

- язык R

C R понятно. Не понятно каким боком он здесь используется.

Но S# это точно не язык программирования.

«В самом начале своих исследований я пришел к заключению, что важные опорные ценовые точки предложения (supply price pivot points) определяются тогда, когда регистрируется ценовой максимум, выше которого цены не поднимались в день, непосредственно предшествующий данному, а также и в следующий за ним». Тут никто не говорит ни о каких пирамидках. И второй рисунок вполне соответствует книжному описанию.

А вот продолжение:

«Важным фактором при отборе TD-точек являются цены закрытия за два дня до образования опорного ценового максимума и опорного ценового минимума. если речь идет о формировании опорного ценового максимума, то:

Опорная точка предложения должна быть выше не только максимальных цен предшествующего и последующего дней, она должна быть выше цены закрытия за два дня до ее регистрации.

Другими словами, если между максимальной ценой за день до регистрации опорной точки предложения и ценой закрытия накануне существует ценовой разрыв, указанная цена закрытия не должна превышать опорный максимум или быть равной ему»

Что тоже говорит о правомерности вторго рисунка поста.

И так далее. Там очень много еще выкладок и исследований. А еще есть такое понятие, как «Уровень точки». Точка 1 уровня для построения требует 3 свечи. Точк второго уровня требует 5 свечей и так далее. Написание индикаторов оно конечно хорошо, но не вводите людей в заблуждения, называя это точками Демарка.

В видео я говорю, что буду для простоты называть их(экстремумы такого типа) точками Демарка. Сам индикатор я назвал Демарк — мне так удобнее разгребать код. Если вам не удобно — переименуйте, или не используйте.

Спасибо за оказанное внимание!

И все бесплатно и на благо людей!

И это здорово!)