Блог им. abnsecurities

Ситуация на рынке облигаций РФ сегодня

- 18 марта 2015, 10:00

- |

Ожидание снижения ключевой ставки и её последующее реальное снижение Банком России — 13.03.2015 года с 15% до 14% привело соответственно и к понижению ставок на рынке облигаций.

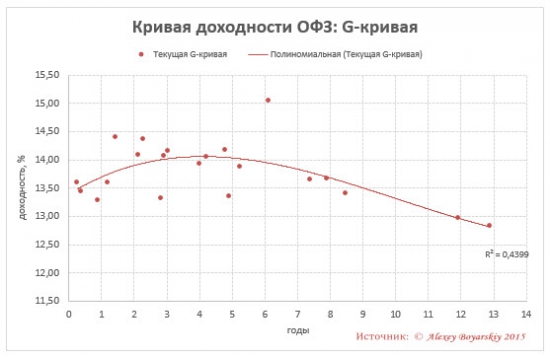

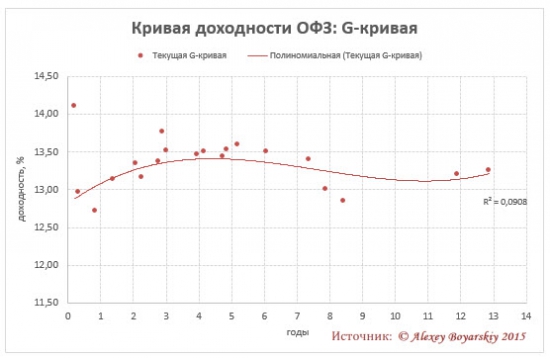

Доходности государственных облигаций РФ снизились по сравнению с началом месяца приблизительно на 0,5-0,7 процентных пункта. Смотрите ниже графики кривых доходности ОФЗ на начало месяца (01.03.2015 г.) и текущую дату (17.03.2015 г.):

01.03.2015 г.:

17.03.2015 г.:

Доходности в целом по рынку рублевых облигаций за этот период изменились несколько меньше. Снижение произошло приблизительно на 0,3-0,4 процентных пункта.

Данный факт можно наглядно видеть в представленных ниже таблицах:

Таблица общих сводных данных по рынку рублевых облигаций на 01.03.2015 г.

Таблица общих сводных данных по рынку рублевых облигаций на 16.03.2015 г.

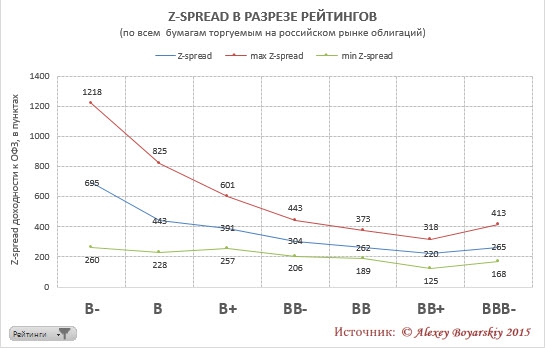

Текущий фактический Z-spread в разрезе рейтингов следующий:

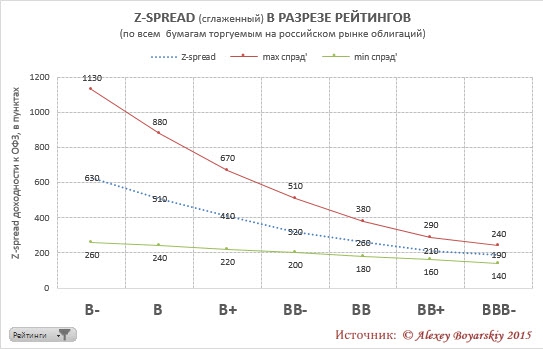

Сглаженная версия Z-spread в разрезе рейтингов:

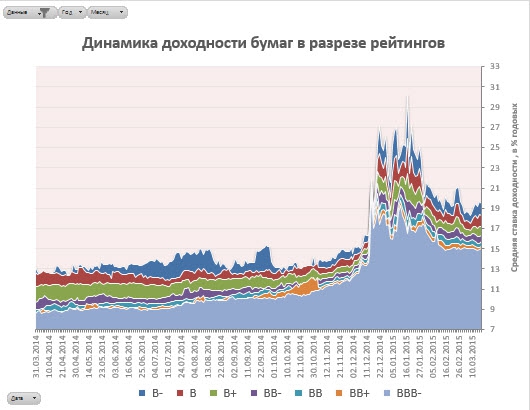

В этой связи очень интересна динамика доходности российских облигаций:

В моменты пиковых значений доходности бумаг на рынке (декабрь 2014 — январь 2015) спреды по ряду корпоративных бумаг к ОФЗ в разрезе международных рейтингов вырастали в 2-3 раза, чем в обычный, спокойный период.

В настоящий момент ситуация на долговом рынке в России несколько стабилизировалась. Бумаг с доходностью выше 20% годовых и умеренным уровнем риска найти уже не так просто.

В этой связи приемлемая рыночная доходность облигаций с оглядкой на текущую инфляцию сейчас находится на уровне 17-19% годовых.

Надо понимать что это средние показатели по рынку. Отыскать бумаги с доходностью 20%-23% на рынке, в ряде случаев, ещё можно, но тем не менее свои ожидания при этом в этой части приходится снижать.

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

а вот снижение всего на 100 бп привело к росту доходности в офз ПОСЛЕ заседания цб

А у вас нет графиков, истории Z-спредов?

Интересно было бы посмотреть сильно ли они разъезжались (хотя бы BB-, мин, макс и среднюю)