SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. margin

Цены на нефть.

- 12 апреля 2015, 23:44

- |

Рынок нефти традиционно перевернутый, то есть, это по большей части рынок бэквордации, а не контанго. Степень «перевернутости» рынка нефти определяется тем, что нефтепереработчики стараются, чтобы снизить издержки на хранение, покупают нефть для немедленной переработки и это стимулирует рост потребления на рынке «спот», тогда как фьючерсные цены оказываются ниже, чем цены на рынке наличной нефти. Чем больше предложение на наличном рынке, тем выше цены на рынке фьючерсов. При этом цены на контракты дальних сроков исполнения торгуются с дисконтом.

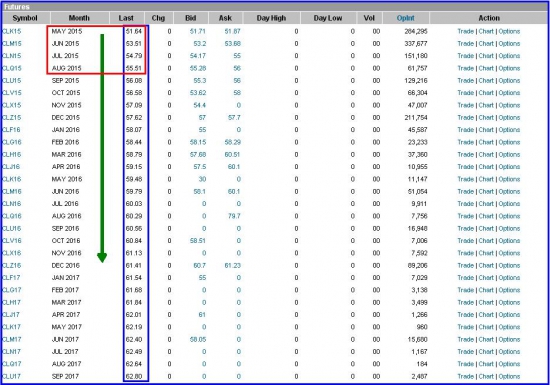

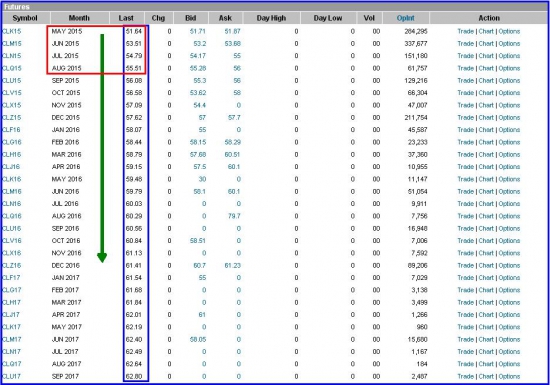

Сейчас как раз мы наблюдаем ситуацию, когда рынок нефти находится в состоянии контанго, рынка накладных расходов, и цены на дальние контракты торгуются с премией.

Разумеется, что в ценах уже заложен предстоящий сезонный спрос, присущий сезону бензина или водительскому сезону, который начинавется в апреле и заканчивается в августе. Но интересный скачок в два доллара мы наблюдаем в мае, когда предполагается ввести фьючерсы на хранение нефти — это повысит расходы на хранение и соотвественно повысит привлекательность фьючерсов на нефть, что окажет давление верх на фьючерсные цены. Ведь выгоднее купить фьючерс, чем хранить запасы нефти.

Сейчас как раз мы наблюдаем ситуацию, когда рынок нефти находится в состоянии контанго, рынка накладных расходов, и цены на дальние контракты торгуются с премией.

Разумеется, что в ценах уже заложен предстоящий сезонный спрос, присущий сезону бензина или водительскому сезону, который начинавется в апреле и заканчивается в августе. Но интересный скачок в два доллара мы наблюдаем в мае, когда предполагается ввести фьючерсы на хранение нефти — это повысит расходы на хранение и соотвественно повысит привлекательность фьючерсов на нефть, что окажет давление верх на фьючерсные цены. Ведь выгоднее купить фьючерс, чем хранить запасы нефти.

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

Наличный рынок — товарная биржа, аукционные торги, нет? ;)

Что не так, изложите из своей головы.

Поставочный, но фьючерсный — это не наличный. утром деньги — вечером стулья… причем ГО это не все деньги, полная оплата перед поставкой. Фьючерсы это рынок будущих поставок.

При этом есть отдельный рынок спот, сделка на немедленную поставку. Лень рыскать в инете где он есть, но думаю, что Сингапруская биржа стопудово должна торговать, и Арабские Эмираты — наверняка (Дубаи к примеру) = короче места где есть морские терминалы (нефть то танкерами подгоняют).

WTI пятый год подряд в контанго торгуется

Почему фьючерсы на хранение нефти повысят расходы на хранение?! Наоборот понизят. Они же для хеджирования возможного роста платы за хранилища как раз и нужны

Но вы правы по причинам возникновения бэквордации и контанго. Действительно, спрос на дальние контракты создается преимущественно финансовым миром. Основной механизм — инвестиции через индексные фонды товарного рынка и хедж-фонды. Это было очень популярно до кризиса и сейчас тоже популярно в связи с очень низкими доходностями долговых инструментов.

Но контанго это очень выгодно для всех, т. к. именно контанго, оплачиваемое на самом деле из карманов инвесторов, дает возможность реальному сектору поддерживать очень высокие запасы и держать соответственно низкие цены, что выгодно всем (кроме стран, спекулирующих на продаже нефти в сырье)

Тут мои мозги закипают.) Я вижу стойкое стремление рынка не снижать цены на нефть. А казалось бы, при общих условиях проще опустить цены, сместить рынок наличной нефти вниз вместе с контанго. Но рынок этого не делает: продажи тут же приводят к выкупу нефти. Я стараюсь торговать рынок и он мне показывает нежелание цен идти вниз, а «цена учитывает все», цена — это непреложный факт, и этот факт мне говорит, что цены в данный момент не имеют фактической мотивации к снижению.

WTI пятый год подряд в контанго торгуется» -это не так. При ценах 90-100 долларов была именно бэквордация