SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. margin

Мыслим опционно

- 28 апреля 2015, 16:20

- |

Трейдер обязан всегда оценивать, анализировать, сравнивать, выбирать — мыслить. Многообразие статических вариантов помноженное на время и цену дает бесчисленное множество привлекательных «зайцев», за которыми в любой моммент спонтанно может помчаться в расчете на добычу сознание опционного трейдера. Почти три года назад мы разбирали основные принципы выбора опционов при работе с ними. Эти принципы генерализованы и, учитывая их, принимать их в качестве догмы нельзя. Именно поэтому учить опционной торговле невозможно. Но тот, кто интересуется, кому близок и интересен сам финансовый инструмент под названием опционы, тот ежесекундно, где бы он ни был и чем бы он ни занимался, всегда собирает пазлы и вставляет недостающие кусочки мозаики в свой опыт, создавая сложный и многомерный метод понимания того, «как эта штука работает».

Разумеется, рынок — это место существования опционов, среда обитания. Любой опционный трейдер смотрит на активы с точки зрения того, пригоден он или нет для опционной работы. И каждый выносит свой вердикт, делает свое полотно, создает свое здание — что хочет, то и делает).

Рассмотрим предстоящий отчет компании Tesla Motors (TSLA). Отчет выйдет после рынка 6 мая. В настоящее время цена акции растет на ралли, которое обусловлено выпуском новой линейки аккумуляторных батарей для дома и бытовых целей. Это событие аналитик Deutsche Bank оценивает очень высоко, полагая, что этот фактор придаст компании новое направление, которое рынком пока еще не оценено по достоинству.

Так это или аналитик ошибается, значения не имеет. На рынке существует иерархия ценности слов и заявлений. Эти слова аналитика стоили очень дорого, грубо говоря ~+$1.7 млрд прирост капитализации компании за вчерашний день.

Таким образом, у нас есть текущая ситуация, подогреваемый рыночный интерес, стимулирующий рост цены акции, и перспектива — ожидание отчета через семь полных рабочих дней. На отчет будет расти IV опционов. Чтобы получить прибыль с наименьшим риском и с наибольшей гарантией нужно выбрать такие опционы, которые обеспечат сочетание этих условий.

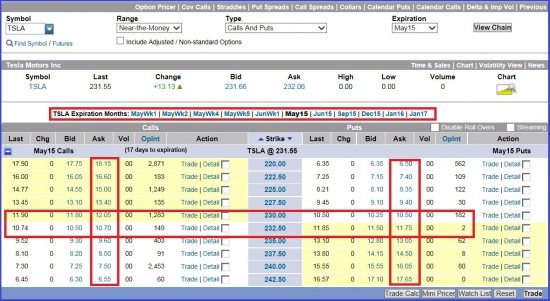

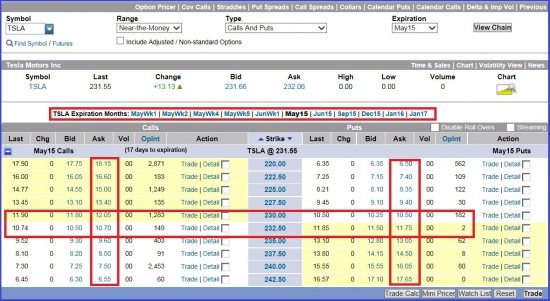

Для выбора нужно посмотреть цены на опционы разных сроков.

О чем говорят цены? О многом! Прежде всего об отношении рынка к будущей цене акции. Цены на майские опционы показывают очень высокий интерес к акции и при этом этот интерес амбивалентен: дорогие и колл опционы и пут опционы. Это очевидно, ведь рынку безразлично, куда пойдет цена акции.

Поскольку опционный трейдер, открывая позицию, по максимуму рискует потерять все вложенные в данную позицию деньги, трейдер стремится снизить этот риск и потерять меньше, — открывать позицию подешевле. Однако, в том, как это показано на таблице, купить дешевле как раз означает увеличить риск. Дешевые опционы все не содержат в себе реальных денег. Так как премии опционов состоят из внутренней и временной стоимости, у нас есть выбор покупки за счет снижения временной стоимости при сохранении стоимости внутренней. Опционы доступны с разными сроками жизни. Перейдем с месячных на недельные опционы — которые экспирируют каждую пятницу.

Вот цены на опционы, которые прекратят свое существование в пятницу 1 мая.

Цены на эти опционы почти в два раза ниже, чем на майские опционы. Это не удивительно: в этих опционах нет ожидания главного события — отчета. Поэтому они дешевле.

А вот цены на опционы второй недели мая:

Цены сопоставимы с ценами на майские опционы, дешевле только на доллар или около того. При этом в глаза бросается низкий открытый интерес на путах. Выходит, что рынок ставит все-таки на рост цены? Не следует делать резких и категоричных выводов на основании только этого факта. Этот факт может просто отражать текущую ситуацию резкого роста цены БА и массовый выход из убыточных путов. Ведь открытый интерес не отражает ничего, кроме того, что позиция не закрыта. Резкое движение вверх вынесло из позиций держателей пут опционов по всем строкам жизни.

Мои рассуждения — это рассуждения индивидуального трейдера, стремящегося минимизировать издержки и повысить эффективность работы своих денег. Таких людей на рынке не мало. Профессионалы не ставят на эти цены. Профессионалы заинтересованы в дорогих деньгоемких опционах. Это цены индивидуального сектора.

Но в опционах не имеет значение, профессионал ты или нет. Потому что главным образом цены опционов зависят от цены акции, а не от открытого интереса. На опционах не случается Short Squeeze, но их цены отражают подобные явления на акциях.

Что же в итоге? По опыту знаю, что сколько людей, столько и мнений. Каждый, глядя на цены опционов, создаст свою картину вероятной прибыли. Это зона свободы принимать решение и пожинать плоды отвественности от этих решений. Большинство людей на такую свободу не согласны. Большинство людей любят прибыль без риска и труда, прибыль без отвественности. Таким выход прост: купить рулетку и поставить ее на кухне — там и зарабатывать.

Если почти очевиден рост цены на ближайщее время, следует ставить на рост, открывать бычьи позиции: бычьи спрэды с опционами колл или пут на дешевых опционах текущей недели, чтобы не переплачивать.

Если ставить на отчет, то на мой взгляд еще рано. Отчет удобнее торговать на недельных опционах второй недели мая.

Но при этом покупка стрэнгла/стрэддла может быть оправдана на опционах текущей недели — сегодня. Сейчас IV несколько снизилась, а рост цены до уровня 241 даст отличную прибыль.

Я сама на отчет куплю стрэддл/стрэнгл в понедельник, 4 мая, выйду из него в среду, 6 мая, перед закрытием рынка. Отчет буду торговать уже после выхода отчета, а сегодня буду работать на росте цены акции, покупая колл опционы.

Главный смысл работы трейдера в получении прибыли. Как он это делает — это вопрос личного умения и творчества. И разумеется, следует знать, что рынок с лекостью ломает все догмы и обязательства, которые мы ему придумали.

Разумеется, рынок — это место существования опционов, среда обитания. Любой опционный трейдер смотрит на активы с точки зрения того, пригоден он или нет для опционной работы. И каждый выносит свой вердикт, делает свое полотно, создает свое здание — что хочет, то и делает).

Рассмотрим предстоящий отчет компании Tesla Motors (TSLA). Отчет выйдет после рынка 6 мая. В настоящее время цена акции растет на ралли, которое обусловлено выпуском новой линейки аккумуляторных батарей для дома и бытовых целей. Это событие аналитик Deutsche Bank оценивает очень высоко, полагая, что этот фактор придаст компании новое направление, которое рынком пока еще не оценено по достоинству.

Так это или аналитик ошибается, значения не имеет. На рынке существует иерархия ценности слов и заявлений. Эти слова аналитика стоили очень дорого, грубо говоря ~+$1.7 млрд прирост капитализации компании за вчерашний день.

Таким образом, у нас есть текущая ситуация, подогреваемый рыночный интерес, стимулирующий рост цены акции, и перспектива — ожидание отчета через семь полных рабочих дней. На отчет будет расти IV опционов. Чтобы получить прибыль с наименьшим риском и с наибольшей гарантией нужно выбрать такие опционы, которые обеспечат сочетание этих условий.

Для выбора нужно посмотреть цены на опционы разных сроков.

О чем говорят цены? О многом! Прежде всего об отношении рынка к будущей цене акции. Цены на майские опционы показывают очень высокий интерес к акции и при этом этот интерес амбивалентен: дорогие и колл опционы и пут опционы. Это очевидно, ведь рынку безразлично, куда пойдет цена акции.

Поскольку опционный трейдер, открывая позицию, по максимуму рискует потерять все вложенные в данную позицию деньги, трейдер стремится снизить этот риск и потерять меньше, — открывать позицию подешевле. Однако, в том, как это показано на таблице, купить дешевле как раз означает увеличить риск. Дешевые опционы все не содержат в себе реальных денег. Так как премии опционов состоят из внутренней и временной стоимости, у нас есть выбор покупки за счет снижения временной стоимости при сохранении стоимости внутренней. Опционы доступны с разными сроками жизни. Перейдем с месячных на недельные опционы — которые экспирируют каждую пятницу.

Вот цены на опционы, которые прекратят свое существование в пятницу 1 мая.

Цены на эти опционы почти в два раза ниже, чем на майские опционы. Это не удивительно: в этих опционах нет ожидания главного события — отчета. Поэтому они дешевле.

А вот цены на опционы второй недели мая:

Цены сопоставимы с ценами на майские опционы, дешевле только на доллар или около того. При этом в глаза бросается низкий открытый интерес на путах. Выходит, что рынок ставит все-таки на рост цены? Не следует делать резких и категоричных выводов на основании только этого факта. Этот факт может просто отражать текущую ситуацию резкого роста цены БА и массовый выход из убыточных путов. Ведь открытый интерес не отражает ничего, кроме того, что позиция не закрыта. Резкое движение вверх вынесло из позиций держателей пут опционов по всем строкам жизни.

Мои рассуждения — это рассуждения индивидуального трейдера, стремящегося минимизировать издержки и повысить эффективность работы своих денег. Таких людей на рынке не мало. Профессионалы не ставят на эти цены. Профессионалы заинтересованы в дорогих деньгоемких опционах. Это цены индивидуального сектора.

Но в опционах не имеет значение, профессионал ты или нет. Потому что главным образом цены опционов зависят от цены акции, а не от открытого интереса. На опционах не случается Short Squeeze, но их цены отражают подобные явления на акциях.

Что же в итоге? По опыту знаю, что сколько людей, столько и мнений. Каждый, глядя на цены опционов, создаст свою картину вероятной прибыли. Это зона свободы принимать решение и пожинать плоды отвественности от этих решений. Большинство людей на такую свободу не согласны. Большинство людей любят прибыль без риска и труда, прибыль без отвественности. Таким выход прост: купить рулетку и поставить ее на кухне — там и зарабатывать.

Если почти очевиден рост цены на ближайщее время, следует ставить на рост, открывать бычьи позиции: бычьи спрэды с опционами колл или пут на дешевых опционах текущей недели, чтобы не переплачивать.

Если ставить на отчет, то на мой взгляд еще рано. Отчет удобнее торговать на недельных опционах второй недели мая.

Но при этом покупка стрэнгла/стрэддла может быть оправдана на опционах текущей недели — сегодня. Сейчас IV несколько снизилась, а рост цены до уровня 241 даст отличную прибыль.

Я сама на отчет куплю стрэддл/стрэнгл в понедельник, 4 мая, выйду из него в среду, 6 мая, перед закрытием рынка. Отчет буду торговать уже после выхода отчета, а сегодня буду работать на росте цены акции, покупая колл опционы.

Главный смысл работы трейдера в получении прибыли. Как он это делает — это вопрос личного умения и творчества. И разумеется, следует знать, что рынок с лекостью ломает все догмы и обязательства, которые мы ему придумали.

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

А ваши позиции где?

Сходила к вам в блог — сплошной околорынок. Все ясно — блюститель чужих позиций, посматривающий)).

2) что такое «прирост капитализации на Market Cap»? Market Cap ведь и есть капитализация.

Не на ту цифру посмотрела и бездумно помножила)

Я исправлю.

Еще раз большое спасибо.