Блог им. option-systems

U.S. Dividend Champions

- 10 декабря 2015, 23:46

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь» (Уоррен Баффетт)

Продолжая дивидендную тему (смотрите ранее "Дивидендные аристократы") рекомендую хороший ресурс http://www.dripinvesting.org/Tools/Tools.asp

"Дивидендные чемпионы" - это более широкий список дивидендных акций, чем в «дивидендных аристократах», непрерывный рост дивидендов не от 25 лет, а допускается от 5 лет, и акции не только из индекса S&P500. Хорошая выборка для составления модельного портфеля.

Этот список был вдохновлен усилиями нескольких лиц и предназначен для свободного распространения для индивидуального, некоммерческого использования. Первоначальная цель заключалась в выявлении компаний, которые увеличили свои дивиденды, по крайней мере 25 лет подряд. Но это определение было расширено, чтобы включить дополнительные компаний, которые платили более высокие дивиденды (не обязательно увеличившись ежеквартального скорости в каждом календарном году).

Помимо Champions (дивиденды более 25 лет), в этом списке — Contenders компании, которые увеличили свои дивиденды за 10-24 лет подряд и Challengers компаний, которые увеличили свои дивиденды для 5-9 лет подряд. Сейчас в этом списке всего 753 американских компаний.

Скачайте файлы формата excel — U.S. Dividend Champions (большой массив актуальной информации, удобной для анализа) и dividend-champions-screener(скринер, в котором можно устанавливать свои параметры для отбора), не пожалеете. Информация периодически обновляется.

Еще на этом ресурсе есть информация и ссылки на сайты, где есть данные по компаниям из Канады, Еврозоны, Испании и Великобритании. Полезный сайт. Столько классных компаний на Западе, кругом идет голова :)

Для меня эта информация имеет определенную практическую ценность. Я начал инвестировать в американские акции через Санкт-Петербургскую биржу. Сейчас торгуется 53 акции, в файле U.S. Dividend Champions – из них есть 25.

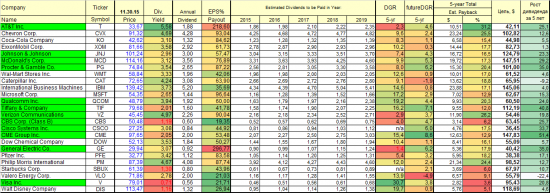

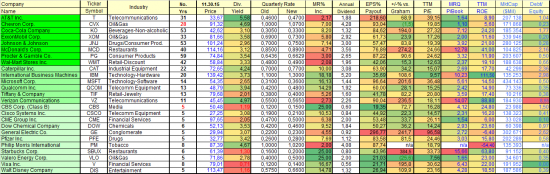

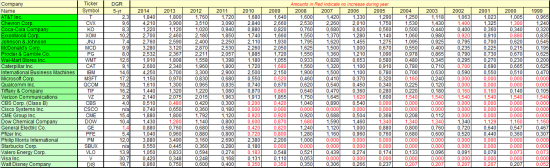

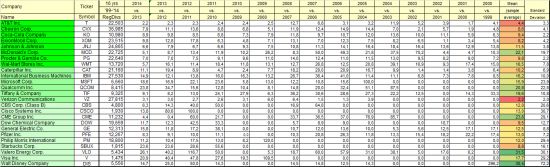

Я для удобства сформировал по этим акциям несколько таблиц для удобства анализа. Информация про дивиденды (размер дивидендов, EPS% Payout, Div. Yield, Dividend Growth Rate и прочее), все основные фундаментальные коэффициенты — P/E, P/Book, ROE и т.д.

Картинки отлично увеличиваются!

В форме есть данные по коэффициенту Грэхема (±% vs. Graham — вычисляет премию или скидку текущий цены в сравнении с «коэффициентом Грехема»). Грехем считал, что разумное соотношение цена / прибыль равно 15, и соотношение разумная цена / собственный капитал равно 1,5, в итоге Graham=Р/E*P/BV = max (22,5).

Фактическое значение коэффициента Грехема не показано, но оно разделено на текущую цену с целью получения премии или скидка в процентах, по сравнению с числом Грехема.

Две компании — Valero Energy Corp. и Chevron Corp. имеют скидку. Стоит обратить внимание. Возможно, в следующий раз куплю.

История выплат дивидендов и темпов роста дивидендов

На сайте U.S. Dividend Champions есть прогноз дивидендов до 2019 года. Довольно консервативный прогноз, большинство акций имеет прогнозный рост дивидендов в следующие 5 лет значительно меньше, чем произошло за предыдущие 5 лет.

Есть вопросы, по некоторым компаниям, например, Valero Energy – весьма скромный рост дивидендов до 2019 года, и какой-то всплеск в этом году? Нужно потом перепроверить.

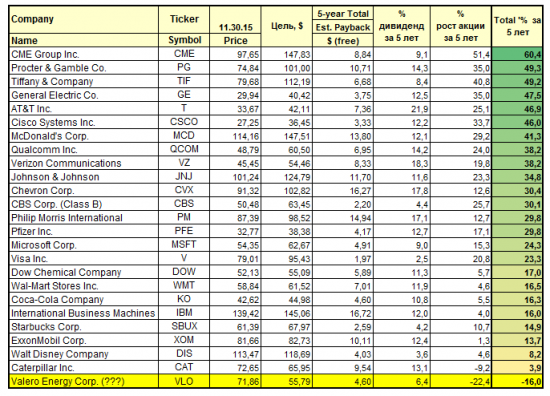

Модель следующая.

Прибыль инвестора складывается из сумм полученных дивидендов за будущие 5 лет (смотри в таблицах выше) уже с учетом налогов (-30%, на Санкт-Петербургскую дивиденды приходят уже очищены от налогов, возможно позже будет -10%, тогда пересчитаю) и переоценки стоимости акции.

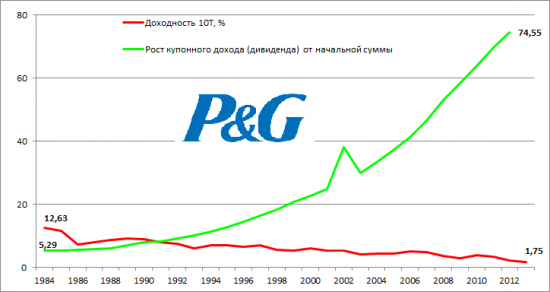

Переоценку стоимости акции произвел исходя из размера дивиденда в 2019 года, взяв сегодняшний уровень дивидендной доходности. Сейчас ДД в среднем по 25 акциям равна 3,14%, это выше доходности американских 10Т. Т.е. инвестор с начала инвестиций покупает «акцию-облигацию», у которой доходность выше 10Т (смотри самую первую картинку о компании P&G — акционеры получают всё больше и больше купон (дивиденд)!). История про золотой дождь.

Составил список по убыванию предполагаемого совокупного дохода инвестора (до 2019 г.)

Вполне себе хороший «золотой дождь», стоит заплатить за вход…

Думаю, можно выборочно инвестировать в лучшие акции из этого списка, хороший вариант – золотая середина этого списка (размер дивидендов + изменение цены акции): Procter & Gamble Co., General Electric Co., AT&T Inc., Cisco Systems Inc., McDonald's Corp., Verizon Communications, Johnson & Johnson, Chevron Corp., Philip Morris International, Pfizer Inc.

CME GroupInc., Tiffany & Company, Qualcomm Inc. – отдельная история, их пока за скобки убрал.

Данный анализ строитсяна прогнозе роста дивидендов и постоянство относительной оценки к размеру дивиденда. Положительный исход для данных акций, более, чем вероятен, но степень риска присутствует в любом случае.

Заметил, что почти одни и те же акции есть в каждом из списков, которые я составляю по разным критериям. Соглашусь, что такого рода анализ проводится несколько механически, но как первичный фильтр вполне приемлемо.

Ваша задача как инвестора заключается в том, чтобы по разумной цене приобрести долю компании, чья экономическая деятельность вам вполне понятна и чьи доходы будут существенно увеличиваться через 5, 10 и 20 лет. Спустя некоторое время вам удастся найти лишь несколько компаний, отвечающих этим стандартам. Поэтому когда вы увидите одну из них, лучше сразу приобрести значительное количество активов. И не поддавайтесь искушению отступиться от своих принципов. Если вы не собираетесь оставаться владельцем акций в течение десяти лет, нет смысла приобретать ее даже на десять минут. Если в своем инвестиционном портфеле вы соберете активы компаний, чей совокупный доход будет неизменно расти в течение нескольких лет, то соответственно будет расти и рыночная стоимость вашего портфеля.

Инвестор должен оценивать действительный риск. Этот риск заключается в том, сможет ли он за инвестиционный период получить совокупный доход после вычета налогов (включая тот, который он получает от продажи), покупательная способность которого хотя бы равна начальной. К этому доходу должен дополнительно приплюсовываться приличный процент на начальную ставку. Хотя этот риск технически невозможно подсчитать безошибочно, но в некоторых случаях его вполне можно оценить с необходимой точностью. Основные факторы, имеющие отношение к такой оценке, следующие:

— достоверность, с которой можно оценить долгосрочные экономические показатели компании;

— достоверность, с которой можно оценить деятельность руководства как по способности реализовывать весь потенциал компании, так и по разумности использования потоков денежных средств;

— уверенность в том, что руководство будет направлять результаты от эффективной деятельности компании не себе в карман, а акционерам;

— цена покупки компании;

— уровни налогообложения и инфляции, которые будут существовать и определять степень отличия покупательной способности доходов инвестора от валового дохода.

Возможно, некоторым аналитикам эти факторы могут показаться слишком неопределенными, поскольку не могут быть извлечены ни из какой статистической базы. Но сложность точного измерения этих факторов не является непреодолимой и не оспаривает их важность.

В итоге, чтобы купить акции компании: она должна быть понятна, имела привлекательные для нас долгосрочные перспективы, управлялась честными и компетентными специалистами и имела привлекательную цену покупки.

На Санкт-Петербургской бирже есть такие акции в достаточном количестве, думаю, у меня получится сформировать хороший портфель.

Успешных инвестиций!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

2. Просвещение нации- святое дело.

3. Зарабатывайте!

Но и сейчас из этих компаний, есть что купить.

Лучше их на прямою помучить http://spbexchange.ru/ru/about/activity.aspx

В принципе сколько писал или звонил всегда отвечали, потом решил проще, на вебинар к Павлу Пахомову заходить и его пытать разными вопросами.

А просвятите пожалуйста, если знаете, есть ли валютная переоценка акций при покупке их на СПБ, иными словами как считается налог?

Плюс по этим акциям — есть всё те же налоговые льготы, что и по российским — 3 года продержишь и не будет вообще налогов.

Это же форум трейдеров и инвесторов, а не тех, у кого условно-досрочное…

доходность в долларах.

Стараюсь на цену не смотреть вообще. Это вещь относительная всё-таки.

Вот это труд!!! многим бы поучиться, чем тролить!

так держать!