SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kyrsant

Мой инвестиционный портфель #8 Книга руководство по инвестированию в золото и серебро. Выводы для портфеля

- 19 января 2016, 00:48

- |

Не думал, что чтение инвестиционной попсы может принести столько пользы :)

Поскольку информации много, оформлю все по пунктам с выводами для своего портфеля

1. Благодаря прочтению этой книги я не совершил ни одной сделки со своим портфелем с начала года и руки теперь чешутся немного меньше. Очень сложно, имея перед глазами терминал, при повышенной волатильности, сидеть в сторонке и наблюдать. Эта книга учит ждать

2. Сейчас все меряют в долларах, а доллар меняет свою ценность

возьмем нефть brent на 04.06.2014 перед обвалом, когда она стоила ещё 110 долларов, индекс доллара(DXY) тогда был 80,564

сегодня нефть 28,66, индекс доллара 99,07

Если бы индекс доллара остался на том же уровне — то нефть стоила бы 35,24 или на 23% выше чем сейчас

То же касается и курса рубля. Все падение рубля к доллару можно разделить на рост доллара к остальным валютам и падение рубля к остальным валютам.

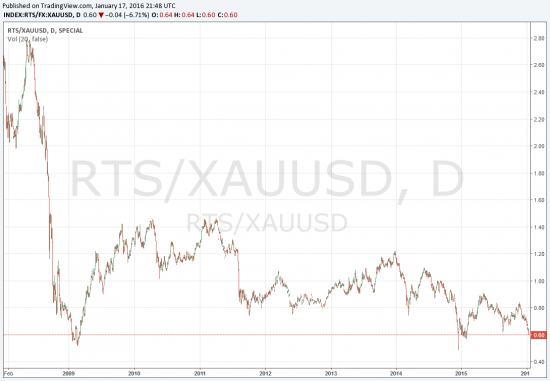

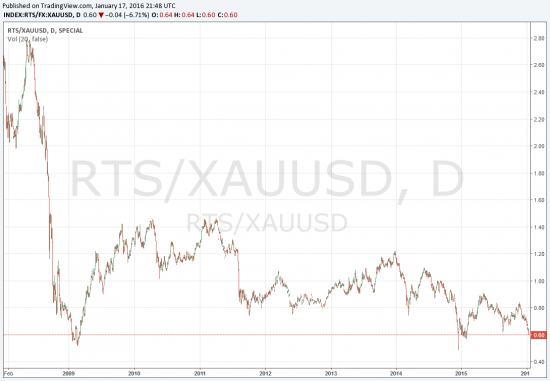

Если посмотреть на индекс РТС в золоте, то видно, что он на исторических минимумах за все время своего существования

Отсюда вывод для портфеля: необходимо найти нейтральную меру стоимости активов в портфеле и использовать её при принятии решения о ребалансировке

3. Стерилизация валюты. Покупка государством золота и обязательств других государств приводит к стерилизации долларовой массы. Как пример, в книге приводится Китай. Чтобы не укреплять чрезмерно свою валюту — он вынужден скупать трежеря.

Подскажите, кто в теме, что можно почитать на эту тему? Приводит ли сокращение резервного фонда РФ к укреплению рубля?

4. Инфляция разраждается когда население копит деньги, а дефляция — когда оно их тратит. А что, разумно. Может это и есть причина почему у нас инфляция, а у них — дефляция? Значит в Китае возможна только инфляция с их повышенной нормой сбережения населением. Не может же все население выиграть в финансовом плане в кризис. У нас, кстати, тоже.

Поскольку вклады населения растут — основной упор в портфеле необходимо делать на защиту от инфляции. В 2017 году обещают инфляцию в 4%. Вариантов несколько: либо инфляция скакнет в 2016 и на высокой базе в 2017 уменьшится, либо это словесные интервенции нацеленные на то, чтобы загнать население в депозиты. Не может быть у нас низкой инфляции потому, что это слишком выгодно большинству населения.

С другой стороны. Если все население живет в кредит, то у них не может быть высокой инфляции, поскольку это стало бы очень выгодно для населения.

Необходимо отслеживать объем вкладов населения в банках и уровня кредитования, чтобы увидеть перелом тенденции и соответствующим образом подготовить портфель к возможной дефляции

5. Запасы серебра сильно уменьшились за последние 50 лет. Раньше его было много в резервах ЦБ, из него делали монеты и прочее, а сейчас в резервах почти не осталось, добывается мало, в основном серебро это побочный продукт при добыче меди, золота и других полезных ископаемых. Возможно в этом есть смысл. Если это так, то в серебре возможен резкий рост цены

С другой стороны, объем фьючерсов на серебро превышает в 2 раза объем всего добытого серебра. Влияют ли сейчас реальные спрос и предложение с поставкой на формирование цены.

То же самое происходит и с нефтью. Запасы в Кушинге влияют на цену нефти, хотя составляют незначительную часть от рынка физической нефти. Объемы торгуемых фьючерсов также превышают объемы физической нефти

Если кто-нибудь знает, как прояснить этот вопрос, подскажите, объясните, дайте почитать что нибудь!

Здравый смысл говорит о том, что добывается нефти столько, сколько законтрактовано, плюс небольшой запас для технологических нужд. Ну некуда её девать. Максимум запас на неделю-месяц поставок и все. Представьте себя нефтедобытчиком. Куда вы денете лишнюю нефть?

Отсюда вывод: все товары подвержены манипуляциям при помощи производных инструментов, в том числе и нефть и золото

Был соблазн увеличить долю золота в портфеле. Удержался благодаря этим размышлениям. 5% хватит для ребалансировки в случае роста золота в 6 раз(по цифрам из книги) и падения акций в 2 раза

6. Действительно ли поколение бейбибумеров при выходе на пенсию может повлиять на фондовый рынок, начиная продавать свои пенсионные портфели, сформированные за годы работы?

Необходимо изучить данный вопрос и быть готовым к просадкам акций США, хотя портфель и так готов к этому.

7. Действительно ли банки создают деньги из воздуха? Как происходит выдача кредита с точки зрения банка? Выдача кредита увеличивает денежную массу?

Подскажите, кто в курсе внутренней работы банков, уже не первый раз встречаю подобное утверждение.

8. Был ли отказ России в 98 году от погашения своих международных задолженностей? стр 154. Просто интересный вопрос. Я часто слышал мнение, что иностранцы как раз все что им положено получили, а раз получили, то отказа от погашения долгов не было. Невозможность выплаты долгов была, дефолт был, а отказа на мой взгляд не было

Планирую изучить данный вопрос, чтобы не оставалось белых пятен. Подскажите, кто знает, что из достоверных источников можно почитать?

Изменения в портфеле:

Очень необычно видеть просадку по портфелю из-за календарной отсечки НГ, зная, что он в плюсе.

На данный момент доходность портфеля за 2016 год -1,25%. Доходность индекса ММВБ -7,89%

Дальнейшие действия:

1. Жду(пытаюсь ждать) второго-третьего квартала для ребалансировки. Знаю, что подбирать момент для ребалансировки — это ошибка, но расчитываю что через пару месяцев доллар либо скакнет вверх, либо вниз. И то и другое меня устроит. Почему-то не комфортно делать ребалансировку именно при этом курсе, именно после такого начала года на мировых фондовых площадках. Пусть текущие процессы проявятся в полной мере.

Если доллар в космос — то портфель сам придет в сбалансированное состояние

Если доллар 75 — 20% от суммы полной ребалансировки

Если доллар 70 — 40% от суммы полной ребалансировки

Если доллар 65 — 70% от суммы полной ребалансировки

Если доллар 60 — полная ребалансировка с приведением пропорций инструментов в соотвествии с расчитанной долей

2. Доли Китая и США буду балансировать медленне остальных

3. На данный момент для полной ребалансировки методом докупки необходимо 25,9% портфеля(ввел новый параметр в расчетную таблицу) Цель на 2016 год, довести его до 10%

Поскольку информации много, оформлю все по пунктам с выводами для своего портфеля

1. Благодаря прочтению этой книги я не совершил ни одной сделки со своим портфелем с начала года и руки теперь чешутся немного меньше. Очень сложно, имея перед глазами терминал, при повышенной волатильности, сидеть в сторонке и наблюдать. Эта книга учит ждать

2. Сейчас все меряют в долларах, а доллар меняет свою ценность

возьмем нефть brent на 04.06.2014 перед обвалом, когда она стоила ещё 110 долларов, индекс доллара(DXY) тогда был 80,564

сегодня нефть 28,66, индекс доллара 99,07

Если бы индекс доллара остался на том же уровне — то нефть стоила бы 35,24 или на 23% выше чем сейчас

То же касается и курса рубля. Все падение рубля к доллару можно разделить на рост доллара к остальным валютам и падение рубля к остальным валютам.

Если посмотреть на индекс РТС в золоте, то видно, что он на исторических минимумах за все время своего существования

Отсюда вывод для портфеля: необходимо найти нейтральную меру стоимости активов в портфеле и использовать её при принятии решения о ребалансировке

3. Стерилизация валюты. Покупка государством золота и обязательств других государств приводит к стерилизации долларовой массы. Как пример, в книге приводится Китай. Чтобы не укреплять чрезмерно свою валюту — он вынужден скупать трежеря.

Подскажите, кто в теме, что можно почитать на эту тему? Приводит ли сокращение резервного фонда РФ к укреплению рубля?

4. Инфляция разраждается когда население копит деньги, а дефляция — когда оно их тратит. А что, разумно. Может это и есть причина почему у нас инфляция, а у них — дефляция? Значит в Китае возможна только инфляция с их повышенной нормой сбережения населением. Не может же все население выиграть в финансовом плане в кризис. У нас, кстати, тоже.

Поскольку вклады населения растут — основной упор в портфеле необходимо делать на защиту от инфляции. В 2017 году обещают инфляцию в 4%. Вариантов несколько: либо инфляция скакнет в 2016 и на высокой базе в 2017 уменьшится, либо это словесные интервенции нацеленные на то, чтобы загнать население в депозиты. Не может быть у нас низкой инфляции потому, что это слишком выгодно большинству населения.

С другой стороны. Если все население живет в кредит, то у них не может быть высокой инфляции, поскольку это стало бы очень выгодно для населения.

Необходимо отслеживать объем вкладов населения в банках и уровня кредитования, чтобы увидеть перелом тенденции и соответствующим образом подготовить портфель к возможной дефляции

5. Запасы серебра сильно уменьшились за последние 50 лет. Раньше его было много в резервах ЦБ, из него делали монеты и прочее, а сейчас в резервах почти не осталось, добывается мало, в основном серебро это побочный продукт при добыче меди, золота и других полезных ископаемых. Возможно в этом есть смысл. Если это так, то в серебре возможен резкий рост цены

С другой стороны, объем фьючерсов на серебро превышает в 2 раза объем всего добытого серебра. Влияют ли сейчас реальные спрос и предложение с поставкой на формирование цены.

То же самое происходит и с нефтью. Запасы в Кушинге влияют на цену нефти, хотя составляют незначительную часть от рынка физической нефти. Объемы торгуемых фьючерсов также превышают объемы физической нефти

Если кто-нибудь знает, как прояснить этот вопрос, подскажите, объясните, дайте почитать что нибудь!

Здравый смысл говорит о том, что добывается нефти столько, сколько законтрактовано, плюс небольшой запас для технологических нужд. Ну некуда её девать. Максимум запас на неделю-месяц поставок и все. Представьте себя нефтедобытчиком. Куда вы денете лишнюю нефть?

Отсюда вывод: все товары подвержены манипуляциям при помощи производных инструментов, в том числе и нефть и золото

Был соблазн увеличить долю золота в портфеле. Удержался благодаря этим размышлениям. 5% хватит для ребалансировки в случае роста золота в 6 раз(по цифрам из книги) и падения акций в 2 раза

6. Действительно ли поколение бейбибумеров при выходе на пенсию может повлиять на фондовый рынок, начиная продавать свои пенсионные портфели, сформированные за годы работы?

Необходимо изучить данный вопрос и быть готовым к просадкам акций США, хотя портфель и так готов к этому.

7. Действительно ли банки создают деньги из воздуха? Как происходит выдача кредита с точки зрения банка? Выдача кредита увеличивает денежную массу?

Подскажите, кто в курсе внутренней работы банков, уже не первый раз встречаю подобное утверждение.

8. Был ли отказ России в 98 году от погашения своих международных задолженностей? стр 154. Просто интересный вопрос. Я часто слышал мнение, что иностранцы как раз все что им положено получили, а раз получили, то отказа от погашения долгов не было. Невозможность выплаты долгов была, дефолт был, а отказа на мой взгляд не было

Планирую изучить данный вопрос, чтобы не оставалось белых пятен. Подскажите, кто знает, что из достоверных источников можно почитать?

Изменения в портфеле:

- поменял доли FXRB FXRU в облигационной части портфеля, чтобы привести соотношение usd/rub к 50/50

Очень необычно видеть просадку по портфелю из-за календарной отсечки НГ, зная, что он в плюсе.

На данный момент доходность портфеля за 2016 год -1,25%. Доходность индекса ММВБ -7,89%

Дальнейшие действия:

1. Жду(пытаюсь ждать) второго-третьего квартала для ребалансировки. Знаю, что подбирать момент для ребалансировки — это ошибка, но расчитываю что через пару месяцев доллар либо скакнет вверх, либо вниз. И то и другое меня устроит. Почему-то не комфортно делать ребалансировку именно при этом курсе, именно после такого начала года на мировых фондовых площадках. Пусть текущие процессы проявятся в полной мере.

Если доллар в космос — то портфель сам придет в сбалансированное состояние

Если доллар 75 — 20% от суммы полной ребалансировки

Если доллар 70 — 40% от суммы полной ребалансировки

Если доллар 65 — 70% от суммы полной ребалансировки

Если доллар 60 — полная ребалансировка с приведением пропорций инструментов в соотвествии с расчитанной долей

2. Доли Китая и США буду балансировать медленне остальных

3. На данный момент для полной ребалансировки методом докупки необходимо 25,9% портфеля(ввел новый параметр в расчетную таблицу) Цель на 2016 год, довести его до 10%

теги блога Андрей Шмелев

- captrader

- ETF

- QUIK

- вопрос

- выбор брокера

- гипотеза

- долгосрочный инвестор

- инвестиционный портфель

- иностранный брокер

- Итоги 2014 года

- Книги

- курс рубля

- НДФЛ

- новости

- опрос

- Открытие Брокер

- оффтоп

- портфельные инвестиции

- Приветствую всех

- рациональность

- рецензия

- рецензия на книгу

- страшно

- Т+2

- технический анализ

- Торговля Временем

- Чтение ленты

Оплачиваешь передовицу? )) за какие заслуги?

поменял доли FXRB FXRU- может небольшая реклама наших etf)

Да и подход грамотный похожий на хедж фонд, не то что Аля шадрин упало покупай

Просто было интересно как пост с +4 выехал на главную… посредством чего)

По поводу рекламы ETF… я написал об изменении долей в своем портфеле. Не моя вина, что он состоит на 80% из фондов finex. Что и почему я выбирал для своего портфеля подробно расписано в предыдущих топиках

Если бы был, об этом бы кричали без перерыва (особенно как причина санкций). Раз тихо, значит не было.

>Действительно ли банки создают деньги из воздуха?

Да. Но не все из них имеют на это право. Кроме того есть три типа денег (для обмена, для накопления сокровищ, для управления).

Пример создания денег из воздуха — фьючерс.

Под созданием денег из воздуха автор книги подразумевал увеличение денежной массы. Это все равно, что их напечатали и должно вести к обесценению валюты.

А вот по поводу фьючерсов — очень интересно. Я думаю, что они наоборот уменьшают денежную массу, но я в этом не специалист, могу и ошибаться

Там такая же бумага в долларах была всем держателям выдана. С более поздним сроком погашения. И купоны по ней регулярно платят до сих пор. Можно на rubonds ее найти.