SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Эта рекомендация на 100% верная

- 27 января 2012, 17:24

- |

Самое главное, что успел сделать за недельный отпуск – перечитать книгу Эдвина Лефевра “Воспоминания биржевого спекулянта”, впервые изданную в 1923 году. Настоятельно рекомендую всем, независимо от опыта работы на рынках, раз в год делать то же самое. Хотя главный герой очень раз к разу вторит, что прислушиваться необходимо только к себе, держаться только своей стратегии и не никогда следовать чужим советам! Но, это классика. Это лучшая книга про биржевую торговлю. Эта рекомендация на 100% верная.

Честно признаюсь, на рынок эти семь дней я не смотрел. Почти. В ближайших окрестностях Величественного Миланского собора (il Duomo) Санта Мария Нашенте, до которого довелось в один из дней добраться поздним вечером, в окнах одного из старейших банков Италии красовался большой монитор с оранжево-черным терминалом Bloomberg. Индексы США и Европы в тот день были окрашены в зеленые цвета, и это не могло не радовать – в отпуск я уходил с позитивными мыслями.

С точки зрения тактики, сейчас рынок быков. Да, откаты неизбежны, но “trend is your friend”. Думаю, о начале разворота надо говорить, когда затормозится рост в акциях, которые тянули рынок вверх в последние полтора месяца. Изучением это вопроса плотно займусь в ближайшее время.

Стратегическое видение состоит в том, что тот позитивный экономический импульс Европы, США и Китая может достаточно быстро сойти на нет. Рисков для мировой экономики очень много, практически все они идут из Европы – не решена проблема с Грецией, под ударом теперь стоит и Португалия.

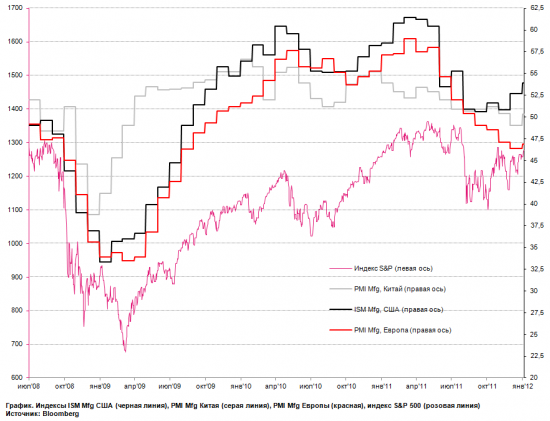

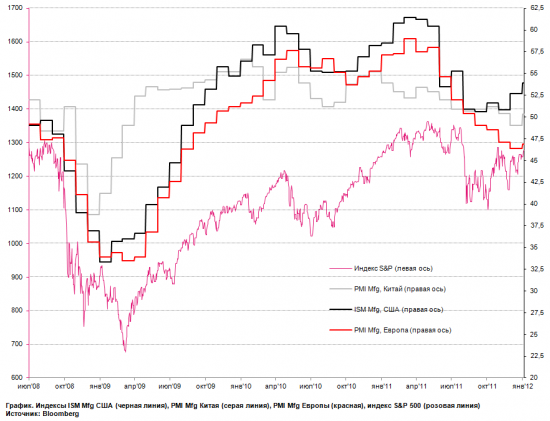

1 февраля в США будет опубликован важнейший опережающий индекс состояния дел в промышленности ISM Manufacturing. Аналоличный индекс будет опубликован и в Китае. В очередной раз приведу графики динамики аналогичных американскому ISM Mfg индексов PMI Mfg по Европе и Китаю, наложенных на индекс S&P 500. Полагаясь на эти данные можно строить стратегию торговли на ближайший месяц. Это макроэкономика, это важные опережающие индикаторы состояния этой самой экономики.

Январские данные отразили рост активности в промышленности всех трех регионов. Если увидим продолжение данной тенденции, то рост в индексе S&P продолжится, пусть и с откатами. Вопрос в том, как долго этот импульс будет сохраняться…

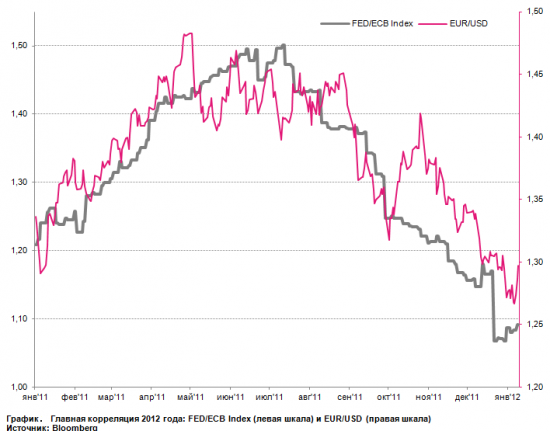

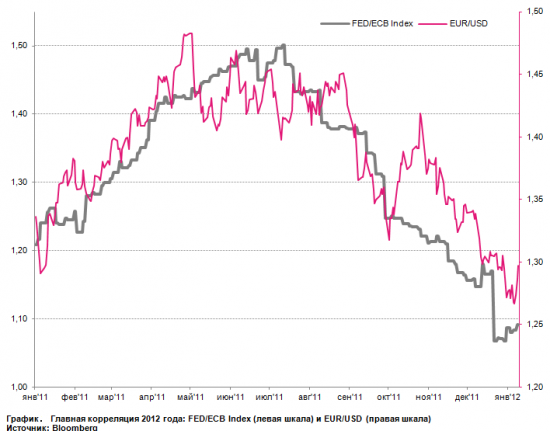

Первым делом обновил график динамики изменения отношения баланса ФРС к балансу ЕЦБ – для этого был создан FED/ECB Index. Подробно про него писал в Global View 2012.

На FED/ECB Index наложен график EUR/USD. Прямая зависимость между ними, на мой взгляд, очевидна.

FED/ECB Index в январе отскочил от минимумов, во многом благодаря стерилизации денежной массы со стороны ЕЦБ и уменьшении баланса как такового. Благодаря этому, евро пошел вверх относительно американского доллара.

Тем не менее, ключевой датой для единой европейской валюты и FED/ECB Index станет29 февраля 2012 г., когда Европейский Центробанк проведет вторую операцию по предоставлению неограниченной ликвидности в рамках 3-летних LTRO (подобие QE, только на итальянский манер – “quanto easing”). Первая программа оказалась успешной, европейские банки выиграли на росте стоимости бондов с короткой дюрацией, которые выкупались на полученные от ЕЦБ средства.

Основной вопрос заключается в том, каким будет масштаб второй операции 3-летних LTRO с учетом успеха первой? Какой будет реакция Федрезерва на действия ЕЦБ? Америке нужен дешевый доллар для поддержки восстановления экономики, поэтому ФРС, по логике, постарается восстановить баланс FED/ECB Index, не дав доллару сильно укрепиться.

По факту проведения 29 февраля операции 3-летних LTRO, следует ждать ответных мер от ФРС в виде запуска новой QE в виде выкупа ипотечных активов уже в марте – рынок недвижимости США остается в депрессивном состоянии, об этом четко было сказано на последнем заседании ФРС.

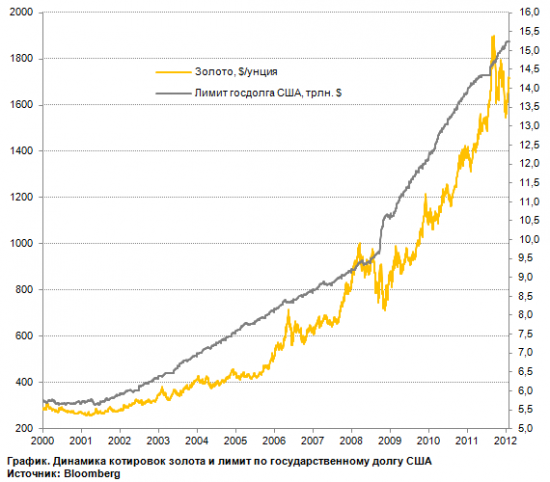

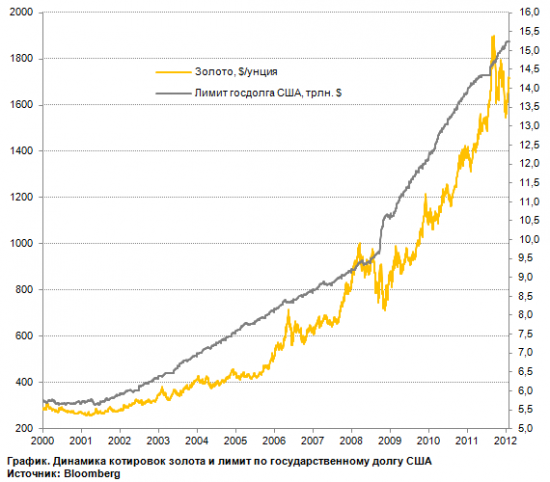

Далее хотелось бы вспомнить про золото. Конгресс США очень близок к повышению планки лимита госдолга США на $1,2 трлн. до $16,4 трлн. Прямая зависимость между динамикой цен на золото и планки лимита госдолга США очевидна. Об этом также написано вGlobal View 2012. Картину, аналогичную 2011 г., мы видели в кризисном 2008-ом. Слухи о возможности достаточно резкого повышения планки лимита госдолга помогли котировкам золота за неделю вырасти на 4%.

При этом увеличение лимита госдолга сейчас давит на американскую валюту.

Что касается ситуации на европейском межбанке, то здесь необходимо отметить некоторую стабилизацию. Депозиты “overnight” коммерческих банков на счетах ЕЦБ перестали расти пугающими темпами. Более того, наметилась обратная тенденция и это является позитивным фактором.

P.S. Сбербанк, как мне кажется, успеет воспользоваться “окном” и проведет SPO, или частичную приватизацию, до марта 2012 года. Котировки акций весной при таком раскладе должны достичь отметки 100 рублей за бумагу. Хотя, никто никому ничего не должен. А рынок, так тем более.

Дмитрий Шагардин

КИТ Финанс (ООО)

Честно признаюсь, на рынок эти семь дней я не смотрел. Почти. В ближайших окрестностях Величественного Миланского собора (il Duomo) Санта Мария Нашенте, до которого довелось в один из дней добраться поздним вечером, в окнах одного из старейших банков Италии красовался большой монитор с оранжево-черным терминалом Bloomberg. Индексы США и Европы в тот день были окрашены в зеленые цвета, и это не могло не радовать – в отпуск я уходил с позитивными мыслями.

С точки зрения тактики, сейчас рынок быков. Да, откаты неизбежны, но “trend is your friend”. Думаю, о начале разворота надо говорить, когда затормозится рост в акциях, которые тянули рынок вверх в последние полтора месяца. Изучением это вопроса плотно займусь в ближайшее время.

Стратегическое видение состоит в том, что тот позитивный экономический импульс Европы, США и Китая может достаточно быстро сойти на нет. Рисков для мировой экономики очень много, практически все они идут из Европы – не решена проблема с Грецией, под ударом теперь стоит и Португалия.

1 февраля в США будет опубликован важнейший опережающий индекс состояния дел в промышленности ISM Manufacturing. Аналоличный индекс будет опубликован и в Китае. В очередной раз приведу графики динамики аналогичных американскому ISM Mfg индексов PMI Mfg по Европе и Китаю, наложенных на индекс S&P 500. Полагаясь на эти данные можно строить стратегию торговли на ближайший месяц. Это макроэкономика, это важные опережающие индикаторы состояния этой самой экономики.

Январские данные отразили рост активности в промышленности всех трех регионов. Если увидим продолжение данной тенденции, то рост в индексе S&P продолжится, пусть и с откатами. Вопрос в том, как долго этот импульс будет сохраняться…

Первым делом обновил график динамики изменения отношения баланса ФРС к балансу ЕЦБ – для этого был создан FED/ECB Index. Подробно про него писал в Global View 2012.

На FED/ECB Index наложен график EUR/USD. Прямая зависимость между ними, на мой взгляд, очевидна.

FED/ECB Index в январе отскочил от минимумов, во многом благодаря стерилизации денежной массы со стороны ЕЦБ и уменьшении баланса как такового. Благодаря этому, евро пошел вверх относительно американского доллара.

Тем не менее, ключевой датой для единой европейской валюты и FED/ECB Index станет29 февраля 2012 г., когда Европейский Центробанк проведет вторую операцию по предоставлению неограниченной ликвидности в рамках 3-летних LTRO (подобие QE, только на итальянский манер – “quanto easing”). Первая программа оказалась успешной, европейские банки выиграли на росте стоимости бондов с короткой дюрацией, которые выкупались на полученные от ЕЦБ средства.

Основной вопрос заключается в том, каким будет масштаб второй операции 3-летних LTRO с учетом успеха первой? Какой будет реакция Федрезерва на действия ЕЦБ? Америке нужен дешевый доллар для поддержки восстановления экономики, поэтому ФРС, по логике, постарается восстановить баланс FED/ECB Index, не дав доллару сильно укрепиться.

По факту проведения 29 февраля операции 3-летних LTRO, следует ждать ответных мер от ФРС в виде запуска новой QE в виде выкупа ипотечных активов уже в марте – рынок недвижимости США остается в депрессивном состоянии, об этом четко было сказано на последнем заседании ФРС.

Далее хотелось бы вспомнить про золото. Конгресс США очень близок к повышению планки лимита госдолга США на $1,2 трлн. до $16,4 трлн. Прямая зависимость между динамикой цен на золото и планки лимита госдолга США очевидна. Об этом также написано вGlobal View 2012. Картину, аналогичную 2011 г., мы видели в кризисном 2008-ом. Слухи о возможности достаточно резкого повышения планки лимита госдолга помогли котировкам золота за неделю вырасти на 4%.

При этом увеличение лимита госдолга сейчас давит на американскую валюту.

Что касается ситуации на европейском межбанке, то здесь необходимо отметить некоторую стабилизацию. Депозиты “overnight” коммерческих банков на счетах ЕЦБ перестали расти пугающими темпами. Более того, наметилась обратная тенденция и это является позитивным фактором.

P.S. Сбербанк, как мне кажется, успеет воспользоваться “окном” и проведет SPO, или частичную приватизацию, до марта 2012 года. Котировки акций весной при таком раскладе должны достичь отметки 100 рублей за бумагу. Хотя, никто никому ничего не должен. А рынок, так тем более.

Дмитрий Шагардин

КИТ Финанс (ООО)

теги блога КИТ Финанс Брокер

- CFTC

- Diasoft

- efsf

- IPO

- IPO 2024

- PIIGS

- qlua

- quik

- акции

- Акции РФ

- алроса

- анализ

- анализ акций

- аналитика

- берлускони

- биржа

- Брокер

- брокеры

- валютная биржа

- валютный рынок

- валюты

- вывод валюты с брокерского счета

- газпром

- ГМК НорНикель

- голубые фишки

- Греция

- день трейдера

- деривативы

- дивиденды

- долговой кризис

- доллар

- драгоценные металлы

- евро

- едп

- заблокированные активы

- золото

- иис

- инвестиционная идея

- Индекс МосБиржи

- Иран

- Италия

- Итоги недели

- календарь инвестора

- квик

- КИТ финанс

- КИТ Финанс Брокер

- Кит-Финанс

- китай

- КЛВЗ Кристалл

- комиссия

- корпоративная отчетность

- лонг

- Лукойл

- маржиналка

- Мировой финансовый кризис

- мировые рынки

- мобильный пост

- МТС

- начало карьеры трейдера

- начинающие трейдеры

- нефть

- НЛМК

- новичкам

- Новости

- новости рынков

- норникель

- обзор акций

- обзор рынка

- Облигации

- облигации в юанях

- обучение

- опек+

- опционы

- оффтоп

- первый эшелон

- повестка дня

- Подборка

- полезные ресурсы

- прогноз 2024

- прогноз по акциям

- робот

- рубль

- Саммит ЕС

- сбербанк

- совкомфлот

- соц сети

- сплит

- Сургутнетегаз ап

- сырье

- тарифы брокеров

- торговые сигналы

- транснефть

- Транснефть преф

- трейдинг

- фондовый рынок

- форекс

- фьючерсы

- цель

- цель в сделке

- ценные бумаги

Новости тг-канал

Новости тг-канал

Может с 3-й попытки осилю. А книга прикольная… судя по первым 16-и страницам.

Спасибо за обзор! :)

Сейчас пишите, что ликвидность поддержала рынки. А на семинарах говорят про среднесрочный тренд. И говорите что QE3 будет в марте-апреле.

Все как-то нелогично.

Все мировые рынки идут за SnP и причем рост идет на низких объемах. Ликвидность в виде QE3 или еще как-то представят только в случае необходимости. А какая необходимость предоставлять ее, если индекс выше 1000?

Мое личное мнение, что этот неожиданный рост верный путь на скотобойню (для быков). Думаю, что вывалят страшный негатив и мы увидем SnP около отметки 1000п. Вот тут и начнутся предоставления ликвидности итд.

smart-lab.ru/company/kitfinance/blog/34069.php

Кривая доходностей европейских долговых бумаг довольно сильно поменялась за последний месяц. ЕЦБ провел успешную операцию LTRO, а в конце февраля проведет новую. В зависимости от размера операции будет определяться спрос на евро, на который в среднесрочке я смотрю достаточно скептически. могу ошибаться.