Блог им. arcaniscapital

Разработка модели оценки риска дефолта для не финансового сектора. Часть 1

- 30 октября 2016, 17:40

- |

Больше идей и обзоров в группе VK : arcaniscapital

Начнем цикл статей, который будет посвящен тому, как самостоятельно разработать модель оценки риска дефолта.

Причины, по которым может понадобиться такая модель, могут быть разные. Например, я хочу делать свои инвестиции, основываясь на собственном видении ситуации, даже, если мои результаты будут скромнее, чем при использовании чужого мнения (того же рейтингового агентства). Также, рейтинговые агентства могут ошибаться: если вспомнить 2007-8 год, то много людей доверились их мнению, а результат вы знаете. И наконец, есть компании, которые не покрываются рейтинговыми агентствами, и при этом их бумаги выглядят привлекательно – как быть в таком случае?

Наша модель будет строго количественной, т.е. использовать только цифры. В большинстве случаев их нужно корректировать, например, на величину прибыли по курсовым разницам, но это скорее уже тонкости.

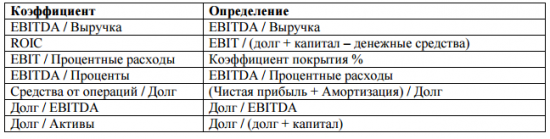

Оценивать эмитент мы будем по финансовым коэффициентам, которые пройдут отбор и с учетом веса каждого параметра будет определяться итоговая оценка. Вот, пример того, какие основные коэффициенты (они дают большой вес в рейтинге) использует популярное рейтинговое агентство Standard & Poor’s:

Мы научимся выделять свои коэффициенты, которые оказывают наиболее сильное влияние на финансовое состояние эмитента.

Разработка модели – это прежде всего исследование. И как в любом исследовании нам необходимы сырые данные для анализа. Для этих целей возьмем дефолты с сайта rusbonds.ru/ (раздел дефолты) за последние годы. Нам интересны самые первые случаи дефолта, а не последующие, чтобы выявить момент, в который у компании начались серьезные проблемы с финансированием. Например, компания «Балтийский берег», дата первого дефолта – 25.12.2015.

Я советую самостоятельно найти все дефолты не финансового сектора и составить некую базу данных с отчетностями данных эмитентов. Возможно, некоторые отчеты вы найти не сможете ввиду того, что компании перестали существовать, тут ничего не поделаешь – придется работать с тем, что есть. Отчеты для первого раза достаточно брать годовые, чем больше, тем лучше.

На этом 1ая статья закончена, постараюсь выпускать статьи как можно чаще (каждые пару дней). Во 2ой части мы разберем: какие коэффициенты использовать, как отсеять лишние и как выявить коэффициенты, которые действительно значимы, т.е. определим их вес в итоговой оценке.

Следите за обновлениями, задавайте ваши вопросы — vk.com/arcaniscapital

теги блога Arcanis

- adobe

- applied materials

- ASML

- autodesk

- ebitda

- headhunter

- lam research corporation

- microsoft

- nvidia

- Old Dominion Freight Line

- QE

- QT

- taiwan semiconductor manufacturing company

- trex

- TSMC

- Акрон

- акции

- Акции РФ

- акции США

- анализ

- баланс

- валюта

- ВВП

- Газпромнефть

- долг

- доллар

- еврозона

- ЕЦБ

- идеи

- инвестирование

- инвестиции

- Китай

- кризис

- математическая модель

- ММК

- модель

- нефть

- НЛМК

- Новатэк

- обзор рынка

- Облигации

- Полюс Золото

- прибыль

- прогноз

- процентные ставки

- Распадская

- рубль

- русал

- Северсталь

- США

- торговая война

- фондовый рынок

- Фосагро

- ФРС

- ЧМК

- экономика

- экономика США

- яндекс

Пользователь запретил комментарии к топику.