SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrBurns

Манипулирование ценой. Бэквордация фьючерса РТС

- 16 марта 2011, 19:20

- |

Странно, но никто не осветил тему про аномальную бэквардацию на нашем рынке. Особенно ярко она проявилась вчера. Лично меня это обеспокоило и я решил попытаться разобраться в этом вопросе. Торгуя на российском рынке уже привыкаешь к разного рода «аномалиям». Но уверен, что большинство из них далеко не случайны.

Я предложу свою версию объяснения происходящему. По-моему она выглядит очень логичной.

Хотелось бы начать с вопроса ценообразования фьючерсного контракта. Грубо говоря, цена фьючерса есть цена базового актива + денежная оценка временной стоимости (дней до экспирации контракта). Формулу расчета приводить не стану, думаю, всем она и так хорошо известна. Так вот, нормальной считается ситуация когда цена фьючерса дороже цены базового актива (контанго) вследствие наличия в цене фьючерса временной составляющей. Но меня заинтересовала даже не столько разница RIM1 и цены базового актива (индекса RTSI), а цена RIH1 и RIM1. Вчера эта разница выглядела просто аномально большой. Более 5000 пунктов. При том что, по идее, RIM1 должен стоить на 500-1000 пунктов дороже RIH1 из за наличия временной составляющей. И так было практически всегда. За 4 года торговли что то не припомню такого случая чтобы было существенно наоборот, как в этот раз например.

По моей основной версии произошло это именно вследствие экспирации 3-х месячных опционов.

Давайте посмотрим на опционную доску 3-х месячных опционов на RIH1 с экспирацией 15 марта 2011.

На рынке существует утверждение что «Опицоны покупают новички, а продают профессионалы»

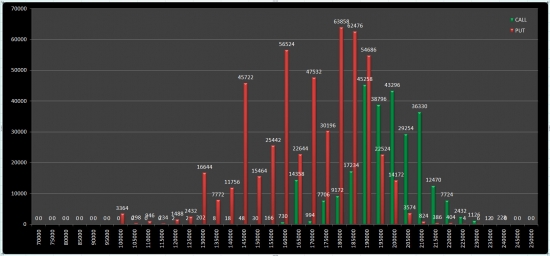

Поэтому нас интересует открытый интерес на определенных страйках чтобы понять, где же эти профессионалы напродавали больше всего опционов. Для того чтобы не напрягаться разглядывая где сколько открыто позиций, привожу следующий график:

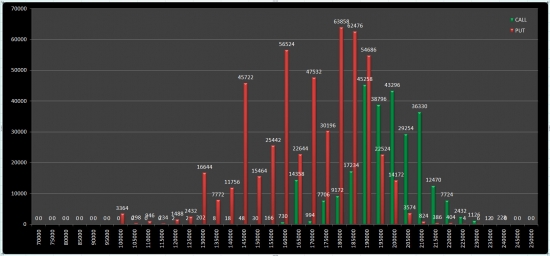

Вполне законным и логичным является вопрос: «А раз так, если опицоны продают в основном професиионалы, то им ведь будет выгодно чтобы цена в момент экспирации оказалась в точке МИНИМАЛЬНЫХ ВЫПЛАТ!!!» Давайте найдем эту точку путем нехитрых вычислений. На следующем графике приведен размер выплат по опционам при закрытии рынка на определенном ценовом уровне.

И как вы думаете что же это за цена, при которой выплаты окажутся минимальными? Такой ценой является 190 000 по фьючерсу RIH1. А на какой же цене закрылся этот контракт? На 190 175!!!

Все это выглядит не просто подозрительным. А чересчур уж подозрительным! Меня лично интересует, есть ли у нас какие-нибудь надзорные и контрольные органы на нашем супер «организованном» рынке, которые должны за этим следить? Или здесь можно внаглую манипулировать ценами как кому угодно. Как в одном анекдоте про бухгалтера, где он говорит, сколько надо – столько и напишем.

Вообщем, если тема окажется интересной, буду продолжать подобные расследования!

Я предложу свою версию объяснения происходящему. По-моему она выглядит очень логичной.

Хотелось бы начать с вопроса ценообразования фьючерсного контракта. Грубо говоря, цена фьючерса есть цена базового актива + денежная оценка временной стоимости (дней до экспирации контракта). Формулу расчета приводить не стану, думаю, всем она и так хорошо известна. Так вот, нормальной считается ситуация когда цена фьючерса дороже цены базового актива (контанго) вследствие наличия в цене фьючерса временной составляющей. Но меня заинтересовала даже не столько разница RIM1 и цены базового актива (индекса RTSI), а цена RIH1 и RIM1. Вчера эта разница выглядела просто аномально большой. Более 5000 пунктов. При том что, по идее, RIM1 должен стоить на 500-1000 пунктов дороже RIH1 из за наличия временной составляющей. И так было практически всегда. За 4 года торговли что то не припомню такого случая чтобы было существенно наоборот, как в этот раз например.

По моей основной версии произошло это именно вследствие экспирации 3-х месячных опционов.

Давайте посмотрим на опционную доску 3-х месячных опционов на RIH1 с экспирацией 15 марта 2011.

На рынке существует утверждение что «Опицоны покупают новички, а продают профессионалы»

Поэтому нас интересует открытый интерес на определенных страйках чтобы понять, где же эти профессионалы напродавали больше всего опционов. Для того чтобы не напрягаться разглядывая где сколько открыто позиций, привожу следующий график:

Вполне законным и логичным является вопрос: «А раз так, если опицоны продают в основном професиионалы, то им ведь будет выгодно чтобы цена в момент экспирации оказалась в точке МИНИМАЛЬНЫХ ВЫПЛАТ!!!» Давайте найдем эту точку путем нехитрых вычислений. На следующем графике приведен размер выплат по опционам при закрытии рынка на определенном ценовом уровне.

И как вы думаете что же это за цена, при которой выплаты окажутся минимальными? Такой ценой является 190 000 по фьючерсу RIH1. А на какой же цене закрылся этот контракт? На 190 175!!!

Все это выглядит не просто подозрительным. А чересчур уж подозрительным! Меня лично интересует, есть ли у нас какие-нибудь надзорные и контрольные органы на нашем супер «организованном» рынке, которые должны за этим следить? Или здесь можно внаглую манипулировать ценами как кому угодно. Как в одном анекдоте про бухгалтера, где он говорит, сколько надо – столько и напишем.

Вообщем, если тема окажется интересной, буду продолжать подобные расследования!

теги блога MrBurns

- бэквордация

- кукловод

- кухня

- Личное

- манипулирование

- опционы

- оффтоп

- расследование

- фьючерс на индекс РТС

2. Не учел негативный сантимент как причину бэквордации

3. Не учел, что трояк начал использовать ФОРТС для хеджа позиций на споте.

и так далее…

Хежд нужно делать опционами. Какой смысл продавать риму в бэквордации, а не продавать сами акции, раз они дороже?

Насчет дивидендов не считал, не могу точно сказать, но явно они не такую бэквардацию всегда вызывали.

Про негативный сентимент. Такое ощущение что все шорты как раз открывались на RIM1, пока RIH1 удерживали и подтягивали вверх для минимальных выплат.

+1

По сабжу тема не раскрыта. Во перрвых бэквардация на новом контракте осталась, а во вторых опционы то экспирировались. Тема минимум выплат по опционам вещь полезная, но существенно полезнее это было знать до экспирации ) В блоге подробный материал о том почему и куда опционы экспирируются: rtsprivate.wordpress.com/2011/03/05/options_payroll/

Попробую в выходные сделать.

опять скажете нормальное явление? имхо — прав топикстартер, а эту гниду которая гоняет фуч куда хочет и когда хочет, в любой бэквордации и контанго, давно пора найти и уничтожить.

ник лисон российского бля.