Блог им. Kain69

А может платформе стартовать как криптоброкер?

- 24 июля 2017, 08:19

- |

Неотъемлемой частью нашей жизни является финансовый мир с его денежным обращением, совершенно понятно, что каждому человеку необходимо понимать и владеть знаниями финансовой азбуки. Но на сколько сильно? В мире большое внимание уделяют понятию финансовой грамотности, в которое вкладывается умение зарабатывать, сберегать и инвестировать. Кредитование и страхование затрагивать не будем, но бесспорно это неотъемлемая часть семейного бюджета.

= С заработком понятно, каждый из нас обменивает свой трудовой ресурс (или иной, в виде капитала и т.д.) на общепризнанный эквивалент (ценную бумагу государств, либо иной актив).

= Сберегать — каждый может хранить деньги «под подушкой», а если серьёзно, то быть транжирой или скупердяем это дело каждого. Тут знания ограничиваются вопросом: где и в чём хранить? Как накопить?

= Инвестировать — вот тут начинается интересное. Зачастую, когда говорят о финансовой грамотности, его повышения в стране, подразумевают больше всего именно вопросы инвестирования.

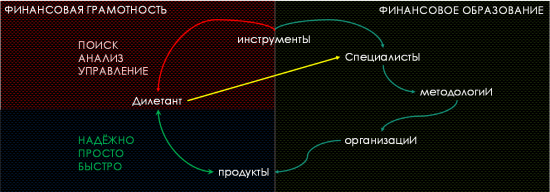

Инвестирование — это размещения капитала, с целью получения выгоды. Объектов инвестирования, будь то реальные, финансовые, венчурные или спекулятивные великое множество. Назовём данные объекты как «инструменты». Теперь возьмём любого гражданина с образованием, отличным от финансового, направим с его денежными средствами в гремучий лес инструментов. Перед ним встанут три задачи: ПОИСК, АНАЛИЗ, УПРАВЛЕНИЕ. Уточню, что необходимость в решении данных задач возникла из-за присутствия РИСКА. Что потребуется для их решения? Финансовая грамотность или финансовое образование? Думаю ответ очевиден, потребуется профессиональный труд, а он как правило обусловлен наличием образования или, что так же равносильно, большим опытом. Одним из моих постулатов является «Универсальных людей НЕТ», т.е. как бы мы не старались, в большинстве случаев каждый из нас работает в каком-то одном направлении, освоить совершенно другое можно, но оно потребует также большого кол-ва труда, соизмеримое с основной деятельностью. И до тех пор, попытки инвестировать будут похожи на дилетантство. В общем, если Вы располагаете временем и желанием, то спокойно можете окунуться в мир инвестиций и осваивать новую профессию, в ином случае для Вас инвестиции должны отвечать иным требованиям, это: НАДЕЖНО, ПРОСТО и БЫСТРО. В которых уже содержатся ответы трёх пресловутых задач: поиск, анализ, управление. И это готовое решение может содержаться только в финансовых продуктах и услугах.

Теперь обратимся к докладу от ЦБ РФ «Совершенствование системы защиты инвесторов на финансовом рынке посредством введения регулирования категорий инвесторов и определения их инвестиционного профиля», где указаны 7 основных проблем:

- Недостаточный уровень финансовой грамотности

- Низкий уровень финансовой дисциплины

- Не предоставление или предоставление клиенту неадекватной (с точки зрения полноты, понятности, достоверности) информации в отношении возможных рисков.

- Формальное или недобросовестное присвоение финансовыми компаниями своим клиентам статуса квалифицированного инвестора.

- Отсутствие заинтересованности у посредника в получении клиентом лучшего финансового результата.

- Формирование на фоне привлекательной рекламы или недостоверной информации у неопытного инвестора упрощенного и ложного представления о финансовом рынке.

- Нежелание клиента знакомиться с условиями договора на оказание услуг на финансовом рынке.

Данные проблемы возникли из практики нынешнего взаимодействия инвесторов с финансовыми организациями. Какова причина появления данных проблем? Что их объединяет?

«Присмотритесь к деньгам» Источником дохода финансовых организаций предоставляющие доступ к инструментам, строится в большей степени из комиссии и процентов по маржинальным займам, т.е. от оборота торгов данными инструментами. Управляющие компании и прочие также живут за счёт комиссий. От сюда и следует 5 пункт проблемы, т.к. при любом финансовом результате клиента, посредник получит прибыль. А также, ввиду стремления любого бизнеса к максимизации прибыли, присутствует заинтересованность в увеличении кол-ва транзакций путём привлечения большого числа клиентов и стимулирования существующих, чему свидетельствует 3, 4 и 6 пункты проблем. В особенности 6-ого, проявляется и накладывается психологическая составляющая клиентов — стремление к быстрым результатам. В итоге огромные слои населения, которые не связаны с финансовой деятельностью, попадают в неизвестную специфическую область. И поскольку «Универсальных людей НЕТ» проявились такие проблемы как 1, 2 и 7.

Всему этому есть два простых объяснения. Первое, все финансовые организации на клиентов смотрят сквозь «финансовую призму». И второе, которое вытекает из первого, это недальновидность. В совокупе всё это можно охарактеризовать как отсутствие социальной ответственности. В связи с чем, считаю, что именно бизнес (брокер) должен был заранее разграничить клиентов и создать условия необходимые как для развития специалистов так и сбыта их продуктов. В противном случае это выглядит как казино.

В итоге регулятор в разграничении клиентов опередил и ввел три типа категорий инвесторов (неквалифицированные, квалифицированные, профессиональные). Где неквалам, желающим инвестировать в инструменты не предназначенные для соответствующей категории, понадобится сдавать определенный экзамен. Так и для получения статуса квал. инвестора может потребоваться сдача экзамена, если иные требование не были выполнены. Это положительно скажется на клиентов, но для организаций это дополнительное ограничение, ухудшающее гибкость.

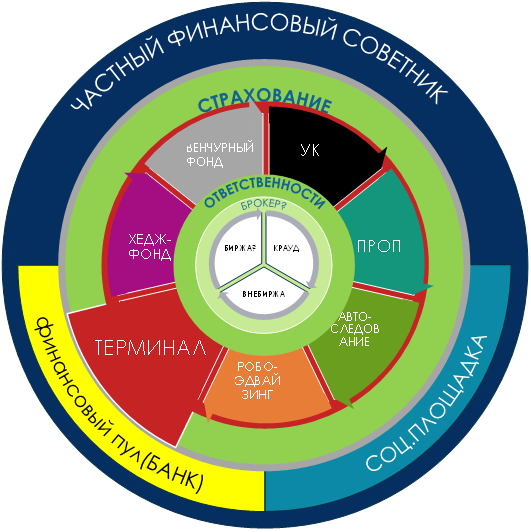

Таким образом, исходя из выше описанного, сформировалась модель финансовой платформы подразумевающая наличие брокерской и страховой деятельности, основанных на программном обеспечении, которая способствует увеличению и развитию профессиональных игроков рынка, далее партнёрских взаимоотношений. Что в свою очередь задаст большой задел для построения и предложения качественных финансовых продуктов и услуг гражданам, деятельность которых не связана с инвестициями, но желающие участвовать в финансовом механизме с наибольшей надежностью. Клиенты предпочитающие осуществлять самостоятельно инвестиции смогут пройти квалификацию, обучаясь в уже существующих группах, перенимая их опыт, либо отдельно и уже на достаточном уровне совершать инвестиции. Далее описание представлю в кратком изложении, описывающем основную концепцию.

Цель.

Создание Платформы:

— Обеспечивающей поставки финансовой информации от первоисточника и предоставление программных решений, созданных совместно, для её представления, использования и обмена между проф. участниками (клиентами) Платформы, с целью реализации торговых решений.

— Обеспечивающей коммуникацию как внутри организации проф. участника, между участниками, внешними ресурсами так и каналы связи с регулятором. Что также включает открытую коммуникацию с их клиентами и предоставление каналов продаж через партнёров.

— Обеспечивающей частных финансовых советников инструментами, а граждан решениями способными отвечать на любые финансовые вопросы: управления, сбережения, страхования, кредитования.

Схема.

От центра:

- Источники инструментов:

Торгуемые на бирже;

Прямые инвестиции;

Краудфандинг, Краудинвестинг, а также ICO.

- Брокер обеспечивающий маржинальные сделки и страховая организация способствующая обеспечению надежности финансовых продуктов от проф. участников для конечных потребителей услуг.

- Программный продукт объединяющий всех фин. участников и предоставляющий весь необходимый набор средств для поиска, анализа и управления фин. инструментами.

- Рынок сбыта генерируемых финансовых продуктов, обеспеченные профессионализмом управляющих и их открытостью ведения бизнеса.

Свойства

Интуитивно понятный интерфейс для любого клиента с тем набором решений, и в том виде в котором ему необходимо. Гибкость это ключевой момент.

Интуитивно понятный интерфейс для любого клиента с тем набором решений, и в том виде в котором ему необходимо. Гибкость это ключевой момент.

Пользователи сами участвуют в формировании программного продукта, определяют его развитие и финансирование. Достигается максимально качественный Feedback, ввиду соучастности каждого партнёра в развитии его проекта, что благоприятно сказывается на всю систему в целом.

Пользователи сами участвуют в формировании программного продукта, определяют его развитие и финансирование. Достигается максимально качественный Feedback, ввиду соучастности каждого партнёра в развитии его проекта, что благоприятно сказывается на всю систему в целом.

Ключевой элемент платформы, позволяющий улучшению качества кооперации и взаимодействия, что ведёт к увеличению продуктивности работы. А также формирования открытости продуктов для конечных потребителей (пользователей).

Ключевой элемент платформы, позволяющий улучшению качества кооперации и взаимодействия, что ведёт к увеличению продуктивности работы. А также формирования открытости продуктов для конечных потребителей (пользователей).

Заключение

Мысль проста. На рынке есть финансовые инструменты, они разнообразны и требуют квалифицированного и профессионального подхода. Платформа создаёт условия для качественного развития данных профессиональных навыков, и способствует объединению в группы (организации), что породит множество интересных продуктов. Также предоставит канал сбыта через партнёрскую сеть из частных финансовых советников конечным пользователям (гражданам) обеспечивая их открытость, понятность. А за счёт схемы со страхования позволит увеличить уровень надёжности, не только защитой от страховых случаев, но и повысит качество финансовых продуктов.

Реализация подобной платформы требует изменение экономических моделей и устоев. В связи с бурным развитием ICO, появлению криптобирж и т.п. Такая платформа может оказаться весьма кстати в ближайшее время.