SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. melamaster

Дивидендный трейдинг глазами алго

- 27 октября 2017, 09:52

- |

Исследовательский вопрос, на который хочется получить ответ, звучит просто: является ли величина выплачиваемого дивиденда фактором построения успешной торговой системы?

По-простому: стоит ли обращать внимание на дивидендную доходность в рамках идеологии алгоинвестирования или же получаемый дивиденд следует рассматривать лишь как приятный бонус?

В качестве исходных данных берем данные с сайта доходру.

Имеем 96 бумаг, самые ранние дивиденды это 2002 год.

Далее берем дневные данные по этим бумагам с 2002 года и оцениваем результаты стратегии пассивнейшего инвестирования с реинвестированием полученных дивидендов. Оцениваем результат по вчерашний день и пересчитываем его в сложный годовой процент.

Методика банальна: есть точка первой покупки бумаги, есть точка полной продажи бумаги и множество точек докупки этой бумаги при полученных дивидендах. Исходная точка первой покупки определяется так. Она не может быть раньше 2007 года — первое условие. Второе условие — она покупается за неделю до даты закрытия реестра самой первой выплаты дивидендов. При соблюдении обоих условий бумага покупается первый раз. Точка полной продажи это текущее время. Множество докупок это через 30 или 60 дней после даты закрытия.

Итого каждая бумага живет разный срок жизни, измеряемый количеством дней от некого момента в прошлом (точка первой покупки) до текущего момента. Это измерение будет горизонтальной осью на всех последующих графиках.

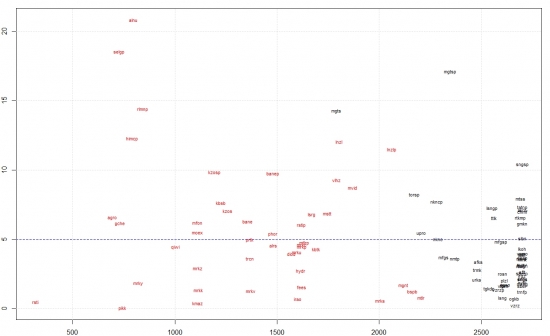

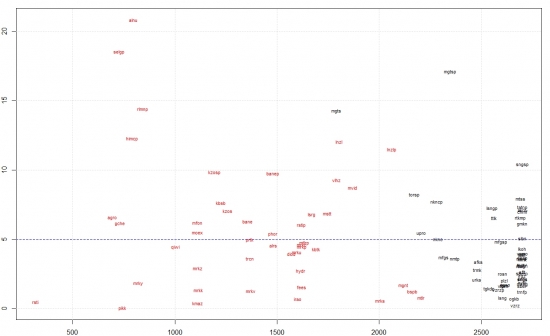

Первый график это величина среднегодовой дивидендной доходности (вертикальная ось) по каждой бумаге в зависимости от кол-ва дней с момента первой выплаты:

Синяя штриховая линия это средняя доходность по всему пулу бумаг — те самые 5%.

Красным цветом маркированы бумаги, которые не застали кризис 2008 года. Таких бумаг из 96 оказалось 45 штук.

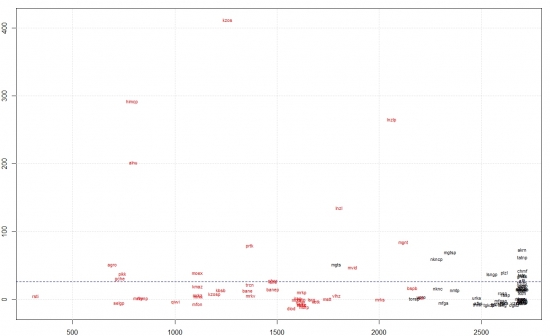

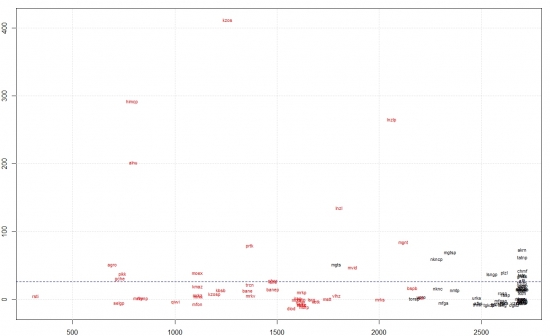

Теперь посмотрим на среднегодовую доходность стратегии купить дивидендную бумагу с реинвестированием дивидендов:

Среднегодовая доходность по всему пулу бумаг получилась 26%.

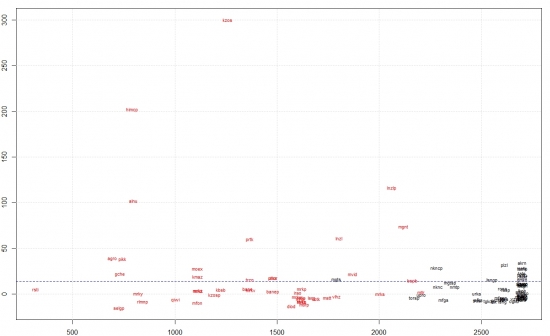

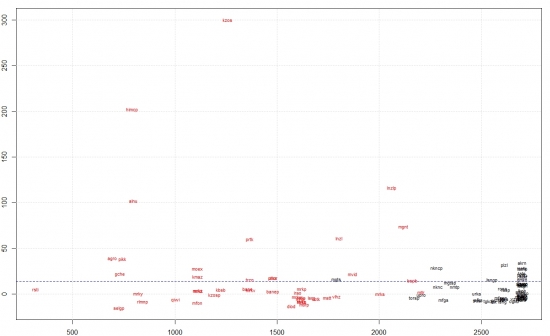

Теперь посмотрим, каков вклад самой цены без дивидендов:

В этом случае, среднегодовой рост портфеля дивидендных бумаг без реинвестирования дивидендов и без их учета составляет около 14%.

Т.е. в целом вполне уместен вывод о том, что дивиденды это важный фактор:)

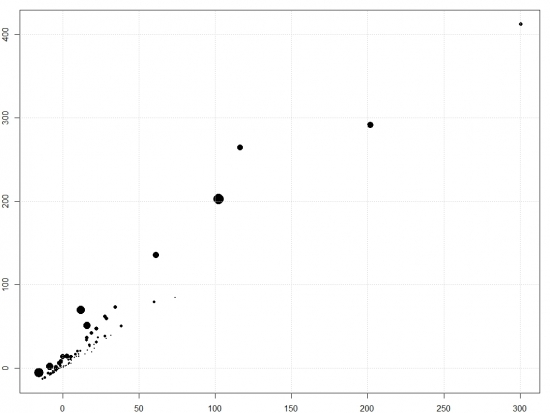

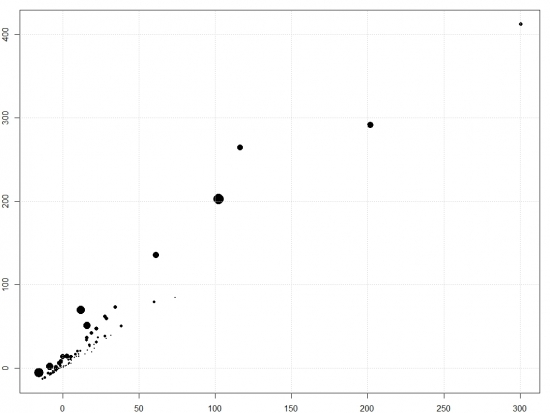

UPD. Коллега Artemunak поднял интересный вопрос. Иллюстрация ниже:

Здесь по горизонтали — доходность по бумаге за период без учета дивидендов.

По вертикали — доходность с учетом реинвестирования дивидендов.

Размер кружка пропорционален величине среднегодовой дивидендной доходности в бумаге.

Коэффициент корреляции между доходностью без дивидендов и ДД = 0,29.

Корреляция между доходностью с реинвестированием дивидендов и ДД = 0,43.

По-простому: стоит ли обращать внимание на дивидендную доходность в рамках идеологии алгоинвестирования или же получаемый дивиденд следует рассматривать лишь как приятный бонус?

В качестве исходных данных берем данные с сайта доходру.

Имеем 96 бумаг, самые ранние дивиденды это 2002 год.

Далее берем дневные данные по этим бумагам с 2002 года и оцениваем результаты стратегии пассивнейшего инвестирования с реинвестированием полученных дивидендов. Оцениваем результат по вчерашний день и пересчитываем его в сложный годовой процент.

Методика банальна: есть точка первой покупки бумаги, есть точка полной продажи бумаги и множество точек докупки этой бумаги при полученных дивидендах. Исходная точка первой покупки определяется так. Она не может быть раньше 2007 года — первое условие. Второе условие — она покупается за неделю до даты закрытия реестра самой первой выплаты дивидендов. При соблюдении обоих условий бумага покупается первый раз. Точка полной продажи это текущее время. Множество докупок это через 30 или 60 дней после даты закрытия.

Итого каждая бумага живет разный срок жизни, измеряемый количеством дней от некого момента в прошлом (точка первой покупки) до текущего момента. Это измерение будет горизонтальной осью на всех последующих графиках.

Первый график это величина среднегодовой дивидендной доходности (вертикальная ось) по каждой бумаге в зависимости от кол-ва дней с момента первой выплаты:

Синяя штриховая линия это средняя доходность по всему пулу бумаг — те самые 5%.

Красным цветом маркированы бумаги, которые не застали кризис 2008 года. Таких бумаг из 96 оказалось 45 штук.

Теперь посмотрим на среднегодовую доходность стратегии купить дивидендную бумагу с реинвестированием дивидендов:

Среднегодовая доходность по всему пулу бумаг получилась 26%.

Теперь посмотрим, каков вклад самой цены без дивидендов:

В этом случае, среднегодовой рост портфеля дивидендных бумаг без реинвестирования дивидендов и без их учета составляет около 14%.

Т.е. в целом вполне уместен вывод о том, что дивиденды это важный фактор:)

UPD. Коллега Artemunak поднял интересный вопрос. Иллюстрация ниже:

Здесь по горизонтали — доходность по бумаге за период без учета дивидендов.

По вертикали — доходность с учетом реинвестирования дивидендов.

Размер кружка пропорционален величине среднегодовой дивидендной доходности в бумаге.

Коэффициент корреляции между доходностью без дивидендов и ДД = 0,29.

Корреляция между доходностью с реинвестированием дивидендов и ДД = 0,43.

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- март

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь

Я ожидал увидеть зависимость полного дохода (рост акций + реинвест дивидентов) от среднего процента выплаты дивидентов.

Вот это было бы мега интересно.

А то что реинвестировать дивиденты прибыльней чем не реинвестировать итак понятно ;) Но вопрос-то в том что возможно акции которые мало платят дивидентов растут лучше.

Ну и даже на сайте биржи есть индекс ммвб с учётом дивидентов, правда вроде без реинвестирования.

Вот так выглядит зависимость доходности только цены от дивидендов:

Я правильно понял что получается что цена не зависит от процента выплаты дивидентов???

Получается доходность с реинвестированием также не зависит от процента выплаты дивидентов. Что-то не сходится.

Хотя возможно просто настолько маленькие зависимости что на глаз не заметишь.

Но цифра 0,29 сомнительна. Может минус?

Ато получается что акции с высокой дивидентной доходностью ещё и растут быстрее.

И отлично что -0.04 получилось а то я уж подумал что Российский рынок совсем какой-то странный.

Ложка дегтя: Вы совершили "ошибку выжившего".

В рассмотрение надо обязательно включить бумаги-банкроты. Как минимум трансаэро, вим-авиа, все банки.

Второй момент — это на самом деле история не про дивиденды. Это история про "подешевело? докупай!"

Поскольку продажа бумаг не предусмотрена, эта «стратегия» — просто псевдонаучное упражнение с числами. Завтра Ваш портфель складывается в 10 раз — и Вы с грустью думаете где найти денег, чтобы докупить подешевевшее.

По этой причине эконометрика не любит работать с портфелями, которые не являются самообеспечивающимися.

С искренним уважением.

ПС Потом вспомнил, что Вы же реинвестите дивы.

Но все равно проблема на лицо: завтра кризис, а нужно срочно рак лечить или почку оперировать. И не себе-старику — а любимому сыну единственному.

На счет первого: в начале четко указаны условия, в рамках которых действительны полученные результаты. Еще раз добавлю: такая стратегия как стратегия в моменте дает почти полную потерю капитала. Но речь не о том, коллега:)