Блог им. Evgenus

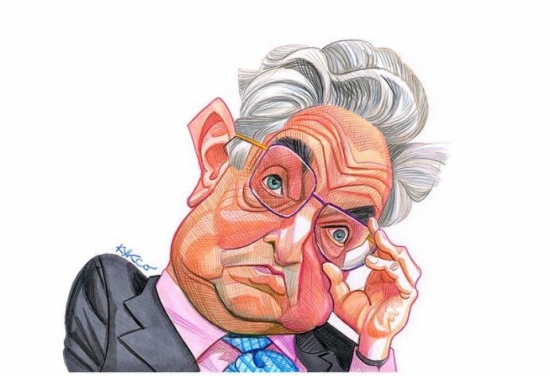

Джордж Сорос в десяти цитатах

- 16 мая 2018, 21:47

- |

1. Об инвестиционном стиле

Моя особенность заключается в том, что у меня нет специального стиля инвестиций, или скорее я пытаюсь приспособить свой стиль к складывающимся обстоятельствам. Если взглянуть на историю фонда, то можно увидеть, что он неоднократно менял свой характер.

В течение первых 10 лет фонд практически не использовал макроподходов. Позже макроинвестиции стали доминировать, но в последнее время мы начали делать вложения в промышленные активы. Я бы сформулировал это следующим образом: я не играю в рамках данного набора правил, я стремлюсь изменять правила игры.

Из книги «Сорос о Соросе»2. О законопослушности

Важно создать условия, при которых можно было бы разбогатеть законными путями. Я нахожусь в счастливом положении — я разбогател законным путем. Мне приходилось проделывать всевозможные противозаконные вещи в Венгрии, пока я не покинул ее в возрасте 17 лет. То есть у меня было не так уж много времени для этого. Но это было необходимо.

Например, я жил по фальшивым документам при нацистском режиме. Если бы я оставался законопослушным гражданином, я был бы убит. Тогда было важно не подчиняться закону, поскольку законы были не такими, при которых можно было жить. Нечто похожее происходило и происходит в России сейчас.

3. О рефлексивностиФундаментальный анализ стремится установить, как внутренняя стоимость отражается на ценах акций, в то время как теория рефлексивности показывает, как цены акций могут влиять на внутреннюю стоимость. Одно обеспечивает статичную картину, другое — динамическую.Из книги «Алхимия финансов»4. О теории эффективного рынкаТеория эффективного рынка противоречит моей теории несовершенного понимания и рефлексивности. Я считаю, что эти методы работают в 99% случаев, но они не срабатывают в 1%. Меня больше всего волнует именно этот 1%.

Я вижу, что существует определенный системный риск, который не может быть согласован с предположениями, обычно основанными на постоянстве рынка. Я интересуюсь резкими изменениями рынка и считаю все эти теоретические расчеты малополезными.

Из книги «Сорос о Соросе»5. О провалахЯ большую часть жизни проигрывал. Но я стараюсь удерживать свои провалы в каких-то умеренных пределах.

6. О биткойнеБиткойн — не валюта, поскольку валюты принято считать средством накопления, и их курс не может меняться на 25% в день. Биткойн, например, не может использоваться для зарплаты, поскольку зарплата не может понижаться на 25% в день. Это спекуляция, которая всегда бывает основана на недопонимании.Из заявлений в кулуарах Всемирного экономического форума 26 января 2018 года

7. Об опционах

Мы не слишком широко используем опционы, поскольку не знаем, как согласовать их с той степенью риска, на которую мы согласны. При покупке опционов приходится платить брокерам за заемные средства, которые мы можем с меньшими затратами привлечь самостоятельно под залог наших ценных бумаг…

При продаже опционов продавец получает плату за то, что принимает на себя определенный риск. Это само по себе может быть достаточно прибыльным бизнесом, но это недостаточно согласуется с рисками, приемлемыми для портфеля, в котором используются займы под залог ценных бумаг,— поэтому мы редко продаем опционы. Это также не очень согласуется с нашей трехмерной структурой — в некотором роде это напоминает балку, торчащую из окна, она угрожает обрушить все здание.

Из книги «Сорос о Соросе»8. О способности к предсказаниямМой финансовый успех разительно контрастирует с моей способностью предсказывать события. В контексте этого важно проводить различие между событиями на финансовых рынках и событиями в реальном мире. События на финансовых рынках определяют финансовый успех; события в реальном мире уместны только при оценке научной ценности моего подхода.Из книги «Алхимия финансов»

9. О перегретом рынкеТо, что акции продолжают расти, и их оценка далеко отрывается от фундаментальных показателей, отнюдь не означает, что они обречены споткнуться. Если рынок перегрет, это еще не означает, что он неустойчив.Из интервью журналу Fortune в августе 1987 года

10. О репутации провидцаЕсли вы хотите сохранить звание провидца, вам следует воздерживаться от прогнозов, которые могут не оправдаться.

теги блога Evgenus

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- Bitcoin

- Etalon Group

- IMOEX

- IPO

- Microsoft

- MSFT

- smart-lab

- Tesla

- Автоваз

- акции

- бакс

- банки

- баффет

- Бегларян Григорий

- бизнес

- Биткоин

- Бкс

- БКС брокер

- бюджет РФ

- Василий Колташов

- ВВП

- Владимир Левченко

- ВТБ

- газ

- газпром

- Газпромнефть

- гривна

- Демура

- депозиты

- Дмитрий Потапенко

- доллар

- евро

- ЕЦБ

- ЗВР

- золото

- инвестиции

- Индекс МБ

- инфляция

- ипотека

- КАМАЗ

- китай

- Книги

- кризис

- кризис 1998

- кризис 2008

- криптовалюта

- Криптовалюты

- Левченко Владимир

- ЛСР

- Лукойл

- МБА

- мвф

- Мовчан Андрей

- МосБиржа

- МРОТ

- недвижимость

- нефть

- Новатэк

- облигации

- ОДДС

- Открытие

- офз

- оффтоп

- Пик

- РЕНОВАЦИЯ

- Роснефть

- рубль

- санкции

- Сбер

- сбер ао

- сбербанк

- Сергей Хестанов

- СССР

- Степан Демура

- сша

- тенге

- Тимофей Мартынов

- Трамп

- трейдинг

- Украина

- Уоррен Баффет

- Финам

- ФРС

- фундаментальный анализ

- фунт

- фьючерс MIX

- ЦБ РФ

- ЦБРФ

- экономика

- Экономика России

- Эталон

- юань

- Югра

- Ярмарка Финансовых решений