SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. truevaluator

Авторам макроэкономической политики

- 11 июля 2018, 18:55

- |

Рассуждения о современном макроэкономическом регулировании, долгах и сбережениях, дефолте спустя 20 лет, и как перестать ставить телегу впереди лошади

@truevalue

- 1. ДОЛГИ И СБЕРЕЖЕНИЯ В РОССИИ

- 2. ОТТОК КАПИТАЛА

- 3. ТРАМП И ТОРГОВЫЕ ВОЙНЫ

- 4. ГОСДОЛГ И ДЕФОЛТ

- 5. БЮДЖЕТНОЕ ПРАВИЛО

- 6. ИЗМЕНЕНИЕ ПРАВИЛА И РЕГУЛИРОВАНИЕ КУРСА

- 7. ПРОГНОЗ МЭР

- 8. ПРОГНОЗ МИНФИНА

- 9. ПОВЫШЕНИЕ ПЕНСИОННОГО ВОЗРАСТА

- 10. НАКОПИТЕЛЬНАЯ СИСТЕМА

- 11. ДОЛГ КАК ИСТОЧНИК РОСТА В МИРЕ

- 12. ПРОГРЕСС ОТ БАНКА РОССИИ

- 13. КОНТУРЫ ИДЕАЛЬНОЙ ФИНАНСОВОЙ СИСТЕМЫ

- 14. ВОПРОСЫ

Сначала немного теории. В экономике все взаимосвязано. Как в математике 2*2=4 или квадрат гипотенузы всегда равен сумме квадратов катетов, так и в экономике расходы одних – это доходы других, профицит одних – дефицит других, чистые сбережения* одних – это долги других, госдолг и дефицит бюджета – это чистые сбережения и профицит всех остальных секторов… Но в отличие от беспристрастной к частям уравнения математики в экономике, как правило, есть причина и следствие. Правда, далеко не всегда причины и следствия интуитивно понятны, что приводит к ошибкам при выработке многих экономических и политических решений.

*Под чистыми сбережениями (net savings) я рассматриваю разницу между доходами и расходами, или неизрасходованный доход. Под расходами в данном случае понимаются любые покупки товаров, работ или услуг, включая недвижимость и другие «реальные» инвестиции. Таким образом, чистые сбережения – это то, что накоплено за определенный период в финансовых активах за вычетом долгов.

Например, когда Правительству не нравится бюджетный дефицит, то в первую очередь нужно оценить в связи с чем он возник (упали доходы или выросли расходы) и как менялись и будут меняться балансы других секторов – внутреннего частного и внешнего. Попытка снизить дефицит бюджета может ни к чему не привести, потому что в ответ на сокращение расходов бюджета или повышение налогов частный сектор недополучит свои доходы, затянет пояса и будет больше сберегать, а не тратить. В результате бюджетный дефицит не только не снизится, но и вырастет. Ведь доходы бюджета в большей части формируются как определенная часть доходов граждан и организаций (частного сектора).

Сбережения частного сектора формируются из трех составляющих:

1) частного долга (долга одних граждан и организаций перед другими, включая прежде всего банковский кредит и корпоративные облигации),

2) госдолга (=дефицита бюджета, хотя иногда дефицит может финансироваться и другими способами),

3) дефицита внешнего сектора (=профицита внешней торговли, тут тоже есть нюансы, не имеющие ключевого значения).

Я сознательно не включаю в сбережения инвестиции в недвижимость и другие товары длительного пользования, которые суть – потребление реальных товаров, произведенных другими (часто грань между инвестициями и потреблением условна). А когда один покупает «инвестиционную» квартиру у другого, общая величина сбережений не меняется.

Очень важно понимать, что без сбережений, а значит без постоянного роста суммы источников для сбережений (частный кредит + дефицит бюджета + профицит внешней торговли), частный сектор существовать не может. В отличие от государственного бюджета, который может создавать деньги «из ничего» (точнее из госдолга в суверенной валюте, которую само государство и выпускает). Как это делает банковский сектор, выдавая кредиты «из ничего», автоматически записывая новые деньги на две стороны баланса – кредит в активах и депозит в пассивах.

Сбережения частного сектора, измеряемые в процентах общего валового дохода (возьмем для его измерения ВВП), величина относительно постоянная в долгосрочном плане. Для каждой страны она может зависеть от нескольких составляющих — экономической активности (чем она больше, тем больше образуется сбережений и частного долга), дифференциации доходов (богатые больше сберегают) и отношений с внешним миром (как резиденты и иностранцы инвестируют за рубеж и в страну или выводят из нее средства).

1. ДОЛГИ И СБЕРЕЖЕНИЯ В РОССИИ

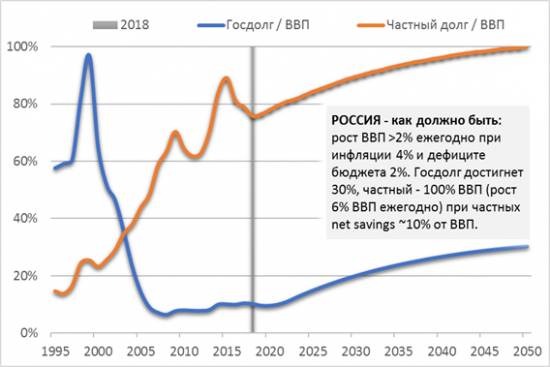

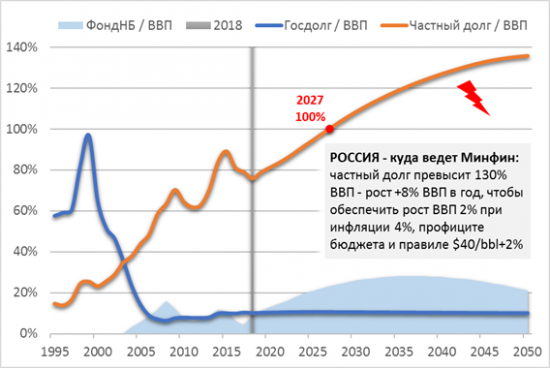

Для России норма частных сбережений в нормальной ситуации превышает 10% ВВП страны. На графиках ниже собрана информация почти за всю историю современной России с 1995 года и сделан желаемый макроэкономический прогноз для сбалансированного развития страны до 2050 года. Допущениями в прогнозе являлись желаемый Банком России уровень инфляции 4%, умеренный темп роста экономики 2%, стабильные налоги и расходы бюджета к ВВП, реальные ставки процента ~2%.

Желаемая динамика частного и государственного долга в % ВВП России

Сокращение частного долга в % ВВП, наблюдаемое в последние 3 года, не совсем корректно отражает реальную динамику кредита. Сокращение частного долга в номинале было только в 2015 году, а в 2016-17гг. долг увеличивался, но медленнее, чем рос номинальный ВВП (рост ВВП в первую очередь шел за счет роста цен на нефть и стоимости экспорта). Аналогичная история будет в 2018 году. Если смотреть по структуре, то в последние годы наблюдалось сокращение внешнего долга и внутреннего долга в иностранной валюте при стабильно растущей ипотеке. Корпоративные займы прирастали рваным темпом, а значительную долю в их приросте заняли займы, включая облигационные, двух крупнейших корпораций — Роснефти и Газпрома, вынужденных замещать внешний долг внутренним.

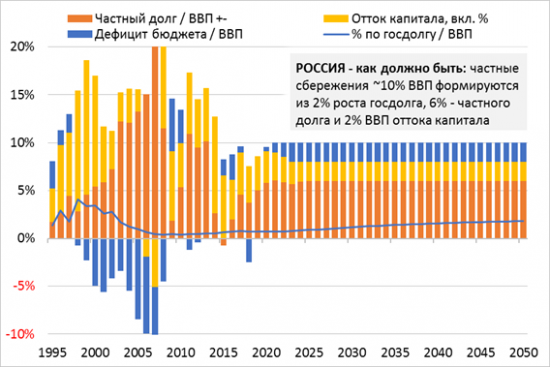

Прирост частного долга, дефицит бюджета и отток капитала в % ВВП

Я специально выделил на графике линию — проценты по госдолгу. Минфин панически боится, что они раздуют в перспективе дефицит бюджета и разбалансируют государственные финансы. Наверное, из этих соображений в 1990-е преимущественно выпускались бескупонные ГКО — ведь проценты принято включать в расходы бюджета, а размещение госдолга с дисконтом скрывает реальный дефицит бюджета. На самом деле рефинансировать проценты новым долгом – операция, которая не требует от Правительства каких-либо усилий (основные держатели облигаций при прочих равных на купоны покупают новые облигации). При госдолге 30% ВВП проценты по госдолгу будут составлять до 2% ВВП, а первичный дефицит бюджета будет близок к нулю.

2. ОТТОК КАПИТАЛА

Постоянный отток капитала — отличительная черта российской экономики. Я рассчитываю его в широком смысле как официальный отток, публикуемый банком России, плюс чистые уплаченные за рубеж инвестиционные доходы минус расходы. Такой портфельный подход более корректно отделяет финансовые потоки от реальных потоков товаров и услуг. Например, когда иностранный владелец получает купоны по ОФЗ и реинвестирует их в покупку новых ОФЗ, то оттока или притока денег (капитала) не происходит. В 2017 году чистый частный отток капитала в широком смысле составил $66 млрд. или 3,8% ВВП, а за 20 лет 1998-2017 отток капитала превысил $1,2 трлн. или $60 млрд. в год, ~5,7% ВВП (максимальные цифры >10% ВВП были в 1998-2000, 2008 и 2014, а минимальные в виде притока $66 млрд. или 5% ВВП в 2007).

Можно назвать много негативных причин оттока капитала, но в позитивном смысле – это естественная черта страны-экспортера нефти. Сбережения в иностранной валюте и иностранных финансовых активах служат цели диверсификации внутренних частных сбережений. Хотя в любом случае отток — прямой вычет из потенциальных инвестиций и ВВП страны.

К частному оттоку капитала нужно добавить отток по линии государства и Банка России. За 20 лет 1998-2017 чистый отток капитала со стороны государства составил $436 млрд. или ~3% ВВП. Этот отток позволил расплатиться по внешнему долгу бывшего СССР и накопить валютные резервы.

С переходом к плавающему курсу рубля с 2014 года значение величины валютных резервов для России потеряло какой-либо смысл. Тратить резервы на поддержку курса рубля сегодня никто не обязан, а существующая величина резервов более $400 млрд. даже избыточна по всем мировым меркам (отношение внешнего долга или импорта к резервам).

В перспективе отток частного капитала можно снизить с ~4% ВВП в последние годы до 2-3%. Для этого достаточно перестать государству откровенно играть против своей валюты. Остановлюсь на этом подробнее ниже. В принципе отток капитала сам снизится, если не будет снижаться внешний долг, а государство будет активнее наращивать госдолг. До половины новых размещений ОФЗ в последние годы выкупалось иностранными инвесторами (это приток частного капитала). Причем существенная доля в покупках шла через индексные фонды, которые вкладываются в активы пропорционально объему размещенных бумаг. При увеличении объема размещения они вынуждены покупать новые облигации.

Я сознательно не делаю акцента на том, как добиться роста экономики, куда и сколько инвестировать, какая политика лучше (больше или меньше государства, либеральная или социальная). Это вопросы либо политические, либо тактические. Сначала нужно определиться с тем, куда и как исторически шли сбережения, где накапливались долги и риски, какие желаемые балансы секторов экономики мы видим в будущем: населения и бизнеса, государства, иностранного сектора.

3. ТРАМП И ТОРГОВЫЕ ВОЙНЫ

Еще одно лирическое отступление касается нынешней политики США в отношении своих ключевых торговых партнеров. Когда Трамп начинает борьбу с торговым дефицитом США, в первую очередь его советники должны посчитать не сколько миллиардов долларов США «проигрывают» Китаю в торговой войне, а сколько иностранный сектор в целом сберегает в американских финансовых активах. Потому что внешнеторговый дефицит США с остальным миром – это обратная сторона финансового профицита всего остального мира в американских долларах и других финансовых активах, номинированных в USD.

Борьба с внешнеторговым дефицитом через торговые ограничения не эффективна и несет больше рисков для США и мировой экономики, чем выгод. Весь мир, не получив USD от продажи своих товаров США, может снизить свое потребление американских товаров, а дефицит как был, так и останется, ну или цены вырастут на величину пошлин в США, а баланс останется прежним.

Вместо ограничений торговли Трампу следует обратить внимание на то, кто и в каких инструментах сберегает в США. Гораздо эффективнее, например, ввести ограничения на покупку американского долга (как вам идея?! — Трампу вряд ли понравится). Зато с помощью нее можно объяснить, казалось бы, удивительную вещь: дефицит внешней торговли – это, когда страна получает больше выгод от нее, чем сама отдает, с точки зрения реальных благ, а разница в виде финансовых активов – суть удовлетворение потребности в сбережениях для других стран.

Возможно, когда-нибудь мир поменяется, и иностранные держатели USD решат обменять их на что-то другое. Тогда торговый дефицит сам снизится – либо за счет увеличения американского экспорта, либо за счет корректировки курса доллара США к другим валютам.

4. ГОСДОЛГ И ДЕФОЛТ

Здесь нужно указать на еще один теоретический постулат. Суверенная страна с госдолгом в своей валюте и плавающим курсом (когда курс валюты не привязан к золоту, другой валюте или валютному коридору) не может столкнуться с недостатком средств для выплаты долга, то есть с дефолтом. Конечно, могут быть политические ограничения на рост расходов и даже сугубо политическое решение объявить себя банкротом, как это сделала Россия 20 лет назад в 1998 году, но эти решения неэкономические. А в случае с Россией решения еще и не совсем грамотные, и, как выясняется, не суверенные — обусловленные кулуарными договоренностями с МВФ (тогдашний зампред ЦБ Сергей Алексашенко рассказывает интересные истории 20-летней давности).Я пришел на фондовый рынок в 1997 году и перед самым кризисом, даже успел разместить в российские акции свои первые сбережения. Кстати, вполне удачно – акции Лукойла одни из первых восстановились в цене даже в долларах США. Мои потери от кризиса были больше эмоциональные. Россия в августе 1998 объявила дефолт и одновременно отпустила валютный курс, который в итоге упал в 3 раза за короткий промежуток времени, инфляция достигла 120% в первый год. А ведь можно было сделать что-то одно: 1) дефолт и контролируемая инфляция ЛИБО 2) плавающий курс и высокая инфляция, но отсутствие дефолта.

Наследие дефолта 1998 года сказывается и на политических решениях сегодня. На протяжении всей последующей 20-летней истории страна боится госдолга как огня. А нынешнее правительство, несмотря на принятые в 2014 году болезненные (и несвоевременные тогда) решения об отказе от привязки курса рубля к бивалютной корзине, валютного коридора и переходе к плавающему курсу, продолжает политику, которую имело смысл проводить в условиях 90-00-х. А именно – жесткая привязка своих расходов, дефицита бюджета, госдолга, да и, пожалуй, всего настоящего и будущего России к какой-то внешне заданной величине.

5. БЮДЖЕТНОЕ ПРАВИЛО

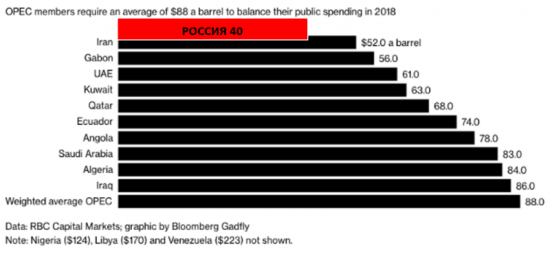

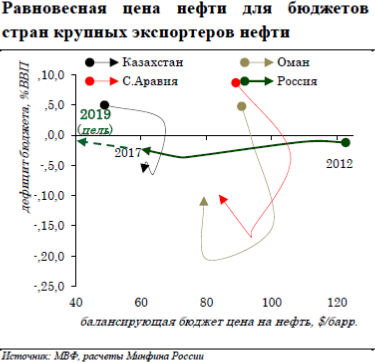

Сегодня такой внешне заданной величиной является бюджетная цена нефти в $40 за баррель. Риторический вопрос: почему в долларах США — валюте санкционного противника?! И вопрос по существу: почему 40+, а не 60 или 80+ как в среднем у стран ОПЕК?!

Страны ОПЕК в подавляющем большинстве имеют фиксированные валютные курсы, для поддержания которых требуются как накопленные значительные валютные резервы, так и недопущение ситуации их хронического снижения. Фиксированный курс валюты не сможет существовать долгосрочно с высоким дефицитом бюджета, который наблюдается в последние годы у большинства стран ОПЕК.

$40 – это минимальная среднегодовая цена нефти за 13 лет и установлена она Правительством по итогам самого худшего за этот период 2015 года, когда цены на нефть краткосрочно опускались ниже $30 за баррель. Сначала для бюджетного правила рассматривалась цена нефти $50, но позже за основу был принят самый жесткий вариант ($40).

Бюджетное правило предусматривает, что все сверхдоходы бюджета (а значит и частного сектора, потому что в итоге эти доходы не поступают в экономику через расходы бюджета) от превышения нефти $40 за баррель вкладываются в иностранную валюту (по 45% в доллары США и евро и 10% в фунты стерлингов). Минфин ежемесячно считает сверхдоходы и выходит на валютный рынок, скупая на них иностранную валюту безотносительно текущей конъюнктуры, сезонности и прочих рыночных факторов. Полученная валюта уходит в Фонд национального благосостояния (ФНБ) и одновременно увеличивает золотовалютные резервы Банка России.

Соответственно при снижении цены нефти ниже $40 Минфин должен продавать валюту из резервов на открытом рынке, не допуская сильного падения курса рубля. Но у меня есть большие сомнения, что даже если случится падение нефти ниже $40, Минфин будет готов пойти на продажу валюты в рынок, а не напрямую в Банк России, как это было в прошлом. Ведь падающий курс рубля для Минфина – это тоже сверхдоходы, на которые у Правительства естественно были, есть и будут свои интересы. В принципе я оцениваю вероятность падения нефти ниже $40 в обозримом будущем как ничтожно малую. С 2017 года баланс на рынке снова стал контролироваться странами-экспортерами нефти ОПЕК+Россия, а как выше было отмечено, странам ОПЕК нужна гораздо более высокая цена нефти (80+), чтобы поддерживать фиксированные курсы валют и сложившийся уровень потребления.

В 2018 году бюджетное правило сыграло с Правительством злую шутку. Негибкость правила, заложенная в закон о федеральном бюджете на 2018-2020гг., заставляет Правительство идти на удивительные маневры. В силу действия правила Минфин не может рассчитывать на дополнительные доходы от роста цен на нефть, но может получить выгоду от снижения курса рубля и увеличения так называемых НЕнефтегазовых доходов, к которым относятся НДС, налог на прибыль и даже акцизы на топливо.

В начале года рубль укреплялся и Минфин явно не дотягивал по сбору ненефтегазовых доходов, заложенных в бюджет (по году их прирост должен составить около 12%, но за 1 квартал — только +5%, а за 5 месяцев уже +10%).

В апреле новые санкции США против Олега Дерипаски и его компаний EN+/Русал обрушили курс рубля больше, чем на 10% за неделю и заставили Минфин прекратить покупки иностранной валюты, но на короткий период. Через неделю покупки валюты были возобновлены в увеличенном объеме, чтобы выполнить установленное законом правило. Считаю, что на решение Минфина повлияло осознание того, что от более слабого курса рубля бюджет получит больше доходов от НДС и налога на прибыль. Тем более что выполнить план по размещению ОФЗ в этом году скорее всего не удастся (иностранные инвесторы побежали не только из российских гособлигаций, но и из долга других развивающихся стран). В результате курс рубля не смог вернуться на уровни до санкций, даже несмотря на выросшие с $68 до $78 цены на нефть. При этом на максимумы вернулись цены акций в рублях, и даже ненадолго цены ОФЗ (пока Правительство не объявило о повышении налогов, а ЦБ, как результат, не отложил снижение ключевой ставки).

Рост цен на нефть при одновременном падении курса рубля вызвал рост цен на нефтепродукты на внутреннем рынке. Тут Правительство само придумало «налоговый маневр» и поэтапно его реализует, что выливается кроме дополнительных доходов бюджета в более высокий рост цен на нефтепродукты, и увеличение чувствительности внутренних цен к внешней конъюнктуре. Для ограничения роста цен было решено временно снизить акцизы на топливо, но ведь это опять недобор ненефтегазовых доходов – как же их восполнить?

В сложной ситуации Правительство знает, где искать деньги — у Газпрома. По решению самого Правительства Газпрому разрешили не увеличивать дивиденды на акции за 2017 год. В результате Минфин не досчитался 72 млрд. руб. Позицию Газпрома понять можно, ведь другие политические решения государства о строительстве газопроводов в обход Украины вынуждают его увеличивать инвестиции и долг. Но последующее решение Минфина снова временно увеличить НДПИ на газ исключительно для Газпрома не поддается никакой логике. Сами решили не увеличивать дивиденды, обвинили Газпром в недоплате и решили взять свое через налоги. И так второй год подряд! Миноритарные акционеры ничего не получат, а мажоритарный акционер возьмет свое за счет других акционеров. Жаль, что против государства нельзя подать иск за умышленное причинение ущерба компании и его акционерной стоимости.

Проблемой бюджетного правила в 2018 является финансирование дефицита бюджета. Расходы бюджета у нас практически зафиксированы в номинальном выражении на несколько лет, а рост ненефтегазовых доходов только в 2019-20гг. должен был привести к бездефицитному бюджету. В этом году Правительству по моим оценкам нужно найти ~1 трлн. рублей, чтобы свести бюджет в условиях недостаточного роста ненефтегазовых доходов (в том числе дивидендов госкомпаний и акцизов). И это при том, что ~4 трлн. рублей будет использовано на покупки иностранной валюты по бюджетному правилу (против ~0.5 трлн., заложенных в бюджете).

Новые майские указы Президента, необходимость увеличения расходов в ближайшие годы поставили Минфин совсем в тупик. Вот и родились решения о повышении НДС с 18 до 20% и пенсионного возраста с 55/60 до 60/63 лет.

6. ИЗМЕНЕНИЕ ПРАВИЛА И РЕГУЛИРОВАНИЕ КУРСА

Почему же просто не взять и изменить бюджетное правило, повысив цену нефти, по которой должен быть нулевой дефицит бюджета? Хотя бы до уровня, близкого к самым консервативным странам ОПЕК ($50-60), что даст необходимые 1-2 трлн. рублей дополнительных бюджетных расходов в год, которых хватит на все Указы Президента, увеличение пенсий без повышения пенсионного возраста и многое другое. От этого расходы всей бюджетной системы вырастут на 3-6% (с 33 трлн.), что меньше ожидаемого роста экономики в будущем (только в 2018 ВВП в номинальном выражении вырастет с 92 до 101-103 трлн. руб.), и создадут меньше инфляционного давления, чем предлагаемое повышение НДС с 18% до 20%.

Министр финансов Антон Силуанов и министр экономического развития Максим Орешкин выступили жестко против каких-либо изменений бюджетного правила. Кстати, Алексей Кудрин, бывший министр финансов, а ныне глава Счетной палаты, предлагал ослабить правило всего на $5 с 40 до 45. Министры считают, что ослабление правила приведет к укреплению курса рубля (вплоть до 50 рублей за доллар при отсутствии правила), что в значительной степени подорвет конкурентоспособность, а еще это делает непредсказуемым и очень волатильным курс рубля, что тоже плохо для бизнеса.

Соглашусь, что избыточная волатильность курса рубля – это плохо, и всегда выступал за регулирование курса, особенно в 2014 году, когда Банк России отказался от какого-либо регулирования и отпустил курс в свободное плавание в самый неподходящий момент.

Но сейчас нас обратно бросает в другую жесткую крайность, от которой в свое время «погорел» Банк России (он привязывал курс к жесткому коридору, который рынок в итоге сломал). Расходы бюджета, которые лимитирует Минфин своим бюджетным правилом, и регулирование валютного курса, за которое должен отвечать Банк России, – две большие разницы. Причем на них влияет как множество непересекающихся, так и зачастую противоположных по действию факторов (кроме цен на нефть это и санкции, потоки капитала, ситуация на мировых рынках, процентные ставки, предпочтения по сбережениям и даже сезонность). Но Правительство хочет подчинить всю нашу жизнь одной величине в $40, независимо от других составляющих.

Мы снова ставим телегу впереди лошади. Отказываемся от естественной зависимости курса рубля от цен на нефть (в значительно меньших масштабах, чем в прошлом). Жесткость бюджетного правила уже привела к существенному падению курса рубля даже при росте цен на нефть. При этом такой автоматический стабилизатор экономической активности в стране как расходы и дефицит бюджета привязываем жестко к цене нефти, да еще такой низкой.

В долгосрочном плане ставка на стабильно заниженный курс рубля, какой у нас случился после 2014 года, просто вредна, потому что снижает потенциал роста новой экономики, в которой нет места традиционным commodities, на экспорт которых ставят авторы нынешней макроэкономической политики. Ключевые элементы этой политики – нулевой дефицит бюджета, бедное население, дешевые ресурсы и гарантии Минфина по сохранению статус-кво – высокой нормы прибыли в традиционных отраслях, выгод от ее реинвестирования в увеличение экспорта нефти, химии, металлов и т.п. либо вывоза прибыли за рубеж.

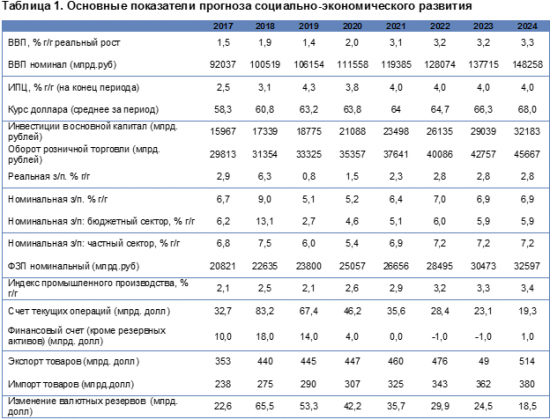

7. ПРОГНОЗ МЭР

Для оценки долгосрочных перспектив российской экономики показателен последний прогноз Министерства экономического развития на 2018-2024 (от 4 июля 2018). В главной таблице не представлен прогноз цен на нефть, но в тексте прогнозируется снижение с текущих ~75 до 63,4 в 2019 и 53,5 USD за баррель в 2024, даже несмотря на действие соглашения ОПЕК+Россия. Напомню, что странам ОПЕК нужна цена 80+ для балансировки бюджета. Бюджетное правило с ценой в 2 раза ниже (40+) будет действовать весь период и в валютных резервах «сжигать» ежегодно 2-3 трлн. рублей (~4 трлн. в 2018).

Считаю, что при таких параметрах МЭР очень оптимистичен в прогнозе роста ВВП более 3% после 2020 года. Судя по всему, ставка на ускоряющийся рост частных инвестиций и бурный рост ненефтегазового экспорта (чего конкретно в прогнозе нет). Общий экспорт, как ожидает МЭР, должен вырасти с $440 до $514 млрд. к 2024. То есть снижение цен на нефть и нефтегазового экспорта на 20%, должно подразумевать рост экспорта других товаров более чем в 1.5 раза с $200+ до $300+ млрд. В любом случае Россия продолжит кормить весь мир своими реальными и финансовыми ресурсами, а для 90% своих граждан сохранит стабильно низкий курс рубля и уровень жизни. Номинальный курс рубля будет падать на ~2% в год при стабильном реальном курсе рубля.

Интересно, что в расчете фонда заработной платы (ФЗП) МЭР не учел рост трудовых ресурсов в результате повышения пенсионного возраста (ФЗП в прогнозе растет как средняя зарплата). По расчетам министерства повышение возраста даст +0,3 млн. занятых в 2019 и +1,8 млн. занятых (+3%) в 2024 году и увеличит ВВП на 1,3% совокупно за 6 лет. Получается, что производительность труда в результате повышения пенсионного возраста должна снизиться.

8. ПРОГНОЗ МИНФИНА

В проекте Основных направлений бюджетной и налоговой политики на 2019-21гг., представленном на днях в Госдуму, Минфин на основе прогноза МЭР и планируемых налоговых и пенсионных изменений детализирует динамику государственных финансов.Минфин продолжает настаивать на бюджетном правиле ~$40 (с ростом на 2% ежегодно), хотя сам оценивает равновесные цены на нефть в ~$50. Насколько консервативны эти $50 говорит график из самого документа «Основных направлений»: текущий дефицит бюджета Саудовской Аравии ~10% ВВП, а балансирующая цена нефти для нее более $80.

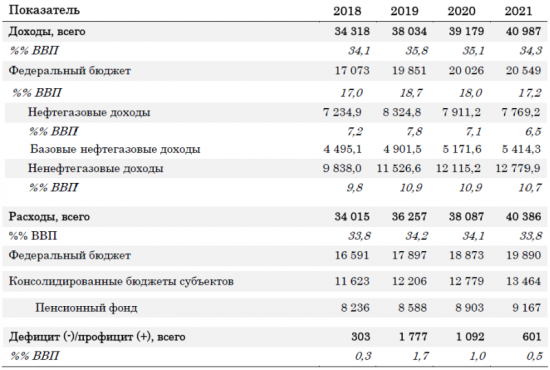

Весь период 2018-21гг. доходы консолидированного бюджета будут превышать расходы (профицит), при этом ожидается как постоянное пополнение ФНБ (на разницу между нефтегазовыми и базовыми нефтегазовыми доходами или ~3 трлн. руб. в год), так и увеличение госдолга — размещение госдолга до 1.5 трлн. в год, но не более 0.5 трлн. в чистом виде сверх выплаченных процентов. Расходы бюджета будут относительно стабильны ~34% ВВП. В структуре расходов можно выделить снижение расходов Пенсионного фонда, если считать в % ВВП – с 8.2% до 7.6%, и новые расходы на исполнение майского Указа Президента 1-1.5 трлн. руб. в год (>1% ВВП).

Логика Минфина проста — чтобы профинансировать инвестиции нужно обязательно сократить потребление. И, как мне кажется, исходит из неверного понимания формулы ВВП = потребление + инвестиции + чистый экспорт. Поставить телегу (ВВП) впереди лошади (потребление и инвестиции) как спутать причину и следствие. ВВП – это суммарный объем отдельных операций, следствие, результат сложения трех величин, а не сосуд, из которого и потребляют, и инвестируют.

Ключевые параметры консолидированного бюджета из Основных направлений бюджетной политики 2019-21

Используя параметры, заложенные МЭР и Минфином, можно спрогнозировать необходимую динамику частного долга и сбережений Правительства в фонде национального благосостояния (ФНБ). Сделал одно допущение в разрез проектировок Правительства — нефть не упадет сильно ниже текущего уровня 70+. Другие допущения: рост ВВП 2%, инфляция 4%, реальные ставки 2%, частные сбережения 10% ВВП, рубль не укрепляется в реальном выражении, госдолг не растет к ВВП, пока Правительство сберегает сверхдоходы от нефти 40+ в ФНБ.

Динамика частного долга, госдолга и ФНБ в % ВВП России (Минфин)

Результат – частный долг должен расти опережающим темпом по 8% ВВП в год и достигнуть в перспективе 140% ВВП. Такие темпы роста частного долга в прошлом периодически заканчивались кризисами, а частные сбережения и долги приходилось спасать за счет государства. До 30% ВВП (>30 трлн. в текущих деньгах) будет заморожено в ФНБ, то есть иностранной валюте (это и отток капитала, и вычет из потенциального роста экономики). Исходя из потенциальных темпов роста экономики и процентных ставок, полагаю, что предел для частного долга в России – 100% ВВП.

9. ПОВЫШЕНИЕ ПЕНСИОННОГО ВОЗРАСТА

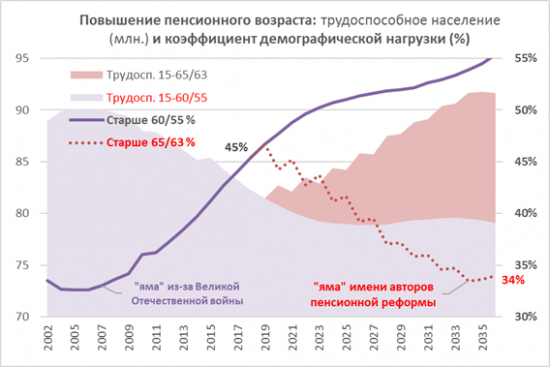

Жаркие дискуссии о необходимости повышения возраста можно свести к двум проблемам:

1) демографической, что у нас количество пенсионеров растет и будет расти относительно трудоспособного населения;

2) фискальной, связанной с нарастающим дефицитом пенсионной системы и ростом трансферта из федерального бюджета в Пенсионный фонд.

Сторонники повышения пенсионного возраста больше упирают на первую проблему и необходимость увеличения пенсий по отношению к зарплатам, хотя основной причиной была вторая. Проектировки Минфина подтверждают это. Повышение пенсий на 1000 рублей в год, конечно, будет легко реализовано, но с учетом динамики зарплат (рост >6% в год номинально) средняя пенсия по солидарной системе продолжит снижаться по отношению к средней зарплате. Таким образом, экономия от сокращения количества пенсионеров и дополнительных сборов от новых занятых в экономике (точнее старых 55-65-летних) просто сократит трансферт из федерального бюджета в Пенсионный фонд.

Основные направления бюджетной политики на 2019-21 Минфина подтверждают это – трансферт снижается и в номинальном выражении, и особенно в процентах ВВП. Из 8,5 трлн. собственных доходов пенсионного фонда 3,4 трлн. руб. составляет трансферт из федерального бюджета, причем только 1,1 трлн. из них относится собственно к обязательному пенсионному страхованию, а будет 0,9 трлн. (остальное – госпенсии, материнский капитал, прочие выплаты из ПФР).

Собственные доходы пенсионного фонда растут на уровне роста номинального ВВП и средних зарплат (~6% в год). Отмечу странность прогноза Минфина — эффект от роста трудоспособного населения не скажется на увеличении пенсионных взносов.

Что касается демографической проблемы, то, как отметили многие специалисты, она не настолько актуальна сейчас, и сравнивать Россию с другими странами, повысившими пенсионный возраст, не очень корректно. Многие страны повышали пенсионный возраст из-за нехватки денег и большого госдолга – это ведь не про Россию. Расходы ПФР у нас относительно невысоки по мировым меркам (~8% от ВВП), а если вычесть прочие расходы Пенсионного фонда (досрочные пенсии, материнский капитал, льготы), то даже низки (~6%).

В вопросе демографии я удивлен попыткой авторов нынешней пенсионной реформы создать новую волну (яму) в естественно историческом процессе старения населения. Якобы для создания некого задела на будущее — как будто рост производительности труда не позволяет прокормить все возрастающую долю стареющего населения. Предыдущая волна (яма) пришлась на начало 2000х и была связана с последствиями Великой Отечественной (на пенсию выходили люди, родившиеся в период войны – их действительно мало). Если взять прогноз Росстата по динамике населения России до 2036 года и параметры увеличения пенсионного возраста, то трудоспособное население увеличится на 10 млн. — с 82 до 92 млн. к 2036, а людей пенсионного возраста станет меньше на 6 млн. по сравнению с текущими 37 млн. и на 13 млн. по сравнению с прогнозом в 44 млн. Повышенные пенсии 31 млн. человек оплатят те 13 млн., которые будут лишены пенсий в течение 5-8 лет (более 1 млн. руб. с человека в текущих деньгах).

На графике — трудоспособное население в млн. человек по левой шкале и коэффициент демографической нагрузки (отношение числа пенсионеров к трудоспособному населению) — по правой. Красный цветом — вариант с учетом постепенного повышения пенсионного возраста с 60/55 до 65/63 лет для мужчин/женщин.

В два раза более медленное повышение пенсионного возраста позволит убрать хотя бы неестественное снижение коэффициента демографической нагрузки в 2019-2034гг. (сгладить волну), не говоря уже о вопросах справедливости. Несправедливо лишать целое поколение пенсионных прав без достаточного времени на подготовку. Самые пострадавшие – люди 40-50 лет, для которых срок до пенсии вырастет сразу в 1,5 раза с 10-15 лет до 15-23.

Отказ государства от пенсионных обязательств в предложенном варианте сравним с дефолтом, который Россия объявила в 1998 году. Тогда можно было избежать дефолта по обязательствам в национальной валюте и тем более сейчас, когда Минфин по 400 млрд. рублей ежемесячно вкладывает в иностранную валюту (столько же примерно выплачивается пенсий по старости).

Рекомендую несколько интересных статей о том, как работает пенсионная система в мире и должна работать в России:

- Евгений Якушев «Опыт Старого света. Почему европейские пенсионеры богаче российских?»,

- журнал Эксперт «Это реформа детка!»,

- Андрей Мовчан «Как должна выглядеть пенсионная реформа»,

- спорный в некоторых сценариях Анализ параметров пенсионной системы от Банка России

10. НАКОПИТЕЛЬНАЯ СИСТЕМА

С 2014 года заморожена накопительная часть пенсии, а с 2019 года государство планирует полностью отказаться от нее, закрепив окончательно ставку пенсионных взносов на уровне 22% и переформатировав специальный трансферт из федерального бюджета в ПФР (на компенсацию 4% из ранее действующей ставки 26%). Что будет с уже сформированными в НПФ, УК и ВЭБ пенсионными накоплениями и каковы контуры анонсированной системы индивидуального пенсионного капитала (ИПК) пока неизвестно.

Не все гладко было с доходностью пенсионных накоплений в 2004-14гг., что стало основным аргументов противников накопительной системы. Утверждения, что она дает доходность ниже инфляции и в любом случае не позволит в будущем сформировать достаточный объем средств, чтобы стать существенной частью будущей пенсии, основаны на периоде, когда в России были отрицательные процентные ставки.

Но с 2015 года мы живем в другой реальности – инфляционного таргетирования и положительных реальных процентных ставок. Банк России оценивает реальные ставки в 2+% долгосрочно (сейчас ~5%, но будет ~3%, если инфляция вернется на целевой уровень в 4%). Таким образом, внутренние сбережения в долговых инструментах почти гарантированно принесут доход выше инфляции. Особенно, если это будут безрисковые (для страны с плавающим курсом своей валюты) государственные облигации. Дефолт 1998 года, конечно, подпортил репутацию России, но это своего рода дополнительный бонус для пенсионных накоплений в виде повышенной реальной ставки.

Широкое внедрение новой системы ИПК на добровольной системе, как предлагает Минфин, вряд ли возможно. Без явных стимулов сберегать в России могут не больше 10% населения, у кого и так есть финансовые сбережения, а у остальных 90% как не было, так и не будет личных сбережений при данном уровне жизни. Так что либо нужно возвращаться к накопительной системе, либо делать ИПК условно-добровольным (по умолчанию подписать всех на отчисления, но с возможностью индивидуального отказа).

И важно учитывать, что с макроэкономической точки зрения любой массовый вариант новых сбережений для населения (ИПК или накопительные отчисления за свой счет) станет дополнительным налогом на бедных и прямым вычетом из потребления и внутреннего экономического роста. Сомневаюсь, что предложения по повышению НДС учитывали такой негативный дополнительный эффект.

11. ДОЛГ КАК ИСТОЧНИК РОСТА В МИРЕ

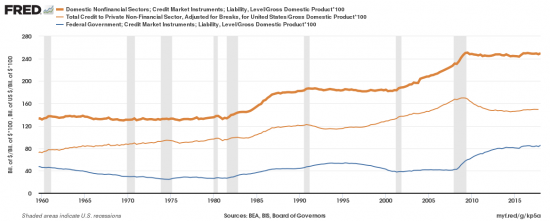

Посмотрим на динамику частного и государственного долга (в сумме это нефинансовый сектор) по трем основным экономикам в мире — США, Еврозоне и Китаю, где совокупный долг государства и частного сектора достиг величины около 250% ВВП и стабилизировался на этом уровне.

Динамика общего, частного и государственного долга к ВВП США

Графики в более крупном масштабе по ссылкам ниже:

- США долг к ВВП, США прирост долга

- Еврозона долг к ВВП, Еврозона прирост долга и торговый баланс (19 стран ЕС)

- Китай долг к ВВП

Поддержание общего долга на уровне 250% ВВП обеспечивает нормальное функционирование экономики с ростом ВВП ~4% (2% реального роста + 2% инфляции). В результате ежегодно образуется примерно 4*2,5=10% ВВП нового долга и частных финансовых сбережений. У Китая рост ВВП гораздо выше (6% реального роста + 3% инфляции), что позволяет увеличивать внутренний долг и частные сбережения на величину более 20% ВВП. Но у Китая пока есть задел для догоняющего роста с точки зрения уровня жизни основной массы населения. Аналогичный задел есть и у России.

В России, как показано на первом графике, долг нефинансового сектора (государство + население + нефинансовый бизнес) не дотягивает даже до 100% ВВП, а государственный долг, если вычесть ФНБ и госгарантии, близок к 0. Потенциал для наращивания долга есть, но для частного сектора он будет определяться величиной процентных ставок, а для государства – той величиной, которую оно сочтет приемлемой.

Долгосрочно для мира иного выхода, как наращивание госдолга нет, потому что так называемый «излишек сбережений» (saving glut) это не что-то новое, вдруг возникшее в кризис 2008 года, а естественная потребность людей иметь финансовые сбережения. Просто раньше этот избыток был не заметен. Ведь параллельно активно рос частный долг, а сейчас он находится на пределе в развитых странах. У частного сектора всегда есть предел по наращиванию долга, который определяется размером дохода и стоимостью долга. Например, семья не может взять в ипотеку жилье, когда платежи по ипотеке будут забирать у нее большую часть дохода, тем более, если большая часть платежей, – проценты по долгу. У суверенного государства с собственной валютой такого экономического предела не существует (есть только политические и само выдуманные).

Кроме памяти о дефолте 1998 года, назову еще две ключевые проблемы, которые ограничивают Минфин в увеличении госдолга:

- непонимание, как и кому размещать существенные объемы гособлигаций в России;

- неправильное понимание «проблемы вытеснения» в финансовом смысле — crowding-out effect (что якобы «госдолг вытесняет частные инвестиции»).

Об этом много писал еще в 2015 и 2016 годах. Не буду повторяться. Отмечу, что с тех пор Минфин и ЦБ сделали большой шаг вперед по расширению линейки предлагаемых инструментов (это и ОФЗ с привязкой к инфляции, к процентным ставкам, народные ОФЗ), но почти ничего не сделали для увеличения базы внутренних инвесторов в гособлигации. До сих пор продолжают размещаться в основном длинные выпуски ОФЗ, интересные преимущественно иностранным инвесторам, тогда как активы НПФ и их вложения в ОФЗ практически не растут в связи с заморозкой пенсионных накоплений.

Считаю, что делать ставку на иностранных инвесторов и длинную дюрацию госдолга в России рискованно для финансовой стабильности. На этом погорели многие развивающиеся страны (Бразилия, Аргентина, Турция), что дает повод тем, кто считает, что госдолг – это не для России, делать неправильные выводы. Пока в России нет значимых по размеру институтов длинных денег (НПФ, ПИФы) нужно размещать госдолг в пользу банков. Но банки не будут покупать длинную дюрацию в 5-15 лет, на которую делает ставку Минфин. ОФЗ с фиксированным купоном на срок от 1 года до 3 трех позволят Минфину выполнить любой план по размещению госдолга при стоимости на уровне или ниже ключевой ставки Банка России (7,25% сейчас и ~6% в перспективе). Для банков вложения в гособлигации не имеют кредитного риска и нагрузки на капитал. Ценовой риск ограничен небольшим сроком до погашения и возможной поддержкой со стороны Банка России в случае кризисных явлений (уже были прецеденты адекватной реакции регулятора на требования к переоценке портфеля ценных бумаг).

12. ПРОГРЕСС ОТ БАНКА РОССИИ

Но сначала об одном странном регрессе в деятельности Банка России. В Обзоре финансовой стабильности 2017q4-2018q1 отдельно выделяется политика по дедолларизации банковского сектора. Отмечается замедление в последнее время девалютизации банковских активов и рост валютного кредитования в отдельных секторах, преимущественно экспортоориентированных. Указывается на риски, что экспортеры наберут много кредитов, а банки имеют ограниченный доступ к внешним заимствованиям. В связи с этим Банк России ввел дополнительные меры по ограничению валютного кредитования, повысив коэффициенты риска. Вдвойне странно с учетом того, что валютные кредиты от российских банков у нас увеличивали только два крупных заемщика — Газпром и Роснефть, сокращающие одновременно внешний долг.

В своей политике дедолларизации Банк России тоже ставит телегу впереди лошади, борясь с валютными активами банковской системы, когда нужно обратить внимание на пассивы. Банки должны не сокращать валютные кредиты, а избегать валютного риска — большой разницы между своими валютными активами и пассивами. Если клиенты банка держат депозиты в иностранной валюте (это в основном экспортеры и население), то банк просто вынужден иметь соответствующие валютные активы – кредиты в иностранной валюте или деньги на корреспондентских счетах, в том числе в иностранных банках.

Почему-то Банк России в меньшей степени беспокоится о нерезидентах, которые скупали до недавнего времени до половины всего нового долга в ОФЗ. И именно они создали финансовую нестабильность, как только возник риск санкций на рынок российского госдолга.

Недавно Банк России выпустил одно очень прогрессивное исследование, касающееся ликвидности банковского сектора. В последнем разделе 9 объясняется важный факт, который противоречит многим учебникам по макроэкономике, но стал очевиден после кризиса 2008 года в США и мире. Если коротко, то ликвидность не равно кредитование. Не со всеми выводами согласен в исследовании (например, что устойчивый «дефицит ликвидности является нормальным, здоровым состоянием банковского сектора» и что при дефиците ликвидности банки будут также кредитовать экономику, как при профиците), но прогресс в том, что мы медленно, но верно движемся к пониманию того, как работает современная финансовая система. В 2014 году аналогичное исследование было выпущено Банком Англии.

Сегодня подобные исследования становятся актуальными с новой точки зрения. ФРС США начала сокращать свой баланс и соответственно структурный профицит ликвидности в банковской системе США. В свое время было много разговоров, что увеличение баланса ФРС и других центральных банков надуло пузыри на рынках акций, облигаций, сырья. А сейчас популярны мнения, что сокращение баланса ФРС якобы приведет к дефициту долларов в мире, росту ставок, если не кризису в США, то на развивающихся рынках. В данных рассуждениях аналитики тоже ставят телегу (ликвидность) впереди лошади (действия ФРС), либо связывают независимые друг от друга вещи – процентная политика ФРС и ликвидность, профицит ликвидности в активах банков и их способность кредитовать экономику или вкладываться в развивающиеся рынки. К сожалению, эмоциональный эффект тоже может привести к последствиям на рынках, ведь на них правят большие капиталы, а не то, насколько они правильно понимают, как работает система.

В качестве рекомендации предложил бы Банку России не останавливаться на достигнутом и пойти на опережение мировой финансовой и экономической мысли. Например, объяснить Правительству России и других стран, что дефицит бюджета и госдолг не вытесняет какие-либо инвестиции, а создает ресурсы для всех. Что возможность суверенной страны жить при дефиците бюджета – скорее естественное состояние и не повод бояться инфляции. Что все финансовые ограничения, которые страны налагает для себя, могут быть связаны с динамикой расходов, а не размером дефицита как такого или накопленного госдолга в своей валюте...

13. КОНТУРЫ ИДЕАЛЬНОЙ ФИНАНСОВОЙ СИСТЕМЫ

Попытаюсь резюмировать свое видение желаемой для России финансовой системы:

— Все операции с иностранной валютой, поддержанием гибкого курса рубля без жестких правил, но с минимальной волатильностью, переходят в Банк России. Банк не ограничивает себя в объеме покупок валюты при существенном укреплении и продаж при существенном ослаблении курса рубля. Прогнозирование желаемой курсовой политики увязывается с динамикой внешних условий, внутренней инфляции и процентной политикой Банка России. Избыточная ликвидность в банковской системе связывается в рамках обычных операций по абсорбированию ликвидности или нормативами обязательных резервов. Примером гибкой курсовой политики в последние годы может стать Национальный банк Китая.

— Минфин сохраняет бюджетное правило, но на более высоком уровне по цене нефти, чтобы обеспечить выполнение государством взятых на себя обязательств без повышения налогов (достаточно $50-60 за баррель). Все сбережения Минфина по бюджетному правилу производится в рублях — на депозитах в Банке России примерно под ключевую ставку. Как ограничителем, так и исключением из правила должен быть рост расходов бюджета — не больше и не меньше определенного размера, чтобы не допускать избыточного инфляционного давления и недостаточного финансирования в период кризисов, когда частный сектор сокращает свои расходы. Бюджет становится не игроком на валютном рынке, который заинтересован только в падении курса рубля, а автоматическим стабилизатором экономических процессов.

— Для развития внутренней финансовой системы необходимо возвращение накопительного элемента пенсионной системы и увеличение программы государственных заимствований до 2% ВВП ежегодно (даже при одновременном накоплении резервов Минфина на депозитах в Банке России). Пенсионные фонды наряду с банками должны стать поставщиками основных финансовых ресурсов в стране. Возможно, имеет смысл определить требование о вложении определенной доли пенсионных накоплений в государственные облигации. Для избегания влияния внешних рисков на процентные ставки и финансовую систему России возможно введение ограничений на долю иностранного участия на рынке ОФЗ.

— Приоритетом повышенных бюджетных расходов должны стать инфраструктурные проекты и социальное развитие (образование, медицина, пенсии, включая элементы базового дохода). Увеличение пенсионного возраста можно осуществить после четкого определения всех параметров пенсионной системы (индексация, накопительный элемент, досрочные и государственные пенсии…). И оно должно основываться на сглаживании исторических демографических процессов (без явных волн и ям), увеличении коэффициента замещения заработка, плавном росте расходов на пенсии относительного ненефтегазового ВВП. Кроме этого, перед повышением пенсионного возраста необходимо определиться со всей социальной политикой и перспективами трансфертного ценообразованием в газовой отрасли, электроэнергетике и ЖКХ.

— Рост экономики в первую очередь должен основываться не на росте экспорта традиционных commodities, каким бы диверсифицированным он не был, а на росте внутреннего потребления и инвестиций. Упрощенно такой рост возможен при постепенном укрепления курса рубля в реальном выражении к другим валютам. Здесь есть почти двукратный потенциал, но малыми шагами в 2-4% в год мы его преодолеем за 20-40 лет. Главное, чтобы Минфин целенаправленно не играл и не прогнозировал даже номинальное ослабление курса рубля. В результате Россия войдет в число крупнейших стран не только по ВВП, но и достигнет хотя бы среднеевропейского уровня жизни и не отстанет от уже догнавшего нас Китая.

14. ВОПРОСЫ

В заключение предлагаю авторам нынешней макроэкономической политики ответить на несколько вопросов:

1. Насколько обосновано бюджетное правило с ценой $40 в условиях ожидаемой вами равновесной цены не ниже $50 и бюджетной цены стран ОПЕК выше $80? При том, что вы еще должны доказать рынку, что готовы не только покупать, но и продавать валюту в рынок.

2. Какова дисконтированная потеря стоимости сбережений государства в иностранной валюте (до 5 трлн. руб. в год при сохранении текущих цен на нефть ~$75) при одновременном увеличении госдолга (преимущественно в пользу иностранных инвесторов) по ставкам в разы выше потенциальной доходности валютных сбережений?

3. Есть ли смысл терять один-два года роста экономики в условиях прекрасных внешних и внутренних условий, увеличивая налоги, инфляцию, создавая риски для нескольких миллионов будущих пенсионеров (они сейчас явно будут более осторожны в расходах)? Может, стоит вернуться к вопросу корректировки налогов и пенсионного возраста через два года, когда станут яснее приоритеты для инвестиций и контуры всей пенсионной системы.

4. Новая демографическая яма среди пенсионеров, сравнимая с последствиями Великой Отечественной войны, действительно стоит того, чтобы ее назвали вашим именем?

5. Дефолт государства по своим обязательствам был двадцать лет назад. Насколько уместен сейчас дефолт по пенсионным обязательствам ~13 млн. граждан с учетом того, что основная часть экономии пойдет на сокращение трансферта из федерального бюджета?

6. Какой уровень и динамика частного долга позволяют экономике успешно развиваться, не создавая избыточных рисков? Долг каких секторов наименее рискован для устойчивого развития – населения, бизнеса, государства?

7. Вы верите в то, что Россия способна иметь независимую финансовую систему, которая будет опираться на внутренние сбережения и в минимальной степени зависеть от внешних сбережений и ресурсов?

теги блога truevaluator

- Global

- Modern Monetary Theory

- MSCI

- Robinhood

- Russia

- stocks

- акции

- Акции РФ

- АФК Система

- аэрофлот

- Бюджетное правило

- валюта

- валютные интервенции

- ВТБ Капитал

- второй эшелон

- Газпром

- госдолг

- Доллар рубль

- долларизация

- допэмиссия

- доходы бюджета

- ЗВР

- кубышка

- курс рубля

- ликвидность

- Лукойл

- макроэкономика

- МосБиржа

- Московская биржа

- мосэнерго

- народное IPO

- Нижнекамскнефтехим

- НКНХ

- Облигации

- опционы

- офз

- пассивные инвестиции

- Пенсионная реформа

- Роснефть

- Россети

- Россия

- рынок акций РФ

- санкции

- сбербанк

- Сбербанк КИБ

- Сбережения

- сервис подбора акций

- стратегия 2018

- Сургутнефтегаз

- Турецкая лира

- Турция

- Управление инвестиционным портфелем

- ФСК Россети

- цены на газ

- электроэнгергетика

Он не «возникает», а закладывается

www.aif.ru/dontknows/infographics/byudzhet_rossii_na_2018_god_infografika

очень много расчётов и аналитики. буду вдумчиво и неторопливо разбираться… впитывать мудрость)

но не для смартлаба… здешний контингент не оценит, к моему к большому сожалению. здесь популярны посты про «3 вершины», «фигуру голова-плечи» и прочую ахинею...

руководства для начинающих лудоманов вроде:

«как быстро слиться делать 50% ежедневно, продав опцион»

«торгуем фьюч на жижу»

Но делать прогнозы на десятки лет, бесперспективно, всё легко может измениться.

Путин сформулировал одну из важнейших целей на ближайшие 6 лет повышение уровня жизни, но с такой экономической политикой у нас так и будет бедное население и мизерный экономический рост. И как следствие — отток квалифицированных кадров.