Блог им. student_vrt

Покупка акций: сегодня предлагаем оставаться в деньгах (Инвестидея от 18.10.2018)

- 18 октября 2018, 16:29

- |

Каждую неделю Михаил Дорофеев, главный портфельный аналитик и стратег финтех-компании DTI Algorithmic, делится одной из своих инвестиционных идей. Сегодня рекомендация такая: оставаться в деньгах.

Михаил о том, почему стоит воздержаться от покупок:

«ФРС борется с инфляцией и созданием финансовых пузырей, поэтому с 2015 года постепенно повышает ставку. Из-за этого инвесторы недовольны доходностью гособлигаций США и продают их. Из-за торговых войн избавляется от американского госдолга его крупнейший держатель — Китай. Сама ФРС сокращает баланс, продавая в том числе госбонды. В результате цены этих бумаг снижаются, а доходности растут.

Когда облигации начинают активное падение, с некоторым лагом также разворачивается вниз рынок акций. Исследования показывают, что этот лаг составляет примерно 4–8 месяцев.

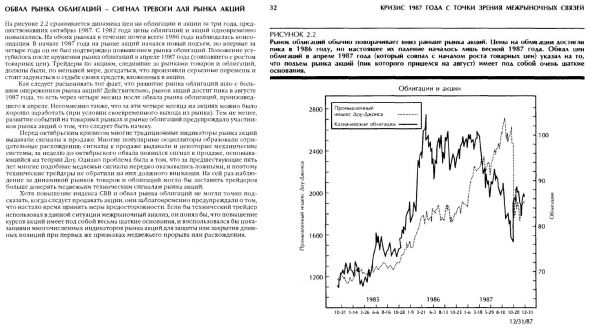

Пример — кризис 1987 года, который отлично описан в книге Джона Мерфи «Межрыночный технический анализ». Тогда промышленный индекс Доу-Джонса в течение нескольких месяцев упал примерно на 35%. Резкое падение началось через четыре месяца после разворота рынке облигаций.

Рис. 1. Пример из книги Дж. Дж. Мерфи. Межрыночный технический анализ. Рынок акций и облигаций в период 1985-1988 гг. — Открыть оригинал

Американские фондовые индексы уже показали снижение на прошлой неделе. С учетом всех сложившихся на рынке факторов она может получить дальнейшее развитие. Коррекция американского рынка акций может продолжится еще на 5–20%.

Учитывая активные распродажи и в акциях, и облигациях, моя рекомендация на сегодня — оставаться в деньгах и накапливать денежные средства для покупки акций после завершения вероятной коррекции. Полагаю, что лучше дождаться, пока индекс S&P500 не снизится хотя бы до минимумов февраля 2018 года, и уже там пробовать осторожные покупки. Пока этот уровень не будет достигнут, я бы советовал воздерживаться от долгосрочных вложений в рискованные активы.

Подведем итог. Пока мы ожидаем развития нисходящей коррекции, но не ждем глобального разворота рынка акций. Надеемся, что вскоре представится более выгодная возможность для покупки акций. До тех пор можно просто копить наличность или вкладывать свободные деньги в инструменты денежного рынка. Это краткосрочные бонды (желательно с номиналом в долларах США) с инвестиционным рейтингом A- и выше со сроком до погашения от 1 до 3 месяцев. На таких временных горизонтах вложения будут находиться в относительной безопасности и принесут минимальную доходность."

Больше аналитики и идей на blog.dti.team

теги блога Александр Бутманов

- Amazon

- Apple

- bitcoin

- Brent

- DTI

- ETF

- ICO

- interactive brokers

- IPO

- RTSI

- Telegram

- TON

- Uber

- VIX

- акции

- банки

- бизнес

- биткоин

- блокчейн

- Брокер

- брокерский счет

- бутманов

- Валюта

- Валюты

- ВДеталях

- волатильность

- втб

- газпром

- гособлигации США

- деньги

- доллар

- Доллар рубль

- Дорофеев

- Евро

- ЕС

- Золото

- Инвестидеи

- Инвестидея

- инвестиции

- инвестиционная идея

- Индия

- искусственный интеллект

- Китай

- ключевыетемы2018

- ключевыетренды2019

- Кризис

- криптовалюта

- Криптовалюты

- крипторынок

- криптосфера

- Курсы

- лукойл

- Медицина

- мнение по рынку

- налоги

- недвижимость

- нефть

- Новости

- Облигации

- Образование

- опек+

- оффтоп

- политика

- Пошлины

- прогнгоз

- прогноз

- прогнозы

- рбк

- Регулирование

- рецессия

- ритейл

- Россия

- Рубль

- русал

- рынок

- санкции

- сбербанк

- Сервисы

- СМИ

- ставки

- Стартапы

- США

- Технобудущее

- технологии

- токены

- торговля

- Торговые войны

- Трамп

- трейдинг

- тренды

- философия

- Финансы

- финтех

- Фондовый рынок

- фрс

- Фьючерсы

- ЦБ РФ

- Экономика

- юмор

Эксперты отмечают несколько ранних признаков того, что сланцевая индустрия в США начинает на подъеме демонстрировать признаки истощения, сообщает портал Oil Price.

хех! а кроме S&P и краткосрочных бондов что ли нет больше ничего :p Кстати, о минимумах февраля 2018.

S&P 500 на 15 октября сего года

162 were down at least 30% from their all-time highs.

113 were down at least 40% from their all-time highs.

69 were down at least 50% from their all-time highs.

Л — логика.