Блог им. Dabelw

Бешеные заработки на продаже волатильности продолжаются.

- 10 ноября 2018, 11:42

- |

Следуя логике предыдущего топика https://smart-lab.ru/blog/504118.php и девизу СЛ «мы пойдем на все, что бы сделать деньги для биржи» или на бирже, короче вместе. На все, значит на всю котлету. Продаем пут на ЦС и ничего не делаем. Считаем все это. И так как очко не железное, то мы будем вставлять туда бронзовую втулочку. Я имею, ввиду (не введу, а в виду), отодвигать страйк.

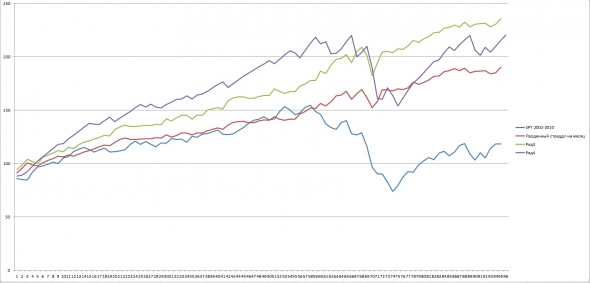

Что у нас будет получаться в первом случае. При росте БА мы получаем премию. При падении, от этой премии отнимаем размер падения. Волатильность такой стратегии падает в 2 раза. Соответственно мы заливаем туда в 2 раза больше денег и наше SPY отдыхает. 26 100 против 15 462 на SPY. При тех же рисках (волатильности).

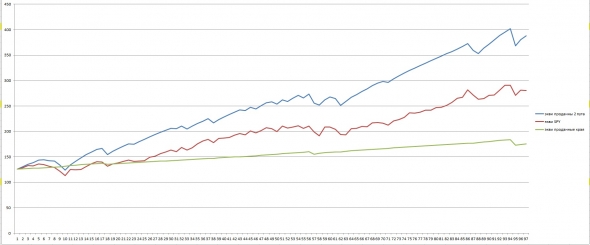

Но теперь попробуем подвинуть край подальше от нашей бронзовой втулочки. За одно СКО. Тут просто БА умножаем на IV нормированную по времени и получаем отклонение СКО. Вот цену рассчитать сложнее. Там улыбка и пр. но мы в свою пользу считать будем. Находим одно СКО. Теперь, если цена уйдет за этот уровень, мы посчитаем убыток, если нет, то получим всю премию с проданного опциона. Эту премию я считать не буду. Просто прикину, что за одним СКО опционы продаются раз в 5 дешевле, чем на ЦС. Не в этом суть. Получится доходность у этой стратегии маленькая. Если мы, по честному, держали свои 12575 на обеспечение опциона, то за 8 лет заработали бы 3566 или 3% годовых. А нам надо 50%. Поэтому мы идем и, по хитрому, берем кредит. Через фьючерсы. Они начинают генерить 30% годовых, но прибыль выплачивается клиентам. Так что под риском остаются деньги на ГО 12575. А 1 СКО, даже на спокойном, Американском рынке пробивается с регулярностью раз в год. И пробой, как раз на половину, как минимум, а так на все ваше ГО. При этом волатильность проданных краев значительно выше волатильности SPY и главное, неожиданней.

Отсюда, очень сложно, что либо, подсчитать. В предыдущих случаях мы пользовались методикой, когда брали собственные деньги и к ним прибавляли прибыли/убытки за месяц. Тогда это 3%. Если мы берем фьючерсное плече 10, тогда 30%. Но тогда и просадка в 5% становится 50% ой от депо. А это в 5 раз больше чем на SPY.

Отсюда хочу сделать выводы. Продажа краев хорошая стратегия, но не эффективная. Я не буду тупить теориями Шарпа и фин экономикой, но не показывает она, в этих терминах, интересных результатов. Это мартингейл. Хорошая стратегия, но не прибыльная. 3%. На свои, там играть не получится, а чужие спуску не дадут. Что и подтверждается. Ее, стратегию, хорошо использовать как опционную облигацию. Ну, нравится вам акция, есть на нее деньги, но цена дороговата. Продал дальний край и получаешь свои 3% годовых. Пробил край, получил желаемые акции. Такая «конвертируемая облигация».

С другой стороны не все «клиенты коровина» потеряли. Если идти в этой логике, то в течении 2 лет они удваивали капитал. Ну слили одно депо. Так за два года отобъем на Америке в баксах. Просто, повезло всем, сказочно. Хуже с Анохиным, он только начал. Там, кроме почек, отбивать нечего.

Простая продажа пута, значительно эффективней. И это распространенная практика «покрытый колл» У вас есть акции и вы еще зарабатываете на проданном опционе. В это раз я не стану выкладывать весь файл, а покажу картинки.

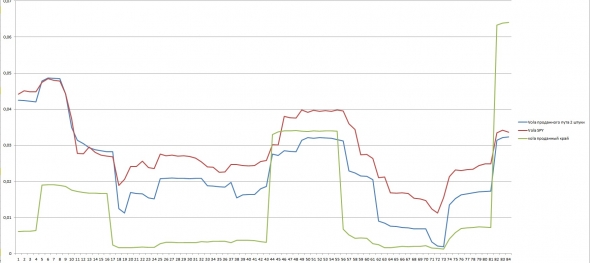

Это волатильность (риски). Тут волатильность проданных краев я пытался подвести к SPY волатильности. Но сама эта вола волатильна. Вроде 20-30% давала, а потом сразу 65%.

В заключении добавлю. Так как Илья считается управляющим инвестором, то я и рассуждал о стратегии как об инвестициях. Для спекулянтов, высоких рисков, как раз и надо плечи, кредиты и револьверы с одним патроном. Тут другие методики подсчетов. Думаю, я был достаточно объективным и убедительным. Но если кто имеет другое мнение, то давайте обсуждать.

Если интересно…

PS Что бы быть до конца объективным выкладываю результаты теста за 2002-2010 год по SPY. А то мне указывали, что я не тот период брал:)))

ряд 3 это проданный стреддл с увеличением объема после убытка. Объем увеличивается в 2 раза до положительной сделки. Ряд 4 это проданные путы на ЦС, два.

теги блога Дмитрий Новиков

- Forex

- LUA

- VXX

- Акции

- Алготрейдинг

- Банки

- бизнес и финансы

- брокеры

- валюта

- Владимир Твардовский

- вопрос

- ГО

- государство

- Дмитрий Новиков

- задача

- золото

- Илья Коровин

- Кирилл Ильинский

- Кокс-Росс-Рубинштейн

- Московская опционная конференция

- облигации

- обучение торговле на бирже

- опцины

- опционы

- оционы

- прогнозы 2020

- риск

- роботы

- Роснефть

- сбербанк

- скальперский бой

- смартлаб

- Софт для трейдера

- софт для трейдинга

- софт трейдера

- стратегии

- Теханализ

- тоговля

- торговая система

- торговля

- торговые системы

- трейдеры

- трейдинг

- ТС

- улыбка волатильности

- форекc

практика показывает, что «череда» рвется каждые 2-4 года… интересно, что с клиентами? каждый раз — новые?

Вы свою фантазию выдаете за его стратегию. И получается, что вы, как какой-нибудь мелкий гавнюк, пытаетесь пиариться на известном имени.

Что более прибыльно — покупка или продажа опционов?

При условии, что это выполняется профессионалом.

Кто победит в этой неравной схватке?

Ответ — совмещать и то и другое — не принимается.

Интересует прямой ответ. А может и разъяснение, почему.

Заранее спасибо.

PS

думаю, данный вопрос волнует многих продаванов и покупцов. Вечная борьба — типа, с какого конца разбивать яицо. С острого или тупого?

Страховка не может стоить дешевле, чем происходят страховые случаи. Я же не придумывал. Я взял данные из официальных источников. Стреддлы пробивает реже. Соответственно опционы, в основном, получаются переоцененными. Так устроено. Вы покупаете опцион, что бы застраховать свои риски. Тот кто вам продает опцион, продает что бы заработать. Но это не значит, что имея 100 тысяч рублей вы откроете страховую компанию и застрахуете 100 машин по 100 по 100 тысяч и соберете 10 рублей за каждую страховку и у вас все ОК. Тут разумный подход нужен.

Это понятно, что никакая страховая компания задарма работаь не будет, а если обанкротится, то грош цена тамошним работникам.

Мой вопрос несколько в другой плоскости. Не для хеджа (страховки) БА, а чисто зарабатывание опционами, как я это выполняю, практически ежедневно. Покупаю… уже переоцененно. Ладно. Кто мне продал — молодец, так как продал по завышенной цене. Молодец. Но по итогу. Мы же понимаем, что риски продавца, как и переплата покупателя — завышены, причем намного (по сранению с покупателем).

Отюда и заново тот же вопрос — кто победит в этой неравной схватке? Кто заработает БОЛЬШЕ среднестатистически? Ни разовой сделкой, а более менее стабильно постоянно. Но больше (много), а не часто, как курочка клюет, по 1 доллару.

PS

если вопрос кажется слишком заумным, не отвечайте.

Но разумные зерна в нем есть.

Ну ничего. Буду верить вам на слово. Спасибо за ответ.

http://www.cboe.com/products/vix-index-volatility/vix-options-and-futures/vix-index/vix-historical-data