SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Chartist

Индикатор фрактального измерения FDI

- 16 апреля 2012, 18:17

- |

Подготовлено по материалам Эрика Лонга.

В данной работе сделана попытка «перевести» теорию фрактального анализа (работы Петерса, Мандельброта) для практического использования.

Хаос существует везде: во вспышках молний, погоде, землетрясениях и на финансовых рынках. Может показаться, что хаотические события случайны, но это не так. Хаос это динамическая система, которая кажется случайной, однако на самом деле представляет собой высшую форму порядка.

Социальные и природные системы, включая частные, правительственные и финансовые учреждения все подпадают под эту категорию. В каждой из систем, созданных людьми, существует множество взаимосвязанных вводных, которые влияют на систему самым непредсказуемым образом.

Когда мы обсуждаем теорию хаоса, применительно к торговле, мы ставим своей целью определить кажущееся случайным событие на рынке, которое, однако, имеет некоторую степень предсказуемости. Для этого нам необходим инструмент, который позволил бы представить хаотический порядок. Этим инструментом является фрактал. Фракталами называются объекты с автомодельными отдельными частями. На рынке, фракталом может быть назван объект или «временные последовательности», которые напоминают друг друга в разных временных диапазонах: 3-минутном, 30-минутном, 3-дневном. Объекты могут отличаться друг от друга на разных шкалах исследования, однако, если рассмотреть их отдельно они должны иметь общие черты для всех временных диапазонов.

Почти все хаотические системы имеют качественное измерение, известное как фрактальное измерение. Фрактальное измерение это нецелое измерение, которое описывает размещение объекта в пространстве. Объекты в пространстве (и системы, которое создают их) являются безгранично сложными. Если вы рассматриваете объект в микроскоп, то вы увидите тем больше подробностей, чем большее увеличение будете применять. Однако в дополнение к уровням детализации большинство природных объектов демонстрируют самоподобие — главный организующий принцип фракталов. Поэтому фракталы будут напоминать друг друга, независимо от используемой шкалы. Все вышесказанное применимо, например, к горам, облакам, береговым линиям, ураганам и молниям.

Самоподобие в разных шкалах измерения очень важно для трейдинга, поскольку в каждом временном диапазоне рынок будет формировать схожий фрактальный паттерн. Не будем забывать, что рынок в большей степени является природным феноменом, нежели механическим процессом. Если это так, то поведение рынков можно прогнозировать только при помощи методов анализа, которые применяются к нелинейным, природным процессам. Фрактальная геометрия представляет собой один из таких инструментов.

Индекс фрактального измерения представляет собой рыночный инструмент, основанный на принципах теории хаоса и фракталов. Данный индикатор позволяет идентифицировать фрактальное измерение рынка, используя анализ решкалированных рядов и расчетную экспоненту Херста. Он позволяет проанализировать все доступные данные на графике времени и цены и определить «волатильность» и «тренды» данного рынка.

FDI представляет собой практически тот же самый инструмент, который знаменитые исследователи фракталов Бено Мандельброт, Х. Херст и Эдгар Петерс использовали для анализа временных последовательностей. При помощи FDI вы можете проверить постоянство или непостоянство ценной бумаги или контракта на рынке. Характеризуемые постоянством ценные бумаги будут представать на графиках FDI в виде менее зыбчатых, напоминающих прямые линии. На графиках нестабильных ценных бумаг будет больше разворотов и зубцов. Кроме того, FDI поможет определить вам, когда рынок представляет собой случайную независимую систему, а когда его движение является обусловленным.

Предыстория.

Для начала немного истории, которая позволит вам эффективно использовать FDI.

История FDI связана с именем британского гидролога и строителя дамб Х. Херста (1900-1978). В начале 20-го века она работал над строительством дамбы на Ниле. Во время этой работы он внимательно изучал структуру дельты Нила в надежде решить некоторые гидрологические проблемы.

Одна из ведущих проблем была связана с вместимостью водохранилища дамбы. Это очень важно для гидрологов, так как если дамба слишком высока, ресурсы используются понапрасну. Если же дамба слишком низка, то вода может перелиться через край. Для решения этой проблемы Херст собрал и проанализировал данные по годовым осадкам, эктремумам уровня воды и уровню водохранилища.

Большинство гидрологов полагали, что поток воды представляет собой случайный процесс, не имеющий закономерностей. Херст пришел к другому выводу, после того как он изучил данные по разливам Нила почти за тысячу лет. Так за большими паводками, следовали еще большие, однако их длительность была не периодичной, и стандартный статистический анализ не дал никаких закономерностей.

Херст разработал свой аналитический метод для объяснения непериодических циклов. Для идентификации неслучайного процесса, он проанализировал разливы Нила при помощи работы Альберта Эйнштейна, посвященной броуновскому движению — модели, которая часто применяется для иллюстрации случайных блужданий. Эйнштейн пришел к выводу, что расстояние движения частицы возрастает вместе с квадратным корнем времени, за которое измеряется движение. Это правило получило название «правила t12», и оно широко используется финансистами и экономистами.

Херст разделил данные на сегменты и проанализировал логарифмические ряды и шкалы каждого сегмента в сравнении с общим количеством сегментов. Он назвал этот процесс анализом «решкалированных» рядов. Ряд считается решкалированным поскольку он имеет нулевую среднюю величину и выражается в показателях локального среднего отклонения.

Значение решкалированного ряда шкалируется с ростом временного инкремента в степенной зависимости равной Н или экспоненте Херста. Используя анализ решкалированных рядов, Херст доказал, что паводки имеют обыкновение повторять друг друга. Это, в свою очередь, означает, что природные паводки могут быть частично предсказуемыми.

Известный математик Бено Мандельборт пробовал использовать экспоненту Херста для анализа динамических рядов цен на хлопок. Он разработал метод измерения нерегулярных природных объектов и назван его фрактальным измерением. Таким образом, индекс FDI основан на работах Мандельброта и Херста.

Торговля с FDI.

Техника использования FDI может меняться в зависимости от индивидуальности трейдера, однако есть несколько основных моментов, которые вам необходимо знать. FDI важен, поскольку позволяет определить волатильность рынка. Самый простой способ понять методику использования индикатора заключается в том, чтобы понять, что значение индекса 1.5 указывает на то, что цена движется в случайной манере. Если индикатор отклоняется от 1.5, то вероятность получить прибыль растет пропорционально отклонению.

Шкала включает в себя значения от 1 до 2, варьируясь от крайней линейности до крайней волатильности. Пример того, как используется фрактальное измерение, дает география. Применяя этот анализ при исследовании острова, мы можете представить себе, насколько извилисты его берега. Береговая линия острова с фрактальным измерением 1.7 может быть названа изломанной. Его периметр испещрен мысами и заливами. Остров с фрактальным измерением 1.3 наоборот, имеет береговую линию, приближающуюся к ровной. На карте этого острова будет намного меньше мысов и заливов.

Применение FDI на рынке напоминает применение фрактального анализа береговой линии острова. График движения цены похож на береговую линию. Индикатор FDI указывает на то, насколько близки очертания графика к одномерному пространству (линия) или двухмерному (плоскость).

Поскольку индикатор никогда не достигает экстремумов, вам необходимо измерять «дроби измерения». Вот почему показатель индекса называется фракталом измерения. Чем больше индекс отклоняется от отметки 1.5, тем больше уверенность, что рынок не является случайным. Когда рынок неслучаен, он более прогнозируем. Значение FDI, приближающееся к двум, дает нам большую вероятность того, что следующее движение рынка произойдет в направлении противоположном текущему. Значение FDI, приближающееся к 1, указывает на то, что рынок имеет тенденцию двигаться в одном направлении.

Уже самое знание этого факта дает трейдеру большие преимущества, поскольку он может определить, есть ли у него на анализируемом рынке торговые возможности. Если вы торгуете корзинами на рынке форекс, фьючерсов или акций, мы не рекомендуем вам заключать сделки на рынках, где значения индикатора близки 1.5. Если же ни на одном из них индикатор не приближается к этой злополучной отметки, мы можем отсеять самые неперспективные сегменты — те, где значения FDI ближе всего к 1.5.

Еще один важный аспект использования FDI связан с объемом исторических данных, необходимых для эффективного использования индекса. В этом вопросе между исследователями существуют противоречия. Например, Федер рекомендует 2.000 или более исторических составляющих. Эрик использует 2.000 данных, а затем применяет V-статистику и корреляционную функцию для определения количества данных необходимых в будущем.

Эрик рекомендует следующее:

1) Используйте данные по 2.000 вводных.

2) Определите свой торговый стиль. Если вы предпочитаете торговать в каналах, заключайте сделки только при высоких значениях FDI, если вы торгуете на пробоях, то используйте только низкие значения FDI.

3) Никогда не торгуйте, если значение FDI приближено к 1.5.

4) Когда он говорит про низкие или высокие значения, это не подразумевает определенного показателя индекса (хотя можно ввести в свою торговую систему и такие). Все рынки торгуются в тренде или в канале. Поэтому следует проанализировать график и определить, какие диапазоны применимы к тренду или каналу для конкретного рынка. Помните, что FDI характеризует измерения рынка. Рынок может находиться в трендовой фазе, но при этом иметь «боковые» промежутки.

5) Та же самая логика применима и к выбору рынка. Если он торгует на пробоях, то нет смысла торговать на рынке, где FDI составляет 1.38, если на другом рынке индекс находится на отметке 1.26.

6) Темпы изменений FDI. Эрик создал осцилляторы, которые измеряют темпы изменения индекса.

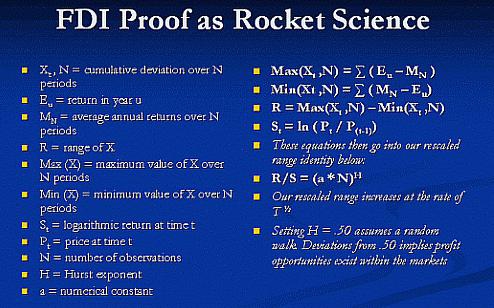

Расчет FDI не труден. Его можно запрограммировать в разных торговых платформах, включая TradeStation, MetaStock и CQG. Для начала вам нужно вычислить экспоненту Херста.

После того как вы вычислили экспоненту Херста, вам необходимо получить фрактальное измерение временных рядов. Для этого можно использовать формулу D=2-H. Эрик использует 2, поскольку речь идет о двух измерениях. В результате использования формулы, мы получим значение D между 1 и 2.

Когда экспериментируете с FDI, не забывайте, что необходима большая выборка по данным. Если данных будет недостаточно, то результаты могут получиться искривленными. Однако точных рекомендаций по тому, сколько исторических данных надо использовать нет.

Другой спорный вопрос: временной промежуток, необходимый для каждого периода данных. Некоторые исследователи полагают, что короткие временные промежутки, такие как дневные данные, могут создавать много шума, что делает FDI менее точным.

Я полагаю, что каждый трейдер должен сам определять эти параметры, исходя из своего торгового стиля.

P.S. код индикатора FDI на языке MQL можно легко найти в интернете.

теги блога Chartist

- 1929

- 1987

- APPLE

- AUD

- AUDUSD

- dji

- ES

- EURAUD

- EURCHF

- EURUSD

- forex

- FTSE

- GBP

- GBPJPY

- GBPUSD

- JPY

- NFP

- NYSE

- NZD

- NZDUSD

- S&P

- S&P500

- SnP

- usdjpy

- usdrub

- австралийский доллар

- агентство S&P

- Белоруссия

- белорусский рубль

- Бен Бернанке

- Бернанке

- большая восьмерка

- дефолт

- Доу

- Доу теханализ

- Доу теханализ

- Драги

- евро

- евродоллар

- ЕЦБ

- золото

- индекс MICEX

- индекс Доу

- инфляция

- канадский доллар

- киви

- коррекция вниз

- крах

- крахи

- кризис

- кризис 2011

- Крым

- Лукашенко

- луна

- Мандельброт

- мания

- ММВБ

- моделирование

- мошенники

- моя история

- новолуние

- обвал

- обман

- оффтоп

- пожар

- Полюс золото

- приметы

- прогноз

- прогноз 2012

- просадки

- психология

- психология толпы

- пузыри

- пузырь

- Пчела

- разворот

- рейтинг

- рейтинги

- рубль

- сорнетте

- ставка

- сырье

- сырьевые валюты

- теханализ

- торговые сигналы

- треугольник

- Украина

- философия

- финансовый кризис 2011

- фондовые индексы

- фондовые рынки

- фондовый рынок

- фондовый рынок сша

- форекс

- фрактальная размерность

- фрактальный анализ

- фрс

- фунт

- экономика

- Янукович

forum.metastock.com/Discussions/g/posts/t/149826/Need-Formula-for-Fractal-Dimension-Index#post149826