SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

Российский облигационный рынок. Феномен рыночной неэффективности устранен

- 22 ноября 2018, 10:55

- |

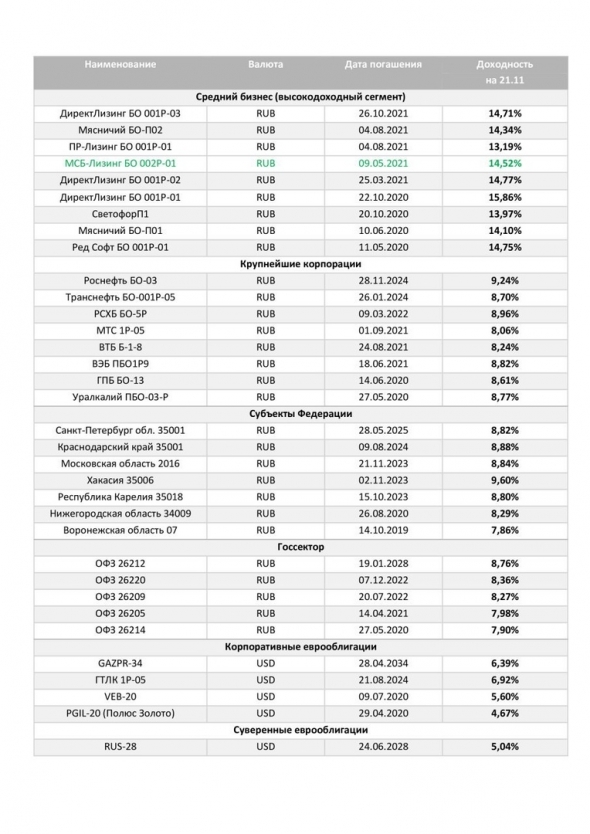

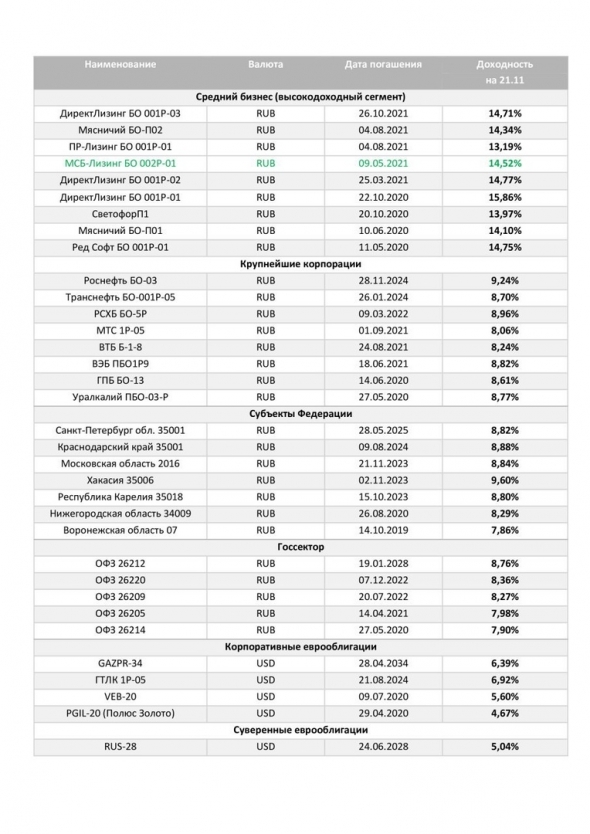

Историческая справедливость восторжествовала: короткие ОФЗ ушли по доходности ниже 8%, а крупнейшие корпораты стали, наконец-то, хоть как-то доходнее госбумаг. Феномен рыночной неэффективности, на который мы указывали 2-3 месяца, устранен. Кто покупал ОФЗ, как мы многократно предлагали — выиграл. А сейчас можно подбирать тот же Уралкалий или Газпромбанк, с близкими сроками погашения. Почти 9% ( ) — это Вам не депозит в Сбере или ВТБ.

) — это Вам не депозит в Сбере или ВТБ.

Впрочем, длинные ОФЗ и субфеды — все еще интересны. Не верим мы в коллапсирующие сценарии. Ждем стабилизации, а затем и понижения ключевой ставки. Выиграют от этого именно длинные госвыпуски.

В долларовом секторе продолжаем придерживаться мнения о перспективности ВЭБа 20 для покупок. Да, банк инфраструктурный, не без греха. Но это госкорпорация. И пока Российская Федерация вне риска суверенного дефолта (утверждаем, что это именно так), покупать такие имена можно. Доходность под 6%, при погашении через 2 года — это ли не удача!

Как водится, замыкающий – сектор рублевых облигаций среднего бизнеса. Все категорически спокойно. Доходности 13,5-15,5%. И, видится, будут снижаться (параллельно с ростом цен ). Количество имен растет, вчера очень хорошо стартовало размещение облигаций крупного ростовского лизингодателя ООО «МСБ-Лизинг». Диверсификация становится шире. А домыслы о том, что в этом сегменте – все зло облигационного мира, последние 15 лет не подтверждались. Здесь просто ниже ликвидность и емкость, выше доходности и, даже чисто статистически, те же дефолтные риски, что и на широком рынке.

). Количество имен растет, вчера очень хорошо стартовало размещение облигаций крупного ростовского лизингодателя ООО «МСБ-Лизинг». Диверсификация становится шире. А домыслы о том, что в этом сегменте – все зло облигационного мира, последние 15 лет не подтверждались. Здесь просто ниже ликвидность и емкость, выше доходности и, даже чисто статистически, те же дефолтные риски, что и на широком рынке.

) — это Вам не депозит в Сбере или ВТБ.

) — это Вам не депозит в Сбере или ВТБ.Впрочем, длинные ОФЗ и субфеды — все еще интересны. Не верим мы в коллапсирующие сценарии. Ждем стабилизации, а затем и понижения ключевой ставки. Выиграют от этого именно длинные госвыпуски.

В долларовом секторе продолжаем придерживаться мнения о перспективности ВЭБа 20 для покупок. Да, банк инфраструктурный, не без греха. Но это госкорпорация. И пока Российская Федерация вне риска суверенного дефолта (утверждаем, что это именно так), покупать такие имена можно. Доходность под 6%, при погашении через 2 года — это ли не удача!

Как водится, замыкающий – сектор рублевых облигаций среднего бизнеса. Все категорически спокойно. Доходности 13,5-15,5%. И, видится, будут снижаться (параллельно с ростом цен

). Количество имен растет, вчера очень хорошо стартовало размещение облигаций крупного ростовского лизингодателя ООО «МСБ-Лизинг». Диверсификация становится шире. А домыслы о том, что в этом сегменте – все зло облигационного мира, последние 15 лет не подтверждались. Здесь просто ниже ликвидность и емкость, выше доходности и, даже чисто статистически, те же дефолтные риски, что и на широком рынке.

). Количество имен растет, вчера очень хорошо стартовало размещение облигаций крупного ростовского лизингодателя ООО «МСБ-Лизинг». Диверсификация становится шире. А домыслы о том, что в этом сегменте – все зло облигационного мира, последние 15 лет не подтверждались. Здесь просто ниже ликвидность и емкость, выше доходности и, даже чисто статистически, те же дефолтные риски, что и на широком рынке.

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

За обзор спасибо!

Не факт, что процент реинвестирования будет меньше.

И на чем основано сие мнение? Вы, точно 15 лет на долговом рынке?

Интересуют конкретно те выпуски, которые указаны в таблице — Роснефть, Транснефть, РСХБ.

Спасибо.

А Вы попробуйте продать до погашения, чтобы сохранить такую же доходность и налоги с комиссиями нужно учесть.

А в целом, очень хорошая таблица, спасибо!