SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

Обзор доходностей облигационного рынка России. Драма, антракт

- 15 февраля 2019, 08:06

- |

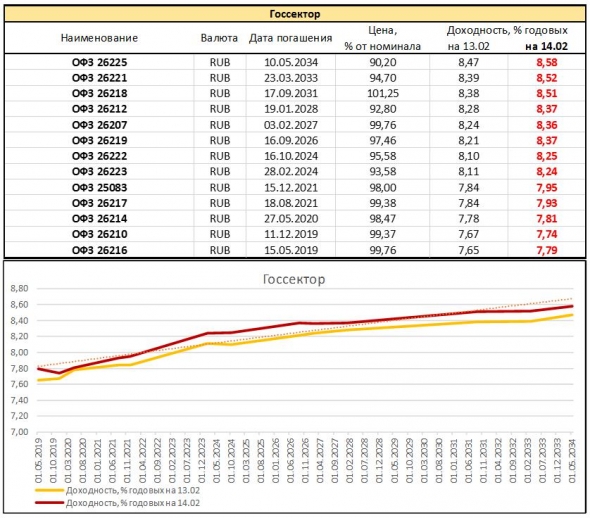

ОФЗ. Главная драма облигационного рынка на этой неделе. Как увидим ниже, возможно, и единственная. После заявления о потенциальных новых санкциях, возможно, и санкциях на госдолг России (пока не расшифровывается, на внутренний, внешний, новый или весь, на покупку или владение) индекс гособлигаций Московской биржи снизился на внушительный для облигаций 1%. Резонен вопрос: это коррекция или начало большого падения? По нашей оценке, первое. Наверно, коррекция ни на один день. Но, подумаем, что способно отправить российские госбонды в глубокий минус? Способны массовые продажи. Сами по себе, деньги на облигационном рынке и так дороги, пузыря нет. Откуда взяться массе продаж, когда почти 30 млрд.долл. уже покинули рынок в прошлом году? В общем, даже ограничения на новые покупки и даже на владение российскими ОФЗ на сегодня не особенно страшны рынку. Потому, не призывая покупать здесь и сейчас, тем не менее, не считаем, что здесь и сейчас нужно продавать.

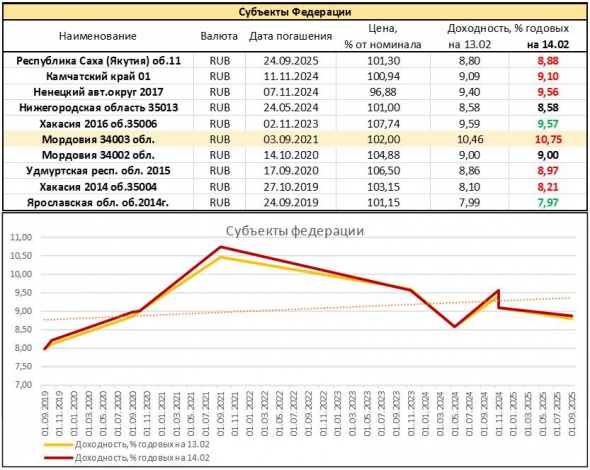

Облигации субъектов федерации. Традиционные 10 наиболее ликвидных бумаг сектора или не впитали вчера всей горечи биржевых разочарований среды, или не были мишенью продавцов. Мы оптимистичны: субфеды, несмотря на все кривотолки, дают слишком высокие доходности, чтобы отвесно пойти вниз, даже следом за ОФЗ. Кстати, про кривотолки. Бытует устойчивое мнение, что регионы России критически закредитованы. Собственно, почему федеральный Минфин и посылает их на биржу для прямых публичных заимствований. Статистика это мнение, как минимум, не подтверждает. Во-первых, долг российских регионов в 2018 году снизился на 4,5% (тогда как федеральный центр долг постепенно наращивает). Во-вторых, региональных биржевых долгов сейчас менее 1% всего облигационного рынка, и менее 2% от рынка ОФЗ. До пирамиды, эффекта домино или карточного домика, кажется, очень далеко.

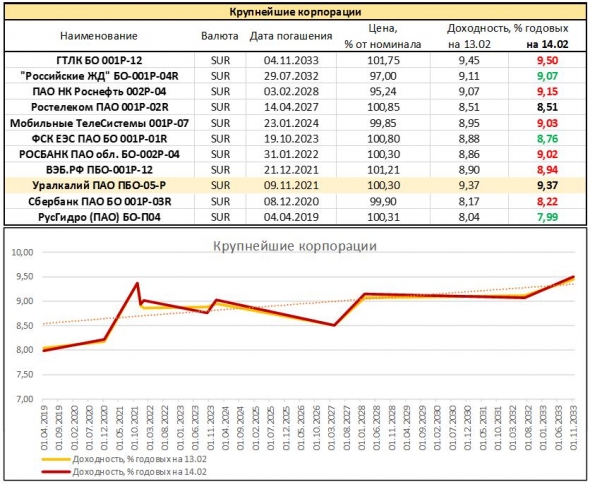

Облигации крупнейших корпораций. Судить о динамике облигационных цен по одному дню странно, но если госбумаги за этот день упали на процент – допустимо. И вновь напряженное спокойствие. Как бы масштабно вчера не снижались акции Сбербанка, его же облигации остались в прежних котировках. Отклонения доходностей умозрительны. Продолжаем считать сектор устойчивым к фондовым потрясениям и продолжаем голосовать за субфедеральные бумаги, если речь о выборе коротких инструментов с доходностями 9%±.

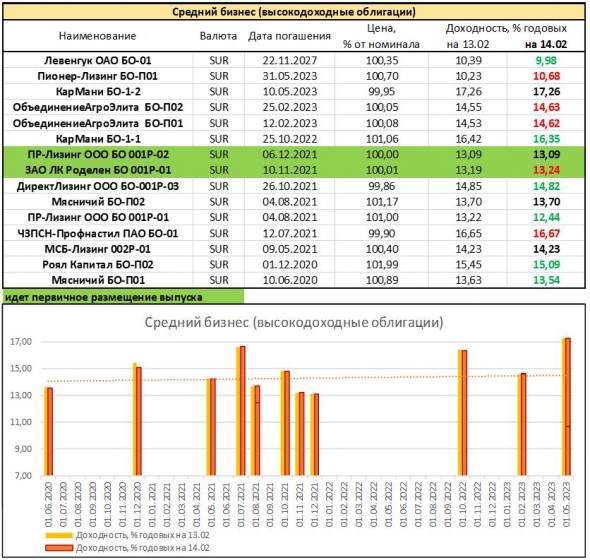

Облигации среднего бизнеса. Ироническое замечание: сектор ведет себя по аналогии с товарами категории luxury. Та же нулевая реакция на окружающие ценовые потрясения. В целом, и за день, и за неделю без изменений. Появляются новые выпуски, но в силу нестабильной ликвидности, в наше поле зрения пока не попадают. Тенденции в секторе не ценовые – инфраструктурные, регуляторные. Законодатель привлек огромное число частных инвесторов в сектор путем налоговых послаблений. Далее, сам напрягся, посчитав поток частников, равно как и их диалог с биржевыми заемщиками слабо управляемым и потенциально опасным (поддерживаем). И теперь готовит меры регулирования и ограничений. Думается, в открытом доступе и для всех облигации среднего бизнеса останутся недолго. Пока окно возможностей. С рисками, присущими любой возможности.

10 комментариев

-1

толково, спасибо

- 15 февраля 2019, 08:35

Игорь Егоров, спасибо Вам!)

- 15 февраля 2019, 08:59

Неликвид с низкой выпуклостью и слабой реакцией на новости

- 15 февраля 2019, 08:48

Максим Барбашин, согласен. В выпусках до 1 млрд с ликвидностью непросто.

- 15 февраля 2019, 09:00

Короткие нормальные субфеды никак не 9+ дают. нормальные это ярославская область, а например Мордовия это самый ужасный закредитованный регион. И если по больнице в субфедах рисков нет, то в конкретных вполне можно найти.

- 15 февраля 2019, 09:17

Ынвестор, я Вас не поддержу. Пока общий долг низкий, потерять отдельную Мордовию — это за гранью логики чиновников. Мне так думается

- 15 февраля 2019, 09:21

Андрей, хорошо поработали, в следующий раз бы неплохо и объемы выпусков указанных облигаций отобразить, можно кратко, например в миллиардах, чтоб столбец не сильно широкий вышел.

- 15 февраля 2019, 20:54

Сергей Сергаев, понял Вас

- 15 февраля 2019, 21:03

так, что, уважаемые, скажете насчет самого закредитованного региона РФ — Мордовии? Стоит брать и подержать до конца?

- 18 февраля 2019, 11:54

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка