Блог им. andreihohrin

Частные российские портфельные инвестиции. Окукливание.

- 05 марта 2019, 08:03

- |

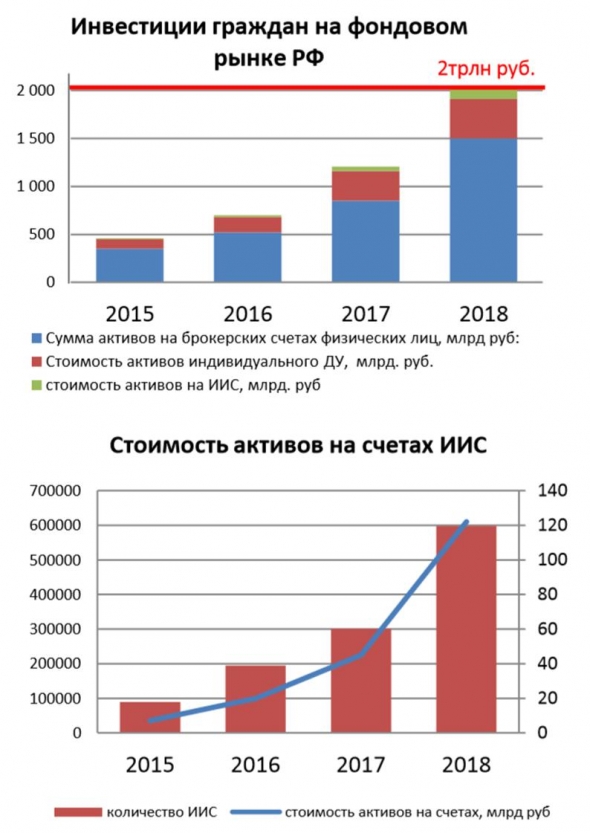

Пока околорыночная новостная среда не предлагает ярких событий, взглянем на материалы НАУФОР (http://www.naufor.ru/tree.asp?n=16433) об активности частных инвесторов-резидентов в 2018 году. И сделаем ряд предположений.

Предположение №1.

Рост суммы брокерских счетов – следствие поведения крупных банков. Казалось бы, банки и проигрывают от перетока денег с депозитов на борокеридж и в ДУ. Но. Одной из причин перетока видятся налоговые стимулы (в частности, ИИС). Но. Во-первых, доля ИИС в денежном потоке – 80 млрд.р., не более 10%. Во-вторых, бизнесы самостоятельных брокеров не переживают возрождения. Исключение, разве что, БКС. Так что основными двигателями денег с депозитов на рынок, думаем, являются крупные частные банковские клиенты. Которые теперь от своих менеджеров в Сбербанке/ВТБ/Райффайзене и еще паре банков требуют нормальной диверсификации размещенных денег.

Это предположение, кстати, коррелирует с распределением активов на брокерских счетах. Если около 36% активов приходится на малодоступные еврооблигации и консервативные ОФЗ, то это не инструменты ритейловой аудитории.

Предположение №2.

Если первое предположение имеет право на жизнь, то инфраструктура фондового рынка, видимо, продолжит деградацию. Частный брокер хорош тем, что предлагает инвестору решения, принимает его чаяния. Брокер на базе гос- или просто крупного банка – это приставка к депозиту и набор шаблонных инвестрешений, которые, А, прошли запретительный инвесткомитет, Б, могут быть усвоены, как правило, не самыми продвинутыми, клиентскими менеджерами.

Есть, правда, светлое пятно: Банк Тинькофф стал в прошлом году лидером по приросту брокерских счетов. Создается, возможно, новый, вполне самостоятельный дискаунт-брокер. Но это только возможно. У истоков бизнеса – банк, пусть и интернет-банк.

Предположение №3.

ЦБ как регулятор не только наблюдает приток частного капитала на рынок, но и намерен это поток организовать, во избежание громких скандалов. Это значит, риск-профилирование, ограниченный доступ к ряду инструментов и т.д. Законодательная база вынашивается, и к 2020 году начнет вступать в силу. Российский рынок, отчасти, был привлекателен своими доступами. На смену приходит эпоха регулирования и ограничений. Наверно, это правильно для защиты мелких счетов, но, особенно в тандеме с крупными банками, на выходе получим весьма непривлекательный, неполный и не вполне ликвидный доступ к «единому окну» биржи/брокерского счета.

Предположение №4.

Рост частных портфельных инвестиций не стал, и, вероятно, не станет поддержкой фондовому рынку. Пока русские инвесторы в 2018 году активно несли деньги на фондовый рынок, цены ОФЗ за год снизились на 6%, корпоративных облигаций – на 4-5%. Индекс акций МосБиржи вроде бы прибавил 10%, но при падении рубля на 20%, это тоже не подвиг.

В качестве итога.

Фондовый рынок для российского частного инвестора, с одной стороны, монополизируется крупными банковскими (в первую очередь, гос-) игроками, что сокращает количество инвестрешений и возможностей. Кроме того, ожидает своего регулирования и неизбежных запретов. А с другой стороны, отечественный частный портфельный капитал продолжает и, увы, продолжит быть ведомым и зависимым от общемировых и финансовых тенденций.

(https://t.me/probonds — здесь то же и немного больше)

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Фондовый рынок из инструмента перетока капитала в интересные сектора экономики и компании превращается в болото, поскольку госконтроль усиливается на него параллельно с усилением роли государства в экономике: Трансаэро накрыли медным тазом, Автоваз сняли с торгов, Отжали у Системы Башнефть которую потом взяла государственная Роснефть, наехали на металлургов что они получили слишком много прибыли от девальвации рубля и неплохо бы поделиться с государством путем вложения в разные сомнительные инвестиционные проекты...

Инвесторов завлекают не перспективами рынка, а возможностью получить вычеты по НДФЛ.

Единственное светлое пятно — это СПб биржа, которая хоть пытается предоставить что-то совершенно новое и расширяет список торгуемых бумаг.