Блог им. Boris_Boos

Ежемесячный отчет по результатам участия в конкурсе БОТ / иГРЫрАЗУМа-2019. Отчетная дата – 19.09.19. Отчетная номинация – БОТ-IB. Участник: Борис Боос.

- 23 сентября 2019, 10:25

- |

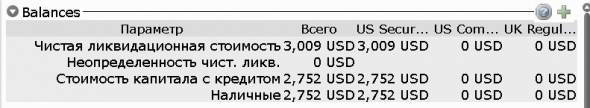

Коллеги, всем добра! Представляю вашему вниманию отчет по участию в номинации БОТ-IB. Скрин счета:

Как я уже отметил в прошлом отчете, нет смысла выставлять картинки всех сделок за истекший, они как правило однотипные и довольно простые, вплоть до формата «купил опцион – продал опцион». Посему далее просто мысли и скрины чего-нибудь более-менее интересногою

Счет в размере около 3-х тыс долларов, с одной стороны, не позволяет сильно уж изгаляться и креативить с конструкциями, но с другой — дает вполне себе спокойно работать. Котировки в реальном подключаются при наличии не менее 2-х тыс остатка, посему категорический совет ниже этой суммы не опускаться. Также, доступ к товарным рынкам рубится на остатке свободных средств менее 2-х тыс.

Ходят разговоры, что наш рынок это дёрганная кухня, а вот западный стойкий и уверенный в себе шо тот монолит. На полученном опыте – нифига подобного, дядюшка Донни постит что-нибудь в твиттере – и все абсолютно различные акции начинают синхронно, задорно и весело шуршать вниз всем дружным скопом, подъедая всё заработанное нелегким трудом. Следом дядюшка Ким задает вопрос «Дядя Донни, ты дурак?» — и веселое шуршание вниз продолжается и нарастает. Посему при проработке стратегии обязательно нужно держать в уме, что дядя Донни может что-нибудь написать в твиттере!

Инструментария, в моем случае акций – просто немеряное количество, посему важен момент отбора. К характеристикам требований согласно применяемым стратегиям торговли нужно обязательно добавлять ликвидность и размер спреда. Как правило, сильно ликвидные акции обладают и ликвидными опционами, причем на всевозможных сроках включая годовые. В неликвид лучше сильно не лезть, каким бы симпатичным не был график базового актива.

В связи с огромным объемом выбора, нет смысла заморачиваться на какие-либо сложные конструкции и пытаться в дальнейшем их вытянуть обязательно в плюс, вытягивая все жилы. Торгуются вплоть до голых опционов, ну и простенькие конструкции – спреды, бабочки. Не пошла цена – поза кроется по обратному сигналу и подбирается следующий инструмент

Далее покажу на реальных примерах сделок текущего отчетного периода, что можно делать имея довольно ограниченный небольшой суммой набор возможностей. По прежнему, в большинстве случаев понятия не имею, что за инструменты мною торгуются, отобраны по ликвидности и понравившейся ценовой картинке.

По прежнему важнейшим элементом торговли служит перевод позиции в б/у,, посему примеры подобраны из этой области. На данный момент, оттестировано три варианта перевода в б/у, с их плюсами и минусами.

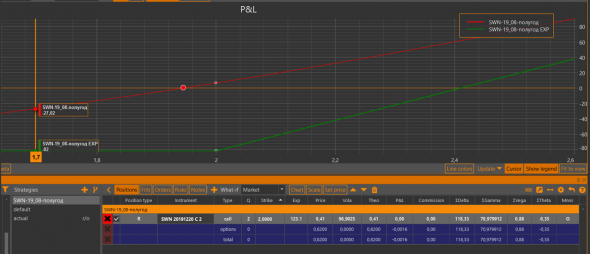

Вариант 1. Покупается двойной объем инструментария, при движении половина кроется с расчетом перевести профиль в б/у. Пример отработки – инструмент SWN, 19.08.19 куплено 2 опциона на полугоде:

На движении 10.09.19 позиция переведена практически в б/у путем продажи одного опциона:

До цели не дошла, закрыта на обратном сигнале с плюсом.

Плюсы:

— если поймать движение, а тем паче рост волатильности, можно быстро перенести конструкцию в б/у на относительно небольшом движении цены.

— позиции уделяется минимум внимания, можно сразу при открытии поставить лимитку на продажу.

Минусы:

— если движение не состоялось и перенести в б/у не удалось, убытки тоже удваиваются.

— реализуя половину актива, мы недополучаем часть потенциальной прибыли.

— распад тетты увеличивает величину движения б/а для переноса в безубыток

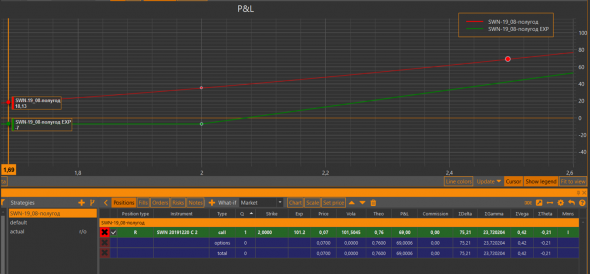

Вариант 2. Закрытие убытка на движении обратным спредом. Пример – работа на опционах на BBBY. Позиция открыта 22.08.19 путем покупки 1 опциона колл:

На движении цены покупается обратный пут-спред, профиль переведен в б\у:

Цель по б/а не достигнута, закрыто по обратному сигналу.

Плюсы:

— размер потенциальной прибыли уменьшается только на стоимость страховки;

— временной распад тетты является положительным моментом и уменьшает стоимость такой страховки

Минусы:

— конструкция усложняется, увеличивается комиссия и усложняется момент закрытия;

— цена как правило должна пройти бОльшее расстояние, чем в случае продажи половины актива

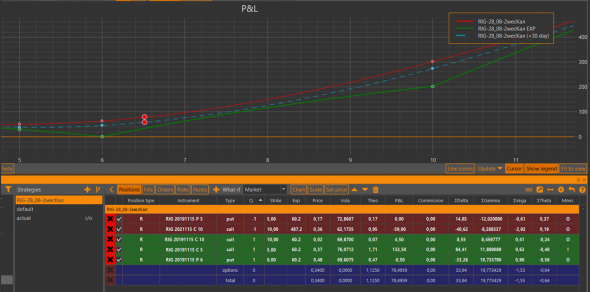

Вариант 3. Диагональный календарник – покупка ближнего по сроку и страйку и продажа дальнего. Такая конструкция частично и в некоторых случаях полноситью страхует позицию от возможного отката Пример построения конструкции на ныне действующей на данный момент стратегии на RIG. Открыта на квартальнике 28.08.19:

С первого взгляда ничего необычного, однако если приглядеться к срокам экспирации дальнего опциона – на момент открытия до экспирации 500 мать его дней!!! (на этом моменте захотелось передать большой и пламенный привет мосбирже и попросить поставить для нее на радио Ностальжи музыкальную композицию Шнура «Дорожная», особенно в свете последних планируемых ЦБ закидонов).

Плюсы:

— при обвале цены размер потенциального убытка уменьшается, вплоть до перевода позиции в б/у без дополнительных действий;

Минусы:

— размер потенциальной прибыли уменьшается;

— ГО по позиции не сольдируется, проданный край считается отдельно, со всеми сопутствующими голой продаже прелестями – выделение части средств под обеспечение данного опциона, рост ГО в разы при приближении цены к проданному страйку и пр. Нужно очень внимательно отслеживать изменение маржи по данной конструкции и не допускать выхода за рамки!

Вариант 4. Комбинированный. Берем позицию из варианта 3 и комбинируем с 2 (корректировка проведена 16.09.19):

Уже практически везде что-то да и заработаем, вопрос в размерах заработка.

Плюсы и минусы аналогичные вариантам. Ну и как любят заявлять на нашем форуме – «Палю грааль» — на инструментах с хорошим диапазоном движений конструкция с большой долей вероятности безрисковая либо с небольшим убытком – за время жизни она либо выйдет в б/у внизу, либо будет переведена в б/у в верхней части. Забирайте! Гг

Ну и о дальнейших планах на ближайшее будущее – планирую докинуть на счет еще тысячи три и потестить параллельно товарный рынок, этот инструментарий подороже, нужно больше средств. Ну и может опционы на фьючерс на спи какую-нибудь.

Торгуйте опционами!

С уважением!

ББ

теги блога Борис Боос

- IB

- interactive brokers

- interactive brokers терминал

- Interactuve Brokers

- Option Workshop

- quik

- TWS

- TWS IB

- vix

- vps

- акции

- альфа директ

- Альфа-Директ

- Битва Опционщиков NYSE

- БОТ

- БОТ-2019

- БОТ-IB

- БОТ-вопрос

- брокеры

- жулики

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа-2019

- календари

- КОНКУРС

- миниБОТ

- Нефть

- опционы

- опционы SPY

- Открытие

- Открытие Брокер

- Отчетность

- Планка

- ПО

- продажа волатильности

- сервер

- сравнение

- тесла

- торговые роботы

- торговый софт

- фьючерсы

- экспирация

визуально — амплитуды хождения актива поменьше чем у отдельных акций, но это и логично.

риск-профиль позиции

параметры ордера на комбо-покупку:

спред покрытый, +1 -1 если что, срок опционов один. помимо стоимости спреда, которую с меня сдерут сразу (107 с комиссией), у меня еще замораживают 2022 на ГО. и потом, чтобы мне этот спред не хлопнули по рынку, у меня должно быть минимум 1842 зарезервировано под эту позу.

это не ятакое говорю, это TWS, :)

Это как у вас дебетовый

А это кредитовый

на опционы на фьючерсы кстати тоже пытается зарезервировать под ГО по покрытому спреду