Блог им. s_point

Bridgewater Рэя Далио ставит $1,5 млрд. на падение рынка акций к марту

- 23 ноября 2019, 13:55

- |

В продолжение темы окончательного отрыва рынка акций от фундаментальной реальности.

Ранее мы уже отмечали о том что на Уолл-Стрит среди управляющих всё больше сомнений по поводу дальнейших перспектив рынка акций.

Сначала у нас была заметка о «большом шорте» в виде покупки опционов колл на VIX (индекс страха). Это было в конце октября, когда VIX утаптывал пол.

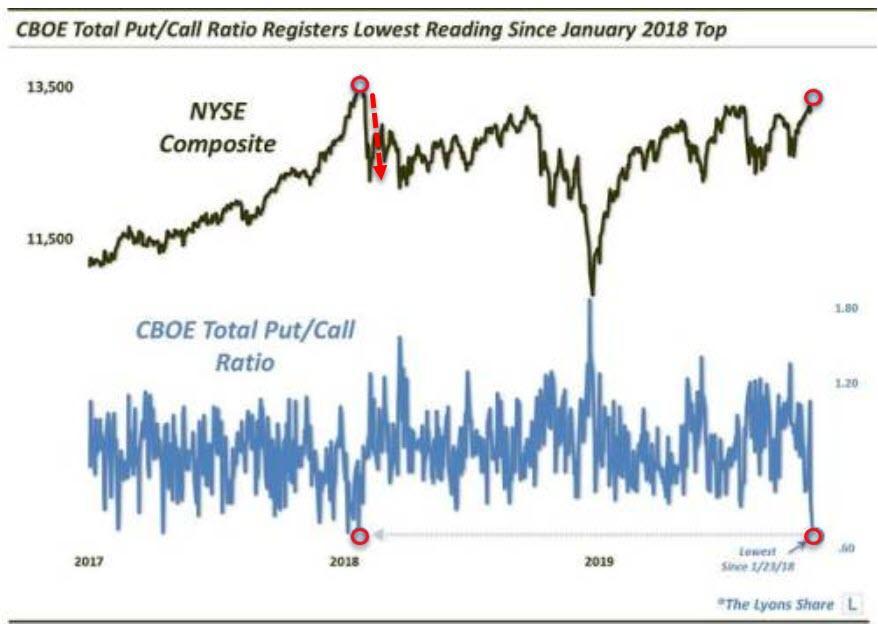

Теперь, после ещё двух недель роста и обновления исторических максимумов индексом S&P500 из общей серии шести победных растущих недель, рынок приостанавливает этот «рост надежд и обещаний». А профессионалы начинают хеджировать свои позиции, портфели, да и просто шортить — делать ставку на неминуемое падение рынка, его возвращение к реальности.

На днях была информация, о том, что профессиональные опционные стратеги начали активно пользоваться ситуацией с дешевой стоимости страховки (путов на акции и низким VIX) от падения акций и предлагают различные варианты «игры на понижение».

И вот ещё одна важная новость на которую стоит обратить внимание.

Пару слов о Рэе Далио и почему его стоит слушать (для тех кто не в курсе). Рэй — американский миллиардер и создатель крупнейшего в мире хедж-фонда Bridgewater Associates. Рэй Далио занимает 57-е место в списке богатейших людей мира по версии Forbes. Его состояние при составлении рейтинга было оценено в $18,4 млрд. Кроме того, Далио занял третье место в рейтинге самых зарабатывающих менеджеров хедж-фондов 2019 года. О нём и его взглядах в Forbes.

В BridgeWater делают ставку на падение американских и европейских акций к марту 2020г. купив путов на $1.5млрд.(DJ) Пут — это опцион на продажу акций или другого базового актива по заранее оговорённой цене.

При помощи путов можно сделать ставку на снижение или обвал рынка или захеджировать (застраховать) от падения активы в портфеле. Дело в том, что для крупного участника рынка, опционы — это единственный способ сократить риск или сделать ставку на сильное движение рынка с минимальным влиянием на цены. Продажа большого объема акций или других активов в рынок таким гигантом как Bridgewater вызовет сильное снижение цен, а использование опционов позволяет сделать ставку на снижение рынка или зафиксировать цены своих активов с минимальным влиянием на базовый актив.

Как вы уже поняли (или уже давно знаете) Рэй Далио — очень уважаемый в индустрии человек и он уже давно смотрит сквозь пальцы на текущие оценки рынка акций и происходящее в экономике. Конечно объём этой сделки — 1,5 млрд.долларов — это всего лишь около 1% от активов в управлении хедж-фонда (около 150-160 млрд.долларов). Но для собственной позиции фонда (около 11,3 млрд.долларов) — это существенная величина.

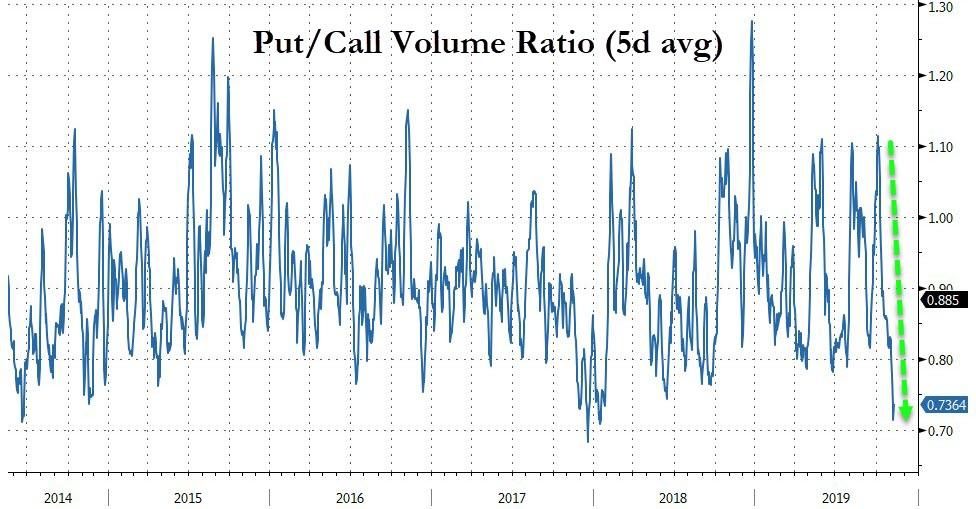

Отношение стоимости опционов Пут(на продажу) к стоимости опционов Колл(на покупку), среднее значение за 5 дней

Информации по этому поводу довольно мало, но если это правда, то учитывая текущую низкую стоимость путов для рынка акций, достаточно потратить несколько процентов на опционные премии, чтобы перекрыть риск всех имеющихся акций, в тоже время $1,5 млрд.долларов от активов в $11,3 (в числе которых кроме акций довольно много облигационных позиций не требующих такой защиты так как имеют обратную динамику с рынком акций) — это 13%, которые позволяют не только покрыть риски длинных позиций по акциям, но и иметь чистую шорт позицию по рынку.

Этот сигнал имеет очень большой фундаментальный смысл, подтверждающий обеспокоенность крупнейших участников рынка.

Подробности большой ставки Рэя Далио на падение рынка акций к марту 2020 годаВ начале 2018 года Рэй Далио сказал во время одного из своих ежегодных выступлений в Давосе, что инвесторы будут чувствовать себя «довольно глупо», если они будут находится в кэше. В течение следующих 11 месяцев, один из самых больших обвалов рынка с момента кризиса оставил американские акции в минусе по итогам года. Но так или иначе, Bridgewater стала одной из самых успешных фирм 2018 года, с одним из своих фондов до двузначных цифр.

Почти два года спустя Далио дал понять, что его все больше беспокоит состояние мировой экономики, и он готов рискнуть потерять 1% активов своей фирмы, чтобы убедиться, что Bridgewater защищен.

Несколько месяцев назад крупнейший в мире хедж-фонд привлек Goldman Sachs и Morgan Stanley, чтобы помочь структурировать крупную ставку, которая окупится, если до конца первого квартала мировые акции снизятся.По данным Wall Street Journal (WSJ), Bridgewater собрала гигантскую позицию в размере 1 млрд.долларов используя опционы Пут.

Если S&P 500 (главный индекс рынка акций США), Stoxx 50 (главный индекс акций Европы) или оба снизятся до истечения срока действия опционов Пут купленных Bridgewater, фирма заработает деньги на этой ставке. Если акции вырастут, то эти опционы, скорее всего, полностью потеряют свою ценность.

Фирма заплатила премию в 1,5 млрд.долларов или примерно 1% от своей чистой стоимости активов в 150 млрд.долларов за опционы, номинальная стоимость которых составляет 100 млрд.долларов (общий объём позиции).

WSJ взорвала эту историю, но ее репортеры не смогли точно сказать, каковы мотивы Bridgewater. Опционы могут представлять собой направленную ставку в своем собственном портфеле или просто хеджирование значительной аллокации Bridgewater в акциях.

По данным WSJ, скупка Bridgewater опционов Пут стала предметом сплетен на Уолл-Стрит. Но, насколько мы можем судить, покупка Bridgewater может оказаться успешной сделкой, когда акции поднимаются до новых максимумов, а трейдеры не так заинтересованы в хеджировании своих позиций, по какой-то причине.

Отношение ПУТ/КОЛЛ опционов биржи CBOE на минимуме с вершины рынка в январе 2018 года

Некоторые предполагают, что Далио, который поддерживал все более прогрессивные политические взгляды в последние месяцы, мог бы придумать ставку, которая окупится, если прогрессивные демократы, такие как Элизабет Уоррен, победят на самых ранних праймериз, хотя представитель Bridgewater отрицал, что фирма делает большие ставки на политику.

Как отмечает WSJ, Джордж Сорос потерял $1 млрд, когда его фирма сделала ставку на большую просадку рынка после неожиданной победы президента Трампа на выборах.

До сих пор в этом году показатели Bridgewater были смешанными: макрофонд фирмы потерял 2,7% в октябре, в то время как его всепогодный фонд вырос на 14,5% за этот период. Но с учетом того, что S&P 500 произвёл самый длинный бычий пробег за свою 90-летнюю историю, подозрения трейдеров о том, что возможно рынок наконец-то вышел из строя не удивительны, особенно учитывая тревожный сдвиг демократов влево.

Источник

Комментарии автора о ситуации на финансовых рынках в авторском Telegram канале Singular Point (https://t.me/singpoint).

Авторские публикации и переводы иностранных актуальных публикаций на темы финансовых рынков, международной политики, инвестиций и трейдинга на сайте clevertrade.ru

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум

Да, блин. WSJ как часто это бывает показала себя в стиле фейк-нюьс.

Да, блин! Фонду необходимо создать позицию с адекватным профилем риска, а когда у тебя ярды в работе никаких стопов быть не может =)))

в лекабре 2013, с таким же объёмом, 300 000шт.

В декабре у них промашка вышла. Поза сгорела.

Так что всяко бывает.

авто дороже страховать

Заголовки СМИ, они такие...

Может быть смотреть глубже первых трех строчек?

И кто заплатит ему, если он выиграет?

Позже он лично опроверг все эти выпады журналюг:

What Dalio is in effect saying is that the short position is merely a hedge to its existing portfolio, which of course, is the same «explanation» that Wall Street prop desks used over and over for the past few years when they were banned from taking pure directional trades, and as a result, were forced to justify any positions as «hedges» to other positions, with the London Whale's IG9 fiasco coming to mind most notably.

https://www.zerohedge.com/markets/bridgewater-bets-15-billion-market-will-crash-march