Блог им. Boris_Boos

Рубрика конкурса БОТ / иГРЫрАЗУМа 2019 «Задай свой БОТ-вопрос конкурсанту». Участник Старый бес

- 17 декабря 2019, 10:14

- |

Коллеги, всем добра!

Завершается наш полугодовой конкурсный марафон, рубрика вопросов участникам тоже подошла к своему логическому завершению. Думаю, будет справедливо закончить рубрику вопросами к участнику, который внес наибольший вклад в техническое и интеллектуальное сопровождение данного конкурса, разработал систему сбора, анализа и графического представления результатов участников, на добровольной основе вел еженедельные отчетные блоги по конкурсу, и это — Старый бес.

Участник заявлен в номинации БОТ, на момент публикации имеет следующие результаты, являясь лидером нашего конкурса:

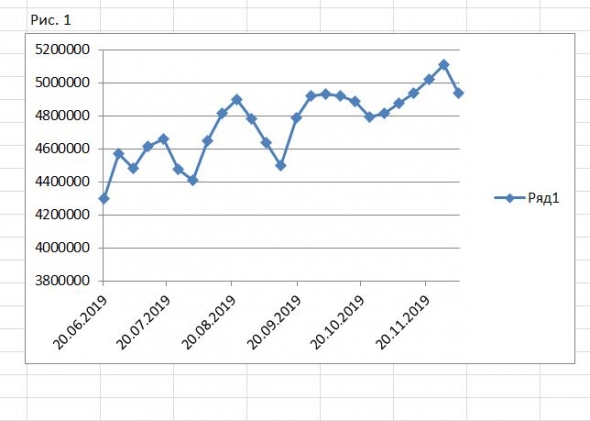

Рис. 1. График изменения суммы счета.

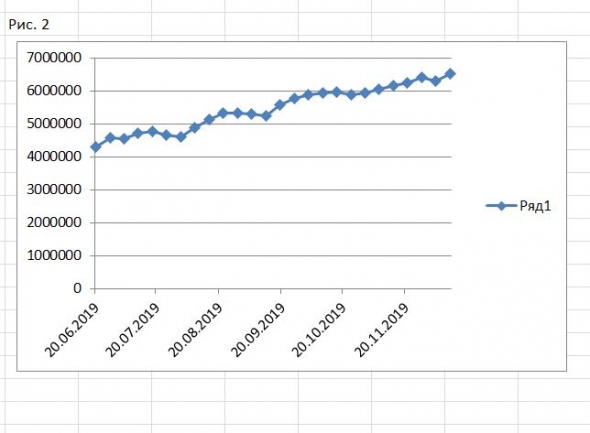

Рис. 2. График с учетом ввода-вывода.

Замечательная профессиональная работа, с моей (да я думаю, и с общей) точки зрения.

Список типовых вопросов:

1. О себе. Произвольно, можете дать ту информацию, которую посчитаете нужной – возраст, образование, сфера деятельности, как и когда попали в трейдинг, как проходило обучение, опыт работы, на каких рынках работаете, рабочий инструментарий, программное обеспечение, любая другая информация по желанию.

2. Непосредственно по торговле. Основные инструменты, которыми работаете – акции, фьючерсы, опционы и т.д., на каких тикерах – нефть, Ри, Си и пр.

3. Какие рабочие стратегии и идеи используете – трендовая торговля, от уровней, пипсы и пр.

4. По каким признакам определяете момент для входа.

5. Как определяется момент для выхода.

6. Какие параметры риск-менеджмента.

7. Использование программного обеспечения – терминалы, роботы, проф. программы.

8. Какие торговые идеи попробуете развить в планах.

Участнику просьба ответить по опроснику и далее перемещаемся в комменитарии для продолжения общения.

Торгуйте опционами!

С уважением!

ББ

теги блога Борис Боос

- IB

- interactive brokers

- interactive brokers терминал

- Interactuve Brokers

- Option Workshop

- quik

- TWS

- TWS IB

- vix

- vps

- акции

- альфа директ

- Альфа-Директ

- Битва Опционщиков NYSE

- БОТ

- БОТ-2019

- БОТ-IB

- БОТ-вопрос

- брокеры

- жулики

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа-2019

- календари

- КОНКУРС

- миниБОТ

- Нефть

- опционы

- опционы SPY

- Открытие

- Открытие Брокер

- Отчетность

- Планка

- ПО

- продажа волатильности

- сервер

- сравнение

- тесла

- торговые роботы

- торговый софт

- фьючерсы

- экспирация

Эквити впечатлило!!! Торговать приличным депо психологически заметно тяжелее, чем соткой…

Коллеги, приветствую!

О личном и формальном. Возраст, рост, вес и прочие ТТХ — чуть выше среднего. Образование — когда то был мат-фак, впоследствии дефис вывалился и пара образовавшихся словечек приобрела какой-то неприличный смысл с математикой связанный мало). Общий «рыночный» опыт по срокам довольно внушительный — с 90х, начиная с бумажных ценных и не очень ценных бумаг. Среда обитания нынешняя — исключительно ММВБ. В торговле использую разные самописные приводы, иногда руки. Решения о входе и выходе из позиций принимаю сам — алгоритмизировать этот момент не смог.

Если кому-то интересно поковыряться в цифрах из ЛК, то они доступны по ссылкам (выводы средств со счета см в конкурсной табличке):

https://gyazo.com/4409d546845f38f5afb55e67794b6811

https://gyazo.com/7f471b03d31c28a0da4a83c158a33439

https://gyazo.com/bdfbe7c59d177485f30f85253198640a

https://gyazo.com/e11b752287ee361fc0fd5dbe05322db8

https://gyazo.com/ac30812ccab9bea35155add1696652a7

Тут же уместно ответить на вопрос по поводу ЛЧИ. И тут и там задекларирован один и тот же счет. Но при фактической стартовой сумме около 4,85 млн. руб. биржа изображает согласно своей методике 8,08. Динамика счетов, естественно, совпадает полностью.

Формализованного риск-менеджемента нет. Стараюсь ГО грузить не сильно, по возможности поднимать края в гамма-минус позициях.

Планов, расписанных на бумажке нет.

Кстати, хорошие возможности для покупки гаммы иногда дает нефть. Оно и неудивительно — единственный инструмент с несдохшей волатильностью)

По какой методике Вы оцениваете волатильность ЦС (в общих чертах)?

Для оценки опционов используете один из общеизвестных способов или в наличии авторский подход?

Самые общие критерии что пора (самое время) продать/купить волатильность?

kachanov, у меня не одна там оценка, а кучка. В ней есть и стандартная оценка — ско по закрытиям минуток. Смотрю недельным окошком для серий подальше и суточным для ближней, все это в динамике. Есть и не совсем стандартные — например рехеджу какой-то условно купленный стрэддл с разными шагами некоторое время в прошлом, полученные оценки вол усредняю. Есть любимая) Она знает статистику по ночным гэпам и гэпам выходного дня и умеет собирать по этим данным и любому кусочку фактических торгов «правильную» оценку центрального стрэддла любой серии — очень полезно для поиска календарных историй.

Критерий — собираю всю эту кучку в кучку и смотрю нет ли отклонений в опционных сериях от нее хотя бы на пару процентов. Если есть — начинаю размышлять не вызваны ли отклонения какими то ожиданиями событий (фрс, опек, все такое). И вот если отклонения есть, а ожиданий нет — лезу в позу)

Торговля аномальностями цены опционов это изначальный выбор для работы или результат некоторой эволюции?

1)Как дельта-нейтралитесь? Тоже без автоматизации ?

2)«Больше половины всех операций прошло в ri, шестая часть в br. При этом доход в нефти оказался даже чуть выше, чем в индексе.»

Правда только сейчас подбили статистику? В чем причина замыкания на российском базарчике ?

3) Как борете страновые риски? (немного перекликается с 2, да)

1) Дельта нейтралит, конечно, автомат. Собственно набирает опционы в 80-ти процентах случаев тоже автомат. Оставшиеся 20 — руками — иногда шустрее получается

2) Неделю назад подбил, фиксировать историю начал только с июня, раньше ленился. Со страновыми рисками не борюсь никак. Замыкаюсь… Тут я что то умею, а «там» не пробовал, не хочется пулеметную очередь шишек в лоб получать). На самом деле это только один из счетов, к которым я имею отношение, самый маленький. Но и на существенно бОльшие деньги не чувствую пока ограничений в ликвидности у нас