SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrPetrov

Проданный Call. Проданный Стренгл.

- 04 марта 2020, 11:34

- |

Всем! Привет.

; р))

Пост создан по просьбе коллеги asfa.

Для начала немного теории.

Всего есть четыре главные опционные стратегии:

1. Купленный Кол;

2. Проданный Кол;

3. Купленный Пут;

4. Проданный Пут.

Своё понимание Купленного Кола я описал в предыдущем посте про опционы,

где сравнил эту операцию с покупкой «страховки».

Кол — это страховка на случай РОСТа актива.

(Можно купленный Кол и по-другому применять, но сейчас не об этом: о))

Аналогию страховки можно спроецировать и на продажу Кола.

Только теперь вы не счастливый обладатель «страхового полиса» за «три копейки»,

а «страховая компания», которая, получив «три копейки», обязалась выплатить

покупателю Кола неизвестные миллионы, в случае, если базовый актив

начнёт расти без остановки.

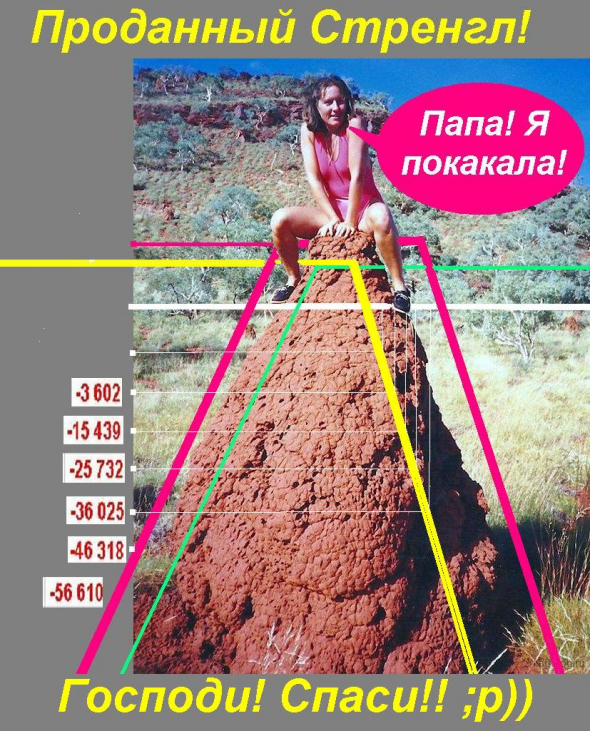

Ниже привожу пример из собственной торговли.

(Получилось не специально, операций было много. Но по закрытию дня вышел «Проданный Кол»; р))

21 февраля 2020 по закрытию:

— Продано -8@ 59-х Колов на BRH0 по 0,19;

— Продано -8@ 60-х Колов на BRH0 по 0,30.

BRH0 закрылся по 58,31.

22-го февраля я оценил какие меня ждут убытки в случае роста нефти и подготовил план их обрезания.

И вот тут самое интересное.

За 16 опционов я получил премию +2522 руб. или $39,2.

И если бы нефть 24 февраля прыгнула, как она умеет, до $61 на 4,61%,

я бы был должен покупателям моих Колов -15439 рублей или -$240.

И так далее (см таблицы выше).

Почувствуйте разницу.

; р))

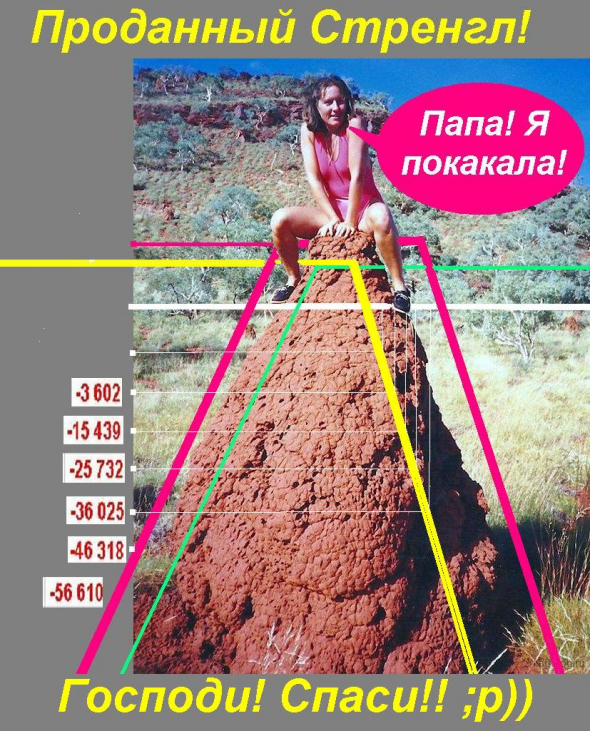

Первая картина — Проданный Стренгл.

Это когда вы продаёте и Колы, и Путы с разными страйками.

Прибыль = две премии по «три копейки».

Убытки не ограничены.

Оум мани падме хууууууууууууууууууууууум!

; р))

Пост создан по просьбе коллеги asfa.

Для начала немного теории.

Всего есть четыре главные опционные стратегии:

1. Купленный Кол;

2. Проданный Кол;

3. Купленный Пут;

4. Проданный Пут.

Своё понимание Купленного Кола я описал в предыдущем посте про опционы,

где сравнил эту операцию с покупкой «страховки».

Кол — это страховка на случай РОСТа актива.

(Можно купленный Кол и по-другому применять, но сейчас не об этом: о))

Аналогию страховки можно спроецировать и на продажу Кола.

Только теперь вы не счастливый обладатель «страхового полиса» за «три копейки»,

а «страховая компания», которая, получив «три копейки», обязалась выплатить

покупателю Кола неизвестные миллионы, в случае, если базовый актив

начнёт расти без остановки.

Ниже привожу пример из собственной торговли.

(Получилось не специально, операций было много. Но по закрытию дня вышел «Проданный Кол»; р))

21 февраля 2020 по закрытию:

— Продано -8@ 59-х Колов на BRH0 по 0,19;

— Продано -8@ 60-х Колов на BRH0 по 0,30.

BRH0 закрылся по 58,31.

22-го февраля я оценил какие меня ждут убытки в случае роста нефти и подготовил план их обрезания.

И вот тут самое интересное.

За 16 опционов я получил премию +2522 руб. или $39,2.

И если бы нефть 24 февраля прыгнула, как она умеет, до $61 на 4,61%,

я бы был должен покупателям моих Колов -15439 рублей или -$240.

И так далее (см таблицы выше).

Почувствуйте разницу.

; р))

Первая картина — Проданный Стренгл.

Это когда вы продаёте и Колы, и Путы с разными страйками.

Прибыль = две премии по «три копейки».

Убытки не ограничены.

Оум мани падме хууууууууууууууууууууууум!

теги блога Petrov

- 2020

- bitcoin

- Ozon

- QIWI

- RTSI

- SPBEX

- vk

- акции

- Акции РФ

- аттестат фсфр

- Биткоин

- бкс

- Брент

- Брокер

- брокеры

- Вася

- ваучер

- ВК

- вопрос

- втс

- вывоз капитала

- газ

- Газпром

- Год Крысы

- Годовщина

- Гусев

- Гэп

- Делимобиль

- Дивиденды

- Доверительное управление

- доллар

- Доллар. рубль

- Зил

- Золото

- индекс ртс

- ИПО

- книга о трейдерах

- Кречетов

- Кризис 2008

- криптовалюта

- Культура общения

- Лук

- Лукойл

- ЛЧИ 2021

- ЛЧИ-2014

- МАГНИТ

- Маркидонова

- МегаФон

- Медведев

- ММК

- МосБиржа

- Московская биржа

- натуральный газ

- Нефть

- обучение

- обучение торговле на бирже

- ОЗОН

- Окно

- околорынок

- Опрос

- опционы

- оффтоп

- падение

- падение акций

- Пелевин

- Покупать

- прогноз по акциям

- редомициляция

- рецензия на книгу

- Россети

- Сбер

- сбербанк

- Сила Сибири

- смартлаб

- СПБ биржа

- структурные продукты

- Технический анализ

- Тинькофф

- тинькофф банк

- тинькофф инвестиции

- Томскэнергосбыт

- торги

- Торговля акциями

- Торговля в плюс

- торговля в сша

- торговые роботы

- торговые сигналы

- трейдер

- трейдеры

- Трейдинг

- Украина

- Финам

- Фондовый рынок

- халвинг биткоина

- Харари

- хобби трейдера

- шорт

- Юбилей

- юмор

- Яндекс

Так это просто.

Стредл — это «будёновка».

А Стренгл — «тюбитейка».

ПС. На картинке выше — три проданных Стредла.

И жена перебирающаяся к «торговцу маслом». ©

Сладкая вещь. Не спорю.

Но опять же, капают копейки, а будет движуха,

счёту каюк.

; рь

Кстати, Серёга, в опционы я снова полез благодаря тебе.

Начитался твоих постов и решил «вспомнить всё».

; р))

В 2008-м у меня был на индекс РТС проданный стренгл

с широко расставленными ногами.

Настолько широко, что прибить меня не могли. Ну никак.

А тета давала, как сейчас помню, $210 в сутки.

(Вот, что можно натворить, если премию реально дают в руки; р))

Я уже подумал, что прозрел дзен в опционах.

; р))

Однако, умные парни подняли доллар с 24-х на 36-ть.

И был маржин-кол, не смотря на то, что в рублях я был в прибыли.

; р))

Брокер мне сказал — парни, которым ты продавал Колы и Путы,

хотят получить свои доллары.

ПС. Фьюч на доллар? Уже было поздно.

Пару моментов:

1. почему 59С дешевле 60С? Или очепятка, или разница в сделках по времени?

2. по плану хедж фьючами предусматривался? Как его реализовать на практике при наличие возможных больших гэпах?

И от количества денег на счете.

Если говорить про мой пример, описанный выше,

то при Гэпе верх, я бы смотрел в стаканах, что дешевле

фьючерс или опцион?

И резал бы убытки там, где вышло бы дешевле.

Так получилось. Я вообще то не планировал продавать Колы.

Собирал спред в стакане. А перед задёрном меня отвлёк звонок.

; р))

2. Я планировал покупать фьючи по 59 и 60.

И принимать убытки = — 3602 р.