Блог им. andreihohrin

Денежно-кредитный рынок России расслаивается

- 15 мая 2020, 08:09

- |

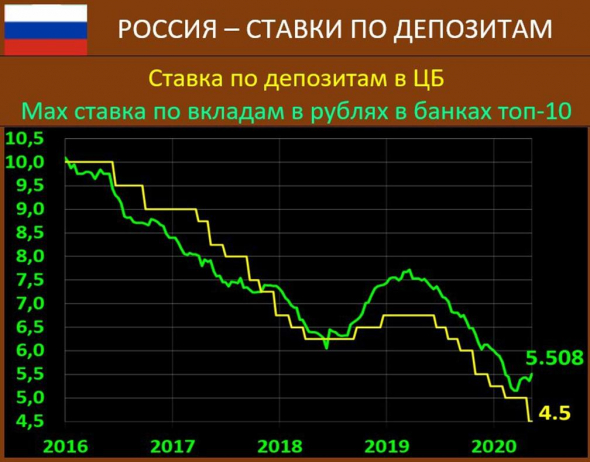

Ожидания июньского понижения ключевой ставки до 5 или даже 4,5% с нынешних 5,5% неплохо читаются в котировках ОФЗ и, судя по банковской статистике, не отражаются на ставках банковских депозитов (https://t.me/russianmacro/7534).

У банков свои проблемы: рост резервов, удержание депозитной базы, отсрочки по проблемным кредитам (а к этой категории можно отнести основную массу кредитов малого, среднего и даже крупного бизнеса).

Денежное напряжение в реальной экономике и потреблении можно оценить по динамике одобрений кредитов физилцам, предоставленной Коммерсантъ (https://t.me/c/1236746229/546).

Ускоренное снижение ключевой ставки способно превратить ее в реликт, как в свое время это произошло со ставкой рефинансирования. Депозитные ставки первый тому пример. Второй – динамика облигационных ставок. Спреды ставок по корпоративным облигациям и по ОФЗ расширяются. Для некрупных компаний это заметно особенно: вывести на рынок облигации даже с 12%-ным купоном – затея, граничащая с провалом. Но и крупнейшие негосударственные корпорации занимают деньги под 7-8%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Уже ниже 7%.

Лента — ориентир купона 6,45-6,65%

МТС разместили на 6 лет, купон 6,6%

Магнит планирует 18 мая разместить на 3 года, ориентир купона 6,15-6,25%

Выбивается только Аэрофлот, книга 20 мая на 3 года, ориентир 8,5%, но там хорошая премия за риск, да и в процессе размещения скорее всего ставка опустится к 8%, а может и ниже.