SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Рост российского сельскохозяйственного экспорта может стать позитивным драйвером для ФосАгро - Альфа-Банк

- 08 июня 2020, 21:46

- |

Мы приступаем к анализу российского производителя удобрений, компании «ФосАгро», с рекомендации «по рынку» и РЦ $15/ГДР.

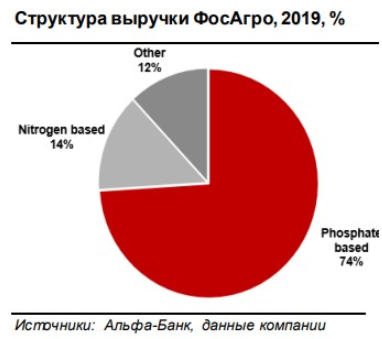

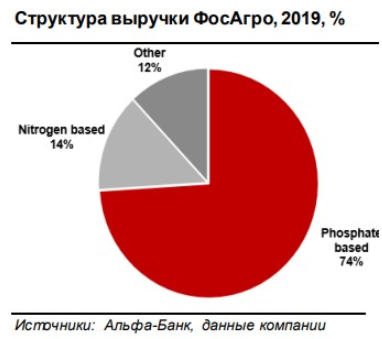

«ФосАгро» занимает уверенную позицию в секторе фосфорных у добрений, располагает собственной сырьевой базой и лидирует на кривой затрат. Компанию характеризуют сильный баланс, привлекательная дивидендная политика и хорошо сбалансированный профиль роста. Тем неменее, производители у добрений сталкиваются с большими трудностями в связи с новыми постCOVID реалиями, а также на фоне серьезных изменений в секторе удобрений и сельского хозяйства. Цены на фосфорные и сложные удобрения (NPK) находятся под давлением низких цен на сельхозпродукцию, падения цен на сырье (так, цены на газ находятся на своих исторических минимумах) и увеличения экспортно-ориентированных производственных мощностей среди ключевых компаний-аналогов.

ПостCOVID-19 риски включают давление на производителей химических удобрений со стороны ESG стандартов; новых сельскохозяйственных технологий (развитие вертикального фермерства, парниковых хозяйств, итд); изменений предпочтений в питании, связанных со смещением предпочтений населения в пользу пищи растительного происхождения и постепенным уходом от мясной продукции, а также локализации сельскохозяйственного бизнеса, исходя из соображений продовольственной безопасности, учитывающей возможный карантин и связанные с ними ограничения.

Наш прогноз цены основан на равном 33% соотношении ДДП и мультипликаторов EV/EBITDA (6) и PE(10) на 2021 год. По мультипликаторам «ФосАгро» торгуется со значительным дисконтом по отношению к конкурентам: 49% по EV/EBITDA 2020П и с дисконтом в 56% по P/E 2020П.

Инвестиционный профиль: сильные стороны/возможности в условиях постCOVID-19 сдвигов в цепочках поставок, привычках потребителей и стандартов ESG в отрасли. Компания «ФосАгро» входит в число мировых лидеров производства химических удобрений и характеризуется сильным присутствием на отечественном и ключевых экспортных рынках. Компания является лидером отрасли по продаже удобрений DAP/MAP и занимает 4-ое место в мире по объемам производства DAP/MAP/NPK/NPS. Компания демонстрирует эффективную вертикальную интеграцию, полностью обеспечивая себя апатитовым концентратом, на 91% удовлетворяя свои потребности в серной кислоте и на 90% – в аммиаке).

«ФосАгро» имеет доступ к значительным рудным запасам высокого качества. Сырьевая база измеряется в 2,3 млрд тонн руды, добыча которой рассчитана на более 60 лет. Добываемая апатитовый концентрат содержит более 39% P2O5. Благодаря эффективной интеграции в добывающий сегмент и ослаблению курса рубля к доллару, «ФосАгро» занимает выгодное положение на глобальной кривой затрат, находясь в ее первой квартили. По нашей оценке, денежные затраты на тонну DAP составляют примерно $170-180/тонну при текущем курсе рубля к доллару. Рентабельность EBITDA «ФосАгро» равна 29%, тогда как отношение чистого долга к EBITDA составляет 2,2x по состоянию на 31 марта.

Дивиденды за 1К20 в размере 78 руб. на акцию соответствуют дивидендной доходности на уровне примерно 2,8% и коэффициенту дивидендных выплат на уровне 55% СДП, что подтверждает привлекательную дивидендную политику компании. «ФосАгро» характеризуется весьма умеренным размером капиталовложений на ремонтно-техническое обслуживание в размере $150-200 млн в год, что гарантирует стабильность производства в случае турбулентной ситуации на рынке.

Толстых Юлия

«Альфа-Банк»

Тем не менее, наш осторожный взгляд на компанию оправдан серьезными изменениями в постCOVID-19 реалиях, которые сейчас сдерживают потенциал роста сектора удобрений. К их числу можно отнести следующие: Во-первых, все большую значимость в ходе принятия инвестиционных решений ведущих управляющих активами обретает соблюдение компаниями стандартов ESG. Экономия от сокращения использования воды и удобрений становится одним из ключевых критериев оценки в экономических отчетах, посвященных сельскохозяйственным производителям. Во-вторых, снижение потребления мяса может привести к снижению потребности в удобрениях в целом. Для производства 1 тонны мяса курицы, необходимо 2 тонны кормового зерна. Соответствующие мультипликаторы в сегменте свиноводства и производства говядины составляют соответственно 4 и 7. В-третьих, страны все большее внимание уделяют национальной продовольственной безопасности. Пока трудно сказать, планирует ли Китай закупать зерно и сою в США в рамках первого этапа торговой сделки. Экспортные продовольственные потоки могут быть перенаправлены на внутренние рынки, что может вызвать дисбаланс спроса и предложения и усиление давления на цены на сельхозпродукцию.

Что можно ожидать? Цены на удобрения восстанавливались с начала года. В нашей финансовой модели мы исходим из того, что цены на удобрения в 2020-2022 гг. не изменятся и будут соответствовать средним уровням с начала года, так как мы видим целый ряд катализаторов, способных сильно повлиять на их динамику в обоих направлениях (как в плюс, так и в минус). Если в нашей модели заложить 20% рост или понижение цен на удобрения, наша РЦ попадает в диапазон от $5,5 до 21 за ГДР соответственно.

В негативном контексте звучит увеличение экспортно-ориентированные мощностей со стороны саудовской Ma'aden и марокканской OCP, с фокусом на индийский рынок. Цены на поташ снизились на $70/тонну (или примерно на 25%) по годовым контрактам, цены на аммиак, Tampa, в мае впервые опустились за несколько месяцев, так как спотовые цены на газ приблизились к отметке $60/ тыс. ку б. м, оказывая большое давление на цены на NPK. Рост ставок за фрахт, относительная дисциплина китайских экспортеров и надежды на возвращение на рынок Бразилии говорят в поддержку более позитивного сценария для сектора фосфорных у добрений/NPK. Источники в отрасли подтвердили продажи российских DAP в Индию по цене $310/тонну, CFR, и в Центральну ю Америку – по цене $290/тонну, FOB, по майским контрактам, тогда как цены по январским контрактам превышали $400/тонну.

«ФосАгро» занимает уверенную позицию в секторе фосфорных у добрений, располагает собственной сырьевой базой и лидирует на кривой затрат. Компанию характеризуют сильный баланс, привлекательная дивидендная политика и хорошо сбалансированный профиль роста. Тем неменее, производители у добрений сталкиваются с большими трудностями в связи с новыми постCOVID реалиями, а также на фоне серьезных изменений в секторе удобрений и сельского хозяйства. Цены на фосфорные и сложные удобрения (NPK) находятся под давлением низких цен на сельхозпродукцию, падения цен на сырье (так, цены на газ находятся на своих исторических минимумах) и увеличения экспортно-ориентированных производственных мощностей среди ключевых компаний-аналогов.

ПостCOVID-19 риски включают давление на производителей химических удобрений со стороны ESG стандартов; новых сельскохозяйственных технологий (развитие вертикального фермерства, парниковых хозяйств, итд); изменений предпочтений в питании, связанных со смещением предпочтений населения в пользу пищи растительного происхождения и постепенным уходом от мясной продукции, а также локализации сельскохозяйственного бизнеса, исходя из соображений продовольственной безопасности, учитывающей возможный карантин и связанные с ними ограничения.

Наш прогноз цены основан на равном 33% соотношении ДДП и мультипликаторов EV/EBITDA (6) и PE(10) на 2021 год. По мультипликаторам «ФосАгро» торгуется со значительным дисконтом по отношению к конкурентам: 49% по EV/EBITDA 2020П и с дисконтом в 56% по P/E 2020П.

Инвестиционный профиль: сильные стороны/возможности в условиях постCOVID-19 сдвигов в цепочках поставок, привычках потребителей и стандартов ESG в отрасли. Компания «ФосАгро» входит в число мировых лидеров производства химических удобрений и характеризуется сильным присутствием на отечественном и ключевых экспортных рынках. Компания является лидером отрасли по продаже удобрений DAP/MAP и занимает 4-ое место в мире по объемам производства DAP/MAP/NPK/NPS. Компания демонстрирует эффективную вертикальную интеграцию, полностью обеспечивая себя апатитовым концентратом, на 91% удовлетворяя свои потребности в серной кислоте и на 90% – в аммиаке).

«ФосАгро» имеет доступ к значительным рудным запасам высокого качества. Сырьевая база измеряется в 2,3 млрд тонн руды, добыча которой рассчитана на более 60 лет. Добываемая апатитовый концентрат содержит более 39% P2O5. Благодаря эффективной интеграции в добывающий сегмент и ослаблению курса рубля к доллару, «ФосАгро» занимает выгодное положение на глобальной кривой затрат, находясь в ее первой квартили. По нашей оценке, денежные затраты на тонну DAP составляют примерно $170-180/тонну при текущем курсе рубля к доллару. Рентабельность EBITDA «ФосАгро» равна 29%, тогда как отношение чистого долга к EBITDA составляет 2,2x по состоянию на 31 марта.

Дивиденды за 1К20 в размере 78 руб. на акцию соответствуют дивидендной доходности на уровне примерно 2,8% и коэффициенту дивидендных выплат на уровне 55% СДП, что подтверждает привлекательную дивидендную политику компании. «ФосАгро» характеризуется весьма умеренным размером капиталовложений на ремонтно-техническое обслуживание в размере $150-200 млн в год, что гарантирует стабильность производства в случае турбулентной ситуации на рынке.

Мы считаем, что урбанистические тренды во всем мире и рост российского сельскохозяйственного экспорта на фоне поддержки сильного спроса и ослабления курса рубля к доллару могут стать позитивными драйверами для компании. Благодаря сочетанию этих факторов акции компании показали свою устойчивость в марте этого года (PHOR -28%, ICL -41% и -67% MOS с начала года в долларовом выражении).Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Тем не менее, наш осторожный взгляд на компанию оправдан серьезными изменениями в постCOVID-19 реалиях, которые сейчас сдерживают потенциал роста сектора удобрений. К их числу можно отнести следующие: Во-первых, все большую значимость в ходе принятия инвестиционных решений ведущих управляющих активами обретает соблюдение компаниями стандартов ESG. Экономия от сокращения использования воды и удобрений становится одним из ключевых критериев оценки в экономических отчетах, посвященных сельскохозяйственным производителям. Во-вторых, снижение потребления мяса может привести к снижению потребности в удобрениях в целом. Для производства 1 тонны мяса курицы, необходимо 2 тонны кормового зерна. Соответствующие мультипликаторы в сегменте свиноводства и производства говядины составляют соответственно 4 и 7. В-третьих, страны все большее внимание уделяют национальной продовольственной безопасности. Пока трудно сказать, планирует ли Китай закупать зерно и сою в США в рамках первого этапа торговой сделки. Экспортные продовольственные потоки могут быть перенаправлены на внутренние рынки, что может вызвать дисбаланс спроса и предложения и усиление давления на цены на сельхозпродукцию.

Что можно ожидать? Цены на удобрения восстанавливались с начала года. В нашей финансовой модели мы исходим из того, что цены на удобрения в 2020-2022 гг. не изменятся и будут соответствовать средним уровням с начала года, так как мы видим целый ряд катализаторов, способных сильно повлиять на их динамику в обоих направлениях (как в плюс, так и в минус). Если в нашей модели заложить 20% рост или понижение цен на удобрения, наша РЦ попадает в диапазон от $5,5 до 21 за ГДР соответственно.

В негативном контексте звучит увеличение экспортно-ориентированные мощностей со стороны саудовской Ma'aden и марокканской OCP, с фокусом на индийский рынок. Цены на поташ снизились на $70/тонну (или примерно на 25%) по годовым контрактам, цены на аммиак, Tampa, в мае впервые опустились за несколько месяцев, так как спотовые цены на газ приблизились к отметке $60/ тыс. ку б. м, оказывая большое давление на цены на NPK. Рост ставок за фрахт, относительная дисциплина китайских экспортеров и надежды на возвращение на рынок Бразилии говорят в поддержку более позитивного сценария для сектора фосфорных у добрений/NPK. Источники в отрасли подтвердили продажи российских DAP в Индию по цене $310/тонну, CFR, и в Центральну ю Америку – по цене $290/тонну, FOB, по майским контрактам, тогда как цены по январским контрактам превышали $400/тонну.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания