SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. eternal2

Где ловить тренды. И получать прибыль от неслучайности рыночных цен.

- 22 июля 2012, 08:31

- |

Говоря математическим языком, рынки могут демонстрировать

зависимость без корреляции. Объяснение парадокса кроется в

различии между размером и направлением ценовых изменений.

Предположим, что направление не коррелирует с прошлым, т.е.

вчерашнее падение цен не означает большую вероятность их падения

и сегодня. Это не исключает возможность зависимости абсолютных

изменений: вчерашнее 10%-ное падение вполне может увеличить

вероятность 10%-ной подвижки цен и сегодня, однако заранее

невозможно сказать, в каком направлении будет эта подвижка

— вверх или вниз (рост цен или падение). Если так, то корреляция

исчезает, несмотря на сильную зависимость. Вслед за крупными

изменениями цен можно ожидать еще более крупных изменений,

хотя они могут быть как положительными, так и отрицательными.

Аналогично, за малыми изменениями, вероятно, последуют еще

меньшие. Моменты неустойчивости сбиваются в кластеры.

Б.Мандельброт, Р.Хадсон (Не)послушные рынки

Intro

Данная статья написана не математиком и является попыткой не математика осмыслить некоторые математические идеи. Поэтому ошибки в рассуждениях вполне вероятны. С другой стороны, я надеюсь, некоторые заключения вполне могли бы быть одобрены профессионалом, более того – являются верными.

Есть мнение, что неслучайность – или, точнее, несоответствие рыночных цен модели случайного блуждания – автоматически подразумевает возможность рыночного арбитража и получения сверхрыночной прибыли. Ниже я рассматриваю ряд статистических свойств ценового ряда, которые уверенно позволяют говорить о неслучайности цены. Эти свойства не из разряда тех, что временно возникают на рынке и позволяют некоторым трейдерам обыгрывать его, вроде эффекта января для акций компаний малой капитализации или пробоев двухнедельных хаев, которые «работали» где-то и когда-то. Статистические свойства, о которых пойдет речь, являются стационарными и характерными практически для всех финансовых рынков и таймфреймов, на которых оперируют трейдеры. Как я показываю ниже, далеко не все признаки, характеризующие рыночную неслучайность, предоставляют возможность арбитража.

Я также рассматриваю возможность извлечения сверхрыночной прибыли из неслучайности с помощью принципа следования за трендом. Составляющими этого принципа являются: быстрое пресечение потерь, при неблагоприятном изменении цены; длительное сохранение позиции при благоприятном изменении цены; факультативный признак, используемый практически во всех трендследящих стратегиях – открытие позиции в направлении пробоя какого-либо уровня, определяемого ценовым экстремумом, индикатором, etc.

Бочка дегтя.

1. Первый аргумент против случайного блуждания – это не нормальное распределение рыночных цен (см. рис.1).

Рис.1

На рынке существует аномально много малых и больших изменений цены, а также недостаток изменений среднего размера. Данное несоответствие традиционной модели было подмечено вскоре после постулирования теории эффективного рынка (нач. 1960-х гг.), но длительное время игнорировалось. Строительство величественного здания современной экономики, заново открывшей для себя случайное блуждание на рынке, шло полным ходом[1]. Впереди были Современная портфельная теория, Модель оценки капитальных активов и Модель ценообразования опционов Блека-Шоулза. Экономика приобретала вид точной науки и ни один ученый, желающий сохранить рабочее место, не принимал всерьез «мелочи», которые трактовались как статистические выбросы или как следствие неточности исходных данных. Необходимо помнить и о том, что первые компьютеры, позволявшие анализировать большие массивы данных, стоили дороже, чем тюльпаны Semper Augustus. «Черный понедельник» в 1987 г., попросту невероятный на основе традиционной теории, стал первым весомым аргументом, заставившем обратить внимание на толстые хвосты в распределении рыночных цен.

Толстые хвосты в распределении цен (нижняя часть диаграммы) представляют особый интерес для принципа следования за трендом. Они состоят из быстрых направленных изменений цены. Именно такие изменения цены позволяют получать прибыль трендследящим стратегиям.

Каким образом?

Быстрое значительное изменение цены в каком-либо направлении, дает возможность ограничивать риск и наращивать прибыль. Таким образом, использование принципа следования за трендом во время крупных движений рынка, создает асимметрию прибыли и риска, т.е. положительное ожидание получения прибыли в долгосрочной перспективе даже независимо от направления открытия позиции.

К сожалению, большое количество крупных ценовых изменений (толстые хвосты распределения), компенсируется большим количеством малых изменений (высокий пик распределения), что влечет за собой «ложные пробои» и убытки. Таким образом, механически используя следование за трендом без каких либо дополнительных фильтров, наш торговый результат будет стремиться к нулю минус торговые издержки.

2. Временной ряд рыночных цен является персистентным (устойчивым).

А.Эйнштейн установил, что размах случайного блуждания (разница между максимальным и минимальным значением) растет пропорционально корню квадратному из времени. Предположим, мы будем рисовать график подбрасываний монетки: решка – рост, орел – снижение. Через 25 бросков наиболее вероятный размах составит – 5 (кв. корень из 25). Соответственно, через 100 бросков наиболее вероятный размах составит – 10.

С помощью метода нормированного размаха Херста можно установить, что размах изменения цены растет быстрее, чем корень квадратный из времени. Диапазон колебания цены значительно шире, чем в случайном процессе. Персистентный временной ряд характеризуется показателем Херста H>0,5.

Персистентный временной ряд в системе двух координат, например ценовой график, имеет фрактальную размерность 1<D<1,5. Учитывая то, что прямая линия имеет размерность 1, а случайное блуждание (на плоскости) размерность – 1,5, график цены представляет собой нечто среднее между ними: он «более прямой», чем график случайного блуждания.

Если случайное блуждание сравнивают с походкой пьяницы, который бессознательно шагает неизвестно куда, то персистентный процесс можно сравнить с походкой пьяницы, который находится частично в памяти и движется от одного произвольно выбранного камня на поле к другому.

Персистентность часто связывают с тенденционностью[2]. Однако последнее понятие настолько многозначно, что всегда необходимо уточнять, что оно означает в данном случае.

К сожалению, тенденционность как автокорреляция ценовых приращений, не является стационарным свойством рыночной цены. Другими словами, сегодняшнее падение цены с равной вероятностью означает как падение, так и рост цены завтра. Практически для всех таймфреймов автокорреляция ценовых приращений является нулевой. Механически покупая после роста и продавая после падения, мы не создаем положительного ожидания получения прибыли.

Ложка меда.

3. Память рыночной волатильности.

Под памятью рыночной волатильности понимается зависимость будущей ценовой изменчивости от прошлой. Согласно модели случайного блуждания прошлые и будущие изменения цены независимы. Это касается как направления, так и размеров изменений. В действительности прошлая величина изменчивости влияет на будущую. Крупное изменение цены сегодня означает положительную вероятность крупного изменения цены завтра. То же касается малых и всех прочих изменений цены. Ценовые изменения схожего размера имеют тенденцию к группировке в кластеры (см.рис.2).

Рис.2. Кластеры высокой волатильности на дневном графике DJ Ind

Б.Мандельброт назвал данную закономерность эффектом Иосифа в честь библейского пророка, предсказавшего семь лет изобилия в Египте, за которыми последуют семь лет голода. Предсказание, кстати, позволило фараону крайне успешно заняться спекуляцией продовольствием. Но если быть точным, группироваться вместе склонны не только экстраординарные рыночные события.

Память рыночной волатильности можно проанализировать с помощью автокорреляционных тестов.

Этапы исследования следующие:

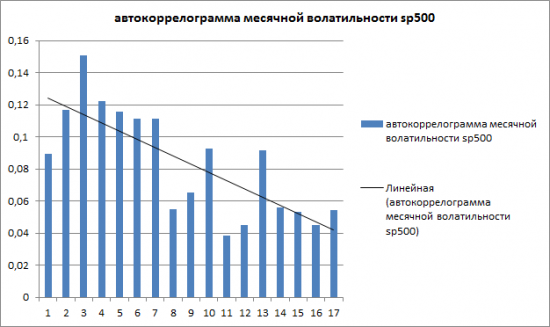

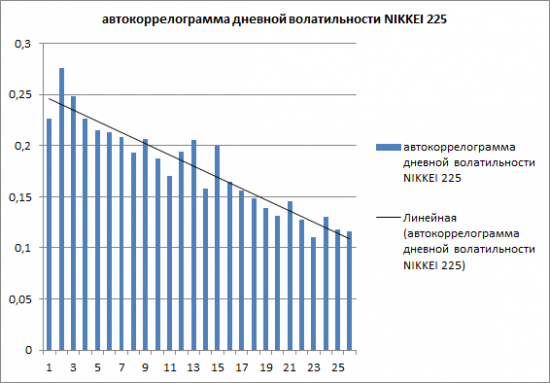

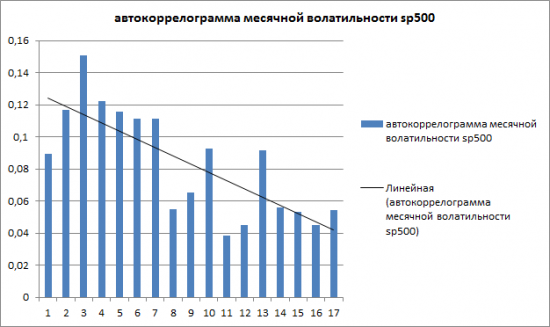

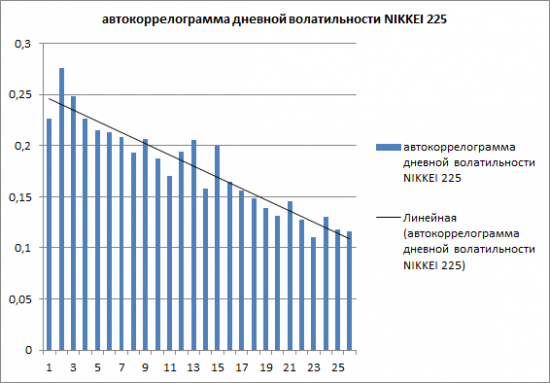

Диаграммы 3 и 4

Автокорреляционная функция для месячных данных получилась менее сглаженной из-за относительно небольшого размера выборки. Коэф-ты автокорреляции для первого лага равны 0,09 (месяцы SP500) и 0,23 (дни NIKKEI225). Результаты позволяют говорить о долгосрочном характере памяти: зависимость сохраняется через десятки лагов, т.е. сегодняшняя волатильность оказывает влияние на волатильность через несколько недель (лет – для месяцев).

Outro

Для того чтобы получать прибыль с помощью следования за трендом нет необходимости прогнозировать направление рынка. Достаточно прогнозировать будущую волатильность. Кроме того, традиционный метод прогнозирования направления рынка – покупка того, что растет, и продажа того, что падает – выполненный без каких-либо дополнительных фильтров – просто не работает. Как и большинство других методов теханализа вроде уровней кукарачи, каналов зингельшульца и т.п.

В этой связи я хотел бы привести слова Пола Малвени, крупного трейдера, торгующего следование за трендом:

«Из эмпирических данных можно извлечь два урока. Изменения цен на финансовых и товарных рынках практически не коррелируют между собой и соответственно непредсказуемы. Это правило мартингейла: лучший прогноз завтрашней цены — это сегодняшняя цена. Это совершенно не означает, что создание прибыльной системы невозможно, а говорит лишь о том, что средняя величина дохода не может быть оценена заранее, в строгом эконометрическом смысле. Это наблюдение лежит в основе стратегии максимизации прибыли. В противоположность ей систематическое изъятие прибыли с рынка, т. е. установление ее целевых показателей, — это форма оценки средней величины, что необоснованно. С другой стороны, волатильность финансовых и товарных рынков изменяется с течением времени и демонстрирует автокорреляцию. Повторные возникновения сходных показателей имеют тенденцию к образованию кластеров с течением времени. Волатильность, как правило, имеет циклическое проявление, таким образом, для финансовых рынков характерны периоды стабильности и волатильности. Обычно за значительными изменениями цен следуют также значительные изменения, а за небольшими — небольшие, но с противоположным знаком. Это позволяет разработать модели прогнозирования волатильности. Это означает, что в таких моделях мы действительно можем оценивать волатильность прибыли, выявляя зарождающиеся тренды, когда изменения цен превышают прогнозируемую оценку волатильности и начинают формироваться статистические «выбросы» (Пол Малвени, директор по информационным технологиям Mulvaney Capital Management Ltd)[3].

Чтобы прибыльно использовать принцип следования за трендом мы должны дождаться, когда рынок станет трендовым (волатильным) на интересующем нас таймфрейме. Второй вариант: заключение сделок на том таймфрейме, который является трендовым в настоящее время, что требует постоянного изменения инвестиционного горизонта.

[1] Первоначально случайное блуждание, как модель изменения цен, предлагалось Л.Башелье в нач.20 века. Но научное признание его идеи получили лишь в кон.50-х благодаря П.Самуэльсону.

[2] См. наприм.: Эрик Найман Расчет показателя Херста с целью выявления трендовости (персистентности) финансовых рынков.

[3] Цит. по М.Ковел Биржевая торговля по трендам.

зависимость без корреляции. Объяснение парадокса кроется в

различии между размером и направлением ценовых изменений.

Предположим, что направление не коррелирует с прошлым, т.е.

вчерашнее падение цен не означает большую вероятность их падения

и сегодня. Это не исключает возможность зависимости абсолютных

изменений: вчерашнее 10%-ное падение вполне может увеличить

вероятность 10%-ной подвижки цен и сегодня, однако заранее

невозможно сказать, в каком направлении будет эта подвижка

— вверх или вниз (рост цен или падение). Если так, то корреляция

исчезает, несмотря на сильную зависимость. Вслед за крупными

изменениями цен можно ожидать еще более крупных изменений,

хотя они могут быть как положительными, так и отрицательными.

Аналогично, за малыми изменениями, вероятно, последуют еще

меньшие. Моменты неустойчивости сбиваются в кластеры.

Б.Мандельброт, Р.Хадсон (Не)послушные рынки

Intro

Данная статья написана не математиком и является попыткой не математика осмыслить некоторые математические идеи. Поэтому ошибки в рассуждениях вполне вероятны. С другой стороны, я надеюсь, некоторые заключения вполне могли бы быть одобрены профессионалом, более того – являются верными.

Есть мнение, что неслучайность – или, точнее, несоответствие рыночных цен модели случайного блуждания – автоматически подразумевает возможность рыночного арбитража и получения сверхрыночной прибыли. Ниже я рассматриваю ряд статистических свойств ценового ряда, которые уверенно позволяют говорить о неслучайности цены. Эти свойства не из разряда тех, что временно возникают на рынке и позволяют некоторым трейдерам обыгрывать его, вроде эффекта января для акций компаний малой капитализации или пробоев двухнедельных хаев, которые «работали» где-то и когда-то. Статистические свойства, о которых пойдет речь, являются стационарными и характерными практически для всех финансовых рынков и таймфреймов, на которых оперируют трейдеры. Как я показываю ниже, далеко не все признаки, характеризующие рыночную неслучайность, предоставляют возможность арбитража.

Я также рассматриваю возможность извлечения сверхрыночной прибыли из неслучайности с помощью принципа следования за трендом. Составляющими этого принципа являются: быстрое пресечение потерь, при неблагоприятном изменении цены; длительное сохранение позиции при благоприятном изменении цены; факультативный признак, используемый практически во всех трендследящих стратегиях – открытие позиции в направлении пробоя какого-либо уровня, определяемого ценовым экстремумом, индикатором, etc.

Бочка дегтя.

1. Первый аргумент против случайного блуждания – это не нормальное распределение рыночных цен (см. рис.1).

Рис.1

На рынке существует аномально много малых и больших изменений цены, а также недостаток изменений среднего размера. Данное несоответствие традиционной модели было подмечено вскоре после постулирования теории эффективного рынка (нач. 1960-х гг.), но длительное время игнорировалось. Строительство величественного здания современной экономики, заново открывшей для себя случайное блуждание на рынке, шло полным ходом[1]. Впереди были Современная портфельная теория, Модель оценки капитальных активов и Модель ценообразования опционов Блека-Шоулза. Экономика приобретала вид точной науки и ни один ученый, желающий сохранить рабочее место, не принимал всерьез «мелочи», которые трактовались как статистические выбросы или как следствие неточности исходных данных. Необходимо помнить и о том, что первые компьютеры, позволявшие анализировать большие массивы данных, стоили дороже, чем тюльпаны Semper Augustus. «Черный понедельник» в 1987 г., попросту невероятный на основе традиционной теории, стал первым весомым аргументом, заставившем обратить внимание на толстые хвосты в распределении рыночных цен.

Толстые хвосты в распределении цен (нижняя часть диаграммы) представляют особый интерес для принципа следования за трендом. Они состоят из быстрых направленных изменений цены. Именно такие изменения цены позволяют получать прибыль трендследящим стратегиям.

Каким образом?

Быстрое значительное изменение цены в каком-либо направлении, дает возможность ограничивать риск и наращивать прибыль. Таким образом, использование принципа следования за трендом во время крупных движений рынка, создает асимметрию прибыли и риска, т.е. положительное ожидание получения прибыли в долгосрочной перспективе даже независимо от направления открытия позиции.

К сожалению, большое количество крупных ценовых изменений (толстые хвосты распределения), компенсируется большим количеством малых изменений (высокий пик распределения), что влечет за собой «ложные пробои» и убытки. Таким образом, механически используя следование за трендом без каких либо дополнительных фильтров, наш торговый результат будет стремиться к нулю минус торговые издержки.

2. Временной ряд рыночных цен является персистентным (устойчивым).

А.Эйнштейн установил, что размах случайного блуждания (разница между максимальным и минимальным значением) растет пропорционально корню квадратному из времени. Предположим, мы будем рисовать график подбрасываний монетки: решка – рост, орел – снижение. Через 25 бросков наиболее вероятный размах составит – 5 (кв. корень из 25). Соответственно, через 100 бросков наиболее вероятный размах составит – 10.

С помощью метода нормированного размаха Херста можно установить, что размах изменения цены растет быстрее, чем корень квадратный из времени. Диапазон колебания цены значительно шире, чем в случайном процессе. Персистентный временной ряд характеризуется показателем Херста H>0,5.

Персистентный временной ряд в системе двух координат, например ценовой график, имеет фрактальную размерность 1<D<1,5. Учитывая то, что прямая линия имеет размерность 1, а случайное блуждание (на плоскости) размерность – 1,5, график цены представляет собой нечто среднее между ними: он «более прямой», чем график случайного блуждания.

Если случайное блуждание сравнивают с походкой пьяницы, который бессознательно шагает неизвестно куда, то персистентный процесс можно сравнить с походкой пьяницы, который находится частично в памяти и движется от одного произвольно выбранного камня на поле к другому.

Персистентность часто связывают с тенденционностью[2]. Однако последнее понятие настолько многозначно, что всегда необходимо уточнять, что оно означает в данном случае.

К сожалению, тенденционность как автокорреляция ценовых приращений, не является стационарным свойством рыночной цены. Другими словами, сегодняшнее падение цены с равной вероятностью означает как падение, так и рост цены завтра. Практически для всех таймфреймов автокорреляция ценовых приращений является нулевой. Механически покупая после роста и продавая после падения, мы не создаем положительного ожидания получения прибыли.

Ложка меда.

3. Память рыночной волатильности.

Под памятью рыночной волатильности понимается зависимость будущей ценовой изменчивости от прошлой. Согласно модели случайного блуждания прошлые и будущие изменения цены независимы. Это касается как направления, так и размеров изменений. В действительности прошлая величина изменчивости влияет на будущую. Крупное изменение цены сегодня означает положительную вероятность крупного изменения цены завтра. То же касается малых и всех прочих изменений цены. Ценовые изменения схожего размера имеют тенденцию к группировке в кластеры (см.рис.2).

Рис.2. Кластеры высокой волатильности на дневном графике DJ Ind

Б.Мандельброт назвал данную закономерность эффектом Иосифа в честь библейского пророка, предсказавшего семь лет изобилия в Египте, за которыми последуют семь лет голода. Предсказание, кстати, позволило фараону крайне успешно заняться спекуляцией продовольствием. Но если быть точным, группироваться вместе склонны не только экстраординарные рыночные события.

Память рыночной волатильности можно проанализировать с помощью автокорреляционных тестов.

Этапы исследования следующие:

- Выявляем процентное значение изменений цены между открытием и закрытием за период;

- Приводим эти значения к модулю, т.к. в данном случае нам не важно являются эти изменения ростом или падением;

- Собственно проводим автокорреляционный тест.

Диаграммы 3 и 4

Автокорреляционная функция для месячных данных получилась менее сглаженной из-за относительно небольшого размера выборки. Коэф-ты автокорреляции для первого лага равны 0,09 (месяцы SP500) и 0,23 (дни NIKKEI225). Результаты позволяют говорить о долгосрочном характере памяти: зависимость сохраняется через десятки лагов, т.е. сегодняшняя волатильность оказывает влияние на волатильность через несколько недель (лет – для месяцев).

Outro

Для того чтобы получать прибыль с помощью следования за трендом нет необходимости прогнозировать направление рынка. Достаточно прогнозировать будущую волатильность. Кроме того, традиционный метод прогнозирования направления рынка – покупка того, что растет, и продажа того, что падает – выполненный без каких-либо дополнительных фильтров – просто не работает. Как и большинство других методов теханализа вроде уровней кукарачи, каналов зингельшульца и т.п.

В этой связи я хотел бы привести слова Пола Малвени, крупного трейдера, торгующего следование за трендом:

«Из эмпирических данных можно извлечь два урока. Изменения цен на финансовых и товарных рынках практически не коррелируют между собой и соответственно непредсказуемы. Это правило мартингейла: лучший прогноз завтрашней цены — это сегодняшняя цена. Это совершенно не означает, что создание прибыльной системы невозможно, а говорит лишь о том, что средняя величина дохода не может быть оценена заранее, в строгом эконометрическом смысле. Это наблюдение лежит в основе стратегии максимизации прибыли. В противоположность ей систематическое изъятие прибыли с рынка, т. е. установление ее целевых показателей, — это форма оценки средней величины, что необоснованно. С другой стороны, волатильность финансовых и товарных рынков изменяется с течением времени и демонстрирует автокорреляцию. Повторные возникновения сходных показателей имеют тенденцию к образованию кластеров с течением времени. Волатильность, как правило, имеет циклическое проявление, таким образом, для финансовых рынков характерны периоды стабильности и волатильности. Обычно за значительными изменениями цен следуют также значительные изменения, а за небольшими — небольшие, но с противоположным знаком. Это позволяет разработать модели прогнозирования волатильности. Это означает, что в таких моделях мы действительно можем оценивать волатильность прибыли, выявляя зарождающиеся тренды, когда изменения цен превышают прогнозируемую оценку волатильности и начинают формироваться статистические «выбросы» (Пол Малвени, директор по информационным технологиям Mulvaney Capital Management Ltd)[3].

Чтобы прибыльно использовать принцип следования за трендом мы должны дождаться, когда рынок станет трендовым (волатильным) на интересующем нас таймфрейме. Второй вариант: заключение сделок на том таймфрейме, который является трендовым в настоящее время, что требует постоянного изменения инвестиционного горизонта.

[1] Первоначально случайное блуждание, как модель изменения цен, предлагалось Л.Башелье в нач.20 века. Но научное признание его идеи получили лишь в кон.50-х благодаря П.Самуэльсону.

[2] См. наприм.: Эрик Найман Расчет показателя Херста с целью выявления трендовости (персистентности) финансовых рынков.

[3] Цит. по М.Ковел Биржевая торговля по трендам.

теги блога Сергей

- COT отчеты

- eur

- EUR USD

- forex

- MT5

- S&P500

- spy

- treasures

- usd

- usdcad

- vix

- welth-lab

- автокорреляция

- Альфа

- аналитика

- арбитраж

- битва экстрасенсов

- блог

- волатильность

- выборы

- выборы 2012

- Графики

- демотиватор

- евро

- золото

- идея

- Индекс оптимизма смартлаба

- интуитивный трейдинг

- итоги 2012

- итоги года

- карнеги

- контроль рисков

- Коррупция

- Крах

- кризис 2011

- кукловод

- Мандельброт

- мобильный пост

- модель рынка

- непознанное

- новичкам

- образование

- обыграть рынок

- оффтоп

- политика

- правила

- принципы торговли

- прогноз

- психология в трейдинге

- психология трейдинга

- Пу

- Пузыри на рынке

- пузырь

- Путин

- работа над ошибками

- регион

- риск менеджмент

- серебро

- сигнал

- системная торговля

- случайность

- спред

- стратегия

- стратегия торговли

- тест

- торг сигнал

- торговые сигналы

- тренд

- управление риском

- учебник

- фальсификации

- фортc

- хворекс

- цитата

- цитаты

- юмор

на мой взгляд — это совершенно естественно — иметь такие хвосты

когда волатильность в результате анормальных явлений выходит за некие пределы — начинается «паника» или другой аналогичный процесс, что ведет к выбросам на краях распределения

не понял, почему у вас на графике нарисовано НЕ нормальное распределение. Они оба — грубо — нормальные, просто с разной дисперсией

Т.е. одно основное — и два по краям

Эту гипотезу я еще не проверял, но похоже на валютных парах

у вас на картинке, грубо, оба распределения нормальные, но с разными дисперсиями

а вот тема толстых краев — занимательная, встречается повсеместно

спасибо за тему

я встречал не толстые края — а приподнятые — т.е. делаю вывод, что там совмещение нескольких нормальных с несколькими центрами

Хватит плакать, рыночные цены неслучайны, причем неслучайны самым неслучайным образом, и все ваши логонормальные и нелогонормальные распределения — математическая забава, связанная с аукционом спроса- предложения, не более того. Это как заваривание чайника происходит из-за движения молекул по броуновскому закону. Молекулы движутся случайно, но как нажмем на кнопку — вода начинает нагреваться, чайник закипает, а потом выключается и начинает остывать. А молекулы на всем пути движутся случайно… Но исходя из вашей теории, после нажатия на кнопку чайника равновероятен как и его нагрев, так и понижение температуры.

способ же заработать на памяти/автокорреляции волатильности я сформулировал в конце поста. если не понятно, могу сформулировать иначе: чтобы заработать с помощью следования за трендом необходим трендовый рынок; рынок, который является трендовым на даном таймфрейме вероятно останется таковым и в ближайшем будущем.

спасибо за вопрос по существу.

У нее там ближе к концу один из способов торговли, это сравнивание 6/100 дневной волатильности, как индикатор открытия позиций.