SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. VladimirKiselev

7 главных пассивных портфелей

- 18 декабря 2020, 11:59

- |

Пассивный подход набирает популярность среди инвесторов за счет простоты, низких комиссий и просчитываемых рисков. Портфель, составленный из нескольких индексных ETF-фондов, идеально подходит для начинающего инвестора, который чувствует, что не готов тратить много времени на анализ и выбор отдельных акций.

Для опытных инвесторов пассивные портфели могут быть частью совокупных активов. Они обеспечат фундаментальную долгосрочную базу роста, в то время как стратегии активного выбора акций позволят экспериментировать и проверять навыки управляющего.

Что такое пассивная стратегия?

Некоторые инвесторы путают понятия, называя пассивными инвестициями вложения в ETF. Это не совсем так. Классические пассивные стратегии имеют принципы:

1) Состав портфеля определен заранее

Инвестор выбирает распределение среди различных ETF и не меняет его до окончания инвестиционного горизонта. Если вы решили добавить в портфель ETF на авиакомпании, рассчитывая на их восстановление в течение пары лет, то это является активным управлением и не имеет отношения к пассивной стратегии. Делать изменение состава и долей фондов рекомендуется только при смене финансовых целей инвестора.

2) Среди ETF выбираются те, что представляют крупные классы активов

Это могут быть крупные рынки акций: США, Европа, развивающиеся рынки, долгосрочные, краткосрочные облигации, золото. Для пассивных портфелей очень не рекомендуется выбор отдельных отраслевых или небольших страновых ETF. Они имеют бОльшие риски, меньшую предсказуемость и диверсификацию, что снижает вероятность получения положительной долгосрочной доходности.

В обзоре представлены 7 популярных классических пассивных стратегий, составленных из ETF крупнейших мировых провайдеров – Vanguard и BlackRock. Они отличаются по своим характеристикам, поэтому подходят для разных типов инвесторов.

Задача обзора

1) Посмотреть доходности и риски пассивных стратегий за 10 лет и сравнить их с доходностями индекса S&P500 и индекса гособлигаций США2) Выявить особенности каждого из подходов

3) Определить для каких инвесторов подходят эти портфели

4) Сделать выводы о том, какие идеи из представленных портфелей подойдут для линейки пассивных портфелей Bastion.

Портфель 60/40

Портфель, состоящий на 60% из акций и на 40% из облигаций, является классическим для пассивного инвестиционного подхода. Считается, что его риск соответствует риску, который может принять среднестатистический инвестор. Доля в акциях формирует высокую ожидаемую долгосрочную доходность, доля в облигациях снижает размер потенциального падения стоимости портфеля в кризис.

Один из способов как просто собрать портфель 60/40 предложил инвестконсультант Рик Ферри. В него входят всего 2 ETF:

· Vanguard Total Bond Market ETF (BND) 60%

· Vanguard Total World Stock ETF (VT) 40%

ETF BND включает среднесрочные облигации США инвестиционного уровня. ETF VT построен на индексе FTSE Global All Cap Index и включает все акции мира.

Среднегодовая доходность портфеля за последние 10 лет оказалась значительно ниже американского рынка акций — 6,1% против 12,7%. Это связано не только с большой долей облигацией, но и с тем, что из акций выбран ETF на мировой рынок, где доля США всего 55%.

За пределами США акции за последнее десятилетие росли медленно, что привело к более низкой доходности Vanguard Total World Stock ETF. Тем не менее, покупка такого ETF на следующие 10-15 лет может быть более разумной для инвестора из-за большей диверсификации.

Среди достоинств портфеля нужно отметить низкий риск. Стандартное отклонение доходности у портфеля 60/40 наименьшее среди всех рассматриваемых подходов.

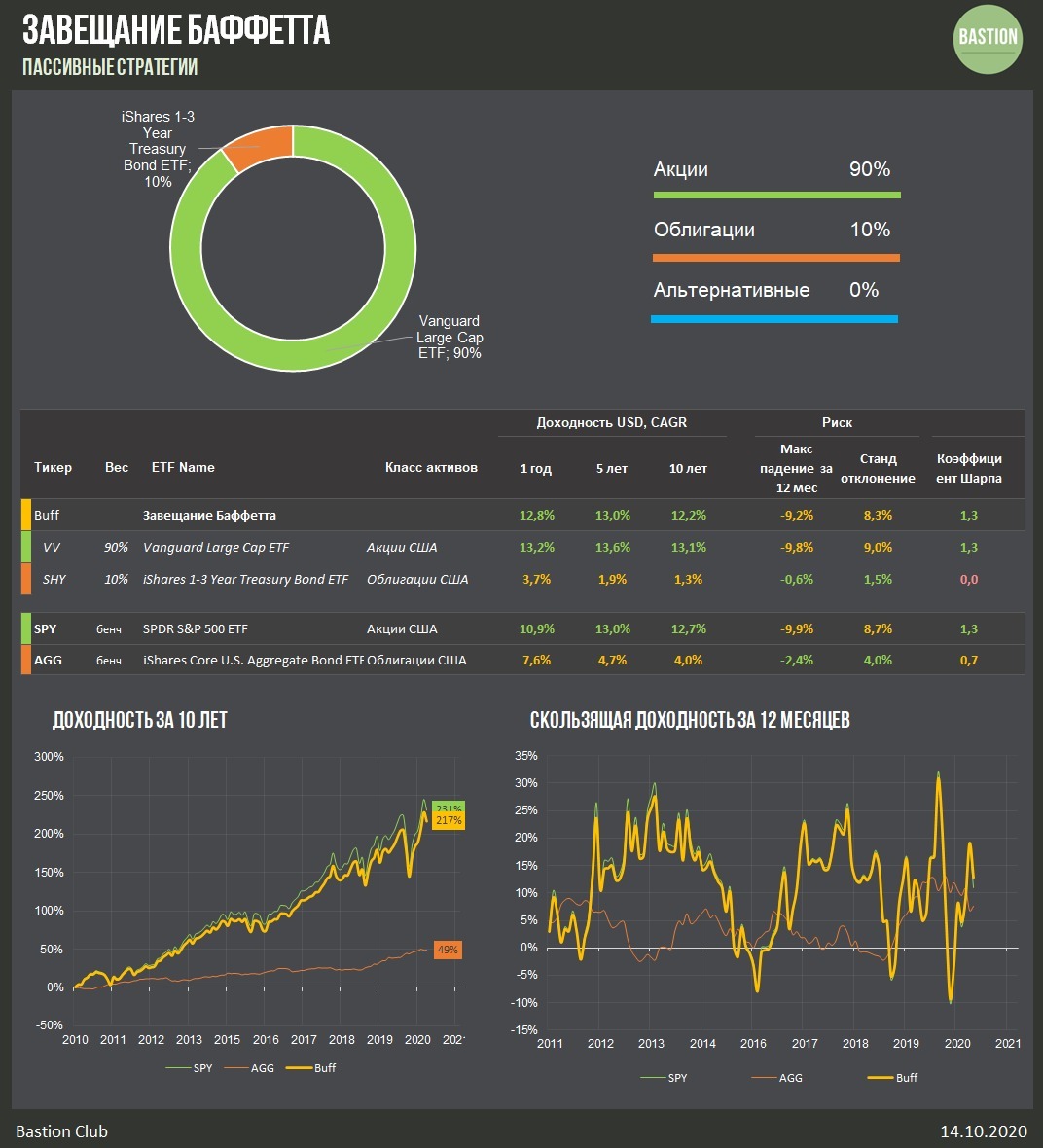

Завещание Уоррена Баффетта

Самый известный инвестор мира сказал, что завещает после своей смерти 90% активов инвестировать в индекс S&P500, а остальное в краткосрочные государственные облигации. Подход отражает веру Баффетта в долгосрочное превосходство американского бизнеса и скептичное отношение к облигациям.

Для этого портфеля также потребуется всего 2 ETF

· Vanguard Large-Cap Equity (VV) 90%

· iShares 1-3 Year Treasury Bond Bond (SHY) 10%

ETF VV включает крупнейшие по капитализации компании США. ETF SHY инвестирует в краткосрочные гособлигации США.

Из-за высокой доли американских акций подход Баффетта показал лучшую доходность за последние 10 лет среди портфелей в подборке. Однако отсутствие диверсификации, как по странам, так и по разным классов активов делает его рискованным для многих инвесторов.

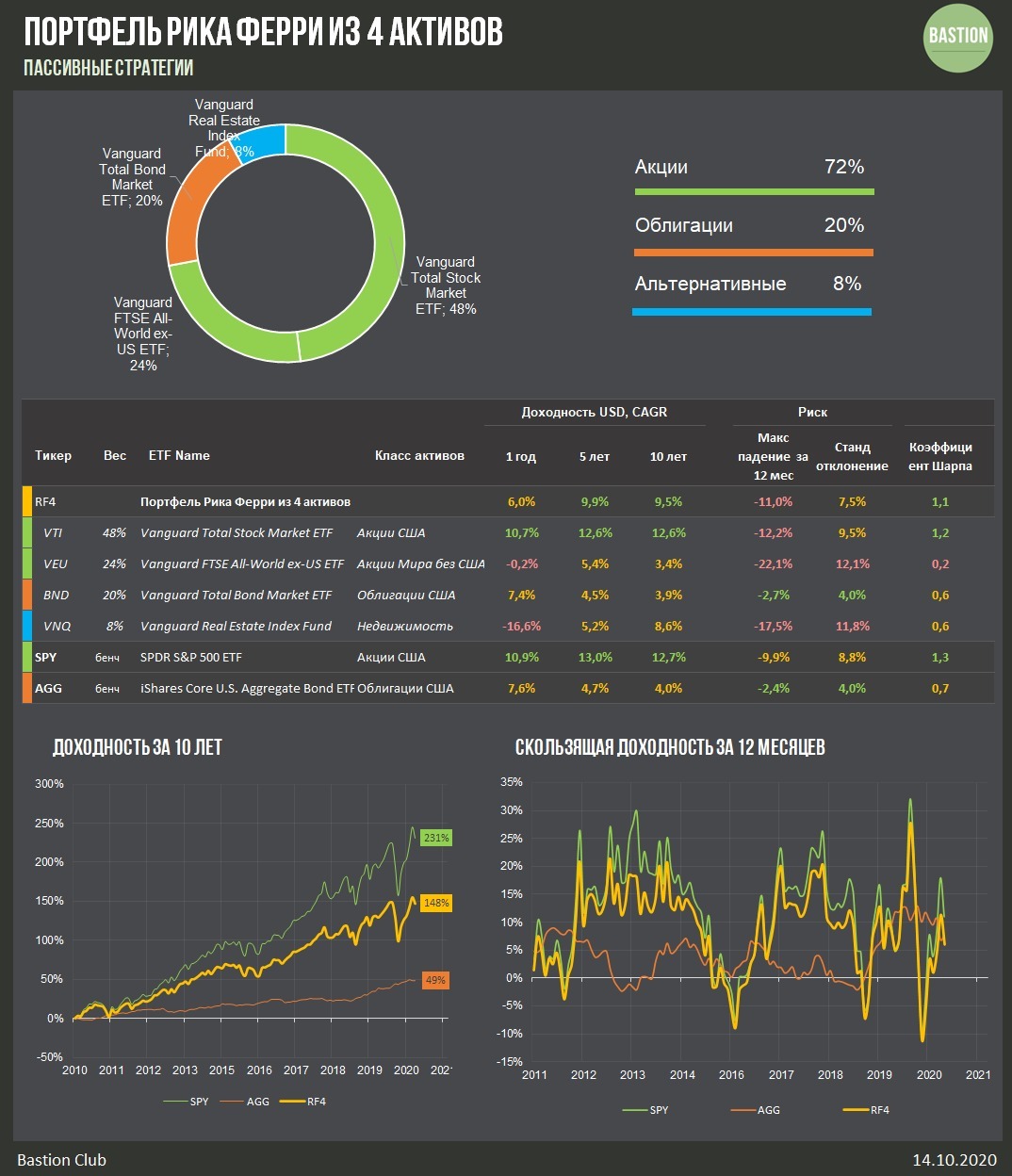

Портфель Рика Ферри из 4 активов

Рик Ферри – известный инвестконсультант, который стал одним из первых популяризаторов идеи пассивного инвестирования через ETF. На русский язык переведена одна из его книг «Все о распределении активов», где он рассказывает об основах своего инвестиционного подхода, ставшего важным в формировании инвестиционной философии Bastion.

Одной из его идей является простой пассивный портфель из 4-х активов. Он состоит из ETF:

· Vanguard Total Stock Market (VTI) 48%

· Vanguard FTSE All-World ex-US (VEU) 24%

· Vanguard Real Estate Real Estate (VNQ) 8%

· Vanguard Total Bond Market Bond (BND) 20%

В портфеле большая доля акций в 72%, которая разбита на отдельные ETF для рынка США (VTI) и рынка акций остальных развитых стран (VEU). На небольшую долю в 8% добавлены американские фонды, инвестирующие в недвижимость. 20% приходится на облигации США инвестиционного уровня.

Портфель имеет средние параметра риска/доходности среди рассматриваемых подходов. Его недостаток – высокая корреляция с американским рынком акций. Для консервативных инвесторов, возможно, нужен более диверсифицированный портфель.

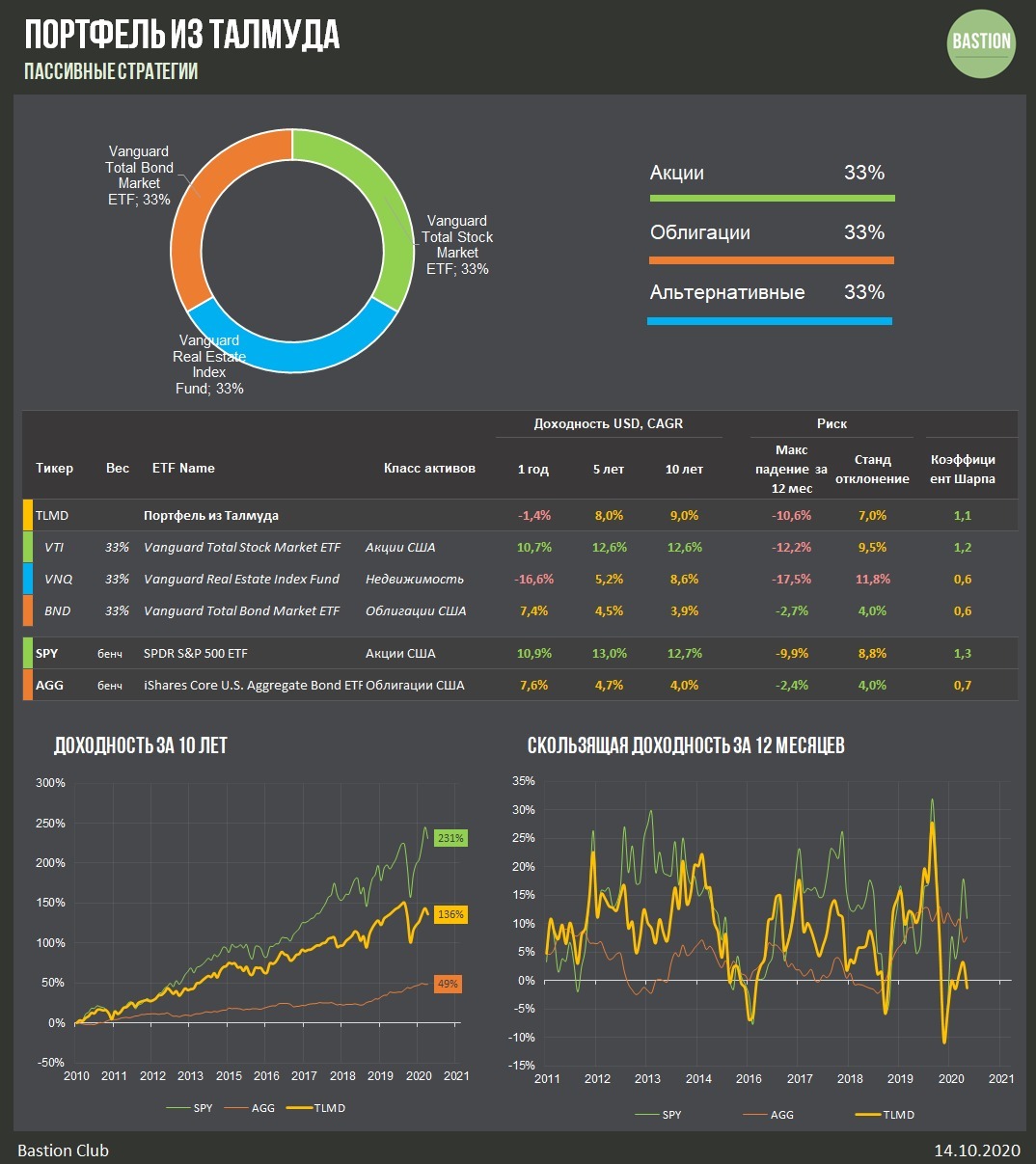

Портфель из Талмуда

В своде религиозно-этических положений иудаизма упоминается, что треть активов нужно вкладывать в недвижимость, треть — в нечто более мобильное вроде акций, треть в резервные активы. В 1989 году инвестконсультант Роджер Гибсон в книге «Balancing Financial Risk» предложил применить эти концепции к современному инвестиционному портфелю.

Сейчас это стратегию можно реализовать с помощью 3 ETF:

· Vanguard Total Stock Market Equity (VTI) 33%

· Vanguard Real Estate Real Estate, U.S. (VNQ) 33%

· Vanguard Total Bond Market Bond, U.S. (BND) 33%

Треть акции, треть недвижимость, треть облигации. Все активы инвестированы в США.

Среди всех подходов этот портфель отличается большой долей фондов, инвестирующих в недвижимость. На протяжении последнего десятилетия этот класс активов имел неплохую доходность, но из-за кризиса 2020 года оказался в лидерах снижения за последние 12 месяцев.

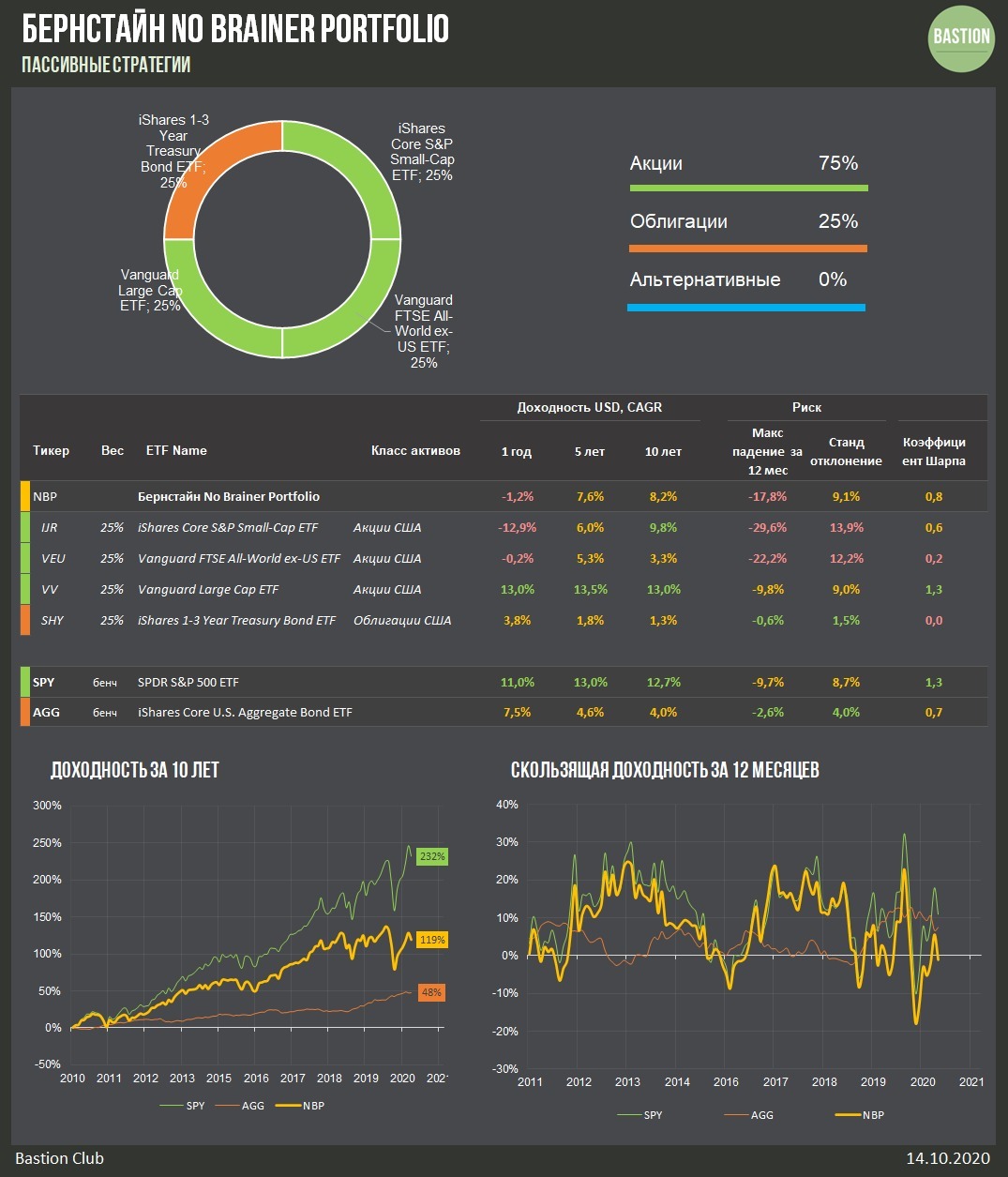

Бил Бернстайн «No Brainer Portfolio»

Уильям Бернстайн – невролог, финансовый теоретик и автор нескольких очень хороших книг по инвестициям. Бернстайн предложил свой пассивный портфель, который назвал «No Brainer», что можно перевести как «ежу понятный портфель».

В его состав входят 4 ETF

· iShares Core S&P Small-Cap Equity, U.S, (IJR) 25%

· Vanguard FTSE All-World ex-US Equity, Global (VEU) 25%

· Vanguard Large-Cap Equity, U.S.,(VV) 25%

· iShares 1-3 Year Treasury Bond Bond, U.S. (SHY) 25%

Портфель предполагает покупку в равных пропорциях компаний малой капитализации США, компаний крупной капитализации США, компаний других развитых рынков и краткосрочных гособлигаций.

Среди всех рассматриваемых пассивных портфелей у портфеля Бернстайна оказался самый высокий риск. Причина – 50% портфеля вложено в акции компаний малой капитализации и рынки вне США. При этом более высокий риск не был компенсирован доходностью. По коэффициенту Шарпа это наименее эффективный портфель в подборке.

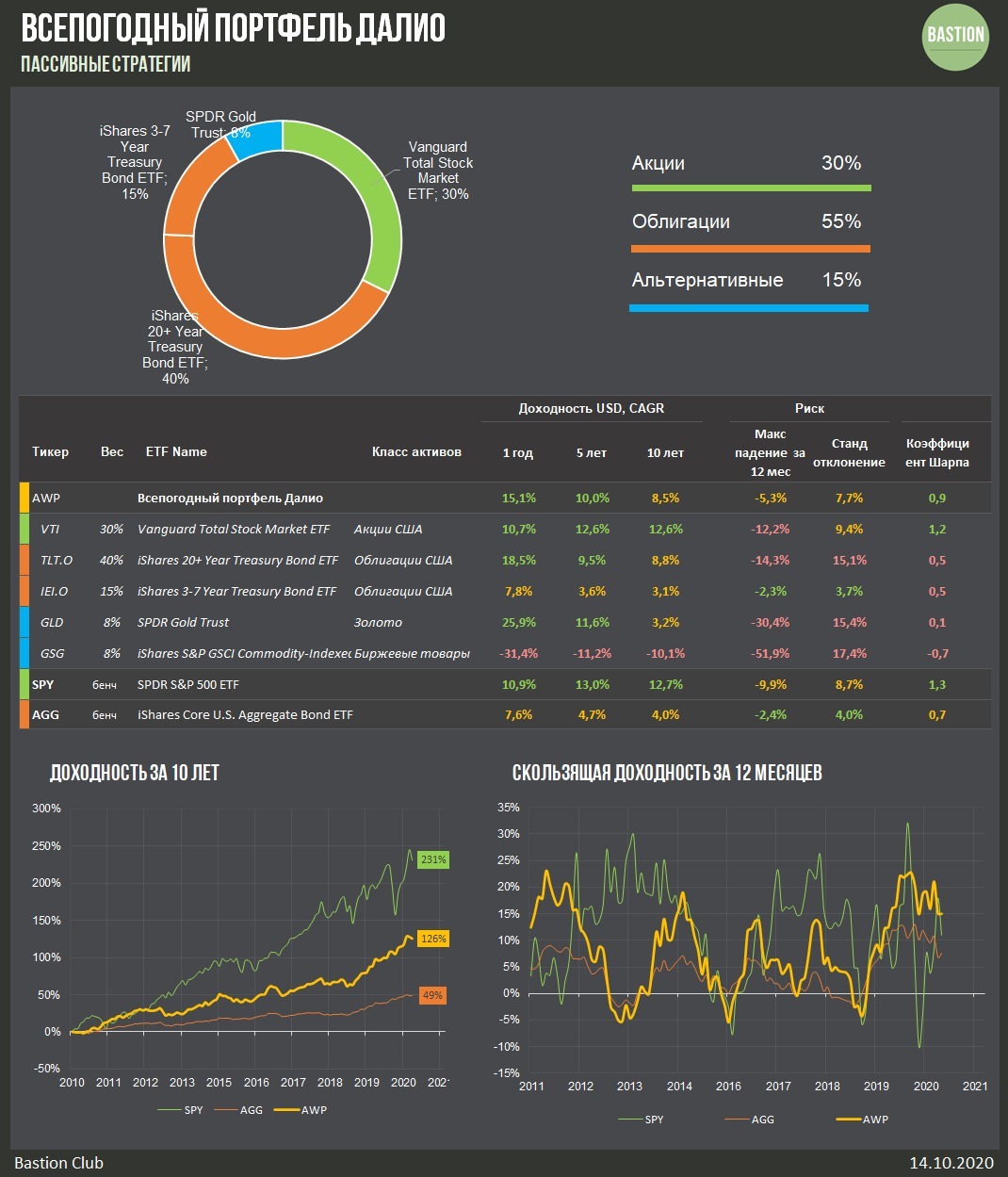

Рэй Далио All Weather Portfolio (Всепогодный портфель)

Рэй Далио — один из самых известных управляющих, руководитель крупнейшего хедж-фонда мира, ставшего популяризатором «всепогодного подхода». Портфель на его основе должен быть хорошо диверсифицирован и показывать положительную доходность при любых экономических условиях.

В его состав входят 5 ETF:

· Vanguard Total Stock Market Equity (VTI) 30%

· iShares 20+ Year Treasury Bond Bond (TLT) 40%

· iShares 3-7 Year Treasury Bond Bond (IEI) 15%

· SPDR Gold Trust Commodity, Gold (GLD) 7,5%

· iShares S&P GSCI Commodity Indexed Trust Commodity (GSG) 7,5%

30% в акциях США, 40% в долгосрочных гособлигациях, 15% в краткосрочных гособлигациях, 15% распределены между золотом и ETF на биржевые товары.

Всепогодный портфель оказался действительно уникальным. Он имеет наименьшую годовую просадку в 5,3% среди всех подходов. При этом за последние 12 месяцев портфель вырос более чем на 15%, что является лучшим результатом в подборке. Настоящий всепогодный портфель. По доходности за 10 лет портфельный результат — средний.

Дэвид Свенсен, портфель управляющего эндаумент-фондом Йеля

Дэвид Свенсен прославил эндаумент-фонд Йеля свои необычным подходом к управлению. Еще в конце 80-х он начал сокращать долю акций и облигаций и вкладывать в альтернативные стратегии, прежде всего, прямые инвестиции в бизнес и в хедж -фонды. Стратегия принесла очень хорошую доходность.

В интервью журналу NPR он поделился модельным портфелем для частного инвестора.

· Vanguard Total Stock Market Equity (VTI) 30%

· Vanguard Real Estate Real Estate, U.S. (VNQ) 15%

· Vanguard FTSE Developed Markets Equity, (VEA) 15%

· iShares MSCI Emerging Markets Equity (EEM) 10%

· iShares 20+ Year Treasury Bond Bond (TLT) 15%

· iShares TIPS Bond Bond, (U.S) 15%

В этом портфеле 55% акций, которые распределены между США, развитыми и развивающимися рынками, есть значительная доля в фондах недвижимости 15%. Остальное в долгосрочных облигациях и облигациях с защитой от инфляции.

За последние 10 лет портфель был средним по параметрам риска и доходности среди всех подходов. В его поведении нет значительных отличительных черт.

Выводы

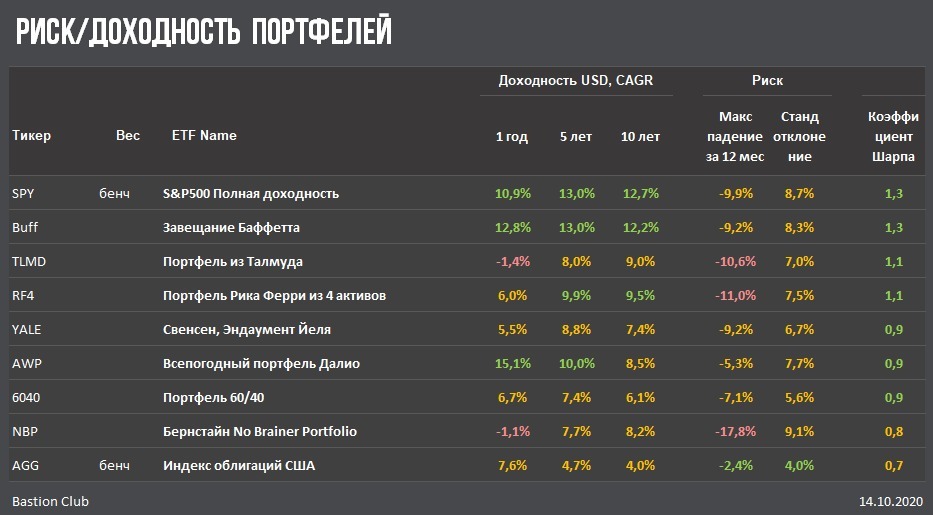

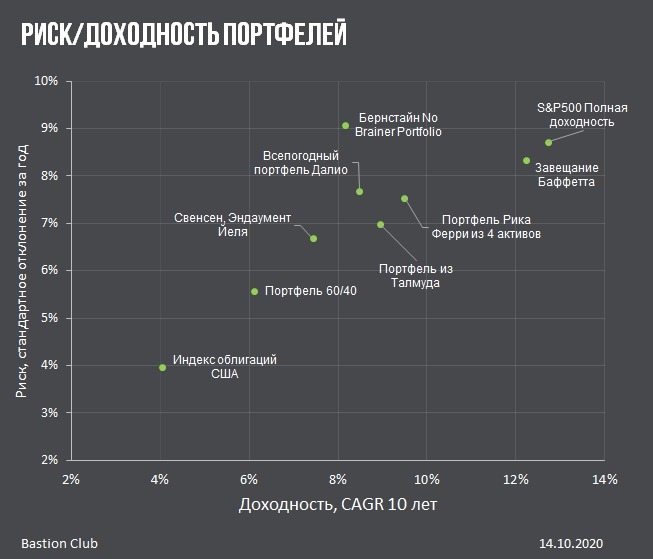

1. Каждый из подходов – хорошая пассивная стратегия, обладающая своими преимуществами и недостатками.

2. Наиболее слабым портфелем выглядит подход Бернстайна, который содержит слишком большую долю рискованных активов, прежде всего, в компаниях малой капитализации США.

3. Лучшую доходность на риск за последние 10 лет показали те портфели, где есть наибольшая доля акций США крупной капитализации. Это определяет успех «завещания Баффетта».

4. Нет никакой гарантии, что подобное преимущество американского рынка сохранится в следующие 10-15 лет. Для диверсификации пассивному инвестору полезно иметь также акции других крупных мировых рынков. Портфель Дэвида Свенсена и 4 актива Рика Ферри для этого подходят лучше.

5. Самый уникальный подход – пассивный портфель Рэя Далио. Он действительно имеет наименьшую просадку среди всех портфелей.

6. Самый консервативный подход – портфель 60/40. Он единственный, который подходит для инвестора с умеренным профилем риска.

7. Среди перечисленных портфелей нет тех, которые подходили бы консервативному и умеренно-консервативному инвестору.

Пассивные портфели Bastion

Для пассивных портфелей Bastion предлагается взять за основу Всепогодный портфель Рэя Далио и к нему добавить ETF на иностранные акции. На основе оптимизации будет составлено 5 пассивных портфелей Bastion с различными уровнями риска от консервативного до агрессивного. Также в следующем обзоре будут добавлены способы, которыми можно повторить стратегию с помощью ETF, торгующихся на Московской бирже.

Bastion в Вконтакте

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

А ну если в этом смысле то конечно, можно, например, купить ETF на индекс всего мира VT. Но вряд ли это что-то поменяет в принципе.

Горизонт. Я понимаю, что это вызвано не слишком большой историей различных ETF, но по-моему мы все знаем, что предыдущие 10 лет были ужасными для рынка США и напротив скорее успешными для EM или недвижки (по крайней мере до 2008).

Думаю 20 лет, это кандидатский минимум для подобных исследований. В принципе, ничего этому не мешает, можно брать не готовые ETF, а индексы. Вангардовские ETF имеют довольно скромные комиссии и хорошо следуют индексам. К тому же вряд ли тут учтены издержки (в том числе и налоговые).