Блог им. Luk_M

Пассивный портфель. Мои итоги 2020 года

- 30 января 2021, 14:04

- |

Долго думал писать ли этот пост. Боролся с ленью и сомнениями в том, что это кому-нибудь нужно. Но решил все-таки написать. Я подумал о том, что возможно в будущем, когда на рынке произойдут потрясения, но мне удастся показать достойный результат, мой опыт может оказаться полезным. И доверия к этому опыту будет тем больше, чем достовернее будут результаты. А что может быть достовернее прошлых публикаций, сокращающих поле для фантазий в будущем?

Кроме того, опыт управления портфелем показал, что в этом деле возникает достаточно много вопросов, которые ранее возникали теоретически, а на практике выглядят несколько иначе. Самые большие трудности возникают в связи с долгосрочностью проекта. Меняется все – жизненные обстоятельства, инфраструктура рынка, налоговое законодательство, рыночная конъюнктура. Пронести через эти изменения долгосрочную стратегию неизменной достаточно сложно, а менять стратегию каждый квартал или даже каждый год, на мой взгляд, значит не иметь стратегии вовсе.

Первая публикация, посвященная моему портфелю, была выложена здесь. Я пассивный инвестор, избегаю продаж. Активы с высоким риском стараюсь покупать на обычный брокерский счет. Активы с низким риском стараюсь приобретать на ИИС, которых у меня два. На обоих ИИС использую инвестиционный вычет и переоткрываю ИИС каждые три года.

Согласно стратегии, на первом уровне распределения я распределяю портфель по степени риска Высокий / Низкий и это распределение спланировал до 2037 года. Поддержание этого распределения предполагается через новые покупки, хотя по мере роста портфеля, вероятно, потребуются продажи.

На втором уровне я распределяю активы внутри уровня риска по классам активов. План распределения по классам я строю вперед на 2-3 года и позволяю себе вносить в него небольшие изменения (± 1 2 процента). Позиция «Ин инвест» — это иностранные инвестиции. Он несколько запутан, его надо трактовать, как валютные инвестиции с высоким риском. В основном представлен FXIT и FXWO. Но туда же входит и FXGD в незначительном объеме и мне уже делали замечание, что это неверно. Замечание спорное, но самым важным моим доводом является «хозяин – барин, куда хочу, туда и отношу».

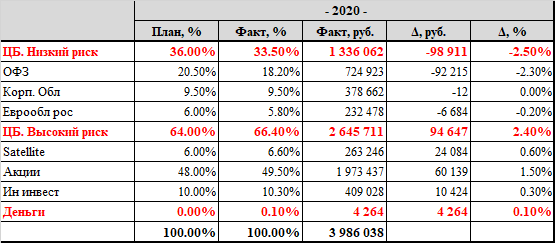

2020 год я закончил со следующим распределением. Несколько перелимитился Высокий риск. Это произошло за счет роста фондового рынка в конце года, когда новых покупок уже не было и выправить распределение, не прибегая к продажам, было уже нельзя. Но 2,5% это немного. Такой перекос также означает, что первые покупки в 2021 году будут в Низком риске. Что в общем хорошо.

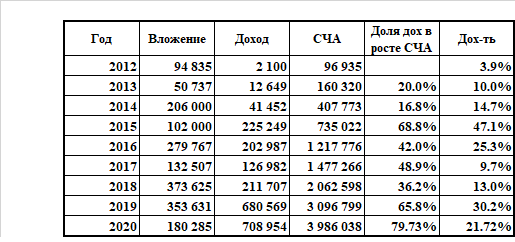

Некоторые результаты портфеля. В доход включен возврат НДФЛ по ИИС. В 2020 году эта сумма составила 104 тыс. руб. Мне не удалось как-то особенно выгодно использовать падение рынка в 2020 году. Высокая доходность объясняется получением инвестиционного вычета. Значительная часть покупок за счет новых денег, вычетов и инвестиционного дохода (купоны, дивиденды) «случайно» пришлась на весну-лето, когда доля Высокого риска снизилась за счет падения цен. Соответственно осуществлялись покупки Высокого риска. Новых денег вложить удалось немного (180 т.р.), так как было принято решение сосредоточиться на погашении ипотеки, которой осталось совсем немного.

Еще немного картинок. Некоторые параметры, за которыми я слежу.

Из таблицы и графиков видно, что основной прирост портфеля произошел за последние два года. Это заставляет меня достаточно осторожно оценивать результаты и планы на будущее. Впрочем, пока меня все устаивает.

Важным для меня показателем является динамика инвестиционного дохода (купоны и дивиденды). Более 20% портфеля мне инвестиционный доход не приносят, так как это ETF, ПИФ или акции, по которым не выплачивается дивиденд (Yandex, например). Я отрицательно отношусь к дивидендам (а с 01.01.2021 и к купонам), так как эти выплаты облагаются налогом. Когда я начинал в 2012 году ETF только появились, а БПИФ вообще не было. Сейчас я все больше присматриваюсь к фондам. Думаю, их доля в моем портфеле будет расти.

Планы на 2021 год.

Меня приглашают в частную инвестицию. Размер около 500 т.р. Она будет помещена в класс Satellite. Описывать ее не буду. Но это вложение, во-первых, перекосит позицию Satellite, во-вторых, перелимитит Высокий риск. Часть позиций, удерживаемых более 3 лет, из класса Satellite будет продано, но радикально это ситуацию не исправит.

Все это означает в 2021 году покупать за счет новых денег и входящего потока я буду, в основном, Низкий риск, если акции не обвалятся, сократив свою долю и тем самым дав мне сигнал к покупкам Высокого риска.

Желаю удачи и терпеливости.

Но, во-первых, мне до 800 тыс. потока ещё далеко.

Во-вторых, с купона теперь удерживается НДФЛ. Много ли смыла в том, чтобы получить купон на счёт, заплатить НДФЛ, внести 0.87 от суммы купона на ИИС и получить возврат НДФЛ с этой уменьшеной суммы, спустя год?

Второй нюанс заключается в том, что если купон выплачивается на брокерский ИИС, удержание НДФЛ должно быть отложено до закрытия ИИС. Отложить уплату НДФЛ на 3 года (или больше) тоже неплохой стимул отказаться от выплаты купона на счет.

Сам я пока продолжаю получать купоны на денежный счет, но всерьёз смотрю на ПИФы и на выплату купонов на брокерский счет. Обе эти идеи отдаляют перспективу увеличения денежного потока до 800 т.р. в год и оставляют актуальным переоткрытие ИИС через каждые три года. Для меня.