Блог им. Geolog72

Финансовые результаты НЛМК за 2020 г. Почему не нужно покупать акции?

- 11 февраля 2021, 17:32

- |

НЛМК опубликовала финансовые результаты за 2020 г. по МСФО. Выручка компании сократилась на 12% по сравнению с 2019 г. – до $9,2 млрд на фоне снижения цен на металлопродукцию в середине года.

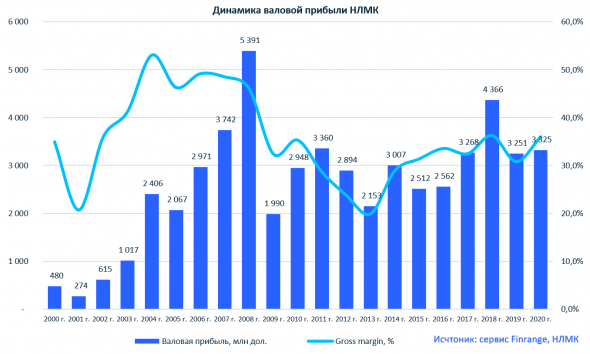

Несмотря на снижение выручки, валовая прибыль НЛМК незначительно выросла и составила $3,3 млрд за счёт снижения себестоимости реализации продукции компании. Чистая прибыль НЛМК снизилась на 8% – до $1,2 млрд.

Снижение прибыли в основном связано с обесцениванием инвестиций в совместные предприятия в размере $236 млн. А также из-за убытка в результате хеджирования и расходов на операции с финансовыми инструментами в размере $63 млн.

Таким образом, НЛМК показа достаточно сильные финансовые результаты за 2020 г. в условиях пандемии коронавируса. Металлург сохранил полную загрузку мощностей, что в свою очередь привело к росту рентабельности показателя EBITDA по итогам года и рекордной рентабельности за IV кв. 2020 г. – 37%. Конечно, здесь свою роль сыграла девальвация российского рубля, так как 59% выручки НЛМК приходится на экспорт.

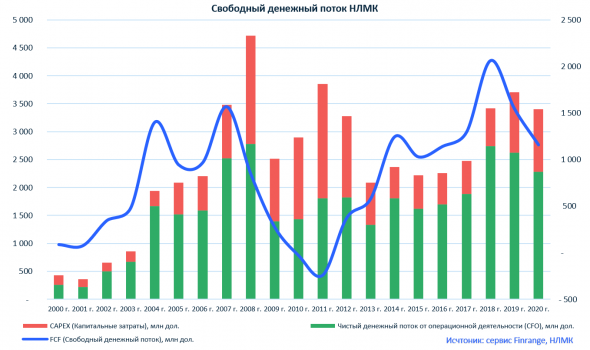

Но свободный денежный поток НЛМК сократился на 28% по сравнению с 2019 г. – до $1,1 млрд. По словам менеджмента, основные причины – это высокая база прошлого года и значительное высвобождение денежных средств из оборотного капитала со снижением дебиторской задолженности.

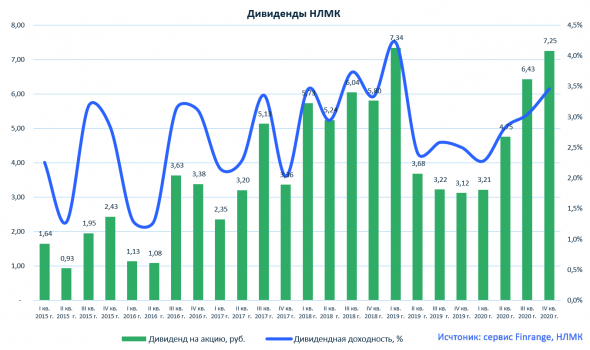

Снижение FCF не помешало совету директоров НЛМК рекомендовать рекордные дивиденды за IV кв. 2020 г. в размере 7,25 руб. на акцию – это 2 раза больше свободного денежного потока. Текущая квартальная дивидендная доходность составляет 3,5%. Дата закрытия реестра пока не известна, будет определена позже.

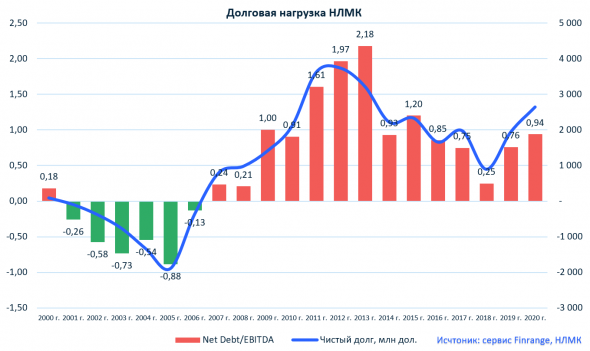

Несмотря на относительно хорошую финансовую отёчность и рекордные дивиденды за IV кв., мы не рекомендуем покупать акции НЛМК. Компания продолжает платить дивиденды в долг, выше FCF, показатель долговой нагрузки по коэффициенту Чистый долг/EBITDA увеличился и составил 0,94х.

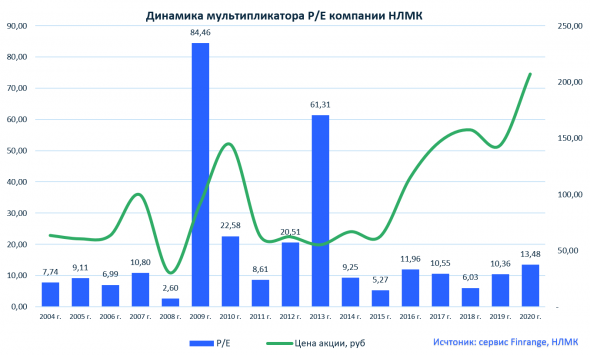

Если долговая нагрузка превысит 1х, то по дивидендной политике НЛМК придётся направлять на дивиденды 50% от FCF, таки образом размер дивидендов сразу снизятся в 4 раза. Кроме этого, по мультипликатору P/E НЛМК оценивается 13,5х – это самый высокий показатель за последние 7 лет.

Аналогичная ситуация наблюдается с оценочным мультипликатором EV/EBITDA, но это не значит, что акции могут упасть, с таким же успехом, они могут и продолжить расти, что в свою очередь отразится на мультипликаторах оценки.

Если вам понравился анализ доходов? —читайте больше обзоров и комментариев по рынку акций в социальных сетях: ВКонтакте и Telegram.

Ещё больше обзоров по фондовому рынку на портале Finrange!

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания

кстати, а анализ учитывает рост цен на сталь в три раза за прошлый год и инфляцию бакса?