Блог им. bulatyakupov

Мои неудачные сделки / анализ

- 07 апреля 2021, 19:09

- |

Приветствую всех! Инвестиции так уж устроены, что без ошибок здесь делать нечего. У меня тоже есть неудачные сделки, поэтому сегодня я хотел бы рассказать о них и провести анализ.

Наверное, нет инвесторов, у которых все сделки успешны. Даже у самых известных инвесторов бывают неудачные сделки при общем положительном результате портфеля. Например, Уоррен Баффет в свое время потерял 3,5 млрд. $ на инвестициях в перспективную по мнению финансиста обувную компанию Dexter Shoes. Однако компания вскоре потеряла конкурентные позиции и ее акции стали никому не интересны.

Сегодня во многих блогах вряд ли будут говорить о неудачах, хотя они у всех есть. Но я придерживаюсь принципа объективности во всех аспектах инвестирования, начиная от правильного расчета доходности инвестиций, заканчивая равноценным раскрытием как удачных, так и неудачных сделок.

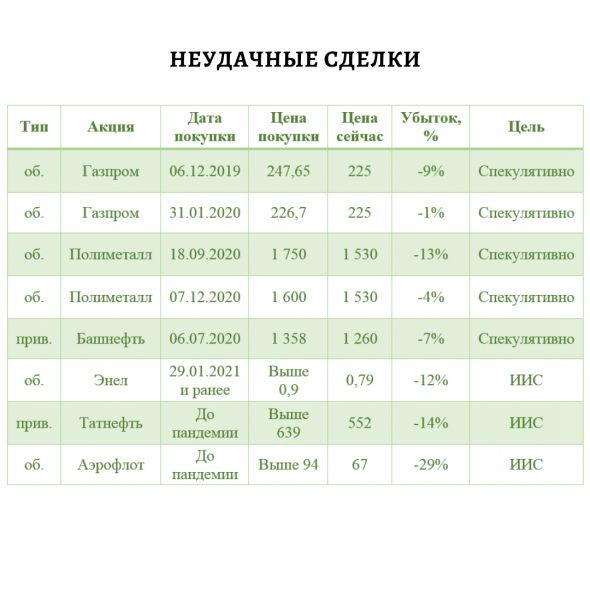

За все время моего инвестирования я насчитал 6 компаний, 12 сделок с которыми я мог бы отнести к категории не очень удачных:

1. Газпром (2 сделки)

2. Полиметалл (2 сделки)

3. Башнефть (1 сделка)

4. Энел (3 сделки)

5. Татнефть (2 сделки)

6. Аэрофлот (2 сделки)

Более подробные параметры сделок с этими акциями я привел на картинке ниже. При этом к фундаментальному провалу я бы отнес только Аэрофлот, тогда как остальные вполне могут быть во временной просадке. Почему? Сейчас подробно проанализируем:

1. Газпром. Если покупки на ИИС никаких вопросов не вызывают, то спекулятивные сделки во время хайпа с Газпромом на рубеже 2019-2020 годов сейчас могут показаться странными. В 2019 году для Газпрома было все супер: с финансов до дивидендов. 10-летный боковик по акциям начал тогда, наконец, свой рост, дойдя до 273 руб. за акцию впервые с 2008 года. Видя это, а также коррекцию до 247 руб., я решил спекулятивно купить акции в декабре 2019-го с целью 300 руб., т.к. впереди были большие дивиденды и завершение проекта Северный поток – 2.

Но акции продолжили коррекцию, и я усреднил позицию, купив еще акций по 226 руб. в январе 2020-го. Что было дальше всем известно: в феврале началась пандемия с жестким падением всех нефтяников, которое невозможно было предугадать. Данный фактор и послужил причиной «неудачности» сделки, хотя фундаментально факторы привлекательности остаются.

2. Полиметалл. К своей основной позиции по 731 руб. за акцию, которую купил в 2018 году и вряд ли когда-либо продам, в конце прошлого года решил «спекульнуть» Полиметаллом, купив немного по 1 750 руб. на коррекции с целью 2 000 руб. к весне. Расчет был на то, что золото дорогое, финансы компании отличные, дивиденды высокие. Все шло хорошо, акции достигали 1 979 в ноябре 2020-го, почти дойдя до цели, но после этого золото взяло тренд на спад, продолжающийся до сих пор.

В итоге усреднил позицию по 1 600 руб. в декабре 2020-го и планирую купить еще по 1 450 руб. Сейчас видится среднесрочный спад золота, вполне вероятно, он может затянуться на несколько лет. В свою очередь по Полиметаллу закладываю среднесрочно возможность коррекции до 1 000 руб. в самом худшем сценарии. Ошибка сделки: смена тренда товара, который реализует компания.

3. Башнефть. Спекулятивная покупка по 1 358 р. с целью 1 558 р. в расчете на быстрое восстановление экономики после пандемии. Многие нефтяники впоследствии хоть и не быстро, но восстановились, кроме Башнефти. Результаты компании оказались намного хуже ожиданий, и вполне вероятно дивидендов за 2020 год инвесторы не увидят. На ИИС я покупал ее, но в расчете на долгосрочное восстановление, и по этому поводу особо не переживаю. Но спекулятивно компания оказалась неудачной, и причина в сложности прогноза финансовых результатов из-за пандемии.

4. Энел. Пришла очередь неудачных покупок на ИИС. При покупке Энел выше 0,9 р. за акцию вполне предполагал, что проекты ВИЭ в России рисковые, и что акция может сходить к 0,6 р., пока все проекты компании реализуются. Действительно, компания недавно сдвинула свои проекты и дивиденды из-за чего акции сейчас на уровне 0,8 р. При необходимости докупаю на долгосрочный период реализации проектов компанией.

5. Татнефть. Ситуация напоминает Газпром, когда из-за пандемии все нефтяники начали сильно падать. А покупать Татнефть я начал по цене 639 р. за акцию и выше до кризиса. Инвестиции на долгосрок, поэтому при возможности с удовольствием докупаю акции компании на ИИС, т.к. устойчивость и перспективность пока не вызывают вопросов.

6. Аэрофлот. Наконец, единственная компания, инвестиции в которую я бы назвал полным фундаментальным провалом. Компания не смогла пережить пандемию без помощи извне. Я, хоть и немного, но инвестировал в нее до пандемии, а также после, уже в расчете на долгосрочное восстановление, думая, что после кризиса полеты возобновятся и все станет Ок. Но пандемия затянулась, что вынудило прибегнуть компанию к доп. эмиссии акций, а далее уже начали выходить кошмарные отчеты.

Признать ошибочность инвестиций в Аэрофлот стоило еще летом 2020, когда объявили о доп. эмиссии, но тогда акции не упали на этой новости, а продолжили некоторое время расти, что меня и запутало. А еще лучше было вовсе не инвестировать в него, т.к. это единственная компания, которая была с отрицательным капиталом и огромными долгами еще до пандемии.

Таким образом, без ошибок в инвестициях не обойтись, главное вовремя их заметить и проанализировать, чтобы их доля оставалось небольшой и результат портфеля в целом был только положительным.

В моем случае, как видно, много неудачных сделок из разряда спекулятивных, что логично, т.к. они более рискованные, но и более доходные, если анализировать спекулятивный портфель в целом. Поэтому на спекуляции нужно выделять небольшую долю средств.

Посмотрим в перспективе, сколько из этих сделок перейдут в разряд удачных, т.к. фундаментально плохой инвестицией я считаю только одну из них.

Этот пост из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Подписывайтесь!

- 07 апреля 2021, 19:33

- 07 апреля 2021, 19:52

- 08 апреля 2021, 06:53

- 08 апреля 2021, 08:21

- 08 апреля 2021, 06:57

- 08 апреля 2021, 08:22

- 08 апреля 2021, 06:57

- 08 апреля 2021, 08:23

- 08 апреля 2021, 08:32

- 08 апреля 2021, 08:33

теги блога Булат - @long_term_investments

- buyback

- ETF

- ipo

- QUIK

- акции

- аналитика

- атон

- аттестат ФСФР

- Аттестат ФСФР 1.0

- банки

- баффет

- биржа

- Большая игра на понижение

- брент

- Брокер

- брокерский счет

- брокеры

- возврат ндфл

- волатильность

- вопрос

- выбор брокера

- вычет

- вычеты

- дивиденды

- для новичков

- долгосрочное инвестирование

- долгосрочные инвестиции

- доходность

- заявки

- иис

- инвестирование

- инвестиции

- инвестор

- инвестпрограмма

- инвестции

- индекс

- Индекс МосБиржи

- Интер РАО

- инфляция

- капитал

- квартальная отчетность

- квик

- ключевая ставка

- книга

- Книги

- книги по инвестициям

- комиссии брокера

- конкурс смартлаб

- короткая позиция

- крах

- кризис

- купон

- купоны

- логарифмический график

- мобильный пост

- МосБиржа

- мсфо

- налоги

- налоговая оптимизация

- налоговые вычеты

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- наследование

- Нефть

- обвал

- облигации

- отчетность

- отчеты

- офз

- падение акций

- перевод ИИС

- покупка акций

- полиметалл

- портфельная теория Марковица

- прогноз по акциям

- прогнозирование

- работа биржи

- расчет доходности

- РЕПО

- санкции

- сбербанк

- Сбербанк Управление активами

- Сервисы

- смартлаб конкурс

- статистика

- стоимостное инвестирование

- стратегия

- стратегия инвестирования

- татнефть

- торговый терминал

- трейдинг

- Украина

- учет

- фондовый рынок

- фсфр 1.0

- фундаментальный анализ

- фьючерс mix

- ЦБ

- Чистая прибыль

- Яндекс