Блог им. Art_of_Allocation

Как самостоятельно собрать портфель по Asset Allocation

- 02 сентября 2021, 14:13

- |

Всем привет!

В первой и во второй частях была необходимая теоретическая база. Эта часть является практической. В ней пошагово пройдем через этапы создания пассивного или индексного портфеля. Почему используется именно пассивная стратегия — подробно рассказывал в прошлых статьях. Все описанное в статье не является инвестиционной рекомендацией и используется лишь в качестве примера.

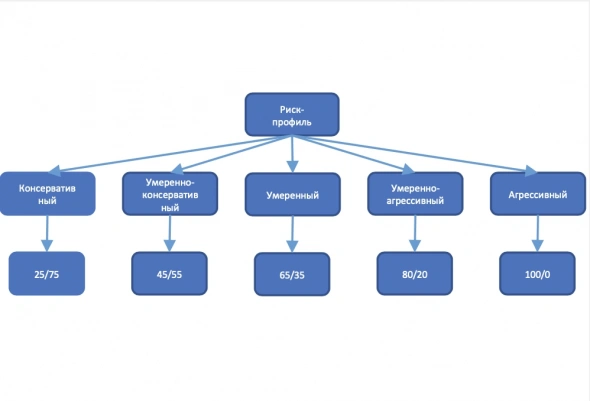

Переходим к составлению портфеля на основании знаний о своем риск-профиле и присвоенному ему максимальному значению волатильности портфеля. Я использую следующую процентовку по профилям риска:

— консервативный: волатильность или риск портфеля до 5%;

— умеренно-консервативный: волатильность или риск портфеля от 5% до 8%;

— умеренный: волатильность или риск портфеля от 8% до 11%;

— умеренно-агрессивный: волатильность или риск портфеля от 11% до 15%;

— агрессивный: волатильность или риск портфеля от 15%.

Численные значения волатильности будут ограничителем при составлении портфеля.

Что покупать в портфель?

Тем, кто идет по пути самостоятельного изучения вопроса, я однозначно рекомендую начинать с глобального портфеля. Он позволит избежать серьезных ошибок на начальном этапе. По мере приобретения опыта, структуру можно будет поменять. Что такое глобальный портфель и почему именно он?

Глобальный портфель — это такой портфель, в котором собраны практически все акции и облигации мира. Это позволяет получать доходность от роста мирового ВВП, не опасаясь пропустить движение на каком-то отдельном рынке. И именно такой портфель будем собирать.

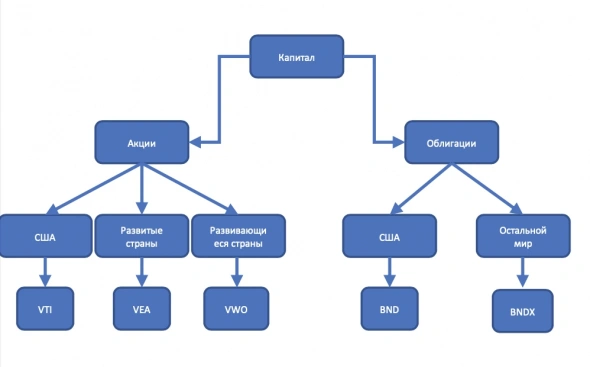

Сделать это достаточно просто. Он реализуется покупкой всего 5 зарубежных ЕТФ. За акции у нас будут отвечать 3 ЕТФ: Америка, развитые и развивающиеся страны.

- Америка — VTI. Vanguard Total Stock Market, включает в себя акции 3742 компаний американского рынка;

- Развитые страны — VEA. Vanguard FTSE Developed Markets, включает в себя акции 4017 компаний развитых стран;

- Развивающиеся страны — VWO. Vanguard FTSE Emerging Markets, включает в себя акции 4265 компаний развивающихся стран.

За облигации 2 ЕТФ:

- Америка — BND. Vanguard Total Bond Market. Включает в себя 18391 облигацию. Здесь и облигации Казначейства США, и корпоративные облигации инвестиционного уровня;

- Развитые и развивающиеся страны — BNDX. Vanguard Total International Bond. Включает в себя 6053 облигации. Здесь также облигации на госдолг стран и корпоративные облигации инвестиционного уровня.

Схематично это выглядит вот так:

Следующим шагом нужно определить в какой пропорции что покупать. И эта задача разбивается на две части.

— Первая: в какой пропорции брать США, развитые и развивающиеся страны?

— Вторая: в какой пропорции брать акции и облигации?

1. Для первой части решение простое: поскольку у нас глобальный портфель, то страны в портфеле будут в такой же пропорции, какую они занимают в мировой экономике. Пропорции следующие: 59% — США, 29% — развитые, 12% — развивающиеся. Более детально можно высчитать из индекса MSCI ACWI All Country World Index.

Обратите внимание, что BNDX отвечает за развитые и развивающиеся страны, поэтому их процентовка складывается.

2. Для решения второй части нам помогут числовые значения риска, которые мы присвоили каждому риск-профилю. Процентное соотношение акций и облигаций в портфеле подбирается таким образом, чтобы не превысить допустимое значение риска. Для определения пропорций я сделал тесты на исторических данных за последние 18 лет и получил следующие пропорции акции/облигации:

Возьмем один риск-профиль и разберем для наглядности.

Например, консервативный. Распределение 25%/75% акций/облигаций. Чтобы определить сколько акций США должно быть в портфеле, нужно 0,25 умножить на 59%. Для облигаций США это будет 0,75 умножить 59%. С остальными делаем то же самое. В итоге получаем доли каждого ЕТФ в портфеле для консервативного риск-профиля. Это и есть глобальный портфель соответствующий как риск-профилю, так и доле стран в мировой экономике.

Собственно, все это, только хорошо разбавленное водой, продают на многих курсах. А мы идем дальше, осталось совсем чуть-чуть. Протестируем полученные портфели на исторических данных.

Характеристики консервативного портфеля с 01.01.2003 года:

Характеристики умеренно-консервативного портфеля с 01.01.2003 года:

Характеристики умеренного портфеля с 01.01.2003 года:

Характеристики умеренно-агрессивного портфеля с 01.01.2003 года:

Характеристики агрессивного портфеля с 01.01.2003 года:

Синяя линия — график прироста капитала портфеля, красная — график прироста капитала S&P500

Красным выделено:

— CAGR — среднегодовая доходность за период

— StDev — стандартное отклонение за период, или волатильность, или риск

— Max DD — максимальная просадка портфеля за историю

Далее. Мы знаем риск-профиль, знаем какие ЕТФ и в какой пропорции покупать, знаем доходность и риск портфеля. Теперь мы можем планировать! И это самое главное. Если мы берем портфель в долгосрок, т.е. от 10 лет и больше, то можно ожидать примерно те значения доходности, что были получены при тестировании на исторических данных за период, включающий в себя хотя бы Мировой Финансовый кризис. А раз так, то можно посчитать будущий капитал.

Для этого открываем любой калькулятор сложных процентов с пополнением, вбиваем значение доходности портфеля, вносим начальную сумму, сумму ежегодных пополнений и количество лет. Полученная сумма будет тем капиталом, на который можно рассчитывать в будущем. Именно таким образом подавляющее большинство зарубежных инвесторов создают себе пенсионные накопления.

После всего этого, от вас только требуется регулярно пополнять брокерский счет и 1-2 раза в год проводить ребалансировку.

А если вы хотите научиться создавать качественные портфели, риски которых сильно ниже S&P500 и которые, при этом, превосходят его по доходности, то ознакомьтесь с моим сайтом. Там вы можете записаться на бесплатное вводное занятие, где я расскажу про суть стратегии и наглядно все покажу.

- 02 сентября 2021, 17:03

- 02 сентября 2021, 19:03

теги блога Вадим Баев

- Asset Allocation

- ETF

- long-term invest

- S&P500

- акции

- грааль

- етф

- инвеси идеи. инвестиции

- инвестирование

- инвестиции

- корреляции

- обогнать индекс

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- портфели

- портфель активов

- портфельное инвестирование

- распределение активов

- Ребалансировка

- риск-профиль