SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. tashik

Делаем опционный калькулятор по биномиальным моделям оценки в Google Spreadsheet (часть 1)

- 06 ноября 2021, 17:18

- |

Модель Блэка-Шоулза, став де-факто индустриальным стандартом оценки опционов, успела навязнуть в зубах. Поэтому в этот славный выходной день мы побалуем себя альтернативным вариантом оценки — на основе моделей на базе биномиальных деревьев. То, что мы в итоге создадим, будет работать для наших маржируемых опционов американского типа с базовым активом-фьючерсом.

Суть биномиальной модели оценки в том, что при тех же вводных, что и у Блэка-Шоулза, она строится на разбиении времени до экспирации на равные временные интервалы (отрезки) (а в МБШ время непрерывно), и движение цены от начала одного отрезка к началу другого может быть либо вверх, либо вниз. Модель упрощает реальность ещё и тем, что в процентах шаг движения цены вверх и шаг движения цены вниз на всех отрезках одинаков, при этом шаг вверх может быть не равен шагу вниз. Размер шага вверх и шага вниз рассчитывается моделью из входных данных. Вероятности на следующем отрезке двигаться вверх или вниз также рассчитываются моделью из входных параметров и так же неизменны. Необязательно это будут вероятности 50/50, может получиться любое соотношение в сумме, дающее 100%.

Критикой моделей и их базовых предпосылок мы тут заниматься не будем. Мы тут будем опционный калькулятор писать.

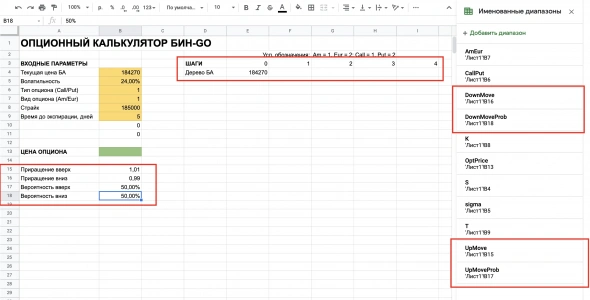

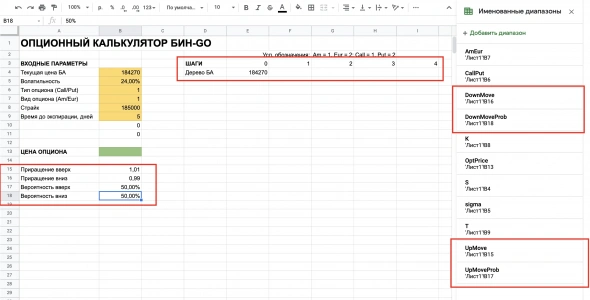

Открываем Google Spreadsheets (MS Excel тоже подойдет, но у меня лапки MacOS, и Excel у меня там не имеется), создаем новый документ. Первый лист его будет представлять «морду» нашего калькулятора и содержать поля для входных параметров и поле для отображения результата расчета. Самое время эти входные параметры перечислить — вот таким образом (ВНИМАНИЕ! номера строк и буквы столбцов будут дальше иметь значение):

Как видите, ничего незнакомого среди входных параметров нет. Волатильность — которая и есть по сути наша ставка, за которую нам платят и с нас берут) — как параметр модели есть, как и в МБШ.

Результат расчета будет выведен в ячейку B13.

Поименуем ячейки, чтобы было проще писать и читать формулы. Я решила остаться в привычной по БШ нотации, где S — текущая цена БА, sigma — волатильность, K — страйк, T — время до экспирации. Для типа опциона буду использовать имя CallPut, для вида опциона (американский или европейский) — AmEur. В Google Spreadsheets поименовать ячейки можно с помощью пункта меню Данные — Настроить именованные диапазоны. Встаем на ячейку, кликаем на пункт и в правой панели Добавить именованный диапазон.

Также введем в ячейки входные параметры — я выбрала опцион call на фьючерс на индекс РТС страйк 185000, ближняя серия (5 дней до экспирации, можно вводить и дробные значения, но для демонстрационных целей мы не будем тут упарываться с долями дней)

Получится так:

Красота — страшная сила! Подготовка завершена. Едем дальше.

Начнем с того, что построим биномиальное дерево на произвольных фиксированных шагах и произвольных фиксированных вероятностях. Пусть для простоты шаг вверх будет равен шагу вниз и составит 1%, а вероятности движения цены вверх и вниз будут равными — 50/50. У нас пять дней до экспирации, поэтому количество временных отрезков (шагов) будет равно 5, а временной интервал одного шага будет равен одному дню. Дальше, развивая тему, можете сделать свой калькулятор в часах — смысл тот же. Мне на 5 отрезках проще демонстрировать.

В строке 3 добавим наши 5 шагов, пронумеровав от 0 до 5, где 0 — текущее значение цены БА. В ячейках A15-A18 введем названия шагов и вероятностей, а в ячейках B15-B18 укажем наши выбранные произвольные значения, чтобы получилось вот так:

Чтобы получить текущую цену БА в вершине нашего дерева, введем в ячейку E4 формулу =S, где S — как мы помним, имя ячейки с текущей ценой БА.

На бумаге биномиальное дерево выглядит как этакая не обязательно симметричная, но тут симметричная решетка:

У нас в экселе оно будет выглядеть треугольником, чтобы не морочиться с симметрией и пустыми ячейками. Нулевой узел за шаг не считаем. На шаге 1 у нас станет уже два узла — Текущая цена БА * Приращение вверх и Текущая цена БА * Приращение вниз. В виде формул формулах =E4*UpMove и =E4*DownMove. На шаге 2 у нас будет уже три узла, в формулах =F4*UpMove, =F4 * DownMove, = F5 * DownMove. Продлеваем формулы до пятого шага, где у нас получится 6 итоговых точек-узлов.

Дерево для БА у нас готово, в последней колонке мы имеем цены на экспирацию. Из них мы посчитаем выплаты нашего целевого 185-го колла на экспирацию. Очевидно, что формула для выплат будет (на примере первой из шести цен на пятом шаге)

Сколько будет стоить опцион в ячейки I13 на шаге 4? Если бы он был европейским, то чтобы найти цену назад, нам нужно уже привлечь вероятности (а они у нас 50 / 50):

Цену опциона рассчитали, поняли, как работает оценка через биномиальные деревья — но выше же было обещано, что размер приращения вверх и вниз, а также вероятности движения вверх и вниз модель посчитает сама из входных параметров! И где?!

Господа, все будет. Даже неоднократно ) В этом расчете состоит различие между разными биномиальными моделями оценки. Пришло время назвать и их: модель Кокса-Росса-Рубинштейна (Cox-Ross-Rubinstein, ничего общего с веществами, это фамилии трех человек) и модель Джарроу-Рудда. Так как мы уже хорошо потрудились, предлагаю оставить их для второй части статьи.

Не переключайте канал! ;)

P.S. Буду признательна за указание на ошибки и неточности.

Суть биномиальной модели оценки в том, что при тех же вводных, что и у Блэка-Шоулза, она строится на разбиении времени до экспирации на равные временные интервалы (отрезки) (а в МБШ время непрерывно), и движение цены от начала одного отрезка к началу другого может быть либо вверх, либо вниз. Модель упрощает реальность ещё и тем, что в процентах шаг движения цены вверх и шаг движения цены вниз на всех отрезках одинаков, при этом шаг вверх может быть не равен шагу вниз. Размер шага вверх и шага вниз рассчитывается моделью из входных данных. Вероятности на следующем отрезке двигаться вверх или вниз также рассчитываются моделью из входных параметров и так же неизменны. Необязательно это будут вероятности 50/50, может получиться любое соотношение в сумме, дающее 100%.

Критикой моделей и их базовых предпосылок мы тут заниматься не будем. Мы тут будем опционный калькулятор писать.

Открываем Google Spreadsheets (MS Excel тоже подойдет, но у меня лапки MacOS, и Excel у меня там не имеется), создаем новый документ. Первый лист его будет представлять «морду» нашего калькулятора и содержать поля для входных параметров и поле для отображения результата расчета. Самое время эти входные параметры перечислить — вот таким образом (ВНИМАНИЕ! номера строк и буквы столбцов будут дальше иметь значение):

Как видите, ничего незнакомого среди входных параметров нет. Волатильность — которая и есть по сути наша ставка, за которую нам платят и с нас берут) — как параметр модели есть, как и в МБШ.

Результат расчета будет выведен в ячейку B13.

Поименуем ячейки, чтобы было проще писать и читать формулы. Я решила остаться в привычной по БШ нотации, где S — текущая цена БА, sigma — волатильность, K — страйк, T — время до экспирации. Для типа опциона буду использовать имя CallPut, для вида опциона (американский или европейский) — AmEur. В Google Spreadsheets поименовать ячейки можно с помощью пункта меню Данные — Настроить именованные диапазоны. Встаем на ячейку, кликаем на пункт и в правой панели Добавить именованный диапазон.

Также введем в ячейки входные параметры — я выбрала опцион call на фьючерс на индекс РТС страйк 185000, ближняя серия (5 дней до экспирации, можно вводить и дробные значения, но для демонстрационных целей мы не будем тут упарываться с долями дней)

Получится так:

Красота — страшная сила! Подготовка завершена. Едем дальше.

Начнем с того, что построим биномиальное дерево на произвольных фиксированных шагах и произвольных фиксированных вероятностях. Пусть для простоты шаг вверх будет равен шагу вниз и составит 1%, а вероятности движения цены вверх и вниз будут равными — 50/50. У нас пять дней до экспирации, поэтому количество временных отрезков (шагов) будет равно 5, а временной интервал одного шага будет равен одному дню. Дальше, развивая тему, можете сделать свой калькулятор в часах — смысл тот же. Мне на 5 отрезках проще демонстрировать.

В строке 3 добавим наши 5 шагов, пронумеровав от 0 до 5, где 0 — текущее значение цены БА. В ячейках A15-A18 введем названия шагов и вероятностей, а в ячейках B15-B18 укажем наши выбранные произвольные значения, чтобы получилось вот так:

Чтобы получить текущую цену БА в вершине нашего дерева, введем в ячейку E4 формулу =S, где S — как мы помним, имя ячейки с текущей ценой БА.

На бумаге биномиальное дерево выглядит как этакая не обязательно симметричная, но тут симметричная решетка:

У нас в экселе оно будет выглядеть треугольником, чтобы не морочиться с симметрией и пустыми ячейками. Нулевой узел за шаг не считаем. На шаге 1 у нас станет уже два узла — Текущая цена БА * Приращение вверх и Текущая цена БА * Приращение вниз. В виде формул формулах =E4*UpMove и =E4*DownMove. На шаге 2 у нас будет уже три узла, в формулах =F4*UpMove, =F4 * DownMove, = F5 * DownMove. Продлеваем формулы до пятого шага, где у нас получится 6 итоговых точек-узлов.

Дерево для БА у нас готово, в последней колонке мы имеем цены на экспирацию. Из них мы посчитаем выплаты нашего целевого 185-го колла на экспирацию. Очевидно, что формула для выплат будет (на примере первой из шести цен на пятом шаге)

=MAX(0;IF(CallPut=1;J4-K;K-J4))Растягиваем формулу вниз на 6 строк, получаем выплаты на экспирацию по 185-му коллу в каждой точке. Итак имеем на пятом шаге 6 цен выплат, и теперь нам предстоит построить дерево для опционов с конца в начало.

Сколько будет стоить опцион в ячейки I13 на шаге 4? Если бы он был европейским, то чтобы найти цену назад, нам нужно уже привлечь вероятности (а они у нас 50 / 50):

=(J13*UpMoveProb+J14*DownMoveProb)Но наш опцион американский, а это значит, что он может экспирироваться в любой момент, значит, нужно учесть еще и это. И тогда формула получится для предыдущей цены:

=MAX((J13*UpMoveProb+J14*DownMoveProb);IF(AmEur=1;IF(CallPut=1;I4-K;K-I4);0))Растягиваем формулу, достраивая дерево назад, соблюдая количество узлов на каждом шаге. В ячейке E13 мы получим текущую цену опциона, значит в ячейке B13 у нас будет формула =E13

Цену опциона рассчитали, поняли, как работает оценка через биномиальные деревья — но выше же было обещано, что размер приращения вверх и вниз, а также вероятности движения вверх и вниз модель посчитает сама из входных параметров! И где?!

Господа, все будет. Даже неоднократно ) В этом расчете состоит различие между разными биномиальными моделями оценки. Пришло время назвать и их: модель Кокса-Росса-Рубинштейна (Cox-Ross-Rubinstein, ничего общего с веществами, это фамилии трех человек) и модель Джарроу-Рудда. Так как мы уже хорошо потрудились, предлагаю оставить их для второй части статьи.

Не переключайте канал! ;)

P.S. Буду признательна за указание на ошибки и неточности.

теги блога tashik

- google таблицы

- hedge

- HV

- OptionVictory

- PineScript

- python

- tradingveiw

- Tradingview

- алготрейдинг

- биномиальная модель

- БОТ

- введение

- волаильность

- волатильность

- Греки

- дельта-хеджирование

- дельтахеджирование

- дельтахэдж

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- иксы

- индикатор

- итоги 2021

- итоги 2022

- итоги года

- Кирилл Ильинский

- книги

- конкурс

- конспект

- лотерея

- лчи

- направленная торговля опционами

- опционы

- Опционы RI

- открытый интерес

- отчет за месяц

- оффтоп

- пари

- покупка волатильности

- продажа волатильности

- робот

- руководство

- Скальпинг

- стандартное отклонение

- статисика

- стратегия

- тест

- толстые хвосты

- торговая система

- торговля волатильностью

- торговые роботы

- торговый робот

- торговый софт

- трейдинг

- управление опционной позицией

- управление позицией

- управление рисками

- финансовое моделирование

- фьючерсы

- хэджирование

- эпик фейл

- юмор

Спасибо, так и должны выглядеть посты на смартлабе.

Без мути, и махания всем, чем попало в виде эквити :)

Где брать данные для дерева?

Где простой протокол ввода данных?

Где лично Вы видели подряд хотя бы пять свечек одинакового размера???

В этой части мы на умозрительных произвольных входных приращениях и вероятностях научились строить дерево и поняли логику того, что делается биномиальными моделями: два дерева — от текущей цены до экспирации на фьючерсе, а потом назад от экспирации к цене опциона в текущей точке.

Во второй части — и в конце статьи про это упомянуто, мы реализуем расчет самого интересного — приращения вверх и вниз и вероятностей движения вверх и вниз по разным биномиальным моделям.

Найдете ли лично Вы в этом практическое зерно и какое — не знаю, может и никакого не найдете.

Давайте сделаем так:

— у меня сейчас нет доступа к моим it-наработкам;

— в течении месяца я их сформулирую письменно, и отправлю Вам в личку;

— в ответ буду ждать конструктивной критики моих результатов, может быть даже исправлений и некоторых допущений:))

Ничего там не будет нового. При достаточно малом шаге все сойдется к МБШ один в один, хоть равный шаг вверх и вниз, и вероятности, хоть нет. Потому что существует Центральная Предельная Теорема, согласно которой сумма любых независимых отклонений в конечном счете — Гаусс.

То есть модель не даст вам абсолютно ничего, разве что учет «отрицательных цен», если будет работать не в логарифмическом, а в натуральном масштабе. Но вы и МБШ можете в натуральном прогнать при желании.

Иными словами, конкретно в дереве «фишек» нет, но они могут быть побочным продуктом выбора другой системы предобработки данных.

Хотя это все конечно же частности.

Например как в соседней ветке — игроки во фьючах яндекса не принимают решения чаще чем раз в 5 минут — там ЦПТ работает (работает конечно нооо )?