Блог им. monstrt_amadey

Почему фондовый рынок рванет. Часть 2

- 26 января 2022, 12:32

- |

Российский фондовый рынок рухнул на четверть от максимумов, достигнутых в октябре 2021 года и свежие российские инвесторы, не привыкшие к таким сюрпризам, запаниковали. Внешний фон тоже не радует: S&P валится, ФРС из-за инфляции больше не может накачивать рынки деньгами, вот-вот разразится война (или по крайней мере, многие этого ждут), национальные лидеры не страдают адекватностью… В общем, все немного ужасно, и некомфортно в такой ситуации покупать акции.

Заметим, несколько месяцев назад, эти же люди как ни в чем не бывало рекомендовали Сбербанк по 350 рублей, и их все устраивало. А сейчас, по 230 это страшно дорого (или просто страшно)…

Давайте немного отвлечемся от хитросплетений политики и реальной ценности компаний. Давайте подумаем, а почему вообще активы растут /падают?

Из-за хороших мультипликаторов и перспектив? Как бы не так.

Когда российская недвижимость в 2018-2021 годах существенно подросла в рублях, произошло ли это из-за роста потенциальной доходности таких вложений? Напротив, такое движение было вовсе нелогичным: стагнация доходов населения, снижение потенциальной доходности от аренды из-за бегства из городов, снижение потенциальной доходности от вложений в новостройки из-за перехода на эскроу-счета, рост предложения новостроек – все это намекало, что вкладываться в недвижимость, как минимум рискованно. И все же, цена выросла, ведь один фактор перевесил все: сформировался нетто приток денег на покупку квартир (речь конечно об ипотеке). А сопутствующий маркетинг лишь дополнял это. Без денег не было бы ничего!

Или другими словами, приток денег на покупку класса активов должен превышать отток денег из системы. В случае с недвижимостью, основной приток – это ипотека, а основной отток – это новое строительство. Одно превысило другое, поэтому цены выросли.

А в случае с акциями?

Логика здесь похожая. Системный отток как правило незначительный (это ipo и spo, новые фонды, деривативы), что в масштабах всего рынка не существенно влияет на общую емкость. А вот системный приток имеет бОльшие масштабы из-за инфляционного фактора (проще говоря, печатают деньги, они частично поступают на ФР, плюс реинвестирование дивидендов, плюс обратные выкупы). Поэтому фондовые рынки гораздо чаще растут, чем падают.

Однако есть еще не системные оттоки, поскольку инвесторы легко перекладывают деньги из одних рынков в другие. По сути, гоняют деньги по кругу. Из-за этого на фондовых рынках всегда очень высокая волатильность.

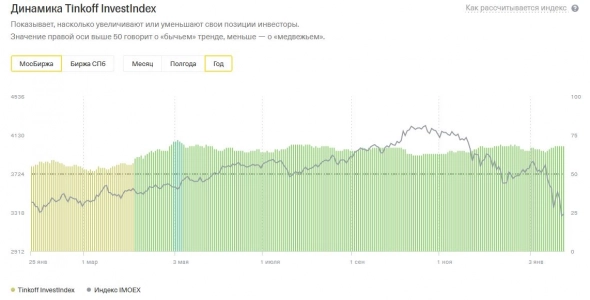

Вот и российский фондовый рынок столкнулся с тем, что отток на некоторое время превысил приток. Пожалуй, ни для кого не секрет, что «отток» — это нерезиденты (косвенно, об этом свидетельствует снижение курса рубля). А вот частные инвесторы исключительно покупают.

Выше данные от Тинькоффа. Обратите внимание, при любой динамике индекса нетто-покупки акций со стороны частных инвесторов не прекращаются. Этих покупок пока недостаточно чтобы перекрыть в моменте отток иностранцев, но что произойдет, если нерезиденты хотя бы перестанут продавать? – Индексы позеленеют. То же самое, но гораздо быстрее случится, если иностранцы начнут возвращать деньги в Россию.

Об этом я писал в статье Почему российский фондовый рынок рванет. Кстати с тех пор, даже несмотря на недавний обвал и исход иностранцев, индексы остаются на 18% выше, чем тогда! То есть деньги частников, несмотря на то, что большая часть их располагает копеечными суммами, имеют значение, просто они «размазаны» по времени, поэтому в конкретный момент времени не могут развернуть тренд. Но если играть в долгую, то их уже нельзя игнорировать.

Важный момент во всех этих рассуждениях – общая емкость рынка.

Для России она крайне несущественная.

Оценка всего фри флоата акций – около 20 трлн. руб, но нужно понимать, что:

— Объем реально торгующихся бумаг на бирже намного меньше

— Очень маловероятно, что существенная часть держателей захотят продать акции одновременно (иначе им бы пришлось делать это в глубокий убыток).

Лишь ничтожная часть фри флоат реально влияют на цены. Когда бы вы знали, как мало денег нужно, чтобы обеспечить все эти головокружительные взлеты и катастрофические падения!

Вот табличка которую я украл у одного блогера.

smart-lab.ru/blog/748150.php?utm_source=smartlab&utm_medium=email&utm_content=mailing

Если верить ей, нерезы в ноябре и декабре 2020 года занесли жалкие 128 млрд. руб., при этом индексы выросли на 13%!!! И это при том, что физики в этот момент (редкий случай) продавали!

Что такое 128 млрд? — это меньше 2 млрд. долларов – ничтожная величина по меркам мировых финансов. Да и российских тоже. Для сравнения, одних ипотечных кредитов в России выдают на 5-6 трлн. руб. в год. Это в десять раз больше, чем все поступления на фондовый рынок от частников за полтора года.

Но фондовому рынку и не требуется 5 триллионов, чтобы взлететь, поскольку емкость у него гораздо меньше, чем у недвижимости. Если от частников действительно начнут поступать суммы, сопоставимые со вложениями в недвижимость, то индекс вырастет в несколько раз, очень быстро и вовсе без иностранцев. Все из-за низкой реальной емкости.

Иностранцы тоже рано или поздно вернутся, как уже происходило не раз. Спекулянты – циничные и рациональные люди, и готовы забыть любые принципы, если на другой стороне двухзначные доходности.

Покупать акции очень страшно. А в моменты паники нереально страшно. Помню, когда Газпром в октябре 2020 года стоил 150 рублей, все отшатывались от него как от чумного. Через несколько месяцев все спокойно брали его по 250-300, и ничего.

Но что если война, и акции и вовсе обесценятся?

Друзья, не надо путать волатильность некоторых бумаг в определенные моменты и снижение ФР в целом. Последнего не будет примерно по той же причине, почему морковка и гречка в полках никогда не снизятся в цене. Его Величество Инфляция!

На фондовых рынках тоже есть инфляция, пусть она проявляется несколько по-другому, чем в магазинах.

Рискну утверждать, что при любом сценарии российский фондовый рынок в перспективе 1-3 лет существенно рванет.

Дефляционный сценарий (пример вторая половина 2020 года)

Паника быстро спадает, рубль укрепляется до 70 за доллар, инфляция возвращается к уровням 3-5%. Иностранцы возвращаются на российский рынок, местные инвесторы тоже охотно инвестируют, поскольку относительная доходность вложений в акции выше, чем депозиты и недвижимость. Кратковременный обвал быстро выкупают, акции растут в цене.

Инфляционный сценарий (пример 2014-2015 год)

Предположим, военный конфликт, а-ля Крым и Донбасс в 2014 году. Думаете, акции тогда упали? — вот и не угадали.

Сначала упали, но весьма резво отскочили: еще на исходе года вернулись на прежние уровни, а в 2015-2016 рост продолжился.

Все дело опять в инфляции! Произошло снижение курса рубля относительно доллара, рублевая выручка экспортеров резко выросла, выручка ритейлеров выросла, прибыль банков тоже выросла. Населению стало хуже, но фондовому рынку этот внешний шок пошел только на пользу.

Но может это какой-то случайный, единичный пример?

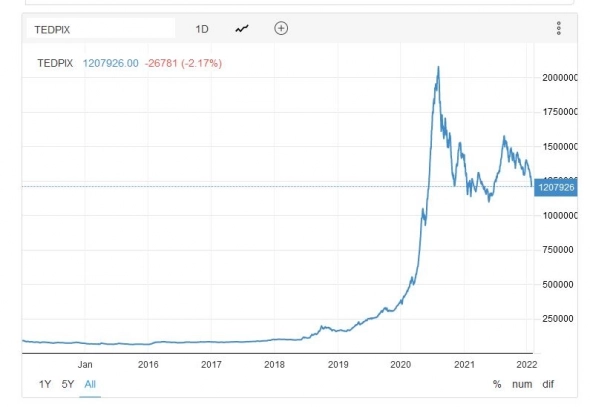

Извольте, вот диаграмма фондового рынка Ирана.

Казалось, где уж хуже, санкции, перекрыли нефтяной вентиль, экономика накрылась медным тазом.

А фондовый рынок вырос, чудеса, да и только.

Причем индекс превзошел цифры по инфляции, т.е. фондовый рынок реально стал выходом для граждан, которые спасали свои деньги от обесценения.

Полагаю, в случае с Ираном повлияла низкая емкость местного рынка и отсутствие серьезных продаж (кто хотел, продал сразу и больше желающих не нашлось).

Поэтому, как бы не нагнеталась внешеполитическая повестка, фондовый рынок легко это переживет.

Что, конечно, не исключает кратковременных провалов и серии маржин-коллов (на то это и фондовый рынок).

Когда произойдет разворот? – никто не знает, и я тоже, но момент для закупки очень хороший.

///////

Последний Кризис – группа ВК

Недвиномика – группа ВК

теги блога monstrt_amadey

- S&P500

- акции

- Апокалипсис

- аренда

- банки

- вкладчики

- вклады

- вторичка

- Газпром

- дду

- демография

- денежно-кредитная политика

- Депозиты

- ДКП

- долгосрочное инвестирование

- долевое строительство

- доллар

- доходность

- дураки

- закономерности

- золото

- Игромания

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- инвесторы

- Индексы

- инфляция

- инфляция в России

- ипотека

- ИПЦ

- истории из жизни

- Квартиры

- Ключевая ставка ЦБ РФ

- коронавирус

- кризис

- Льготная ипотека

- манипулирование

- маркетинг

- маткапитал

- менталитет

- миграция

- мифы

- Модели рынка

- моделирование

- Москва

- Налогообложение на рынке ценных бумаг

- натуральный газ

- недвижимость

- Нефть

- новостройки

- облигации

- отрицательные ставки

- паника

- ПИК СЗ

- природный газ

- прогнозы

- процентные ставки

- психология

- пузыри

- пузырь

- пятиэтажки

- реновация

- риелторы

- Росстат

- самолет

- Сбербанк

- Сбережения

- секьюритизация

- Сети

- смартлаб конкурс

- спекулятивная идея

- спекуляции

- страшилки

- строительство

- субсидии

- товары

- торговые роботы

- трейдинг

- урбанизация

- уровень жизни

- услуги

- фондовые индексы

- ЦБ

- ЦБ РФ

- цены

- экономика

- экономика России

- эскроу счета

- юмор

Деньги на покупку есть. Это не только з/п, но и реинвестирование дивидендов (что тоже исчисляется миллиардами рублей в год)

о размерах портфелей физиков

Генералам обьясните что надо деньги не на обои клеить а в фонду вкладывать

И диаграмма про ФР Ирана — отличное свидетельство.

Денег стало много. МНОГО.

Поэтому они стали искать, где бы поспекулировать.

Биткойн, фондовые рынки от EMs до такой экзотики, как Иран.

А начиная с марта деньги с рынка будут забирать.

И они вернутся туда, где им комфортно.

И вы очень хорошо проиллюстрировали, достаточно, если с ФР решат забрать 10 млрд. долларов, здесь будет очень и очень грустно.

Цифра всех объёмов 20трлн руб., мне нравится. Это как раз профицит внешней торговли, неотоваренные за год — в долларах 185млрд по курсу 120р

Большая неопределенность В статье — что такое биржа и как по счетам депо В банковской системе перемешаются наши деньги. Почему правящие власти так снисходительны к играм к переоценке активов на вторичном рынке. Табличка, которую вы взяли у блогера это сводка в xls о движения капиталов с сайта cbr. Там все подробно 60% наших «нерезидентов» это деньги островных офшоров.

Осветить на пару вопросов и будет понятна иррациональность агентов против выгоды приобретателей. Западные мастера пропаганды против реального рынка и CBR. Англичане тогда, после скрипачей прилюдно обещали атаку на наш рынок, и денег выделили целый млрд. Эффект был несопоставимый с затратами! Суммы выделялись в деньгах, не в ценных бумагах на распродажу, это серьезная разница, когда говорят о действиях иностранных «инвесторов» Ровно такая Биржевая операция показательного наказания, была осенью 8 года, тогда Кондолиза обещала, что русские заплатят, и они сами в своей тихой гавани себя переоценили. Потом в 14, когда Обаме обещал, что русские за все заплатят, взяли и сами заплатили. Разве это норвежские фонды и американские пенсионерки свои операции на моех тогда проводили?

Хотелось бы продолжения статьи на новом материале

Разумеется мы все в лонгах, но плечи сейчас могут убить вообще любое депо и любого профессионала.Вариант войны хоть и кажется невероятным, но все же его нельзя игнорировать и не учитывать!

Лично я плечо держу, но лишь такое, какое могу относительно быстро закрыть

в долларах как упали, так и не восстановились?

вы еще будете поражены ростом доходов в венесуэле

В России все ВАЛИТСЯ, до тех пор пока все физики не обанкротятся...