Блог им. superdet

Рейтинг ПАО "Светофор Групп" - rlBBB+

- 16 августа 2022, 11:43

- |

Просматривая предыдущие финансовые анализы компании ПАО «Светофор Групп» можно констатировать, что финансовое состояние компании за 2021 год изменилось. Теперь очень важно адекватно оценить финансовую устойчивость предприятия на начало 2022 года, так как экономический кризис — это, как раз тот инструмент, с помощью которого можно увидеть не только мельчайшие финансовые дыры, но и понять насколько оправдан инвестиционный риск. Качаем. Читаем. Анализируем.

Общие сведения

ИНН: 7814693830

Полное наименование юридического лица: Публичное акционерное общество «Светофор Групп»

ОКВЭД: 62.09 — Деятельность, связанная с использованием вычислительной техники и информационных технологий, прочая

Сектор рынка по ОКВЭД: Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ПАО «Светофор Групп»

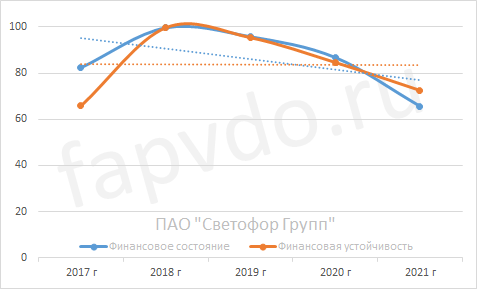

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Динамика финансового состояния и финансовой устойчивости

Снижение уровня финансового состояние к концу отчётного периода составило — 24%, снижение уровня финансовой устойчивости — 14%. Сбалансированность финансовых показателей ухудшилась.

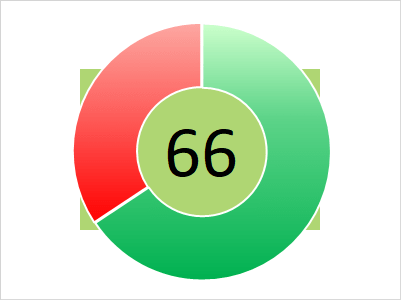

Уровень финансового состояния

Финансовое состояние — 66 баллов, минимально допустимого уровня.

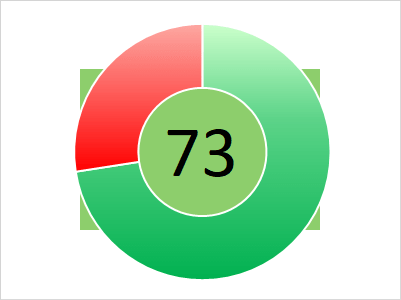

Уровень финансовой устойчивости

Финансовая устойчивость — 73 балла. Средний риск банкротства. Возможны трудности по погашению текущих обязательств.

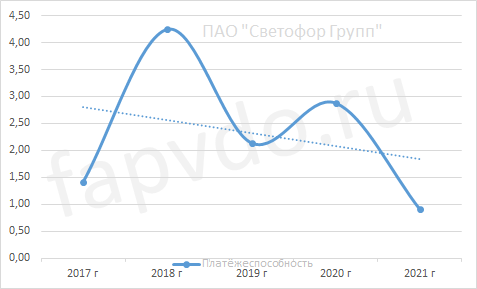

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности ПАО «Светофор Групп»

Платёжеспособность предприятия на конец отчётного периода — 0.9. Снижение платёжеспособности за отчётный период — 69%.

Финансовые результаты

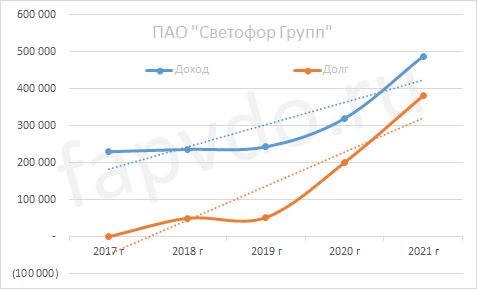

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов ПАО «Светофор Групп»

За отчётный период доход предприятия составил 488 млн рублей. Прогноз суммы доходов предприятия на конец 2021 года — оправдался

Заёмный капитал к концу периода вырос на 90% и составил 382 млн рублей.

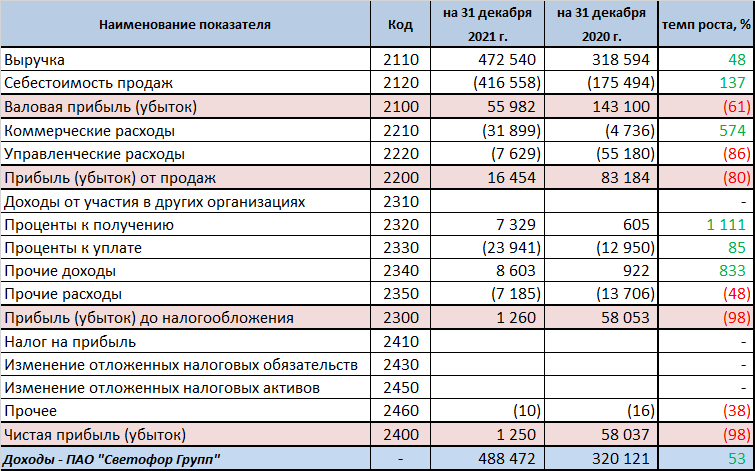

Финансовые результаты

Чистая прибыль

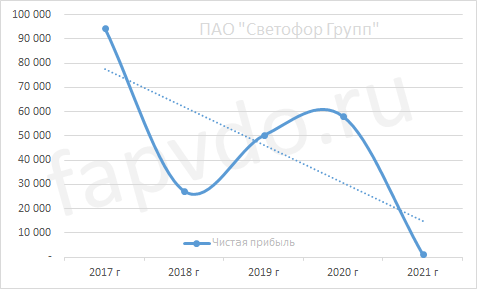

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Динамика чистой прибыли ПАО «Светофор Групп»

Чистая прибыль предприятия нестабильна и имеет тенденцию к снижению. СНижение чистой прибыли за отчётный период составило — 98%. Прогноз чистой прибыли к концу финансового года — не оправдался

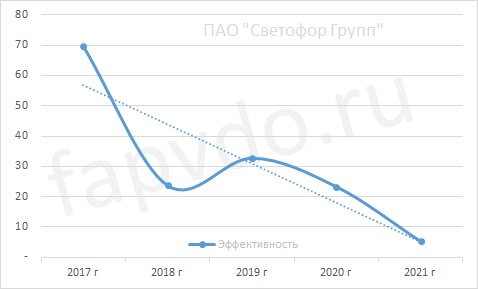

Эффективность

Динамика общей эффективности

Общая эффективность предприятия — низкая. Рост общей эффективности предприятия в отчётном периоде составил — Х%.

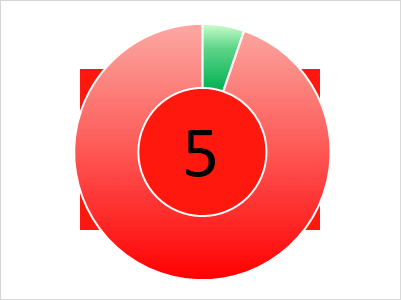

Уровень общей эффективности

Общая оценка эффективности предприятия — 5 баллов. Предприятие малоэффективное.

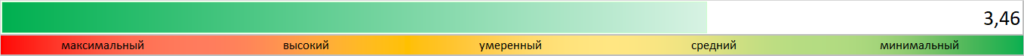

Инвестиционный риск

Уровень инвестиционного риска ПАО «Светофор Групп»

Уровень инвестиционного риска — средний. Доля облигаций ПАО «Светофор Групп», от общей доли активов инвестиционного портфеля, может достигать3.46%

Облигации ПАО «Светофор Групп»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Светофор Групп-2-боб — 15.86/12

Общий облигационный долг: 200 млн рублей

Средняя доходность эф./купон., %: 15.86/12

Выпуск зарегистрирован по упрощённой схеме.

❗ 97% всех дефолтов приходится на облигации с упрощённой регистрацией.

Подробнее...(факт 5)

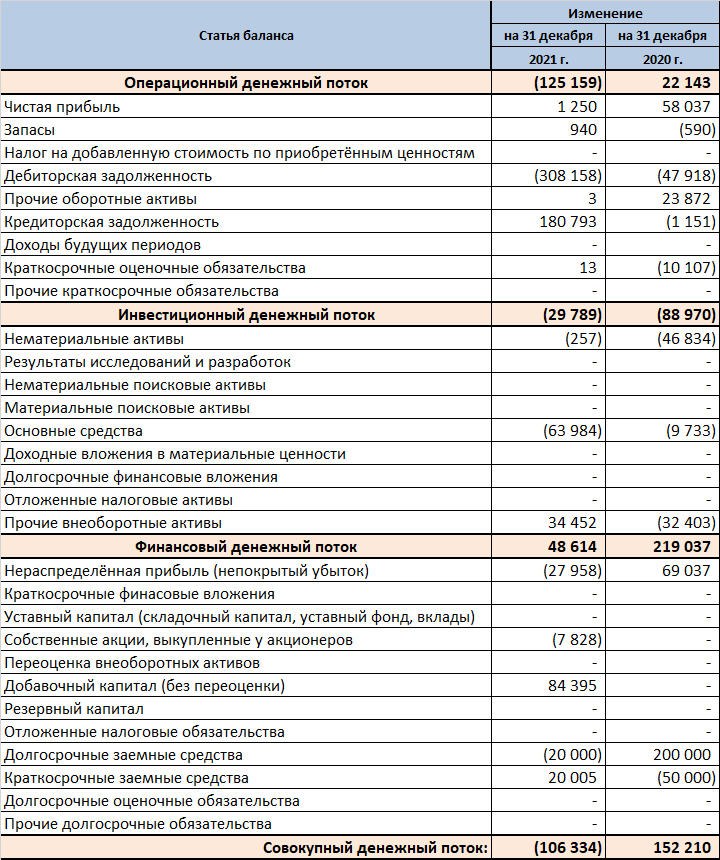

Денежные потоки ПАО «Светофор Групп»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 125 млн рублей

- Инвестиционный — отрицательный — 30 млн рублей

- Финансовый — положительный — 49 млн рублей

- Совокупный: — отрицательный — 106 млн рублей

Денежные потоки ПАО «Светофор Групп»

Кредитоспособность ПАО «Светофор Групп»

Уровень кредитоспособности ЛИСП

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

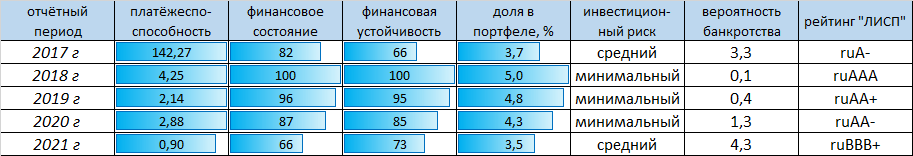

Рейтинг ПАО «Светофор Групп»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ПАО «Светофор Групп» был присвоен рейтинг ЛИСП на уровне rlBBB+ по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruBB

Кредитный скоринг Интерфакса: нет

Индекс Финансового Риска RusBonds:24

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:2

Экспертное заключение

❗ ПАО «Светофор Групп» — незакредитованное, частично неликвидное, средне рискованное, малоэффективное предприятие.

Заёмный капитал немногим больше собственного, всего в 1.25 раза, что является нормой для российских коммерческих организаций. Компания увеличивает обороты за счёт наращивания долга. Надо отдать должное, что увеличение заёмного капитала приводит к увеличению доходов и наращиванию собственного капитала. Правда рост собственного капитала отстаёт от темпа роста заёмного, что и сказалось на снижение уровня финансового состояния компании и её финансовой устойчивости. Слабый рост собственного капитала обусловлен низкой чистой прибылью в отчётном периоде. Несмотря на увеличение выручки, чистая прибыль едва ли не скатилась ниже нулевой отметки. Мизерная прибыль компании, относительно прошлого отчётного периода, связана с резким ростом себестоимости продаж. Если компании не удастся вернуться к прежней себестоимости, или хотя бы её снизить в половину, то компанию ждут трудные времена.

На начало 2022 года у компании недостаточно ликвидности по наиболее срочным обязательствам. Дефицит составляет 149 млн рублей, который можно попытаться устранить за счёт возврата дебиторской задолженности. Однако резкий рост последней, указывает на проблемы с её возвратом. Тем не менее. При должном денежном потоке и стабильном частичном погашении дебиторской задолженности, компания сможет закрывать, как текущие, так и краткосрочные обязательства. Что касается долгосрочных обязательств, то при грамотной финансовой политике, компания способна погасить в моменте долгосрочный долг на сумму не более 150-180 млн рублей. Инвестору следует учитывать, что этих денег на начало кризиса у компании нет. Вернее есть, но только на бумаге.

Учитывая минимальную чистую прибыль, операционный денежный поток компании отрицательный и это несмотря на то, что компания не погасила 181 млн кредиторской задолженности. Возникшие проблемы связаны не только с мизерной чистой прибылью, но и с зависшими в дебиторской задолженности дополнительно 240 млн необходимых компании денег.

Компания заняла 20 млн краткосрочных денег, чтобы погасить ими долгосрочный заём на ту же сумму. Перераспределение ранее накопленной чистой прибыли по другим статьям баланса позволило компании сохранить относительно высокое (бумажное) финансовое состояние. Теоретически, компания «просела» в отчётном периоде несколько больше, чем это показывают расчёты.

Справедливая эффективность компании — 1%-2%

Инвестиционная вероятность банкротства: 4.3%

Статистическая вероятность банкротства: 2.9%

Целесообразность инвестирования: +8.4

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ПАО «Светофор Групп» выше риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

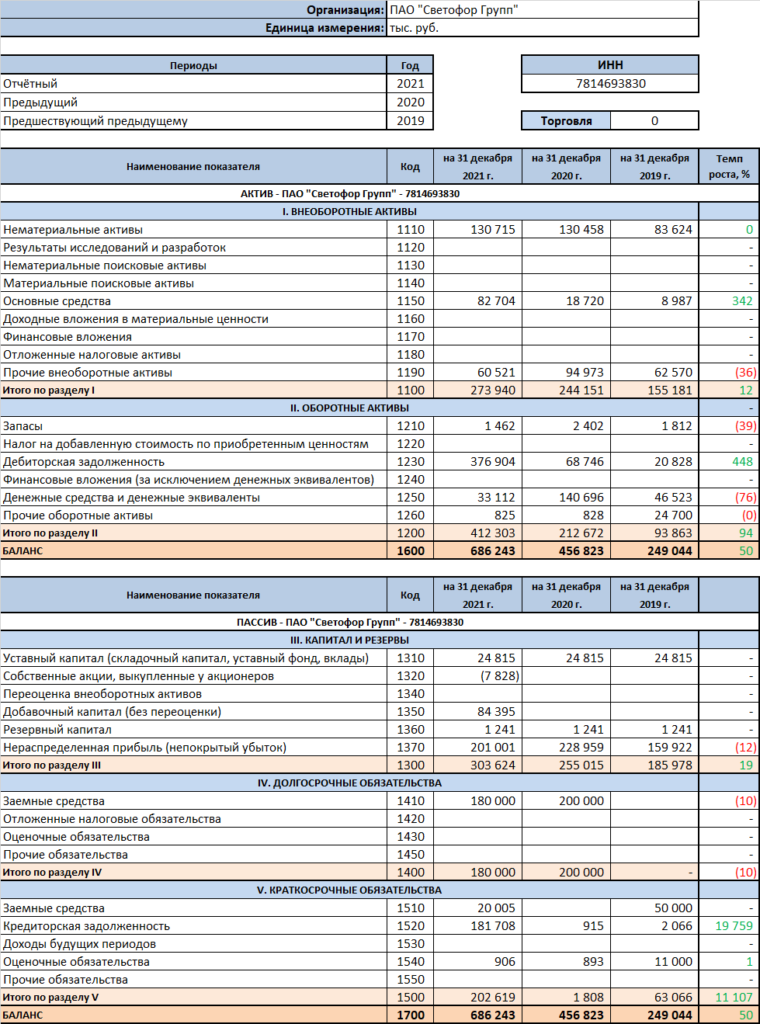

Баланс ПАО «Светофор Групп»

Баланс ПАО «Светофор Групп»

Финансовые коэффициенты ПАО «Светофор Групп»

Финансовые коэффициенты ПАО «Светофор Групп»

Предыдущий финансовый анализ ПАО «Светофор Групп»

ЛИСП-2.0 — безубыточное инвестирование

Другие эмитенты ВДО

теги блога Алексей С.Галицкий

- softline

- акции

- ао "максимателеком"

- ао им. т.г. шевченко

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- Ашинский метзавод облигации

- ашинский мз

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- галицкий

- Гарант-Инвест

- гк пионер

- ГК Самолет

- ГМК Норникель

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Директ Лизинг

- Директ Лизинг облигации

- завод КЭС

- инвестиции

- институт стволовых клеток человека

- искч

- как стать миллионером

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- МаксимаТелеком

- миллион

- миллионер

- мтс

- Нафтатранс

- нафтатранс плюс

- Нафтатранс плюс облигации

- облигации

- Обувь России

- обувьрус

- Обувьрус облигации

- окей

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПКБ облигации

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- роделен

- Роделен облигации

- роснано

- ростелеком

- роял капитал

- Роял Капитал облигации

- русская аквакультура

- самолет

- сдэк

- Селигдар

- сибстекло

- Солид-лизинг

- ТАЛАН-ФИНАНС облигации

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- тфн

- финансовый анализ

- хк новотранс

- цитата дня

- шевченко

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- Энерготехсервис облигации

- юниметрикс

- Юниметрикс облигации

- ЯТЭК

Наоборот!

Совокупный — отрицательный= -125-30+49=-106