Блог им. SalgariInvestorpobeditel

❗️Обзор отчета Сбера по МСФО❗️

- 09 августа 2023, 13:59

- |

Ссылки на предыдущие обзоры и видео на YouTube:

Результаты Сбера по РПБУ за апрель и 4 месяца 2023 года — t.me/c/1746416885/1677

Результаты Сбера по РПБУ за май и 5 месяцев 2023 года — t.me/c/1746416885/1820

Видео на YouTube про Сбер — t.me/c/1746416885/1830

Результаты Сбера по РПБУ за июнь и 6 месяцев — t.me/c/1746416885/1984

Переходим к отчету по МСФО

▪️Чистый процентный доход за 6м 2023г составил 1160,4 млрд рублей (по РПБУ было 1064,4 млрд рублей).

▪️Чистый комиссионный доход за 6м 2023г составил 358 млрд рублей (по РПБУ было 322,7 млрд рублей)

▪️Операционные расходы за 6м 2023г составили 398,2 млрд рублей (по РПБУ было 372 млрд рублей)

▪️Чистая прибыль составила 737,5 млрд рублей (по РПБУ было 727,8 млрд рублей)

Как можно увидеть из финансовых показателей — они немного лучше чем в отчете РПБУ, но изменения незначительные.

Перейдем к другим важным показателям:

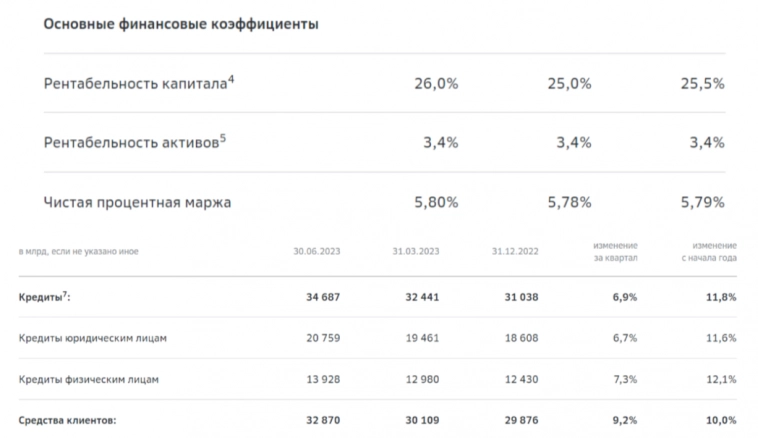

▪️Рентабельность капитала 25,5%, что очень много

▪️Чистая процентная маржа 5,79%, что выше где-то в два раза крупных американских банков

▪️Кредиты юр. лицам выросли на 11,6% сначала года

▪️Кредиты физ. лицам выросли на 12,1% сначала года

▪️Средства клиентов выросли на 10% сначала года

Коэф. достаточности капитала находятся на высоких уровнях:

Коэффициент достаточности базового капитала 1-го уровня — 13,8%

Коэффициент достаточности капитала 1-го уровня — 14,2%

Коэффициент достаточности общего капитала — 14,7%

Напомню, что коэф. достаточности капитала используются для оценки надежности банка. Традиционные методы оценки надежности бизнеса через долговую нагрузку (L/A, ND/EBITDA и т.д.) здесь не подойдут, так как у банков высокая доля заемного капитала, относительно собственного капитала. Эта особенность для банковской сферы является естественной, так как основная деятельность банка — занимать денежные средства и предоставлять их заинтересованным в капитале лицам, выполняя функцию финансового посредника.

Сбер продолжает развивать свою экосистему, в частности в технологическом направлении.

Вот например 3 решения, которые Сбер вывел на рынок:

1. Платформа SalutRPA для роботизации бизнес-процессов.

2. Аналитическая платформа «Навигатор», которая поддерживает более 70 форматов представления данных, позволяет создавать дэшборды и анализировать отчётность, формировать BI-аналитику и т.д.

3. Платформа Sber Process Mining для интеллектуального анализа бизнес-процессов на основе цифровых следов в информационных системах.

✅Коллеги, ну что здесь еще можно написать или сказать, отчет сильный, финансовые и операционные показатели находятся на очень высоких значениях, проще говоря, на данный момент для инвесторов Сбера складывается все наилучшим образом. Но в эйфорию, конечно, впадать не стоит, так как ключевая ставка с большой вероятностью продолжит расти, что сделает безрисковые инструменты более доходными и часть капитала из рискованных инструментов (акции, крипта и т.д.) может перетечь на депозиты, в облигации и т.д.

Про дивиденды повторяться не буду, а просто процитирую, что писал в обзоре отчета по РПБУ:

«За полгода Сбер заработал почти* 730 млрд руб., если проецировать этот результат на год, то получим приблизительно 1,4 трлн рублей за 2023 год (кстати, у многих аналитических агентств консенсус-прогноз сходится как раз к этой цифре). Но, я беру немного меньше в районе 1,3 трлн рублей за 2023 год (как писал в прошлых постах), так как резервы могут еще подрасти, а вот сделок по продаже активов может уже и не быть. Учитывая, что Сбер выплачивает на дивы 50% чистой прибыли, получается на дивиденды могут направить 650 млрд рублей. А это, как мы считали и ранее, около 29 рублей на акцию. Справедливая цена акции по методу дивидендной доходности уже составляет 290 рублей. »*по МСФО прибыль составила 737,5 млрдов рублей, но прогнозные дивиденды остаются теми же.

----

👆Обязательно подписывайтесь на канал, чтобы стабильно зарабатывать на фондовом рынке!

----

На какой процент от капитала держите Сбер? Или может уже скинули, считая, что это хай?👇🏻

- 09 августа 2023, 14:49

- 09 августа 2023, 17:42

теги блога Invest Assistance

- headhunter

- IPO

- IPO 2025

- X5

- X5 Retail Group

- активы

- активы РФ

- акции

- Акции РФ

- Алроса

- Астра

- Белуга

- Белуга Групп

- биржа

- брокеры

- ВДО

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Делимобиль

- деньги

- дивиденды

- Дональд Трамп

- Европлан

- застройщики

- золото

- иис

- инвести

- инвестиции

- инвесторы

- инвесторы в России

- Интер РАО

- интеррао

- китайские акции

- Ключевая ставка ЦБ РФ

- компании

- лента

- Лукойл

- Магнит

- мать и дитя

- Мечел

- ммк

- мобильный пост

- МосБиржа

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- Нефть

- нлмк

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- Пик

- ПИК СЗ

- позитив

- полюс

- Полюс Золото

- пошлины США

- прогноз акций

- прогноз по акциям

- распадская

- Ренессанс Страхование

- Роснефть

- российские акции

- Россия

- Русагро

- русал

- русская аквакультура

- Самолет

- сбер

- сбербанк

- Северсталь

- селектел

- Селигдар

- Совкомбанк

- сургутнефтегаз

- татнефть

- Тинькофф

- тинькофф банк

- торговые войны

- Трамп

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фундаментальный обзор

- фундаментальный обзор

- Хэдхантер

- ЦБ РФ

- Эталон

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс