Гиперинфляция стала одним из важнейших факторов обострения социально-политической обстановки в стране. Слабое центристское правительство подвергалось мощному и агрессивному давлению слева и справа. 23–25 октября 1923 года произошел вооруженный коммунистический мятеж в Гамбурге. Как бы в ответ на это 8–9 ноября нацисты при поддержке крайних

милитаристов совершили попытку путча в Мюнхене.Оба эти выступления кончились неудачей.Германия получила передышку, которая

была сорвана мировым экономическим кризисом 1929–1933 годов.

Новая экономическая катастрофа послужила прологом к захвату власти А.Гитлером(Führer Adolf Hitler), лидером НСДАП. Многое в этих событиях было подготовлено гиперинфляцией начала 1920-х годов.

Первая мировая война закончилась 11 ноября 1918 года.

Финансирование войны осуществлялось, помимо налогов, государственными займами, которые размещались среди населения, в банках, сберегательных кассах и других финансовых учреждениях. Правительство использовало и прямую эмиссию денег, загружая Рейхсбанк

(центральный банк) своими обязательствами. К концу войны денежная масса превышала довоенные цифры в 5 раз.К июлю 1922 года банкнотная масса возросла по сравнению с моментом перемирия более чем в 7 раз, однако уровень цен повысился в 40 раз, а курс доллара даже в 75 раз.К июню 1923 года денежная масса увеличилась примерно в 90 раз, цены – в 180 раз, курс доллара – в 230 раз.С лета 1923 года началась инфляционная агония. За четыре месяца до конца ноября денежная масса выросла в 132 000 раз, уровень цен – в 854 000 раз, курс доллара – почти в 400 000 раз. История бумажных денег не знала таких масштабов обесценения; схожие масштабы имела только инфляция в Советской России.Цены товаров стали невообразимы. Буханка ржаного хлеба, стоившая до войны 29 пфеннигов (0,29 марки), на пике инфляции продавалась за 430 миллиардов марок; килограмм сливочного масла подорожал с 2,70 марки до 6 триллионов; пара ботинок могла теперь стоить более 30 триллионов, и так далее.

Хотя в 1920-х годах американский доллар еще не имел тех господствующих позиций в мире, которые он занял после Второй мировой войны и удерживает поныне, он уже был самой устойчивой и желанной из валют крупных стран.Впрочем, английский фунт стерлингов в те времена еще мог конкурировать с долларом и был в Германии тоже очень желанной валютой.Инфляционная Германия была поразительно дешевой страной для иностранцев и для немцев, имевших доступ к твердой валюте.Многие товары и услуги были в Германии в 3–4 раза дешевле, чем за границей.В начале 1920-х годов в Германию хлынул поток иностранных туристов. Англичане или французы, которые до войны и подумать не могли о таких расходах, теперь занимали комнаты в лучших отелях, ездили по железным дорогам первым классом, посещали дорогие рестораны, покупали ценные сувениры. Более богатые иностранцы скупали предметы искусства и старины, городскую недвижимость и акции германских предприятий. На фоне нищеты, которая была уделом миллионов немцев, это, понятное дело, вызывало у них по меньшей мере зависть и чувство унижения.Именно в это время Adolf Hitler делал первые шаги в политической карьере.Получая доллары или другую твердую валюту, германские экспортеры сплошь и рядом не спешили переводить выручку домой, а оставляли её в иностранных банках, вкладывали в акции и другие ценности.

Если сжато, то материальные потери этой гиперинфляции таковы-пострадали кредиторы и владельцы сбережений, выиграли должники и заемщики. Пострадали лица наемного труда, выиграли (или меньше пострадали) предприниматели. Образованные и квалифицированные потеряли относительно больше, чем люди без того и другого. Плохо пришлось людям, чьи доходы зависят от государства, и несколько лучше – занятым в частном секторе. Инфляция более жестока к старикам, чем к молодым.

Стабилизация марки была осуществлена путем создания новой валюты с использованием идеи, уже опробованной во времена французской инфляции 1790-х годов: формальное обеспечение ипотекой на земельную собственность и недвижимость.Реально обеспечением рентной марки служило жесткое ограничение эмиссии, которое Шахт(президент Рейхсбанка) проводил с неукоснительной строгостью, не уступая ни давлению правительства, которое остро нуждалось в деньгах, ни представителям крупного бизнеса с их требованиями кредита

Подъем начался в 1925–1926 годах и был весьма значительным. Большую роль в этом играли ограничение репарационных платежей с согласия стран Антанты и значительный приток иностранного капитала в экономику Германии. Источник

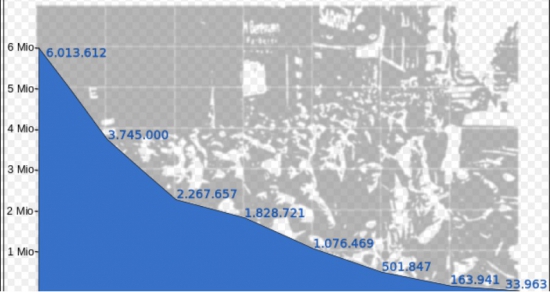

Динамика безработицы в 1933-39 годах