SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gift

Ценная подборка №24. Управление капиталом (стратегии)

- 01 декабря 2011, 20:25

- |

Хорошая торговая система дает трейдеру определенное статистическое преимущество перед рынком. Трейдер может отыскать такие условия для входа, что вероятность краткосрочного прибыльного движения будет превышать 50%, которую дает абсолютно случайный вход. Но одного статистического превосходства входов и контроля над «не верными» движениями цены не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

Можно ловить краткосрочные паттерны, которые сбываются с вероятностью выше 60% или ловить долгосрочные тренды, прибыль по которым в разы превышает убытки от неудачных сделок. Можно даже пытаться управлять риском убыточной позиции, тестируя и оптимизируя собственные стоп-лоссы. Но даже выполнение всех основных правил не сделает трейдера миллионером. Если, конечно, он не отыскал «священный Грааль», абсолютно верно предсказывающий поведение рынка на несколько дней вперед. Одного статистического превосходства входов и контроля над «не верными» движениями цены просто не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

Есть много различных трактовок этого термина. Под управлением капиталом я подразумеваю три вещи:

— управление позицией;

— управление размером позиции;

— управление риском через управление размером позиции.

В этой статье я постараюсь максимально полно раскрыть смысл и практические применения всех трех пунктов. Безусловно, моя точка зрения не является единственно верной, но это достаточно полная компиляция идей, которые чаще всего описываются в различных книгах по системной торговле и управлению капиталом. Чтобы не перегружать статью математическими исследованиями и формулами по высшей математике, я не доказываю эффективность используемых мной методов, а тестирую их на простой торговой системе в условиях, максимально приближенных к реальному рынку. Одна из книг Райана Джонса по управлению капиталом так и называется: «Сделай миллионы, играя числами», и здесь я хочу показать, что многомиллионные прибыли вполне доступны даже при использовании простейших систем. Естественно, ни одна из опробованных здесь методик не гарантирует повторение достигнутых результатов и не должна использоваться в реальной торговле без глубокого анализа и тестирования.

Часть первая. Управление позицией.

Обычно под управлением позицией подразумевается набор условий, по которым должно приниматься решение об открытии и закрытии торговых позиций. Но в этой статье я буду использовать одну торговую систему в разных ее модификациях. Так, сигнал на открытие длинной позиции поступает при обновлении ценой 30-периодного максимума, на открытие короткой позиции — 30-периодного минимума. Закрываться длинная позиция будет при обновлении 15-периодного минимума, короткая — 15-периодного максимума. Простая, симметричная, не реверсная система.

При поступлении сигнала на открытие длинной позиции мы можем применить три стратегии входа в рынок:

— сразу купить необходимое нам количество контрактов рыночным приказом;

— купить часть контрактов сразу и добавлять по мере падения цены, используя лимитные приказы;

— купить часть контрактов сразу и добавлять по мере роста цены, используя стоп-приказы или приказы «по рынку».

С первой стратегией все ясно. Заявка кидается в торговую систему и исполняет стоящие в «биржевом стакане» заявки продавцов. Вторая стратегия, называемая «усреднением цены», делит необходимое количество контрактов на части и исполняет их постепенно, дожидаясь, пока цена опустится до заявленного уровня. Это именно та стратегия, которую яро критикуют авторы большинства книг о биржевой торговле. Действительно, такая стратегия очень рискованна в руках начинающих трейдеров, потому что убытки могут нарастать с лавинообразной скоростью. Но я не предлагаю усреднять убыточную позицию бесконечно, используя для этого весь доступный и заемный капитал. При усреднении будет использоваться следующий подход:

1. Торговая система определяет точку для входа в длинную позицию, точку выхода в случае убытка и количество требуемых контрактов.

2. Необходимый для сделки объем денег делится на три части. Допустимый размер убытка также делится на три части.

3. Первая часть контрактов покупается «по рынку» в момент поступления сигнала на открытие позиции. Вторая часть контрактов покупается «лимитным приказом» по цене, ниже первоначальной на 1/3 допустимого убытка. Третья часть контрактов покупается по цене, ниже первоначальной на 2/3 допустимого убытка.

4. Если цена доходит до уровня стоп-лосса, то все три части продаются одновременно по цене, заранее определенной торговой системой.

Таким образом, я получаю умеренное усреднение позиции с четким контролем допустимых рисков. И, наконец, третья стратегия покупки контрактов по мере роста цены называется «построение пирамиды». Это, на первый взгляд, менее рисковая стратегия подразумевает добавление новой позиции, только если предыдущая оказалась прибыльной. При пирамидинге будет использоваться следующий подход:

1. Торговая система определяет точку для входа в длинную позицию, точку выхода в случае убытка и количество покупаемых контрактов.

2. Необходимый для сделки объем денег делится на три части.

3. Первая часть контракта покупается «по рынку» в момент поступления сигнала на открытие позиции. Затем система ждет один бар и, если минимальное значение последующего бара оказывается выше точки открытия первой позиции, то покупается вторая часть. Для покупки третьей части, аналогично, нужна пауза в один бар и минимальное значение последующего выше уровня второй покупки.

4. Выход из убыточной позиции и фиксация прибыли происходит на заранее определенных торговой системой уровнях.

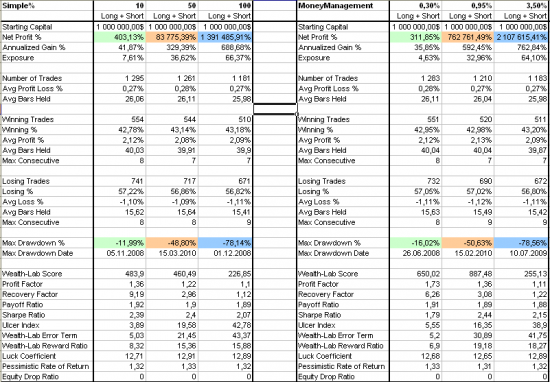

Для наглядности, дополнительно будут протестированы варианты открытия позиции, использующие не три, а два входа. Сначала протестируем разработанные системы входа на одном лоте. Одним лотом буду считать 6 фьючерсов на индекс РТС, поэтому при двойном входе будет использоваться 3 фьючерса, а при тройном — 2 фьючерса за вход. Для начала протестируем разработанные системы входа на одном лоте. Одним лотом буду считать 6 фьючерсов на индекс РТС, поэтому при двойном входе будет использоваться 3 фьючерса, а при тройном — 2 фьючерса за вход. На следующей таблице можно посмотреть, как система генерирует сделки:

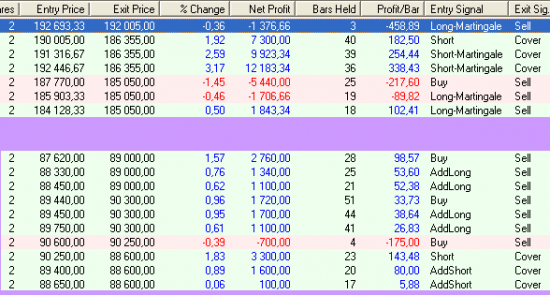

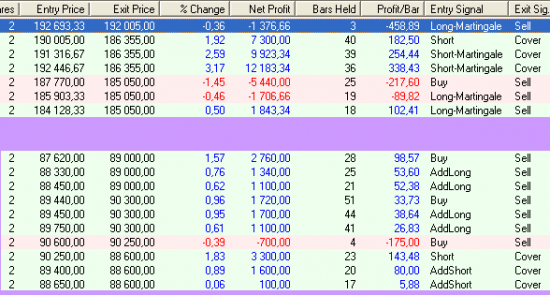

В верхней части таблицы отображены сделки в варианте «усреднения позиции». Видно, что после открытия первой части позиции по сигналу «лонг» или «шорт» дальнейшее увеличение позиции происходит по принципу усреднения убытка, а закрытие всех трех частей происходит по одному сигналу и, следовательно, по одной цене. Нижняя часть таблицы показывает сделки сгенерированные по принципу «построения пирамиды». Последующие покупки происходят по направлению тренда и по ценам, выше предыдущих. Выход происходит также по одному сигналу и по одной цене.

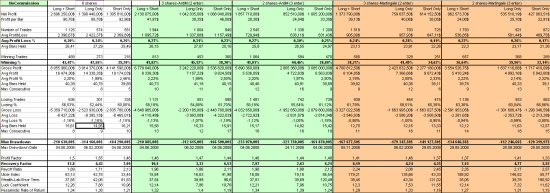

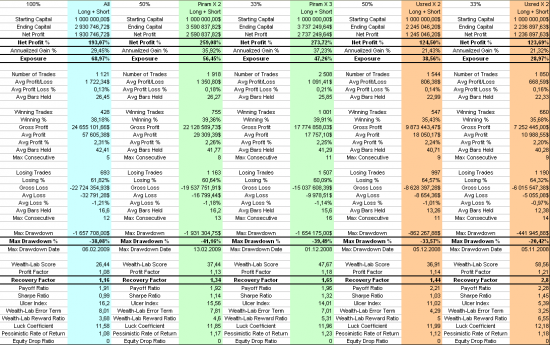

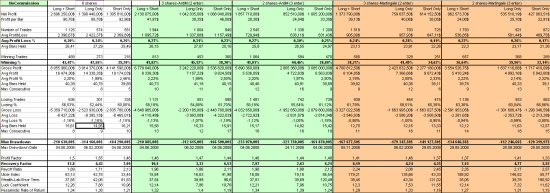

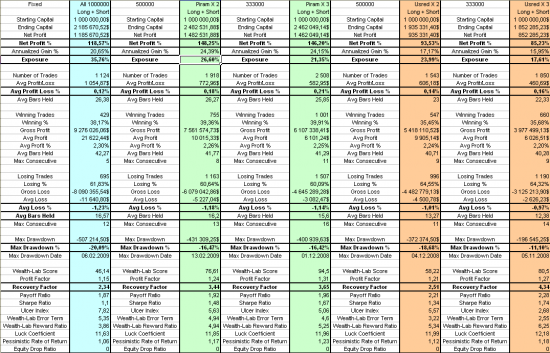

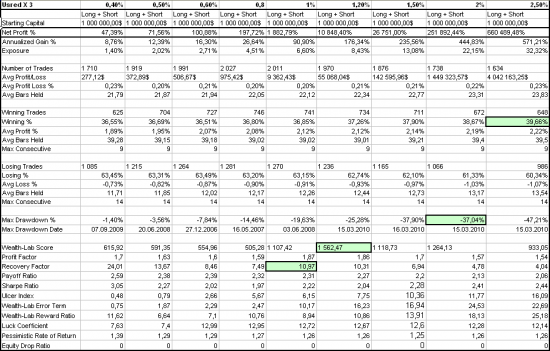

Теперь сравним все три подхода вместе. На таблице торговые системы расположены следующим образом.

1. Система, открывающая позиции приказом «по рынку». Торговый лот равен 6 фьючерсам РТС.

2. Система, открывающая позиции по принципу «пирамидинга» из двух частей. Торговый лот — 3 фьючерса.

3. Система, открывающая позиции по принципу «пирамидинга» из трех частей. Торговый лот — 2 фьючерса.

4. Система, открывающая позиции по принципу «усреднения» из двух частей. Торговый лот — 3 фьючерса.

5. Система, открывающая позиции по принципу «усреднения» из трех частей. Торговый лот — 2 фьючерса.

Видно, что наибольшая прибыль показана системой, использующей одноразовое открытие позиции приказом " по рынку". Предельная эффективность каждого удержанного бара, средняя прибыль на сделку, процент выигрышных сделок и фактор восстановления являются лучшими из всех пяти систем. Но вот время удержания убыточной позиции, максимальная просадка и размер средней убыточной сделки оказались лучшими у систем, использующих принцип усреднения. При этом их итоговая прибыль заметно меньше, чем у трех остальных систем. Это можно объяснить следующим образом. Метод «усреднения» открывает дополнительные позиции против основного тренда, что противоречит принципу трендследящей стратегии, какой и является покупка на пробитии локального максимума. Поэтому принцип «усреднения» плохо работает на трендовом рынке, зато показывает хорошую результативность в «боковике». Этим и объясняется плохая отработка трендов и маленькая итоговая прибыль, и стабильность во время бокового движения и низкая просадка.

Зато системы, ориентированные на принцип «пирамидинга» показывают превосходную эффективность на трендах и сильные просадки во время флэта. Этим объясняется сильная просадка у системы, использующей трехэтапный «пирамидинг» позиции. Казалось бы, что и итоговая доходность этой системы должна быть максимальной. Чтобы разъяснить эту коллизию, приблизим условия тестирования к рыночным и введем комиссию и проскальзывание для сделок. Введем следующие допущения:

— существует прямая линейная зависимость проскальзывания от объема сделки.

— сделка объемом 6 контрактов вызывает проскальзывание в 0,12% цены. Тогда 3 контракта — 0,06%, а 2 контракта — 0,04% цены.

Протестируем все 5 систем еще раз, но теперь с учетом проскальзывания:

Теперь все встало на свои места. Первая система, кидающая «по рынку» все 6 контрактов, вызывает бОльшее проскальзывание, что моментально отражается на средней эффективности сделки. Система с тройным «пирамидингом» вышла на первое место по итоговой прибыли, средней прибыли на сделку, проценту выигрышных сделок и фактору восстановлению системы. Примечательно, что ее количество сделок не в три раза больше, чем у стандартной системы, а, примерно, в два. Это означает, что не каждый раз происходит добавление к открытой позиции. А значит, в случае проигрышной сделки берется лишь часть допустимого убытка. Поэтому средний убыток является наименьшим из первых трех систем. Неожиданно хорошие показатели у систем с «усреднением» позиции. Меньшее проскальзывание на сделку и меньший средний убыток позволили им обогнать первую систему. А аккуратная отработка убыточных флэтовых периодов и быстрая фиксация убыточных сделок обусловили относительно малую просадку и хороший фактор восстановления системы.

Таким образом, можно сделать вывод, что «умное усреднение» не так уж плохо, как это пытаются показать в большинстве книг по биржевой торговле. Этот метод позволяет увеличивать убыточную позицию, держа общий допустимый риск под контролем. Главное — не увлекаться и не забывать, что этот метод не ориентирован на трендовые стратегии. А бездумное усреднение убытка против господствующей тенденции легко может привести к разорению.

Часть вторая. Управление размером позиции.

Теперь можно вернуться к теме управления размером позиции. Ведь, получая сигнал об открытии позиции, мы, всего лишь, узнаем о некотором статистическом преимуществе в данной точке рынка и в данное время. А уже объем средств, которые мы выделим для отдельной сделки зависят только от нас. Можно выделить три главных направления в теории управления размером позиции:

1. Торговля постоянным объемом денежных средств.

2. Торговля с увеличением количества контрактов по мере роста торгового капитала.

3. Торговля постоянной долей торгового капитала.

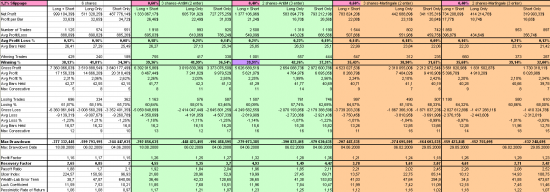

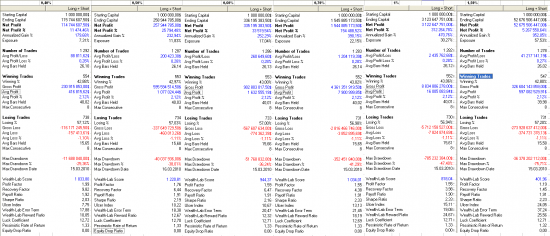

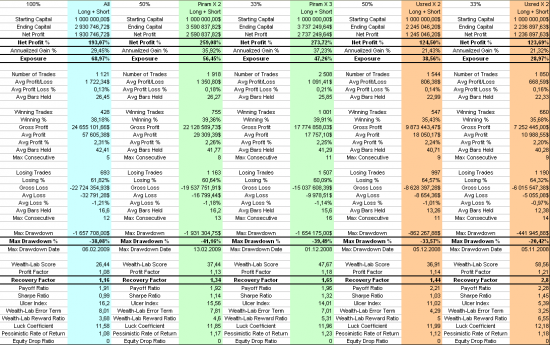

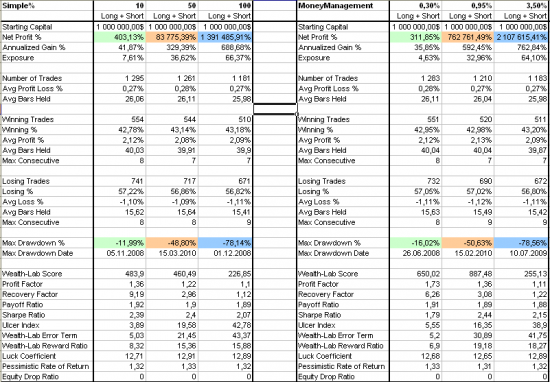

В общем смысле, второй способ определения размера позиции является частной разновидностью третьего. При этом торговля ведется на все 100% капитала, и по мере увеличения торгового депозита становится возможным покупать все больше и больше контрактов. Поэтому второй способ будет рассмотрен в рамках тестирования третьего способа. Для начала протестируем все пять разновидностей нашей торговой системы при следующих условиях:

— стартовый капитал равен одному миллиону;

— торговля всегда будет вестись на 1 миллион;

— для двух-входовых систем торговый лот будет равен 500000, для трех-входовых — 333000;

— комиссия и проскальзывание учитывается.

Данный подход подразумевает, что полученный доход сразу снимается с депозита и реинвестирования прибыли не происходит. Смотрим тестовую таблицу:

Результаты ожидаемые. «Пирамидинг» вдоль тренда позволяет получать больше прибыли, «усреднение» — меньше средний убыток и итоговую просадку. Отдельного внимания заслуживает строка «экспозиции». Она показывает, какой рыночной активностью была получена прибыль. И чем значение меньше, тем меньший рыночный риск мы принимали на себя. По этому показателю опять в лидерах трех-этапный «пирамидинг». А трех-этапное «усреднение» позволило получить прибыль немногим меньше, чем первая система при почти половинном риске, принимаемом на капитал во время удержания позиции. Средняя прибыль на сделку, средний убыток и максимальная просадка также соответствуют ожиданиям.

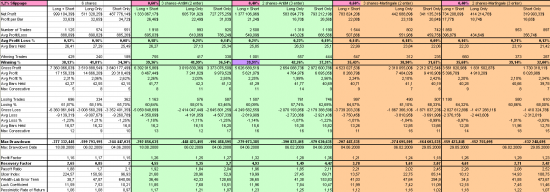

Теперь посмотрим, что будет, если полностью реинвестировать полученную прибыль. Для этого протестируем все пять систем, при условии полного использования всех доступных денежных средств. Аналогично предыдущему подходу торговым лотом для первой системы будут все 100% капитала, для двух-входовых — 50%, для трех-входовых — 33%. Смотрим тестовую таблицу:

Реинвестирование позволило получить бОльшую прибыль, при возросшем риске. Фактор восстановления системы упал, максимальная просадка и уровень экспозиции вырос почти в два раза. Поэтому можно признать, что 100% реинвестирование при 100% использовании капитала не дает особого выигрыша в плоскости риск-доходность. И если ожидаемая доходность полностью зависит от рынка, то риск мы можем контролировать. В третьей части я покажу, как выжать из торговой системы максимум эффективности.

Часть третья. Управление риском через управление размером позиции.

Все рассмотренные выше методы имеют один существенный общий недостаток. Они не используют собственные свойства рынка при определении размера торговой позиции. Величина допустимого убытка является независимой и определяется исключительно методикой постановки стоп-лосса в торговой системе. Высокорисковым сделкам выделяется то же количество денег, что и низкорисковым. Единственной координатой при определении размеров торговой позиции является лишь объем доступного капитала.

В качестве второй координаты можно использовать текущую рыночную волатильность. А уровень допустимого риска на сделку станет тем самым третьим измерением при определении размера торговой позиции. Объем каждой сделки в этом случае будет определяться доступностью капитала, рыночной волатильностью и личной склонностью трейдера к риску. Допустим, мы не хотим рисковать в сделке более чем 2% капитала. Тогда при величине стоп-лосса равном 4% необходимо задействовать лишь половину суммы на торговом депозите. А если стоп-лосс равен 1%, то мы вполне можем воспользоваться маржинальным плечом 1:1, чтобы попытаться получить больше прибыли при аналогичном 2-процентном риске на сделку. Таким образом, используя возможности финансового рычага на фьючерсах, можно маневрировать размером торговой позиции для удержания допустимого риска на определенном уровне. Эта методика мало пригодна для торговли акциями на ММВБ, но фьючерсы ФОРТС вполне предоставляют такую возможность.

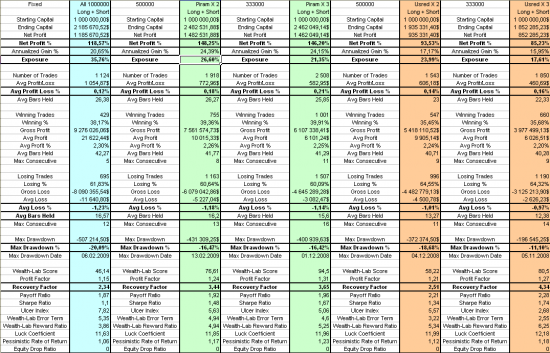

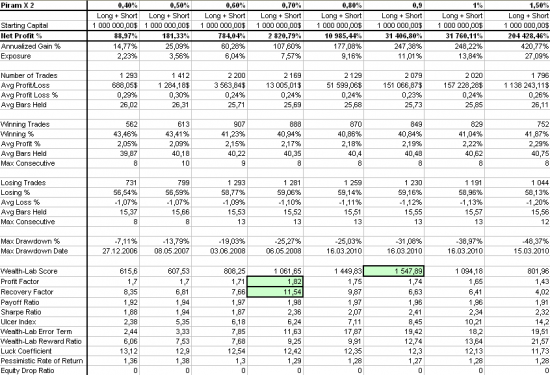

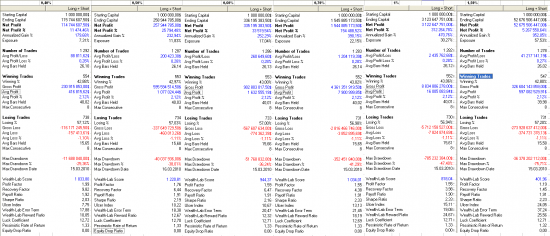

Протестируем первую стратегию, используя следующие нововведения:

— рабочий инструмент теперь определяется как настоящий фьючерс на индекс РТС.

— размер гарантийного обеспечения равен 13500 на протяжении всего периода тестирования;

— цена одного пункта фьючерса равна 50 копеек на протяжении всего периода тестирования;

Размеры полученной прибыли настолько впечатляют, что с трудом помещаются в отведенные для них ячейках. В первой колонке размер допустимого риска на сделку равен 0,4%. При максимальной просадке в 25% удалось получить почти 180% годовых на протяжении всех лет. При допустимом риске в 0,6% стартовый капитал увеличился почти в 336 раз. А при риске в 1% мы увеличивали торговый депозит почти в пять раз каждый год. И это при максимальной просадке в 47%. Результаты более чем позитивны, поэтому теперь протестируем систему с двух-этапным «пирамидингом»:

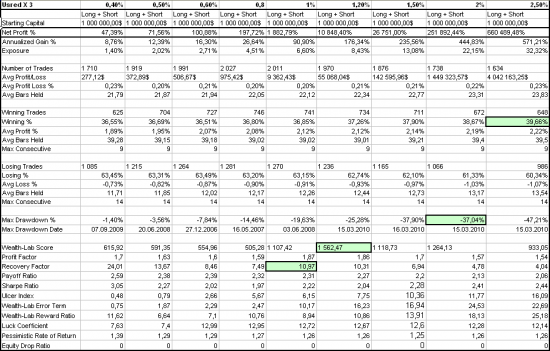

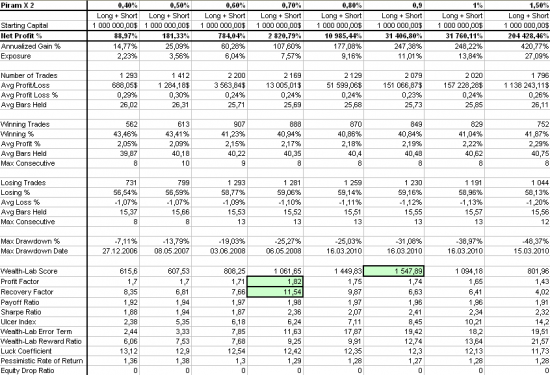

Результаты немного отличаются. При аналогичном риске на каждую открываемую часть итоговый риск на сделку будет отличаться, поэтому прямое сравнение результатов двух систем невозможно без приведения показателей к общему знаменателю. Поэтому сравним системы по показателям полученной итоговой прибыли, уровню экспозиции и максимальной просадке. При максимальной просадке в 25% система с «пирамидингом» подразумевает 0,8% риска на каждую часть сделки и показывает почти 11000% итоговой прибыли. Простая система показывает примерно равную прибыль при чуть меньшем уровне экспозиции. А при максимальной просадке в 48% простая система показывает в 1,5 раза большую итоговую доходность. Теперь посмотрим показатели системы, использующие трехкратное «усреднение»:

Сравним с простой системой по тем же трем показателям. Система с «усреднением» показывает при 47% риске максимальной просадки доходность, превышающую 570% в год. Аналогичная простая система показывает «всего» 470% годовых. Это стало возможным, благодаря более бережному обращению с убыточными позициями у «усредняющей» системы. Примечательно, что с ростом допустимого риска на позицию незначительно растет процент выигрышных сделок. А при максимальной просадке в 37% система с «усреднением» показывает почти 10-кратную прибыль простой системы при аналогичном риске. Во-первых, это происходит вследствие реинвестирования прибыли и эффекта «сложного процента». А, во-вторых, прибыль имеет нелинейную зависимость от риска и растет быстрее.

Таким образом, можно сделать неожиданный вывод: трендследящая система с «умным усреднением» эффективнее обычных. Потому что ключевой точкой в достижении сверхприбылей является четкий контроль и минимизация убытков. Но теперь возникает другой вопрос: А что было бы при торговле фьючерсом с использованием плеча без использования сложной системы управления рисками открытой позиции? Посмотрим сравнительную таблицу:

В левой части показатели системы, торгующей фьючерс с плечом, с полным реинвестированием прибыли и в объеме, равном постоянной доле от торгового капитала. В правой части — та же система, использующая управление размером позиции при помощи контроля рисков. Хорошо видно, что система без управления капиталом работает лучше на малых рисках. А вот с увеличением максимальной просадки до 50% прибыль системы с управлением капиталом становится почти в 10 раз выше. «Кто не рискует, тот не пьет шампанского!»

В этой статье я постарался раскрыть важный аспект торговли, которому обычно уделяется очень мало внимания. А ведь именно благодаря грамотному управлению капиталом открываются потрясающие возможности при использовании даже обычных торговых систем. Конечно, показанные здесь результаты идеализированы и имеют несколько упрощений. Во-первых, проскальзывание растет с ростом торговых капиталов и становится актуальной проблема ликвидности для внутридневных торговых систем. Во-вторых, приходится принимать на себя огромный риск большого «плеча» и пересиживать достаточно глубокие просадки. Поэтому не оправданно подвергать риску всю накопленную прибыль, полностью реинвестируя ее. Ведь, согласитесь, что проблемы реинвестирования прибыли — самые приятные проблемы в биржевой торговле! Но это уже совсем другая история.

Автор: Тарас Правдюк

Можно ловить краткосрочные паттерны, которые сбываются с вероятностью выше 60% или ловить долгосрочные тренды, прибыль по которым в разы превышает убытки от неудачных сделок. Можно даже пытаться управлять риском убыточной позиции, тестируя и оптимизируя собственные стоп-лоссы. Но даже выполнение всех основных правил не сделает трейдера миллионером. Если, конечно, он не отыскал «священный Грааль», абсолютно верно предсказывающий поведение рынка на несколько дней вперед. Одного статистического превосходства входов и контроля над «не верными» движениями цены просто не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

Есть много различных трактовок этого термина. Под управлением капиталом я подразумеваю три вещи:

— управление позицией;

— управление размером позиции;

— управление риском через управление размером позиции.

В этой статье я постараюсь максимально полно раскрыть смысл и практические применения всех трех пунктов. Безусловно, моя точка зрения не является единственно верной, но это достаточно полная компиляция идей, которые чаще всего описываются в различных книгах по системной торговле и управлению капиталом. Чтобы не перегружать статью математическими исследованиями и формулами по высшей математике, я не доказываю эффективность используемых мной методов, а тестирую их на простой торговой системе в условиях, максимально приближенных к реальному рынку. Одна из книг Райана Джонса по управлению капиталом так и называется: «Сделай миллионы, играя числами», и здесь я хочу показать, что многомиллионные прибыли вполне доступны даже при использовании простейших систем. Естественно, ни одна из опробованных здесь методик не гарантирует повторение достигнутых результатов и не должна использоваться в реальной торговле без глубокого анализа и тестирования.

Часть первая. Управление позицией.

Обычно под управлением позицией подразумевается набор условий, по которым должно приниматься решение об открытии и закрытии торговых позиций. Но в этой статье я буду использовать одну торговую систему в разных ее модификациях. Так, сигнал на открытие длинной позиции поступает при обновлении ценой 30-периодного максимума, на открытие короткой позиции — 30-периодного минимума. Закрываться длинная позиция будет при обновлении 15-периодного минимума, короткая — 15-периодного максимума. Простая, симметричная, не реверсная система.

При поступлении сигнала на открытие длинной позиции мы можем применить три стратегии входа в рынок:

— сразу купить необходимое нам количество контрактов рыночным приказом;

— купить часть контрактов сразу и добавлять по мере падения цены, используя лимитные приказы;

— купить часть контрактов сразу и добавлять по мере роста цены, используя стоп-приказы или приказы «по рынку».

С первой стратегией все ясно. Заявка кидается в торговую систему и исполняет стоящие в «биржевом стакане» заявки продавцов. Вторая стратегия, называемая «усреднением цены», делит необходимое количество контрактов на части и исполняет их постепенно, дожидаясь, пока цена опустится до заявленного уровня. Это именно та стратегия, которую яро критикуют авторы большинства книг о биржевой торговле. Действительно, такая стратегия очень рискованна в руках начинающих трейдеров, потому что убытки могут нарастать с лавинообразной скоростью. Но я не предлагаю усреднять убыточную позицию бесконечно, используя для этого весь доступный и заемный капитал. При усреднении будет использоваться следующий подход:

1. Торговая система определяет точку для входа в длинную позицию, точку выхода в случае убытка и количество требуемых контрактов.

2. Необходимый для сделки объем денег делится на три части. Допустимый размер убытка также делится на три части.

3. Первая часть контрактов покупается «по рынку» в момент поступления сигнала на открытие позиции. Вторая часть контрактов покупается «лимитным приказом» по цене, ниже первоначальной на 1/3 допустимого убытка. Третья часть контрактов покупается по цене, ниже первоначальной на 2/3 допустимого убытка.

4. Если цена доходит до уровня стоп-лосса, то все три части продаются одновременно по цене, заранее определенной торговой системой.

Таким образом, я получаю умеренное усреднение позиции с четким контролем допустимых рисков. И, наконец, третья стратегия покупки контрактов по мере роста цены называется «построение пирамиды». Это, на первый взгляд, менее рисковая стратегия подразумевает добавление новой позиции, только если предыдущая оказалась прибыльной. При пирамидинге будет использоваться следующий подход:

1. Торговая система определяет точку для входа в длинную позицию, точку выхода в случае убытка и количество покупаемых контрактов.

2. Необходимый для сделки объем денег делится на три части.

3. Первая часть контракта покупается «по рынку» в момент поступления сигнала на открытие позиции. Затем система ждет один бар и, если минимальное значение последующего бара оказывается выше точки открытия первой позиции, то покупается вторая часть. Для покупки третьей части, аналогично, нужна пауза в один бар и минимальное значение последующего выше уровня второй покупки.

4. Выход из убыточной позиции и фиксация прибыли происходит на заранее определенных торговой системой уровнях.

Для наглядности, дополнительно будут протестированы варианты открытия позиции, использующие не три, а два входа. Сначала протестируем разработанные системы входа на одном лоте. Одним лотом буду считать 6 фьючерсов на индекс РТС, поэтому при двойном входе будет использоваться 3 фьючерса, а при тройном — 2 фьючерса за вход. Для начала протестируем разработанные системы входа на одном лоте. Одним лотом буду считать 6 фьючерсов на индекс РТС, поэтому при двойном входе будет использоваться 3 фьючерса, а при тройном — 2 фьючерса за вход. На следующей таблице можно посмотреть, как система генерирует сделки:

В верхней части таблицы отображены сделки в варианте «усреднения позиции». Видно, что после открытия первой части позиции по сигналу «лонг» или «шорт» дальнейшее увеличение позиции происходит по принципу усреднения убытка, а закрытие всех трех частей происходит по одному сигналу и, следовательно, по одной цене. Нижняя часть таблицы показывает сделки сгенерированные по принципу «построения пирамиды». Последующие покупки происходят по направлению тренда и по ценам, выше предыдущих. Выход происходит также по одному сигналу и по одной цене.

Теперь сравним все три подхода вместе. На таблице торговые системы расположены следующим образом.

1. Система, открывающая позиции приказом «по рынку». Торговый лот равен 6 фьючерсам РТС.

2. Система, открывающая позиции по принципу «пирамидинга» из двух частей. Торговый лот — 3 фьючерса.

3. Система, открывающая позиции по принципу «пирамидинга» из трех частей. Торговый лот — 2 фьючерса.

4. Система, открывающая позиции по принципу «усреднения» из двух частей. Торговый лот — 3 фьючерса.

5. Система, открывающая позиции по принципу «усреднения» из трех частей. Торговый лот — 2 фьючерса.

Видно, что наибольшая прибыль показана системой, использующей одноразовое открытие позиции приказом " по рынку". Предельная эффективность каждого удержанного бара, средняя прибыль на сделку, процент выигрышных сделок и фактор восстановления являются лучшими из всех пяти систем. Но вот время удержания убыточной позиции, максимальная просадка и размер средней убыточной сделки оказались лучшими у систем, использующих принцип усреднения. При этом их итоговая прибыль заметно меньше, чем у трех остальных систем. Это можно объяснить следующим образом. Метод «усреднения» открывает дополнительные позиции против основного тренда, что противоречит принципу трендследящей стратегии, какой и является покупка на пробитии локального максимума. Поэтому принцип «усреднения» плохо работает на трендовом рынке, зато показывает хорошую результативность в «боковике». Этим и объясняется плохая отработка трендов и маленькая итоговая прибыль, и стабильность во время бокового движения и низкая просадка.

Зато системы, ориентированные на принцип «пирамидинга» показывают превосходную эффективность на трендах и сильные просадки во время флэта. Этим объясняется сильная просадка у системы, использующей трехэтапный «пирамидинг» позиции. Казалось бы, что и итоговая доходность этой системы должна быть максимальной. Чтобы разъяснить эту коллизию, приблизим условия тестирования к рыночным и введем комиссию и проскальзывание для сделок. Введем следующие допущения:

— существует прямая линейная зависимость проскальзывания от объема сделки.

— сделка объемом 6 контрактов вызывает проскальзывание в 0,12% цены. Тогда 3 контракта — 0,06%, а 2 контракта — 0,04% цены.

Протестируем все 5 систем еще раз, но теперь с учетом проскальзывания:

Теперь все встало на свои места. Первая система, кидающая «по рынку» все 6 контрактов, вызывает бОльшее проскальзывание, что моментально отражается на средней эффективности сделки. Система с тройным «пирамидингом» вышла на первое место по итоговой прибыли, средней прибыли на сделку, проценту выигрышных сделок и фактору восстановлению системы. Примечательно, что ее количество сделок не в три раза больше, чем у стандартной системы, а, примерно, в два. Это означает, что не каждый раз происходит добавление к открытой позиции. А значит, в случае проигрышной сделки берется лишь часть допустимого убытка. Поэтому средний убыток является наименьшим из первых трех систем. Неожиданно хорошие показатели у систем с «усреднением» позиции. Меньшее проскальзывание на сделку и меньший средний убыток позволили им обогнать первую систему. А аккуратная отработка убыточных флэтовых периодов и быстрая фиксация убыточных сделок обусловили относительно малую просадку и хороший фактор восстановления системы.

Таким образом, можно сделать вывод, что «умное усреднение» не так уж плохо, как это пытаются показать в большинстве книг по биржевой торговле. Этот метод позволяет увеличивать убыточную позицию, держа общий допустимый риск под контролем. Главное — не увлекаться и не забывать, что этот метод не ориентирован на трендовые стратегии. А бездумное усреднение убытка против господствующей тенденции легко может привести к разорению.

Часть вторая. Управление размером позиции.

Теперь можно вернуться к теме управления размером позиции. Ведь, получая сигнал об открытии позиции, мы, всего лишь, узнаем о некотором статистическом преимуществе в данной точке рынка и в данное время. А уже объем средств, которые мы выделим для отдельной сделки зависят только от нас. Можно выделить три главных направления в теории управления размером позиции:

1. Торговля постоянным объемом денежных средств.

2. Торговля с увеличением количества контрактов по мере роста торгового капитала.

3. Торговля постоянной долей торгового капитала.

В общем смысле, второй способ определения размера позиции является частной разновидностью третьего. При этом торговля ведется на все 100% капитала, и по мере увеличения торгового депозита становится возможным покупать все больше и больше контрактов. Поэтому второй способ будет рассмотрен в рамках тестирования третьего способа. Для начала протестируем все пять разновидностей нашей торговой системы при следующих условиях:

— стартовый капитал равен одному миллиону;

— торговля всегда будет вестись на 1 миллион;

— для двух-входовых систем торговый лот будет равен 500000, для трех-входовых — 333000;

— комиссия и проскальзывание учитывается.

Данный подход подразумевает, что полученный доход сразу снимается с депозита и реинвестирования прибыли не происходит. Смотрим тестовую таблицу:

Результаты ожидаемые. «Пирамидинг» вдоль тренда позволяет получать больше прибыли, «усреднение» — меньше средний убыток и итоговую просадку. Отдельного внимания заслуживает строка «экспозиции». Она показывает, какой рыночной активностью была получена прибыль. И чем значение меньше, тем меньший рыночный риск мы принимали на себя. По этому показателю опять в лидерах трех-этапный «пирамидинг». А трех-этапное «усреднение» позволило получить прибыль немногим меньше, чем первая система при почти половинном риске, принимаемом на капитал во время удержания позиции. Средняя прибыль на сделку, средний убыток и максимальная просадка также соответствуют ожиданиям.

Теперь посмотрим, что будет, если полностью реинвестировать полученную прибыль. Для этого протестируем все пять систем, при условии полного использования всех доступных денежных средств. Аналогично предыдущему подходу торговым лотом для первой системы будут все 100% капитала, для двух-входовых — 50%, для трех-входовых — 33%. Смотрим тестовую таблицу:

Реинвестирование позволило получить бОльшую прибыль, при возросшем риске. Фактор восстановления системы упал, максимальная просадка и уровень экспозиции вырос почти в два раза. Поэтому можно признать, что 100% реинвестирование при 100% использовании капитала не дает особого выигрыша в плоскости риск-доходность. И если ожидаемая доходность полностью зависит от рынка, то риск мы можем контролировать. В третьей части я покажу, как выжать из торговой системы максимум эффективности.

Часть третья. Управление риском через управление размером позиции.

Все рассмотренные выше методы имеют один существенный общий недостаток. Они не используют собственные свойства рынка при определении размера торговой позиции. Величина допустимого убытка является независимой и определяется исключительно методикой постановки стоп-лосса в торговой системе. Высокорисковым сделкам выделяется то же количество денег, что и низкорисковым. Единственной координатой при определении размеров торговой позиции является лишь объем доступного капитала.

В качестве второй координаты можно использовать текущую рыночную волатильность. А уровень допустимого риска на сделку станет тем самым третьим измерением при определении размера торговой позиции. Объем каждой сделки в этом случае будет определяться доступностью капитала, рыночной волатильностью и личной склонностью трейдера к риску. Допустим, мы не хотим рисковать в сделке более чем 2% капитала. Тогда при величине стоп-лосса равном 4% необходимо задействовать лишь половину суммы на торговом депозите. А если стоп-лосс равен 1%, то мы вполне можем воспользоваться маржинальным плечом 1:1, чтобы попытаться получить больше прибыли при аналогичном 2-процентном риске на сделку. Таким образом, используя возможности финансового рычага на фьючерсах, можно маневрировать размером торговой позиции для удержания допустимого риска на определенном уровне. Эта методика мало пригодна для торговли акциями на ММВБ, но фьючерсы ФОРТС вполне предоставляют такую возможность.

Протестируем первую стратегию, используя следующие нововведения:

— рабочий инструмент теперь определяется как настоящий фьючерс на индекс РТС.

— размер гарантийного обеспечения равен 13500 на протяжении всего периода тестирования;

— цена одного пункта фьючерса равна 50 копеек на протяжении всего периода тестирования;

Размеры полученной прибыли настолько впечатляют, что с трудом помещаются в отведенные для них ячейках. В первой колонке размер допустимого риска на сделку равен 0,4%. При максимальной просадке в 25% удалось получить почти 180% годовых на протяжении всех лет. При допустимом риске в 0,6% стартовый капитал увеличился почти в 336 раз. А при риске в 1% мы увеличивали торговый депозит почти в пять раз каждый год. И это при максимальной просадке в 47%. Результаты более чем позитивны, поэтому теперь протестируем систему с двух-этапным «пирамидингом»:

Результаты немного отличаются. При аналогичном риске на каждую открываемую часть итоговый риск на сделку будет отличаться, поэтому прямое сравнение результатов двух систем невозможно без приведения показателей к общему знаменателю. Поэтому сравним системы по показателям полученной итоговой прибыли, уровню экспозиции и максимальной просадке. При максимальной просадке в 25% система с «пирамидингом» подразумевает 0,8% риска на каждую часть сделки и показывает почти 11000% итоговой прибыли. Простая система показывает примерно равную прибыль при чуть меньшем уровне экспозиции. А при максимальной просадке в 48% простая система показывает в 1,5 раза большую итоговую доходность. Теперь посмотрим показатели системы, использующие трехкратное «усреднение»:

Сравним с простой системой по тем же трем показателям. Система с «усреднением» показывает при 47% риске максимальной просадки доходность, превышающую 570% в год. Аналогичная простая система показывает «всего» 470% годовых. Это стало возможным, благодаря более бережному обращению с убыточными позициями у «усредняющей» системы. Примечательно, что с ростом допустимого риска на позицию незначительно растет процент выигрышных сделок. А при максимальной просадке в 37% система с «усреднением» показывает почти 10-кратную прибыль простой системы при аналогичном риске. Во-первых, это происходит вследствие реинвестирования прибыли и эффекта «сложного процента». А, во-вторых, прибыль имеет нелинейную зависимость от риска и растет быстрее.

Таким образом, можно сделать неожиданный вывод: трендследящая система с «умным усреднением» эффективнее обычных. Потому что ключевой точкой в достижении сверхприбылей является четкий контроль и минимизация убытков. Но теперь возникает другой вопрос: А что было бы при торговле фьючерсом с использованием плеча без использования сложной системы управления рисками открытой позиции? Посмотрим сравнительную таблицу:

В левой части показатели системы, торгующей фьючерс с плечом, с полным реинвестированием прибыли и в объеме, равном постоянной доле от торгового капитала. В правой части — та же система, использующая управление размером позиции при помощи контроля рисков. Хорошо видно, что система без управления капиталом работает лучше на малых рисках. А вот с увеличением максимальной просадки до 50% прибыль системы с управлением капиталом становится почти в 10 раз выше. «Кто не рискует, тот не пьет шампанского!»

В этой статье я постарался раскрыть важный аспект торговли, которому обычно уделяется очень мало внимания. А ведь именно благодаря грамотному управлению капиталом открываются потрясающие возможности при использовании даже обычных торговых систем. Конечно, показанные здесь результаты идеализированы и имеют несколько упрощений. Во-первых, проскальзывание растет с ростом торговых капиталов и становится актуальной проблема ликвидности для внутридневных торговых систем. Во-вторых, приходится принимать на себя огромный риск большого «плеча» и пересиживать достаточно глубокие просадки. Поэтому не оправданно подвергать риску всю накопленную прибыль, полностью реинвестируя ее. Ведь, согласитесь, что проблемы реинвестирования прибыли — самые приятные проблемы в биржевой торговле! Но это уже совсем другая история.

Автор: Тарас Правдюк

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика

половина выводов — результат переоптимизации и случайной корреляции… надо было тестить одну мтску на нескольких инструментах… а потом и делать выводы…

1% колебания рынка это вобще шум — не более…

человек который торгует 1:10 либо гуру умеющий точно предсказывать рынок (ему стоп лосы не нужны), или полный профан — стоп лосы ему слить не помешают (скорее даже наоборот очень ускорят это дело)

А покеристов ни РискМенеджент, ни МаниМенеджмент не спасёт от слива…