SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Расчет на уничтожение

- 27 июля 2014, 16:08

- |

Банковская война против России: вероятность и последствия

Запад уже на протяжении нескольких месяцев грозит полномасштабной экономической войной против России, которая предполагает охват целых секторов российской экономики. В заявлениях Запада о «секторальных» санкциях чаще всего фигурируют три сектора российской экономики: нефтегазовый, оборонный и банковский. Очевидно, прежде чем принимать конкретные решения по санкциям, Запад просчитывает последствия таких решений, включая последствия и для противника, и для Запада. Попробуем и мы сделать грубый расчет подобного рода последствий для банковского сектора экономики России. Рассматривается сценарий войны на «полное уничтожение» активов противника. В расчет берется не весь спектр последствий, а лишь возможные потери активов (наших зарубежных активов и активов иностранных инвесторов в РФ). Выясним, какой стороне выгодно, а какой невыгодно начинать полномасштабную банковскую войну.

Кстати, такой анализ помогает понять, какие превентивные меры могла бы предпринять Россия для того, чтобы минимизировать свои ущербы в такой войне.

Анализ международной инвестиционной позиции РФ с точки зрения угроз экономической и банковской войны

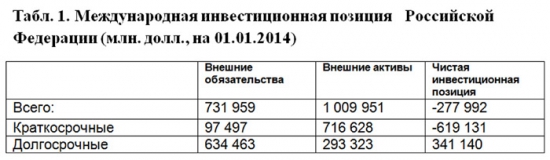

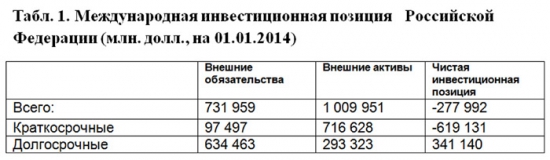

Обратимся для этого к данным Банка России по международной инвестиционной позиции, которая отражает соотношение активов нерезидентов в российской экономике и российских активов за рубежом. В табл. 1-3 приведены самые свежие данные Банка России – по состоянию на 1 января 2014 года.

Анализ таблиц 1-3 с точки зрения оценки наших возможностей противостоять масштабной экономической войне, развязанной Западом против России, показывает следующее.

1. В случае ведения экономической войны «на полное уничтожение» Россия может понести большие потери, чем наш противник. Чистые потери могут составить 288 млрд. долл. (разница между объемом активов нерезидентов в России и объемом российских активов за рубежом).

2. Вместе с тем, следует учесть структуру внешних обязательств и внешних активов Российской Федерации. Во внешних обязательствах РФ (т.е. активах нерезидентов в российской экономике) явно преобладают долгосрочные обязательства (86,7%). В то же время в зарубежных активах РФ преобладают краткосрочные активы (71,0%). Такая структура выгодна России, так как «свернуть» краткосрочные активы намного проще и быстрее, чем активы долгосрочные. Впрочем, эта особенность структуры активов может рассматриваться как преимущество лишь накануне начала большой экономической войны. После начала такой войны противник может заморозить все наши активы за рубежом, включая краткосрочные. Если бы нам удалось вывести из-за границы более 700 млрд. долл. наших краткосрочных инвестиций, то Запад оказался бы в крайне проигрышном положении (чистая инвестиционная позиция РФ по долгосрочным активам составляла на начало года плюс 341 млрд. долл.).

3. Главную роль в формировании международной инвестиционной позиции играет банковский сектор. На банковский сектор в широком определении (банки + Центральный банк) приходится 31,5% всех активов нерезидентов в российской экономике. Доля банковского сектора в широком определении в зарубежных активах РФ составляет 71,7%. Чистая инвестиционная позиция банковского сектора в широком определении составляет минус 494 млрд. долл., что почти в 1,8 раза превышает чистую инвестиционную позицию всей Российской Федерации. Противник может нанести удар именно по зарубежным активам банковского сектора в широком определении, не получив адекватного ответа от Российской Федерации. Удар может выразиться в следующих действиях:

а) замораживание, арест и/или блокирование международных резервов ЦБ РФ;

б) замораживание или арест зарубежных депозитов и счетов российских банков;

в) отказ (запрет со стороны властей западных стран) погашать займы и кредиты российских банков;

г) конфискация или арест долей российских банков в капиталах зарубежных компаний и банков.

4. Из сказанного выше следует, что роль банковского сектора в экономической войне трудно переоценить. Для банковского сектора необходима программа подготовки к такой войне. Ситуация для банковского сектора РФ не является безнадежно плохой, поскольку во внешних активах российских банков на краткосрочные активы приходится без малого половина. Такие активы при правильно выстроенной политике можно было бы «свернуть». В то же время в структуре иностранных активов в банковском секторе экономики преобладают долгосрочные активы (72,0%). Это преимущественно долгосрочные банковские депозиты. Такие активы из России быстро вывести нельзя. Или же вывод сопряжен с большими потерями. По долгосрочным активам банковского сектора преимущество в экономической войне на стороне России, т.е. потенциальные потери иностранных банков могут превысить потери российских банков.

5. В упомянутой выше банковской программе подготовки к экономической войне важная роль должна отводиться Банку России. Во-первых, потому, что он весомо участвует в формировании международной инвестиционной позиции РФ (почти половина зарубежных активов России – международные резервы ЦБ). Во-вторых, потому, что он является регулятором банковского сектора. Мы уже отметили, что в зарубежных активах российских банков высока доля краткосрочных активов. В международных резервах Банка России имеются как краткосрочные, так и долгосрочные активы. По нашим оценкам, примерно в пропорции 50:50. Сам ЦБ такой группировки на своем сайте не представляет. В любом случае, по нашим оценкам, упомянутая выше программа могла бы обеспечить оперативный вывод из-под удара не менее 350-400 млрд. долл. наших активов за рубежом. За это же время иностранные банки успели бы вывести из-под удара своих российских активов на сумму 60 млрд. долл. После таких «эвакуационных» операций с обеих сторон соотношение сил сложилось бы в пользу Российской Федерации. Не только в рамках международной инвестиционной позиции банковского сектора РФ, но также в рамках всей международной инвестиционной позиции Российской Федерации.

Некоторые дополнительные соображения

Приведенный анализ дополним двумя моментами.

Первый момент касается оценки величины российских активов за рубежом. В свое время мы делали оценки реальных масштабов зарубежных активов российских банков, предприятий и физических лиц с учетом нелегального вывоза капитал, которые сильно отличались от официальных данных (см.: Катасонов В.Ю. Бегство капитала из России. – М.: Анкил, 2002). На начало прошлого десятилетия, по нашим оценкам, реальные объемы зарубежных активов России (без международных резервов) были в 2 – 2,5 раза выше официальных оценок Банка России. Каковы реальные масштабы зарубежных активов на сегодняшний день, ответить трудно. Те цифры, которые приводит Банк России, по нашему мнению, являются достаточно серьезно заниженными, поскольку (несмотря на полную валютную либерализацию трансграничного движения капитала) нелегальный вывоз капитала из России сохраняется. Он уходит преимущественно в оффшоры. Очевидно, что с учетом этого момента последствия банковской (да и экономической) войны для России могут быть более тяжелыми, чем это вытекает из выводов предыдущего раздела. Впрочем, с нашей точки зрения, денежные активы, выведенные из России в оффшоры, для нас в любом случае — почти «отрезанный ломоть» (даже если бы не было экономической войны).

Второй момент. Нас в расчетах, прежде всего, интересует та часть активов, которая связана со странами Запада. Часть активов, вероятно, не будет задействована в экономической войне, но не очень значительная. По нашим оценкам, примерно 90% зарубежных активов РФ приходится на страны Запада и территории, находящиеся под контролем Запада (оффшоры). Примерно те же 90% иностранных активов в РФ представлены странами Запада и подконтрольными ему территориями. Можно предположить, что более тонкий анализ с учетом лишь тех активов, которые имеют отношение к странам Запада, не изменил бы существенно общей пропорции между нашими активами за рубежом и их активами в России.

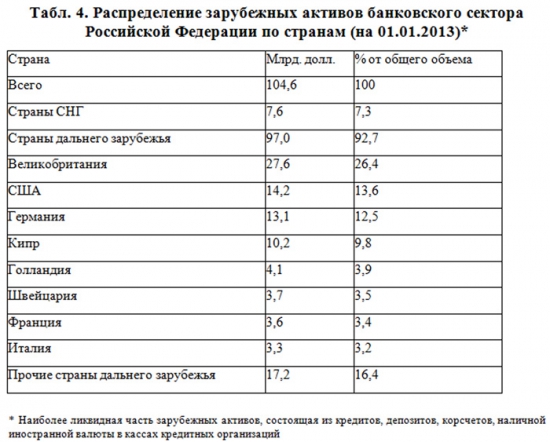

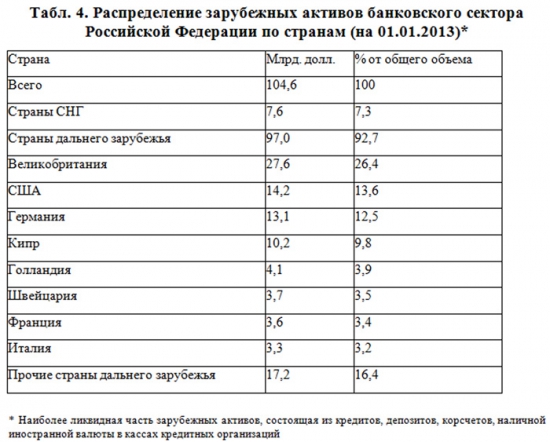

Обратимся к информации Банка России, касающейся географической структуры распределения ликвидных активов российских банков за рубежом (табл. 4). По состоянию на 1 января 2013 года объем таких активов составил 104,6 млрд. долл. Почти 93% из них пришлось на дальнее зарубежье.

Наибольшая часть самых ликвидных зарубежных активов российских банков (депозиты, кредиты, корсчета, наличная валюта) приходится не на США, как многие считают, а на Великобританию. Там наших банковских активов в два раза больше, чем в США. Лондон в плане санкций всегда идет в одной связке с Вашингтоном. В случае принятия решения Вашингтоном о замораживании зарубежных активов российских банков можно ожидать, что сразу же будет заморожено около 40% всех зарубежных активов (26,4% — Великобритания, 13,6% — США). А 80% зарубежных активов российских банков сосредоточено в США, Великобритании и еще шести странах (Германия, Кипр, Голландия, Швейцария, Франция, Италия), финансово-банковские системы которых находятся под контролем Вашингтона.

Также нелишне обратить внимание на географическую структуру распределения международных резервов Российской Федерации. Привожу самые последние данные Банка России (на 30.09.2013, % к итогу): Франция – 32,0; США – 30,8; Германия – 19,1; Великобритания – 9,2; Канада – 3,0; международные организации – 1,7; прочие – 13,4. Для сравнения приведу данные о географической структуре международных резервов РФ на середину 2006 года (% к итогу): США – 29,4; Германия – 21,1; Великобритания – 13,9; Франция – 11,4; Швейцария – 8,6; Нидерланды – 4,9. Можно заметить, что за 2006-2013 гг. доля Соединенных Штатов в международных резервах России осталась без изменения. Произошло лишь перераспределение долей других ведущих стран Запада. Неожиданно на первый план вышла Франция, а такие страны, как Швейцария и Нидерланды ушли на третий план. Как бы там ни было, но практически все международные резервы РФ размещаются в тех странах, которые находятся под жестким контролем Вашингтона. Франция, в которой на сегодняшний день размещена почти 1/3 всех международных резервов РФ исключения в этом плане не представляет.

svpressa.ru/economy/article/93630/

Запад уже на протяжении нескольких месяцев грозит полномасштабной экономической войной против России, которая предполагает охват целых секторов российской экономики. В заявлениях Запада о «секторальных» санкциях чаще всего фигурируют три сектора российской экономики: нефтегазовый, оборонный и банковский. Очевидно, прежде чем принимать конкретные решения по санкциям, Запад просчитывает последствия таких решений, включая последствия и для противника, и для Запада. Попробуем и мы сделать грубый расчет подобного рода последствий для банковского сектора экономики России. Рассматривается сценарий войны на «полное уничтожение» активов противника. В расчет берется не весь спектр последствий, а лишь возможные потери активов (наших зарубежных активов и активов иностранных инвесторов в РФ). Выясним, какой стороне выгодно, а какой невыгодно начинать полномасштабную банковскую войну.

Кстати, такой анализ помогает понять, какие превентивные меры могла бы предпринять Россия для того, чтобы минимизировать свои ущербы в такой войне.

Анализ международной инвестиционной позиции РФ с точки зрения угроз экономической и банковской войны

Обратимся для этого к данным Банка России по международной инвестиционной позиции, которая отражает соотношение активов нерезидентов в российской экономике и российских активов за рубежом. В табл. 1-3 приведены самые свежие данные Банка России – по состоянию на 1 января 2014 года.

Анализ таблиц 1-3 с точки зрения оценки наших возможностей противостоять масштабной экономической войне, развязанной Западом против России, показывает следующее.

1. В случае ведения экономической войны «на полное уничтожение» Россия может понести большие потери, чем наш противник. Чистые потери могут составить 288 млрд. долл. (разница между объемом активов нерезидентов в России и объемом российских активов за рубежом).

2. Вместе с тем, следует учесть структуру внешних обязательств и внешних активов Российской Федерации. Во внешних обязательствах РФ (т.е. активах нерезидентов в российской экономике) явно преобладают долгосрочные обязательства (86,7%). В то же время в зарубежных активах РФ преобладают краткосрочные активы (71,0%). Такая структура выгодна России, так как «свернуть» краткосрочные активы намного проще и быстрее, чем активы долгосрочные. Впрочем, эта особенность структуры активов может рассматриваться как преимущество лишь накануне начала большой экономической войны. После начала такой войны противник может заморозить все наши активы за рубежом, включая краткосрочные. Если бы нам удалось вывести из-за границы более 700 млрд. долл. наших краткосрочных инвестиций, то Запад оказался бы в крайне проигрышном положении (чистая инвестиционная позиция РФ по долгосрочным активам составляла на начало года плюс 341 млрд. долл.).

3. Главную роль в формировании международной инвестиционной позиции играет банковский сектор. На банковский сектор в широком определении (банки + Центральный банк) приходится 31,5% всех активов нерезидентов в российской экономике. Доля банковского сектора в широком определении в зарубежных активах РФ составляет 71,7%. Чистая инвестиционная позиция банковского сектора в широком определении составляет минус 494 млрд. долл., что почти в 1,8 раза превышает чистую инвестиционную позицию всей Российской Федерации. Противник может нанести удар именно по зарубежным активам банковского сектора в широком определении, не получив адекватного ответа от Российской Федерации. Удар может выразиться в следующих действиях:

а) замораживание, арест и/или блокирование международных резервов ЦБ РФ;

б) замораживание или арест зарубежных депозитов и счетов российских банков;

в) отказ (запрет со стороны властей западных стран) погашать займы и кредиты российских банков;

г) конфискация или арест долей российских банков в капиталах зарубежных компаний и банков.

4. Из сказанного выше следует, что роль банковского сектора в экономической войне трудно переоценить. Для банковского сектора необходима программа подготовки к такой войне. Ситуация для банковского сектора РФ не является безнадежно плохой, поскольку во внешних активах российских банков на краткосрочные активы приходится без малого половина. Такие активы при правильно выстроенной политике можно было бы «свернуть». В то же время в структуре иностранных активов в банковском секторе экономики преобладают долгосрочные активы (72,0%). Это преимущественно долгосрочные банковские депозиты. Такие активы из России быстро вывести нельзя. Или же вывод сопряжен с большими потерями. По долгосрочным активам банковского сектора преимущество в экономической войне на стороне России, т.е. потенциальные потери иностранных банков могут превысить потери российских банков.

5. В упомянутой выше банковской программе подготовки к экономической войне важная роль должна отводиться Банку России. Во-первых, потому, что он весомо участвует в формировании международной инвестиционной позиции РФ (почти половина зарубежных активов России – международные резервы ЦБ). Во-вторых, потому, что он является регулятором банковского сектора. Мы уже отметили, что в зарубежных активах российских банков высока доля краткосрочных активов. В международных резервах Банка России имеются как краткосрочные, так и долгосрочные активы. По нашим оценкам, примерно в пропорции 50:50. Сам ЦБ такой группировки на своем сайте не представляет. В любом случае, по нашим оценкам, упомянутая выше программа могла бы обеспечить оперативный вывод из-под удара не менее 350-400 млрд. долл. наших активов за рубежом. За это же время иностранные банки успели бы вывести из-под удара своих российских активов на сумму 60 млрд. долл. После таких «эвакуационных» операций с обеих сторон соотношение сил сложилось бы в пользу Российской Федерации. Не только в рамках международной инвестиционной позиции банковского сектора РФ, но также в рамках всей международной инвестиционной позиции Российской Федерации.

Некоторые дополнительные соображения

Приведенный анализ дополним двумя моментами.

Первый момент касается оценки величины российских активов за рубежом. В свое время мы делали оценки реальных масштабов зарубежных активов российских банков, предприятий и физических лиц с учетом нелегального вывоза капитал, которые сильно отличались от официальных данных (см.: Катасонов В.Ю. Бегство капитала из России. – М.: Анкил, 2002). На начало прошлого десятилетия, по нашим оценкам, реальные объемы зарубежных активов России (без международных резервов) были в 2 – 2,5 раза выше официальных оценок Банка России. Каковы реальные масштабы зарубежных активов на сегодняшний день, ответить трудно. Те цифры, которые приводит Банк России, по нашему мнению, являются достаточно серьезно заниженными, поскольку (несмотря на полную валютную либерализацию трансграничного движения капитала) нелегальный вывоз капитала из России сохраняется. Он уходит преимущественно в оффшоры. Очевидно, что с учетом этого момента последствия банковской (да и экономической) войны для России могут быть более тяжелыми, чем это вытекает из выводов предыдущего раздела. Впрочем, с нашей точки зрения, денежные активы, выведенные из России в оффшоры, для нас в любом случае — почти «отрезанный ломоть» (даже если бы не было экономической войны).

Второй момент. Нас в расчетах, прежде всего, интересует та часть активов, которая связана со странами Запада. Часть активов, вероятно, не будет задействована в экономической войне, но не очень значительная. По нашим оценкам, примерно 90% зарубежных активов РФ приходится на страны Запада и территории, находящиеся под контролем Запада (оффшоры). Примерно те же 90% иностранных активов в РФ представлены странами Запада и подконтрольными ему территориями. Можно предположить, что более тонкий анализ с учетом лишь тех активов, которые имеют отношение к странам Запада, не изменил бы существенно общей пропорции между нашими активами за рубежом и их активами в России.

Обратимся к информации Банка России, касающейся географической структуры распределения ликвидных активов российских банков за рубежом (табл. 4). По состоянию на 1 января 2013 года объем таких активов составил 104,6 млрд. долл. Почти 93% из них пришлось на дальнее зарубежье.

Наибольшая часть самых ликвидных зарубежных активов российских банков (депозиты, кредиты, корсчета, наличная валюта) приходится не на США, как многие считают, а на Великобританию. Там наших банковских активов в два раза больше, чем в США. Лондон в плане санкций всегда идет в одной связке с Вашингтоном. В случае принятия решения Вашингтоном о замораживании зарубежных активов российских банков можно ожидать, что сразу же будет заморожено около 40% всех зарубежных активов (26,4% — Великобритания, 13,6% — США). А 80% зарубежных активов российских банков сосредоточено в США, Великобритании и еще шести странах (Германия, Кипр, Голландия, Швейцария, Франция, Италия), финансово-банковские системы которых находятся под контролем Вашингтона.

Также нелишне обратить внимание на географическую структуру распределения международных резервов Российской Федерации. Привожу самые последние данные Банка России (на 30.09.2013, % к итогу): Франция – 32,0; США – 30,8; Германия – 19,1; Великобритания – 9,2; Канада – 3,0; международные организации – 1,7; прочие – 13,4. Для сравнения приведу данные о географической структуре международных резервов РФ на середину 2006 года (% к итогу): США – 29,4; Германия – 21,1; Великобритания – 13,9; Франция – 11,4; Швейцария – 8,6; Нидерланды – 4,9. Можно заметить, что за 2006-2013 гг. доля Соединенных Штатов в международных резервах России осталась без изменения. Произошло лишь перераспределение долей других ведущих стран Запада. Неожиданно на первый план вышла Франция, а такие страны, как Швейцария и Нидерланды ушли на третий план. Как бы там ни было, но практически все международные резервы РФ размещаются в тех странах, которые находятся под жестким контролем Вашингтона. Франция, в которой на сегодняшний день размещена почти 1/3 всех международных резервов РФ исключения в этом плане не представляет.

svpressa.ru/economy/article/93630/

теги блога laki

- Bank of America Merrill Lynch

- Barclays

- Deutsche Bank

- ExxonMobil

- Fitch

- HSBC

- OMV

- QE3

- Ri

- SWIFT

- Автоваз

- Александр Новак

- Ангела Меркель

- Аргентина

- ассоциация

- Банк России

- башнефть

- безработица

- Брикс

- бюджет

- ВВП

- Великобритания

- Внешэкономбанк

- ВТО

- ВЭБ

- газ

- Газ для Украины

- Газовая проблема в отношениях России и Украины

- Газопровод

- Газпром

- Германия

- госдолг

- график торгов

- Гюнтер Эттингер

- день рождения

- Добыча нефти

- долговой кризис

- Доллар

- Евразийский экономический союз

- Европа

- Евросоюз

- ЕС

- ЕЦБ

- золото

- золотые запасы

- Индия

- Ирак

- канада

- Киев

- Китай

- купонные выплаты

- курс доллара к рублю

- Лукойл

- мвф

- Международные резервы РФ

- Минфин России

- Минфин РФ

- Московская биржа

- налоги

- Нафтогаз

- недвижимость

- нефть

- НОВАТЭК

- Ответные санкции России

- оффтоп

- пенсионные накопления

- переговоры по газу

- Польша

- правила Smart-lab

- правительство

- Правительство России

- Правительство РФ

- прогнозы

- ПХГ

- реверс газа

- репатриация золота

- Роснефть

- Россия

- санкции

- Санкции Евросоюза

- санкции ЕС

- Санкции США

- Сербия

- сланцевый газ

- ставки

- США

- таможенный союз

- Татнефть

- торги

- транзит газа

- Туркменистан

- Турция

- Украина

- Финляндия

- ФРС

- экономика

- Экономический кризис на Украине

- юань

- Южный поток

- Южный поток