SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | X5 - темп роста выручки в 3 кв составил 12,4% г/г

- 22 октября 2019, 10:21

- |

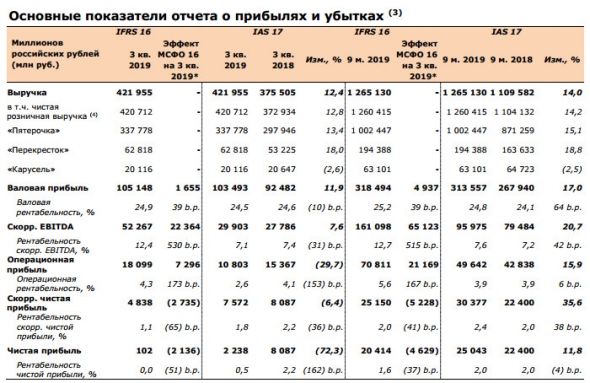

X5 объявляет о росте выручки на 12,4% в 3 кв. 2019 года рентабельность скорректированной EBITDA составила 7,1% по МСБУ (IAS) 17

релиз

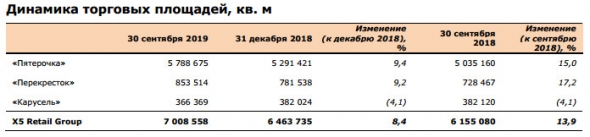

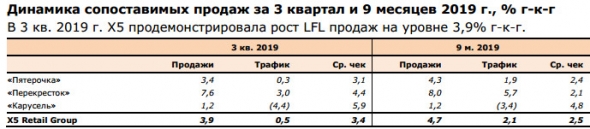

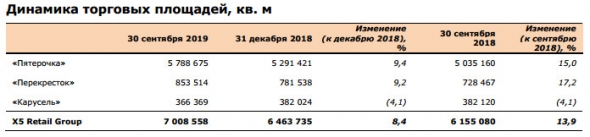

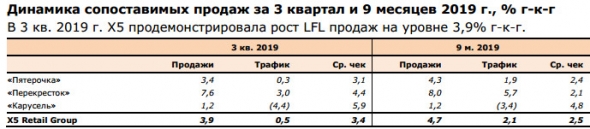

- Темп роста выручки X5 Retail Group составил 12,4% год к году (г-к-г) благодаря росту сопоставимых (LFL) продаж на 3,9% и росту торговой площади на 13,9% (вклад в рост выручки +8,5%).

- Валовая рентабельность по МСБУ (IAS) 17 снизилась на 10 базисных пунктов (б.п.) г-к-г до 24,5% (24.9% по МСФО (IFRS) 16) в 3 кв. 2019 г. в основном под влиянием таргетированных инвестиций в цены.

- Административные, общие и коммерческие расходы (SG&A) без учета расходов на амортизацию и обесценение, LTI, выплат на основе акций и эффекта трансформации «Карусели» по МСБУ (IAS) 17, как процент от выручки, выросли на 35 б.п. г-к-г до 18,2% в основном в связи с ростом затрат на персонал из-за корректировки системы мотивации сотрудников розницы в соответствии с рыночными тенденциями и инициатив по снижению текучести персонала.

- Рентабельность скорректированного показателя EBITDA по МСБУ (IAS) 17 составила 7,1% (12,4% по МСФО (IFRS) 16).

- Рентабельность скорректированной чистой прибыли по МСБУ (IAS) 17 составила 1,8% (1,1% по МСФО (IFRS) 16). Чистая прибыль в 3 кв. 2019 г. включает единовременную корректировку в размере 5,3 млрд рублей, связанную с трансформацией «Карусели» (в основном из-за обесценения внеоборотных активов).

- Показатель Чистый долг/EBITDA по МСБУ (IAS) 17 составил 1,75x по состоянию на 30 сентября 2019 г.

релиз

теги блога Редактор Боб

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сафмар

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- Юнипро

- ЮТэйр

- Яндекс