SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Потенциал для дальнейшего роста акций ФосАгро оценивается на уровне 19% - Альфа-Банк

- 18 февраля 2021, 20:00

- |

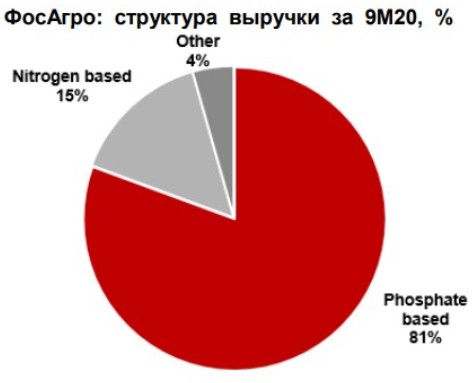

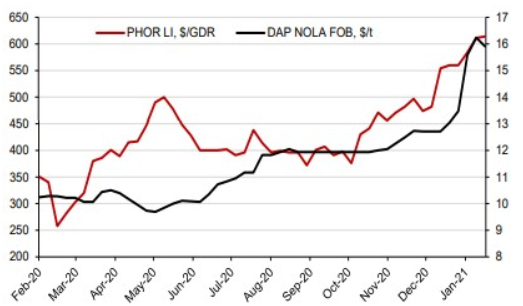

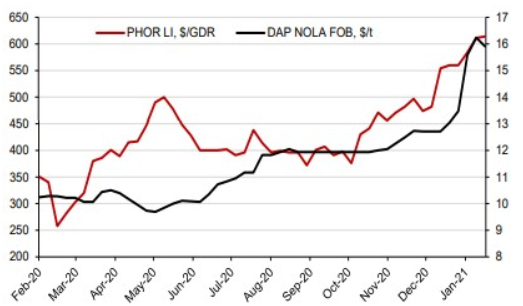

Мы повысили РЦ по акциям «ФосАгро» до $19,8/ГДР, что предполагает потенциал роста 19% с текущих уровней котировок. Учитывая что цены на DAP продолжают расти в 2021, приближаясь к своим 10-летним максимумам, мы обновили финансовую модель компании, отразив более высокие ожидания по средним ценам реализации, которые аргументированы: 1) сильным спросом на удобрения на фоне благоприятных погодных условий, увеличением пахотных земель и ожиданиями продовольственной инфляции; 2) более высокими ценами на сырье для производителей удобрений, из чего следует рост себестоимости; 3) недавно объявленными пошлинами Министерства торговли США на фосфоросодержащие удобрения из России и Марокко (окончательное решение ожидается в марте), что предполагает новый уровень цены сопротивления; 4) вероятностью сохранения низких объемов экспорта фосфорсодержащих удобрений из Китая в этом году на фоне сильной динамики внутреннего спроса и укрепления юаня. По нашей оценке, средние цены на DAP в 2021 г. составят $390/т, что на 23% выше г/г и на 12% ниже средних цен с начала года на уровне $446/т, FOB и на 28% ниже спотовых цен на уровне $540/т, FOB.

Акции «ФосАгро» выросли в цене на 22% с начала года, и все еще торгуются с дисконтом 30% к глобальным аналогам по мультипликатору 2021П EV/EBITDA. Мы ожидаем сдержанную реакцию рынка на финансовые результаты за 4К20 по МСФО, которые, как мы ожидаем, будут ниже в квартальном сопоставлении на фоне увеличения запасов в 4К20 накануне нового посевного сезона. Акции ФосАгро остаются качественной инвестицией в российский сырьевой сектор, особенно в условиях ротации рынков в акции циклических компаний.

Цены на фосфорсодержащие удобрения раллировали на фоне роста цен на сельхозпродукцию. Драйвером спроса на удобрения последние 4-6 месяцев, главным образом, были западные экономики – США, Бразилия и Аргентина обеспечивали поставки кукурузы и сои. Мы приближаемся к весеннему сезону продаж в Восточном полушарии, когда на рынки возвращаются Индия и Европа. По данным Краткого обзора сельскохозяйственной статистики Министерства сельского хозяйства Индии на 2020- 21, площади под посевы пшеницы в 2021 побьют новые рекордные максимумы, увеличившись на 1 млн га в общей сложности до 34,5 млн га. Есть основания предполагать, что экспорт фосфорсодержащих удобрений из Китая сохранится слабым в 2021 г., так как декабрьские запасы DAP в портах Китая снизились до минимумов с мая 2020 и составили180,200 т, за счет сохранения объемов для внутреннего потребления весной. Китай – крупнейший в мире потребитель сельхозпродукции. Так как цены на сельхозпродукцию остаются высокими, мы полагаем, что сельхозпроизводители из Китая будут наращивать производство, стимулируя рост спроса на удобрения на внутреннем рынке. Китайская стратегия “двойной циркуляции”, в соответствии с которой 500 млн китайцев перейдут в средний класс, гарантирует сильный спрос на сельхозпродукцию и удобрения.

С начала года мы наблюдали рост цен на газ на 22%, что привело к росту себестоимости аммиака, цены на который выросли после того, что как минимум пять заводов в мире приостановили производство, исключив из торгового оборота примерно 300 тыс. т аммиака в месяц, или примерно 20% тихоокеанских поставок. Цены на калийные удобрения по новым контрактам между консорциумом китайских покупателей и Беларуськалием установлены на уровне $237/т. Это предполагает увеличение на $17/т, или на 7% в сравнении с предыдущим контрактом. Контракты на калийные удобрения с Китаем и Индией традиционного задают базовый уровень цен на калий.

Ранее стало известно, что было принято решение о введении компенсационных пошлин на импорт фосфорсодержащих удобрений из России и Марокко. Официальное объявление по этому вопросу ожидается в марте. Предполагается, что таможня США будет собирать денежные депозиты по грузам, прибывающим из этих стран, на основании ставок субсидий, установленных Министерством Торговли США: 19,9% для марокканского производителя OCP, 9,12% и 47,1% – для ФосАгро и ЕвроХима и 17,2% – для других производителей. Это естественным образом завышает минимальный уровень цен для импортируемых удобрений. С точки зрения экспорта в США, ФосАгро находится в более выгодном положении с учетом новых пошлин.

Толстых Юлия

«Альфа-Банк»

Объемы продаж ФосАгро в 4К20 значительно снизились к/к – продажи DAP/MAP опустились на 42% к/к. Компания объяснила это большими объемами переходящих отгрузок в конце 2020 г., а также выжидательной позицией на фоне активного роста цен. Мы ожидаем, что рост цен и продолжавшееся в 4К20 ослабление курса рубля отчасти нейтрализуют снижение объемов продаж и предполагаем снижение EBITDA на 31% к/к до 18,6 млрд руб., что все еще значительно выше г/г. СДП за квартал будет находиться под давлением роста оборотного капитала и капиталовложений, а дивиденды могут составить минимум 50% от скорректированной чистой прибыли. Это эквивалентно 36 руб. на одну акцию, или дивидендной доходности на уровне 1% не на годовой основе. Мы не исключаем, тем не менее, что решение по квартальным дивидендам может быть принято, исходя из результатов за 1К21. В этом случае дивидендная доходность может составить привлекательные 3%.

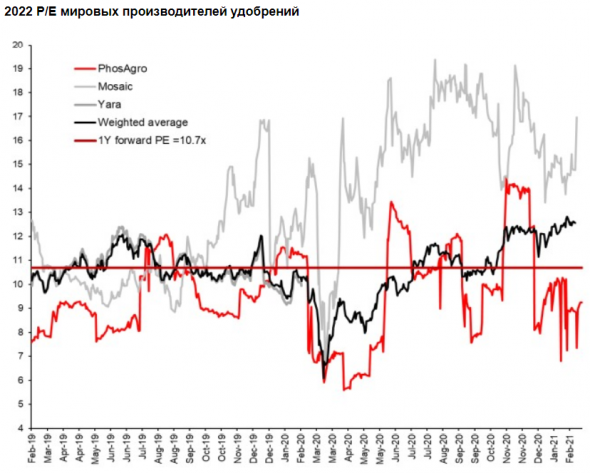

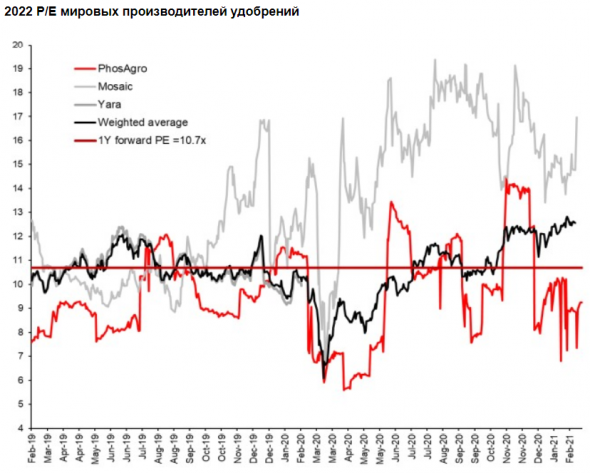

Оценка стоимости. Текущая оценка стоимости основывается на сочетания метода ДДП и прогнозных мультипликаторах EV/EBITDA (5,5x) и 2022 P/E (8x) за 2022 (в отношении 33:33:33). Прогнозируемые средние значения мультипликаторов компаний аналогов на 2022 составляют 6,1x для EV/EBITDA и 10,7x для PE.

Акции «ФосАгро» выросли в цене на 22% с начала года, и все еще торгуются с дисконтом 30% к глобальным аналогам по мультипликатору 2021П EV/EBITDA. Мы ожидаем сдержанную реакцию рынка на финансовые результаты за 4К20 по МСФО, которые, как мы ожидаем, будут ниже в квартальном сопоставлении на фоне увеличения запасов в 4К20 накануне нового посевного сезона. Акции ФосАгро остаются качественной инвестицией в российский сырьевой сектор, особенно в условиях ротации рынков в акции циклических компаний.

Цены на фосфорсодержащие удобрения раллировали на фоне роста цен на сельхозпродукцию. Драйвером спроса на удобрения последние 4-6 месяцев, главным образом, были западные экономики – США, Бразилия и Аргентина обеспечивали поставки кукурузы и сои. Мы приближаемся к весеннему сезону продаж в Восточном полушарии, когда на рынки возвращаются Индия и Европа. По данным Краткого обзора сельскохозяйственной статистики Министерства сельского хозяйства Индии на 2020- 21, площади под посевы пшеницы в 2021 побьют новые рекордные максимумы, увеличившись на 1 млн га в общей сложности до 34,5 млн га. Есть основания предполагать, что экспорт фосфорсодержащих удобрений из Китая сохранится слабым в 2021 г., так как декабрьские запасы DAP в портах Китая снизились до минимумов с мая 2020 и составили180,200 т, за счет сохранения объемов для внутреннего потребления весной. Китай – крупнейший в мире потребитель сельхозпродукции. Так как цены на сельхозпродукцию остаются высокими, мы полагаем, что сельхозпроизводители из Китая будут наращивать производство, стимулируя рост спроса на удобрения на внутреннем рынке. Китайская стратегия “двойной циркуляции”, в соответствии с которой 500 млн китайцев перейдут в средний класс, гарантирует сильный спрос на сельхозпродукцию и удобрения.

С начала года мы наблюдали рост цен на газ на 22%, что привело к росту себестоимости аммиака, цены на который выросли после того, что как минимум пять заводов в мире приостановили производство, исключив из торгового оборота примерно 300 тыс. т аммиака в месяц, или примерно 20% тихоокеанских поставок. Цены на калийные удобрения по новым контрактам между консорциумом китайских покупателей и Беларуськалием установлены на уровне $237/т. Это предполагает увеличение на $17/т, или на 7% в сравнении с предыдущим контрактом. Контракты на калийные удобрения с Китаем и Индией традиционного задают базовый уровень цен на калий.

Ранее стало известно, что было принято решение о введении компенсационных пошлин на импорт фосфорсодержащих удобрений из России и Марокко. Официальное объявление по этому вопросу ожидается в марте. Предполагается, что таможня США будет собирать денежные депозиты по грузам, прибывающим из этих стран, на основании ставок субсидий, установленных Министерством Торговли США: 19,9% для марокканского производителя OCP, 9,12% и 47,1% – для ФосАгро и ЕвроХима и 17,2% – для других производителей. Это естественным образом завышает минимальный уровень цен для импортируемых удобрений. С точки зрения экспорта в США, ФосАгро находится в более выгодном положении с учетом новых пошлин.

Подводя итог, мы считаем, что эффективная вертикальная интеграция ФосАгро (компания на 90% самообеспечена аммиаком, на 100% – фосфорной кислотой, на 91% – серной кислотой и на 60% – сульфатом аммония), а также ее уверенное присутствие на экспортных рынках поддержат компанию в сценарии бычьего тренда в акциях производителей товаров позднего цикла и за счет возможности осуществлять поставки на максимально выгодных условиях. Наши ожидания по 1К21 и 2021 г. позитивны. ФосАгро сохраняет лидерство на кривой затрат по отрасли при денежных расходах на DAP на уровне $177/т.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Объемы продаж ФосАгро в 4К20 значительно снизились к/к – продажи DAP/MAP опустились на 42% к/к. Компания объяснила это большими объемами переходящих отгрузок в конце 2020 г., а также выжидательной позицией на фоне активного роста цен. Мы ожидаем, что рост цен и продолжавшееся в 4К20 ослабление курса рубля отчасти нейтрализуют снижение объемов продаж и предполагаем снижение EBITDA на 31% к/к до 18,6 млрд руб., что все еще значительно выше г/г. СДП за квартал будет находиться под давлением роста оборотного капитала и капиталовложений, а дивиденды могут составить минимум 50% от скорректированной чистой прибыли. Это эквивалентно 36 руб. на одну акцию, или дивидендной доходности на уровне 1% не на годовой основе. Мы не исключаем, тем не менее, что решение по квартальным дивидендам может быть принято, исходя из результатов за 1К21. В этом случае дивидендная доходность может составить привлекательные 3%.

Оценка стоимости. Текущая оценка стоимости основывается на сочетания метода ДДП и прогнозных мультипликаторах EV/EBITDA (5,5x) и 2022 P/E (8x) за 2022 (в отношении 33:33:33). Прогнозируемые средние значения мультипликаторов компаний аналогов на 2022 составляют 6,1x для EV/EBITDA и 10,7x для PE.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания