А теперь вы скиньте, свой портфель Сегежи.

Михаил Бобкин, я не поехавший держать это гумно.

100% в одну облигацию, жесть. вы под чем эту покупку делали?

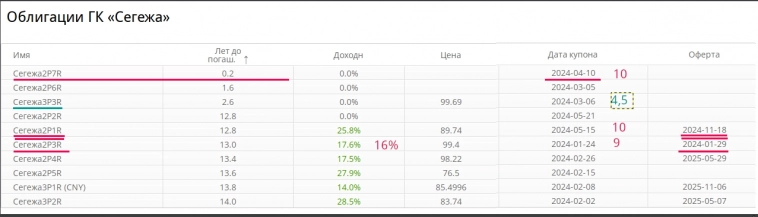

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| Сегежа2P1R | 11.7 | 30.1% | 1.55 | 76.36 | 49.12 | 27.8 | 2025-05-14 | 2024-11-18 |

| Сегежа2P2R | 11.7 | 0.0% | - | 48.37 | 25.78 | 2025-05-20 | ||

| Сегежа2P3R | 11.9 | 32.3% | 0.87 | 85.17 | 24.56 | 8.91 | 2025-04-23 | 2025-01-27 |

| Сегежа2P4R | 12.3 | 33.9% | 0.25 | 96.45 | 37.4 | 0 | 2025-02-24 | 2025-05-29 |

| Сегежа2P5R | 12.5 | 32.9% | 0.94 | 84.38 | 53.6 | 3.24 | 2025-08-14 | |

| Сегежа2P6R | 0.5 | 0.0% | - | 26.8 | 24.45 | 2025-03-04 | ||

| Сегежа3P1R (CNY) | 12.7 | 21.4% | 0.69 | 89.9998 | CNY10.35 | CNY24.85666 | 2025-05-08 | 2025-11-06 |

| Сегежа3P2R | 12.9 | 30.5% | 0.18 | 97.05 | 26.43 | 6.97 | 2025-05-02 | 2025-05-07 |

| Сегежа3P3R | 1.5 | 0.0% | - | 89.49 | 0 | 55.36 | 2025-03-05 | |

| Сегежа3P4R | 2.1 | 0.0% | - | 88.4 | 0 | 31.51 | 2025-04-10 |

А куда делся разгоняла Снайпер, который орал что Сегежа банкрот? Язык засунул в причинное место? Считаю, что облиги Сегежи, отличный вариант...

ГК «Сегежа» (SGZH) выкупила по оферте 8 млн 656,356 тыс. облигаций серии 002P-03R по цене 100% от номинала, говорится в сообщении компании на ленте раскрытия.

Объем выпуска составляет 9 млн облигаций номиналом 1 тыс. рублей каждая, таким образом, эмитент выкупил 96,18% займа.

Пятнадцатилетний выпуск объемом 9 млрд рублей был размещен в январе 2022 года по ставке квартальных купонов 10,9% годовых до текущей оферты. Ставка последующих купонов (начиная с 24 января) до следующей оферты в январе 2025 года установлена на уровне 16% годовых.

Добрый день, коллеги.

По Сегеже ожидается оферта по выпуску облигаций 002P-03R 29 января 2024 года.

Сегодня в компании будет проходить заседание совета директоров по согласию на совершение сделки. Возможно, будет реализован ноябрьский сценарий, когда Сегежа получила целевой займ от Система Финанс для покрытия ноябрьской оферты, на этой новости бумаги улетели примерно на 10%.

Ссылка на публикацию информации: https://e-disclosure.ru/portal/company.aspx?id=38038

Всем успешных торгов.

🔴 ПАО «Сегежа Групп»

Эксперт РА понизило рейтинг до уровня ruВВВ, прогноз по рейтингу развивающийся. Ранее у компании действовал кредитный рейтинг на уровне ruA- c развивающимся прогнозом.

ПАО «Сегежа Групп» — ведущий российский вертикально-интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины. Группа является одним из ключевых активов ПАО АФК «Система».

Компания занимает лидирующие позиции по своим операционным сегментам, а также является одним из крупнейших арендаторов леса в мире. Почти половина выручки формируется за счет продукции деревообработки.

Уровень долговой нагрузки оказывает негативное влияние на уровень рейтинга. На 30.09.2023 LTM отношение долга к EBITDA по расчетам агентства выросло до 14,9х (годом ранее — 4,3х). На рост показателя также повлияло снижение OIBDA на 65% за отчетный период, что обусловлено структурной трансформацией рынков сбыта и, как следствие, снижением цен на продукцию, а также существенным ростом издержек, в особенности логистических затрат.

В последние месяцы периодически возникали спекулятивные истории в высокодоходных облигациях (ВДО) на тех или иных новостях по их эмитентам. Среди таких идей нами были рассмотрена бонды:

Здесь сразу оговоримся, что такие бумаги подойдут лишь для инвесторов, толерантно относящихся к высоким кредитным рискам.

Рейтинговое агентство «Эксперт РА» понизил рейтинг кредитоспособности нефинансовой компании ПАО «Сегежа Групп» до уровня ruВВВ, прогноз по рейтингу развивающийся. Ранее у компании действовал кредитный рейтинг на уровне ruA- c развивающимся прогнозом.

Снижение рейтинга связано со ухудшением метрик долговой и процентной нагрузок по сравнению с датой последнего пересмотра рейтинга, вызванных снижением показателя EBITDA Группы на фоне общего спада в отрасли. Сохранение развивающегося прогноза обусловлено дальнейшей неопределенностью ценового тренда на продукцию группы в течение следующего года на внешних рынках на фоне давления повышенных логистических затрат, в том числе изменения ставок фрахта. Однако Агентство отмечает тренд на постепенное снижение логистических ставок по ряду направлений и получение разрешений на дополнительные объемы перевозки лесных грузов Группой.

raexpert.ru/releases/2023/dec26f

Фиаско с рефинансированием долга, триллионный долг АФК, и падение цен на продукцию. Есть ли в Сегеже инвестиционная идея? Какие пути решения долговой проблемы?

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы разбираем пред.проблемную ситуацию в Сегеже.

Мы много писали про Сегежу, но в двух словах – у компании проблемы с долгом и доходами. Из-за снижения цен на продукцию, уровень долга к доходам вырос кратно, хотя сам долг не сильно изменился в размере.

Компании предстояло рефинансировать почти 50 млрд. рублей в ближайшие 12 месяцев

sniper, кто из нас терпила думаю всем итак видно), а если ты долбоеп на всё депо одну папиру лонгуешь то это только твои проблемы и лишь под...

Ликвидные рублевые облигации Сегежи – крупного российского лесопромышленного холдинга, в сентябре-ноябре выросли по доходности на примерно 1 000 б. п., превысив 20%, после публикации неутешительных операционных и финансовых результатов за 1П 2023 г. Отчет за 3 квартал также не обрадовал инвесторов. В результате пока сохраняется повышенная доходность по долговым инструментам эмитента. Но насколько она оправдана и нет ли сейчас потенциала для ее снижения? Интересным кейсом 6 декабря станет размещение флоатера на 5 млрд руб. Посмотрим, как рынок воспримет новый выпуск. В данной статье постараюсь дать свой взгляд на дальнейшие перспективы по долговым бумагам компании.

ПАО Группа компаний «Сегежа» (Segezha Group) − один из крупнейших российских вертикально интегрированный лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Ключевой акционер: АФК «Система» (доля владения: 62,1%; основной бенефициар: В. Евтушенков).

Что делает нормальная компания при наличии долга? Минимизирует свои расходы, сокращает персонал, проводит реструктуризацию бизнеса. Что делает Сегежа при наличии долга? Правильно, увеличивает его еще на несколько миллиардов, выпуская новые облигации. Давайте разбираться чем привлекательны облигации нашей деревянной ракеты🚀

Сегежа Групп – один из крупнейших российских вертикально-интегрированных лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Это крупнейший лесопользователь в Европейской части России, общая площадь арендованного лесного фонда составляет 7,4 млн. га, 86% cертифицировано по схеме FSC. Компания приобрела «Интер Форест Рус», «НЛХК», «Тайга» и «Енисейские поля». Благодаря этим сделкам «Сегежа» значительно увеличит лесосеку. А еще это одна из лучших компаний по работе с инвесторами: всегда открытая, всегда фрэндли, всегда готова участвовать по всех круглых столах, онлайн сессиях, форумах🤝👏

ПАО «Сегежа групп» — ведущий лесопромышленный холдинг в РФ, сформированный в 2014 году. Компания фокусируется на экологичной технологии переработки древесины и безотходном использовании сырья.

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Глава холдинга «Сегежа груп» сообщил, что "выплата дивидендов в 2023г не выглядит оптимальным решением с текущим уровнем долга, но окончательное решение СД еще не принималось". Сценарий дефолта компании не рассматривается.

P.S. Вчера в телеграм каналах была информация о возможной доп. эмиссии акций Сегежа. Если подтвердится, то станет сильно негативной новостью для бумаг.

Бесплатный канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

VK: https://vk.com/club223300867

Приватный канал: https://t.me/TsaplinPrivateChannelBot