Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.6 | 0.0% | - | 31.91 | 28.23 | 2025-03-26 | ||

| ОФЗ 26207 | 1.9 | 17.0% | 1.80 | 86.92 | 40.64 | 6.25 | 2025-08-06 | |

| ОФЗ 26212 | 2.9 | 16.8% | 2.60 | 79.662 | 35.15 | 8.11 | 2025-07-23 | |

| ОФЗ 26218 | 6.6 | 15.8% | 4.65 | 72.7 | 42.38 | 37.49 | 2025-03-26 | |

| ОФЗ 26219 | 1.5 | 17.0% | 1.42 | 88.749 | 38.64 | 35.67 | 2025-03-19 | |

| ОФЗ 26221 | 8.1 | 15.8% | 5.38 | 65.882 | 38.39 | 32.48 | 2025-04-02 | |

| ОФЗ 26224 | 4.2 | 16.0% | 3.56 | 74.199 | 34.41 | 18.53 | 2025-05-28 | |

| ОФЗ 26225 | 9.2 | 15.8% | 5.94 | 61.35 | 36.15 | 20.86 | 2025-05-21 | |

| ОФЗ 26226 | 1.6 | 17.1% | 1.48 | 88.536 | 39.64 | 32.02 | 2025-04-09 | |

| ОФЗ 26228 | 5.1 | 15.8% | 4.01 | 73.799 | 38.15 | 29.35 | 2025-04-16 | |

| ОФЗ 26229 | 0.7 | 19.2% | 0.67 | 93 | 35.65 | 21.94 | 2025-05-14 | |

| ОФЗ 26230 | 14.1 | 15.6% | 6.74 | 57.7 | 38.39 | 32.48 | 2025-04-02 | |

| ОФЗ 26235 | 6.0 | 15.7% | 4.71 | 64.394 | 29.42 | 27.16 | 2025-03-19 | |

| ОФЗ 26236 | 3.2 | 16.4% | 2.88 | 75.326 | 28.42 | 16.4 | 2025-05-21 | |

| ОФЗ 26237 | 4.0 | 16.0% | 3.38 | 74.634 | 33.41 | 30.84 | 2025-03-19 | |

| ОФЗ 26238 | 16.3 | 15.0% | 7.36 | 54.347 | 35.4 | 17.7 | 2025-06-04 | |

| ОФЗ 26239 | 6.4 | 15.7% | 4.94 | 67.097 | 34.41 | 6.62 | 2025-07-30 | |

| ОФЗ 26240 | 11.4 | 15.5% | 6.78 | 57.076 | 34.9 | 4.03 | 2025-08-13 | |

| ОФЗ 26242 | 4.5 | 15.9% | 3.70 | 80.143 | 44.88 | 0 | 2025-03-05 | |

| ОФЗ 26243 | 13.3 | 15.7% | 6.40 | 69.91 | 48.87 | 24.44 | 2025-06-04 | |

| ОФЗ 26244 | 9.1 | 15.6% | 5.24 | 81.75 | 56.1 | 49.63 | 2025-03-26 | |

| ОФЗ 26245 | 10.6 | 16.2% | 5.48 | 81.632 | 59.84 | 48.33 | 2025-04-09 | |

| ОФЗ 26246 | 11.1 | 16.3% | 5.54 | 81.05 | 59.84 | 52.94 | 2025-03-26 | |

| ОФЗ 26247 | 14.2 | 16.3% | 6.11 | 80.5 | 61.08 | 32.89 | 2025-05-28 | |

| ОФЗ 26248 | 15.3 | 16.3% | 6.23 | 80.389 | 61.08 | 30.54 | 2025-06-04 | |

| ОФЗ 29021 | 5.8 | 0.0% | - | 96.999 | 51.97 | 0 | 2025-03-05 | |

| ОФЗ 29022 | 8.4 | 0.0% | - | 97.661 | 0 | 19.92 | 2025-04-30 | |

| ОФЗ 29023 | 9.5 | 0.0% | - | 98.023 | 51.97 | 0 | 2025-03-05 | |

| ОФЗ 52005 | 8.2 | 7.9% | 7.18 | 68.487 | 14.73 | 8.4 | 2025-05-21 |

-

Пауза в размещении ОФЗ не способствовала росту спроса: на последнем аукционе Минфин по итогам 3-х размещений привлек минимальный объем - 36,7 млрд руб — Ъ

Пауза в размещении ОФЗ не способствовала росту спроса: на последнем аукционе Минфин по итогам 3-х размещений привлек минимальный объем - 36,7 млрд руб — Ъ

Пауза в размещении ОФЗ не способствовала росту спроса. На последнем аукционе Минфин предложил инвесторам сразу три выпуска ОФЗ: два с постоянным купоном (ОФЗ-ПД) и один инфляционный (ОФЗ-ИН). Спрос на все выпуски составил немногим более 60 млрд руб., в результате Минфин удовлетворил 61% заявок на 36,7 млрд руб.

Неделей ранее аукционы по размещению гособлигаций были отменены Минфином в связи с возросшей волатильностью на финансовых рынках. Инвесторы с осторожностью относятся к облигациям с постоянным купоном, отдавая предпочтение бумагам с переменным (ОФЗ-ПК), но Минфин не торопится их предлагать.

По оценке Андрея Кулакова, для исполнения квартального плана в оставшиеся пять аукционных дней Минфину необходимо привлечь 448 млрд руб., что эквивалентно 90 млрд руб. за один аукционный день. Это на 15% выше среднего объема средств, который удавалось привлечь министерству в третьем квартале.

www.kommersant.ru/doc/6174143

Авто-репост. Читать в блоге >>> Тучи сгущаются? Или хорошие возможности заработать?

Тучи сгущаются? Или хорошие возможности заработать?

1. Тот кто сейчас держит наличные согласно нашим рекомендациям на накопительных счетах молодец. Как мы писали ранее, все самое интересное будет осенью.

2. RGBI. После нескольких торговых сессий, попытки роста провалились. Пошел откат.

3. Кривая доходности ОФЗ. Не возникает ощущения, что в этом году можем увидеть инверсию кривой?

3.1. Помните нашу статью по типам кривых?

3.2. И как менялась кривая ОФЗ в другие кризисы?

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗОчередное размещение от Минфина. Предложено три выпуска — ОФЗ-ПД серии 26238 и 26241, а также ОФЗ-ИН 52005, все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26238 с погашением 15 мая 2041 года, купон 7,1% годовых

ОФЗ 26241 с погашением 17 ноября 2032 года, купон 9,5% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26238

Спрос составил 14,707 млрд рублей по номиналу. Итоговая доходность 11,35%. Разместили 13,106 млрд рублей по номиналуСредневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26238 с погашением 15 мая 2041 года составила 69,5915% от номинала, что соответствует доходности 11,35% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 13,106 млрд. рублей по номиналу при спросе 14,707 млрд. рублей по номиналу. Выручка от аукциона составила 9,319 млрд. рублей.

Авто-репост. Читать в блоге >>> Мишустин заявил, что прогнозы о сложностях с бюджетом РФ не оправдались

Мишустин заявил, что прогнозы о сложностях с бюджетом РФ не оправдалисьВ начале года звучали экспертные оценки о том, что [бюджет РФ] будет сложно сбалансировать, разные цифры приводились. Уже по итогам шести месяцев видно, что все эти опасения не оправдались. Как и говорил президент, ничего из того, что нам наш противник предрекал, не произошло

Продолжается рост доли поступлений из несырьевых секторов. Такая тенденция даже усилилась по сравнению с I кварталом. На них приходится уже почти 3 из каждых 4 рублей в доходах, что подтверждает большую бюджетную устойчивость

tass.ru/ekonomika/18568737

Авто-репост. Читать в блоге >>>

Компании резко нарастили выпуск флоатеров. Эксперты связывают это с ожиданием очередного повышения ключевой ставки — Ведомости

Компании резко нарастили выпуск флоатеров. Эксперты связывают это с ожиданием очередного повышения ключевой ставки — ВедомостиКорпоративные эмитенты в 2023 г. резко нарастили выпуск облигаций с плавающей ставкой, или флоатеров. С начала года этот рынок прирос почти на 570 млрд руб., тогда как в 2021–2022 гг. с помощью этого инструмента компании занимали примерно по 160 млрд руб. в год, следует из расчетов руководителя направления анализа долговых рынков инвестбанка «Синара» Александра Афонина для «Ведомостей». Среди крупных эмитентов такие бумаги выпустили «Газпром» (выпуск «ГазпромК07» с погашением в 2028 г. объемом 40 млрд руб.), «Норникель» («НорНик БО9», 2028 г., 60 млрд руб.) и ВЭБ.РФ (ВЭБP-37, 2032 г., 40 млрд руб.).

Бумаги с переменным купоном отлично подходят инвесторам в условиях роста ставок: купонный доход пересчитывается вслед за их изменением. Ставка купона по флоатерам привязана, как правило, к ключевой ставке или ставке денежного рынка RUONIA, которая обычно держится вблизи ключевой. Это значит, что при росте «ключа» купоны по таким облигациям увеличиваются, а цена остается стабильной, объясняет старший аналитик УК «Первая» Владислав Данилов.

Авто-репост. Читать в блоге >>> Клепач: ЦБ России вряд ли будет менять ключевую ставку в текущем году

Клепач: ЦБ России вряд ли будет менять ключевую ставку в текущем годуБанк России вряд ли снизят ставку до конца года. Пока, при том, что происходит, я думаю, они не будут дальше повышать

Ранее Банк России на внеочередном заседании повысил ключевую ставку с 8,5 до 12% годовых.

russian.rt.com/business/news/1191625-klepach-stavka-cb

Авто-репост. Читать в блоге >>>

Банки считают, что ЦБ РФ будет снижать ставку. Значит, "тело" ОФЗ 26238 ( погашение 15 мая 2041г.) вырастет. В этом посте - доказательства.

Банки считают, что ЦБ РФ будет снижать ставку. Значит, "тело" ОФЗ 26238 ( погашение 15 мая 2041г.) вырастет. В этом посте - доказательства.

Обратите внимание на % по вкладам:

инверсия.

Чем дольше срок вклада, тем ниже %.

По краткосрочным вкладам % ближе к ставке ЦБ России (12%), чем по долгосрочным вкладам.

В других категориях вкладов и в других банках — аналогично.Ставки по вкладам без довложений ещё примерно на 1% выше.Но инверсия % аналогична.С уважением,Олег.

Авто-репост. Читать в блоге >>> Фиксация ставки в ОФЗ-ПД. Подвох в стакане

Фиксация ставки в ОФЗ-ПД. Подвох в стакане

Например ОФЗ постоянного дохода 26223, которая заканчивается 28 февраля 2024. Можно зафиксировать доход 10.5%

Вроде и доход неплохой и срок подходит через полгода. Не пойму почему в стакане желающих купить на 30 млн руб, а желающих продать на 300 млн рублей. В чем подвох?

Авто-репост. Читать в блоге >>> Формирую лестницу облигаций / Инвестиционный марафон #62

Формирую лестницу облигаций / Инвестиционный марафон #62

Покупаю субфедеральные облигации по стратегии, которую называют «Лестница» для получения круглогодичного денежного потока.

Авто-репост. Читать в блоге >>> Честные проценты по вкладам. Сравнение с ОФЗ.

Честные проценты по вкладам. Сравнение с ОФЗ.После поднятия ставки ЦБ до 12%, рунет захлестнула волна инфомусора о поднятии ростовщиками процентов по вкладам. Сам много лет работал на ростовщиков и прекрасно знаю, на какую ложь и подлость способны эти паразиты. Поэтому, решил проверить лично.

С утра пробежался по сайтам системно-значимых ростовщиков с целью выяснения честных процентов по вкладам. К честным отношу проценты без подлянок мелким сереньким шрифтом (например — только для новых клиентов, только при наличии зарплатной карты, только при тратах по карте, только при покупке премиального пакета услуг и прочей тухлятины).

Получилась такая таблица:

Топ-3 ростовщиков по честным процентам — Альфа, МКБ, ВТБ.

Топ-3, которым не нужны рубли физиков — Райффайзен, Юникредит, Сбер.

Ростовщик с самыми мошенническими условиями по вкладам — Сбер.

Ссылки на вклады в таблице:

АО ЮниКредит Банк - Вклад PRIME

Банк ГПБ (АО) - Копить

ПАО «Совкомбанк» - Удобный

Авто-репост. Читать в блоге >>> Мой вью

Мой вью

Думаю бакс в самое ближайшее время резко упадет до 85 за рупь. Что приведет к снижению ставки в сентябре до 11%. Поэтому думаю брать длинные ОФЗ сейчас лучшая стратегия

Авто-репост. Читать в блоге >>> Сбер считает, что ставка будет падать. Доказательство. ВЫВОД: выгодно покупать длинные ОФЗ.

Сбер считает, что ставка будет падать. Доказательство. ВЫВОД: выгодно покупать длинные ОФЗ.

И так со всеми вкладами в Сбере.

3 мес. максимальный срок.

Чем больше срок вклада, тем ниже %.

Так бывает, когда банк ждет понижения ставки.

Значит,«тела» длинных ОФЗ будут расти.Особенно ОФЗ 26238 (погашение 15 мая 2041г.).С уважением,

Олег.

Авто-репост. Читать в блоге >>>

ZaPutinNet, я понял, что вы не совсем поняли что такое инфляция и не изучали её несколько методов расчётов (мы по экономике проходили).

Так...

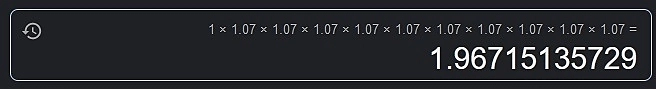

Дмитрий Zы, Т.е получается, что при инфляции в 7% через 10 лет цены вырастут на 96%, и по ОФЗ (допустим, как сейчас доходность 9,6% после налогов) мы получим все те же 96% — где тут профит? ))) Никакого профита. Нужно будет 10 лет постоянно реинвестировать свои купоны, а не тратить их, чтобы через 10 лет получить хоть какие-то жалкие крохи )))

ZaPutinNet, я понял, что вы не совсем поняли что такое инфляция и не изучали её несколько методов расчётов (мы по экономике проходили).

Так...

Дмитрий Zы, Ошибочка у меня, я перепроверил, получается 65% за 7 лет это 7% в год у учётом накопленного эффекта. В принципе, получается почти на уровне расчётной на примере автомобиля. А какая средняя полная доходность ОФЗ за этот период? Я так и написал, что деньги едва-едва сохранишь, но не приумножишь. Есть ещё одна проблема инфляции — это тот самый накопительный эффект, т.е. она работает как пресловутая «магия сложного процента» только в обратную сторону. Так при инфляции в 7%, товар через 10 лет будет стоить не на 70%, а на 100% больше чем сейчас. Получается, что когда мы будем получать через 10 лет всё тот же купон по ОФЗ (допустим, полугодовой в 35 рублей) то его покупательская способность в будущем упадёт в 2 раза. И какой тогда реальный профит от инвестирования в ОФЗ? Практически никакого.

Не смотря на ставку ЦБ РФ 12%, RGBI растёт, а доходность длинных ОФЗ падает. Цикл поднятия ставок ЦБ РФ, думаю, закончен.

Не смотря на ставку ЦБ РФ 12%, RGBI растёт, а доходность длинных ОФЗ падает. Цикл поднятия ставок ЦБ РФ, думаю, закончен.См. фактическую доходность облигаций.

Обычно ОФЗ занимаются банки и др. крупные участники рынка.

RGBI (индекс ОФЗ с фиксированным купоном)

Авто-репост. Читать в блоге >>> Если посчитать на сколько выросли квартиры (в рублях естественно) то думаю, может даже больше получиться.

Если посчитать на сколько выросли квартиры (в рублях естественно) то думаю, может даже больше получиться.

Вот статейка с ЦИАНа, утверждают, что «За 20 лет жилье подорожало в 10 раз»

А с учётом инфляции всего не четверть — но, тем не менее, даже с учётом инфляции подорожала, значит «реальная инфляция» больше чем «официальная»

barnaul.cian.ru/stati-za-20-let-zhile-podorozhalo-v-10-raz-no-nakopit-na-nego-udastsja-bystree-321977/

ZaPutinNet, я постоянно спрашиваю таких людей, кто пишет про «вот такую инфляцию»: напишите, какой процент инфляции сейчас и обоснуйте своё ...

Дмитрий Zы, ну давайте подумаем, я 7 лет назад брал новый отечественный автомобиль в комплектации «люкс» да ещё и на автомате за 560К. Сейчас примерно такой же стоит 925К (даже чуть-чуть хуже, на механике и мультимедиа похуже, но двигло чуть помощнее). Инфляция за 7 лет 65%. С учётом накопленной, средняя будет, наверное, около 8,5%. Средняя инфляция по Росстату у меня получилась 6,67%. Этот год я не брал, т.к. он ещё не закончился, брал 8 предыдущих лет. Вы довольны?

Ребята, а ведь сейчас с ОФЗ платится налог, верно? Я прочитал, что с 21 года. И какой смысл их покупать, 11% минус налог это уже 9,6 — уж всяко ниже(*) реальной инфляции, а не той которую нам Росстат рисует. Получается, на них едва-едва сохранишь, но уж никак не заработаешь.

Ребята, а ведь сейчас с ОФЗ платится налог, верно? Я прочитал, что с 21 года. И какой смысл их покупать, 11% минус налог это уже 9,6 — уж всяко ниже(*) реальной инфляции, а не той которую нам Росстат рисует. Получается, на них едва-едва сохранишь, но уж никак не заработаешь.

* ниже, а не выше ОФЗ снова не так плохи

ОФЗ снова не так плохи

Индекс полной доходности ОФЗ, RGBITR, за 3 последних года принес ровно 0. Значит это, что накопление купонного дохода полностью нивелировалось снижением котировок. 3 года подряд. Но так было не всегда. И вот, похоже, ОФЗ вновь не так плохи.

Авто-репост. Читать в блоге >>> Как продать доллар по позавчерашнему курсу Почему купил длинный ОФЗ (26238 по 69,9%, погашение скоро - через 6482 дня,15 мая 2041г.) Мой портфель Как обогнать индекс

Как продать доллар по позавчерашнему курсу Почему купил длинный ОФЗ (26238 по 69,9%, погашение скоро - через 6482 дня,15 мая 2041г.) Мой портфель Как обогнать индексв этом ролике рассказываю

про экстренное заседание ЦБ РФ.

На этой новости курс рубля укрепился с 102 до 98 за доллар.

И рассказываю про меры валютного регулирования, которые, возможно, введут

(продажа % валютной выручки экспортёрами – юаней, рупий и др.),

на этой новости рубль укрепился ниже 95 за доллар.#SELGOLD001

Продал полностью на ИИС и на основном счёте.

Номинал = 1 гр. золота с лагом 2 рабочих дня = 6065 руб.

Т.е. золото продал по позавчерашнему курсу доллара.

#ОФЗ26238

Купил на полученные от продажи средства по 69,9%.

Погашение 15 мая 2041г.: если ставка будет падать, то «тело» ОФЗ вырастет.

Теперь у меня только рублёвые активы:

много акций (в основном, экспортёры, платящие высокие дивиденды) и чуть – чуть ОФЗ 26238.

Рассказываю, как получил с начала года доходность 67%

(а с начала ноября 2022г., когда формировал портфель, 82%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 17%.

Авто-репост. Читать в блоге >>> Индекс гособлигаций RGBI.

Индекс гособлигаций RGBI.

💡

ОФЗ — наиболее ликвидные и надёжные облигации.

Как сравнить доходность ОФЗ по сравнению с сравнению с другими инструментами?

Для этого есть специальные индексы гособлигаций, самые популярные — RGBI и RGBITR.

Индекс RGBI отражает динамику изменения рыночной цены на корзину из ОФЗ с фиксированным купоном.

🍏Когда инвесторы активно покупают ОФЗ, индекс RGBI растет. Если ОФЗ распродают, то RGBI падает. RGBI отражает динамику чистых цен, то есть без учета накопленного купонного дохода (НКД).

🍏Индекс RGBITR (RGBI total return) учитывает как изменение цены, так и купонный доход по корзине ОФЗ. Если сравнивать ОФЗ с другими классами активов, то данный индекс является более честным.

💡Как рассчитывается индекс RGBI

Индекс рассчитывается Московской биржей в режиме реального времени с 2003 г. Значение 100 п. соответствует стоимости корзины ОФЗ на 31 декабря 2002 г. В базу расчета индекса входят наиболее ликвидные выпуски ОФЗ-ПД (с фиксированным купоном) с дюрацией более 1 года.

Вес одного выпуска не превышает 6%. Ребалансировка корзины ОФЗ производится раз в квартал.

Авто-репост. Читать в блоге >>> Как продать доллар на Мосбирже по позавчерашнему курсу.

Как продать доллар на Мосбирже по позавчерашнему курсу.

#SELGOLD001

Продал полностью на ИИС и на основном счёте.

Номинал = 1 гр. золота с лагом 2 рабочих дня = 6065 руб.

Т.е. золото продал по позавчерашнему курсу доллара.

#ОФЗ26238

Купил на полученные от продажи средства.

Теперь у меня только рублёвые активы: дивидендные акции и немного ОФЗ. .

С уважением,

Олег.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций