Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.5 | 0.0% | - | 31.91 | 3.33 | 2025-09-24 | ||

| ОФЗ 26207 | 1.8 | 17.0% | 1.69 | 87.567 | 40.64 | 15.18 | 2025-08-06 | |

| ОФЗ 26212 | 2.8 | 16.5% | 2.50 | 80.849 | 35.15 | 15.84 | 2025-07-23 | |

| ОФЗ 26218 | 6.5 | 15.9% | 4.79 | 72.796 | 42.38 | 4.42 | 2025-09-24 | |

| ОФЗ 26219 | 1.4 | 17.2% | 1.37 | 89.227 | 38.64 | 5.52 | 2025-09-17 | |

| ОФЗ 26221 | 8.0 | 15.9% | 5.57 | 65.751 | 38.39 | 2.53 | 2025-10-01 | |

| ОФЗ 26224 | 4.1 | 16.2% | 3.45 | 74.423 | 34.41 | 26.09 | 2025-05-28 | |

| ОФЗ 26225 | 9.1 | 15.8% | 5.80 | 61.4 | 36.15 | 28.8 | 2025-05-21 | |

| ОФЗ 26226 | 1.5 | 17.2% | 1.43 | 89.107 | 39.64 | 1.09 | 2025-10-08 | |

| ОФЗ 26228 | 5.0 | 15.8% | 3.90 | 74.09 | 38.15 | 37.73 | 2025-04-16 | |

| ОФЗ 26229 | 0.6 | 19.4% | 0.56 | 93.977 | 35.65 | 29.77 | 2025-05-14 | |

| ОФЗ 26230 | 14.0 | 15.5% | 7.08 | 58.083 | 38.39 | 2.53 | 2025-10-01 | |

| ОФЗ 26235 | 5.9 | 15.7% | 4.80 | 64.682 | 29.42 | 4.2 | 2025-09-17 | |

| ОФЗ 26236 | 3.1 | 16.7% | 2.77 | 75.564 | 28.42 | 22.64 | 2025-05-21 | |

| ОФЗ 26237 | 3.9 | 16.1% | 3.42 | 74.932 | 33.41 | 4.77 | 2025-09-17 | |

| ОФЗ 26238 | 16.1 | 15.3% | 7.16 | 53.472 | 35.4 | 25.48 | 2025-06-04 | |

| ОФЗ 26239 | 6.3 | 15.9% | 4.82 | 66.802 | 34.41 | 14.18 | 2025-07-30 | |

| ОФЗ 26240 | 11.3 | 15.6% | 6.65 | 56.792 | 34.9 | 11.7 | 2025-08-13 | |

| ОФЗ 26242 | 4.4 | 16.3% | 3.59 | 79.356 | 44.88 | 9.86 | 2025-09-03 | |

| ОФЗ 26243 | 13.1 | 15.9% | 6.23 | 69.03 | 48.87 | 35.18 | 2025-06-04 | |

| ОФЗ 26244 | 9.0 | 15.9% | 5.45 | 80.766 | 56.1 | 5.86 | 2025-09-24 | |

| ОФЗ 26245 | 10.5 | 15.9% | 5.79 | 82.975 | 59.84 | 1.64 | 2025-10-08 | |

| ОФЗ 26246 | 11.0 | 15.9% | 5.86 | 82.499 | 59.84 | 6.25 | 2025-09-24 | |

| ОФЗ 26247 | 14.1 | 16.0% | 6.05 | 82.184 | 61.08 | 46.31 | 2025-05-28 | |

| ОФЗ 26248 | 15.1 | 16.0% | 6.18 | 81.799 | 61.08 | 43.96 | 2025-06-04 | |

| ОФЗ 29021 | 5.6 | 0.0% | - | 96.862 | 0 | 23.43 | 2025-06-04 | |

| ОФЗ 29022 | 8.3 | 0.0% | - | 97.663 | 0 | 43.35 | 2025-04-30 | |

| ОФЗ 29023 | 9.4 | 0.0% | - | 97.38 | 0 | 23.43 | 2025-06-04 | |

| ОФЗ 52005 | 8.1 | 8.4% | 7.07 | 66.595 | 14.91 | 11.8 | 2025-05-21 |

-

ЦБ РФ пока сохраняет прогноз по инфляции на 2023 на уровне 7-7.5% — первый замдиректора департамента ДКП ЦБ Андрей Ганган

ЦБ РФ пока сохраняет прогноз по инфляции на 2023 на уровне 7-7.5% — первый замдиректора департамента ДКП ЦБ Андрей Ганган

Одним из важных факторов, которые Банк России учитывает при принятии решения по ставке, являются инфляционные ожидания. ЦБ учтет результаты декабрьского опроса при принятии решения по ставке 15 декабря

Очередное заседание совета директоров ЦБ РФ по ключевой ставке запланировано на 15 декабря. Обновлять среднесрочный макроэкономический прогноз по итогам этого заседания Банк России не собирался.

Авто-репост. Читать в блоге >>> Вспомним о трендах. ОФЗ, золото, российские акции, рубль

Вспомним о трендах. ОФЗ, золото, российские акции, рубль

ОФЗ. Во-первых, нас не очень притягивала покупка российского госдолга. И когда котировки ОФЗ (индекс RGBI) полезли вверх, удивиться мы удивились, но пропустили возможность мимо. Во-вторых, этот взлет цен, на старте которого в него мало кто верил (мы были в большинстве), напомнил рыночную истину: если движение цены для вас (и не только) неожиданно, оно, скорее, продолжится. Так что с теоретической точки зрения всё равно полезно. Возвратятся к падению котировки ОФЗ, вероятно, не скоро. Даже при доходностях ниже 12%. Зато в купе с крепнущим рублем ставят под большой вопрос возможности новых повышений ключевой ставки.

Авто-репост. Читать в блоге >>> Ослабление бюджетной политики приведет к разгону инфляции, что ударит по населению, экономике и успехам, которые удалось достичь за последние годы — Силуанов

Ослабление бюджетной политики приведет к разгону инфляции, что ударит по населению, экономике и успехам, которые удалось достичь за последние годы — СилуановМожет быть, кому-то это и не нравится, что ставка повышается. Но нельзя сейчас раскручивать инфляционную спираль, поскольку это ударит по людям, по экономике, съест те доходы и завоевания, которые мы достигли в последние годы

www.rbc.ru/finances/21/11/2023/655cb60b9a7947706d524f45

Авто-репост. Читать в блоге >>> Москва. 21 ноября. INTERFAX.RU — Министерство финансов России 22 ноября проведет аукцион по продаже ОФЗ-ПД серии 26243 в объеме остатков, доступных для размещения, говорится в сообщении Минфина.

Москва. 21 ноября. INTERFAX.RU — Министерство финансов России 22 ноября проведет аукцион по продаже ОФЗ-ПД серии 26243 в объеме остатков, доступных для размещения, говорится в сообщении Минфина.

Какие там остатки? кто знает? где смотреть? (или все аукционы складывать?) В России может начаться неглубокая рецессия — Bloomberg

В России может начаться неглубокая рецессия — Bloomberg

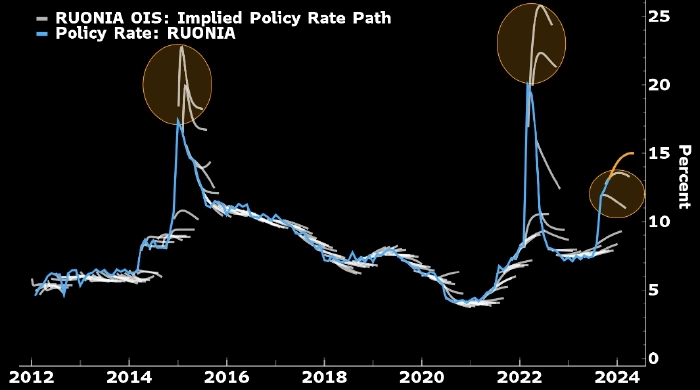

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)) и сама ставка RUONIA (голубым)

В октябре потребительская инфляция в РФ показала значительное замедление (в годовом выражении с поправкой на сезонность). Однако в дальнейшем ценовое давление будет снижаться медленно, т. к. высокие бюджетные расходы продолжают выступать сильным проинфляционным фактором, пишет экономист Bloomberg Economics Александр Исаков.

По его словам, неглубокая рецессия в стране, вероятно, начнется в четвертом квартале текущего года или в первом квартале следующего.

Авто-репост. Читать в блоге >>> Минфин вышел на рынок внутреннего долга — регулятор набирает весомую выручку на классики, похоже, отказавшись от флоутера

Минфин вышел на рынок внутреннего долга — регулятор набирает весомую выручку на классики, похоже, отказавшись от флоутера

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (индекс государственных облигаций) продолжает быть волатильным, доходность снизилась по многим выпускам, но спрос в ОФЗ всё равно присутствует даже при такой ключевой ставки и доходности самих облигаций. С учётом того, что темпы инфляции до сих пор остаются крайне высокими, то возможное повышение ключевой ставки в декабре крайне высоко (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16-17%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), поэтому мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день ужепривлечено — 2,561₽ трлн.

Авто-репост. Читать в блоге >>> Инвестиционная идея ИИС+ОФЗ на 30% годовых

Инвестиционная идея ИИС+ОФЗ на 30% годовыхНе индивидуальная инвестиционная рекомендация

Первый год

1) Открывает индивидуальный инвестиционный счет тип А у вашего брокера,

2) вносим в первый год 400 тысяч рублей,

3) покупаем ОФЗ с купонным доходом (НКД) не ниже 7.1% годовых и по цене не выше 87.9% и погашением не позднее конца 2027 года

4) В конце года подаем на вычет 13% от 400 тысяч рублей. Это +52 тысячи

5) В конце года получили купонных доход + 55 тысяч с учетом скидки

Второй год

1) Вносим 400 тысяч рублей + 55 тысяч НКД

2) Покупаем облигации с теми же параметрами, с погашением в 2025 году

3) В конце года подаем на вычет 13% от 400 тысяч рублей. Это +52 тысячи

4) В конце года получили купонных доход + 55 тысяч с учетом скидки

Третий год

1) Вносим 400 тысяч рублей + 63 тысячи НКД

2) Покупаем облигации с теми же параметрами, с погашением в 2025 году

3) В конце года подаем на вычет 13% от 400 тысяч рублей. Это +52 тысячи

4) В конце года получили купонных доход + 55 тысяч с учетом скидки

Авто-репост. Читать в блоге >>>

Размещение ОФЗ

Размещение ОФЗОчередное размещение от Минфина. Предложено два выпуска — ОФЗ-ПД серии 26244 и ОФЗ-ИН 52005, все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26244 с погашением 15 марта 2034 года, купон 11,25% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26244

Спрос составил 144,522 млрд рублей по номиналу. Итоговая доходность 11,98%. Разместили 62,564 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26244 с погашением 15 марта 2034 года составила 97,6988% от номинала, что соответствует доходности 11,98% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 62,564 млрд. рублей по номиналу при спросе 144,522 млрд. рублей по номиналу. Выручка от аукциона составила 61,548 млрд. рублей.

Цена отсечения была установлена на уровне 97,6200% от номинала, что соответствует доходности 11,99% годовых.

Авто-репост. Читать в блоге >>> Минфин РФ разместил ОФЗ-ИН 52005 в объеме 21,06 млрд руб при спросе 26,52 млрд руб, средневзвешенная реальная доходность – 3,79% годовых

Минфин РФ разместил ОФЗ-ИН 52005 в объеме 21,06 млрд руб при спросе 26,52 млрд руб, средневзвешенная реальная доходность – 3,79% годовыхМинфин России информирует о результатах проведения 15 ноября 2023 г. аукциона по размещению ОФЗ-ИН выпуска № 52005RMFS с датой погашения 11 мая 2033 г.

Итоги размещения выпуска № 52005RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 26,520 млрд. рублей;

— размещенный объем выпуска – 21,060 млрд. рублей;

— выручка от размещения – 19,326 млрд. рублей;

— цена отсечения – 89,9600% от номинала;

— реальная доходность по цене отсечения – 3,80% годовых;

— средневзвешенная цена – 90,0835% от номинала;

— средневзвешенная реальная доходность – 3,79% годовых.

minfin.gov.ru/ru/document?id_4=304721-o_rezultatakh_razmeshcheniya_ofz_vypuska__52005rmfs_na_auktsione_15_noyabrya_2023_g.

Авто-репост. Читать в блоге >>> Минфин разместил ОФЗ-ПД 26244 на 62,564 млрд руб при объеме спроса 144,522 млрд руб, средневзвешенная доходность – 11,98% годовых

Минфин разместил ОФЗ-ПД 26244 на 62,564 млрд руб при объеме спроса 144,522 млрд руб, средневзвешенная доходность – 11,98% годовыхМинфин России информирует о результатах проведения 15 ноября 2023 г. аукциона по размещению ОФЗ-ПД выпуска № 26244RMFS с датой погашения 15 марта 2034 г.

Итоги размещения выпуска № 26244RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 144,522 млрд. рублей;

— размещенный объем выпуска – 62,564 млрд. рублей;

— выручка от размещения – 61,548 млрд. рублей;

— цена отсечения – 97,6200% от номинала;

— доходность по цене отсечения – 11,99% годовых;

— средневзвешенная цена – 97,6988% от номинала;

— средневзвешенная доходность – 11,98% годовых.

minfin.gov.ru/ru/document?id_4=304717-o_rezultatakh_razmeshcheniya_ofz_vypuska__26244rmfs_na_auktsione_15_noyabrya_2023_g.

Авто-репост. Читать в блоге >>> Министерство финансов России 15 ноября проведет аукционы по продаже ОФЗ-ПД серии 26244 и ОФЗ-ИН серии 52005 в объемах остатков, доступных для размещения в каждом выпуске, говорится в сообщении Минфина.

Министерство финансов России 15 ноября проведет аукционы по продаже ОФЗ-ПД серии 26244 и ОФЗ-ИН серии 52005 в объемах остатков, доступных для размещения в каждом выпуске, говорится в сообщении Минфина. Минфин вышел на рынок внутреннего долга — шок, но классика вновь собрала неплохую выручку при снижении доходности ОФЗ

Минфин вышел на рынок внутреннего долга — шок, но классика вновь собрала неплохую выручку при снижении доходности ОФЗ

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Размещение состоялось после повышения ключевой ставки и довольно волатильной недели для индекса RGBI (индекс государственных облигаций), доходность снизилась по многим выпускам, поэтому мне было интересно понаблюдать за реакцией рынка и спросом в ОФЗ. С учётом возможного повышения ключевой ставки в декабре (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,519₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования, ситуация прояснилась и Минфин уже выполнил намеченный план.

Авто-репост. Читать в блоге >>> Инфляция растёт, а не падает. Свежие цифры. Рост RGBI: думаю, был отскок, а не перелом тренда. Почему не держу длинные ОФЗ.

Инфляция растёт, а не падает. Свежие цифры. Рост RGBI: думаю, был отскок, а не перелом тренда. Почему не держу длинные ОФЗ.

В октябре годовая инфляция составила 6,7%, после 6,0% в сентябре.

Годовая базовая инфляция, которая отражает более устойчивую часть роста цен, ускорилась сильнее общего показателя и составила 5,5% против 4,6% месяцем ранее.

Недельная статистика: рост на 0,42%.

Напоминаю:

в конце октября прогноз ЦБ по инфляции на конец года был поднят до 7,0-7,5%.

Вероятно, ЦБ РФ придётся сильно жестить, чтобы ужержать инфляцию хотя бы на верхней границе в 7,5%.

Высокая вероятность, что в декабре ещё поднимут ставку.

RGBI по дневным;

Учитывая рост инфляции,

думаю, рост RGBI — это не перелом тренда, а отскок.

Поэтому не лезу в длинные ОФЗ.

Во время военных действий, высокие расходы на оборону.Поэтому может быть высокая инфляция, доходность по облигациям может быть ниже реальной инфляции.Из-за связанных с СВО рисков, не держу облигации (тем более длинные): считаю, что акции безопаснее.ПИШУ СВОЕ МНЕНИЕ.

КАЖДЫЙ АНАЛИЗИРУЕТ И САМ ПРИНИМАЕТ РЕШЕНИЯ.

С уважением,

Олег.

Авто-репост. Читать в блоге >>>

Maxkurs, Скорее всего крупные игроки выполняют задачу МинФина снизить доходность ОФЗ на вторичном рынке, тем более банковский сектор получил...

Денис, есть такие мысли, по сути манипулируют

Манипуляции с ОФЗ ускорились, ММВБ где ограничения❓Спекуляции с ОФЗ достигли нового уровня, за последние 2 дня цена выросла ещё на 1.5%.

Нап...

Maxkurs, Скорее всего крупные игроки выполняют задачу МинФина снизить доходность ОФЗ на вторичном рынке, тем более банковский сектор получил в этом году получил хорошую прибыль. В ноябре торги ОФЗ увеличились в разы. Манипуляции с ОФЗ ускорились, ММВБ где ограничения❓

Манипуляции с ОФЗ ускорились, ММВБ где ограничения❓

Спекуляции с ОФЗ достигли нового уровня, за последние 2 дня цена выросла ещё на 1.5%.

Напомню ставка сейчас 15%, обещание ее поднять в декабре, а доха по ОФЗ упала ниже 12%.

Бумаги за неделю выросли на 4%.

На лицо наглая спекуляция. ММВБ где ограничения?

Или своим можно, а физикам надо все ограничить?

Бредятина.

Авто-репост. Читать в блоге >>>

❗️ОФЗ с потенциалом роста на десятки процентов❗️

❗️ОФЗ с потенциалом роста на десятки процентов❗️

В прошлый раз мы обсуждали, что настало хорошее время для долгосрочных облигаций и рассматривали список ОФЗ который подходит под реализацию инвестиционной идеи.

Напомню, что инвестиционная идея заключается в росте долгосрочных облигаций с постоянным купоном при снижении ключевой ставки.

Смотрите, что важно при реализации такой идеи? Чтобы цена облигаций росла быстрее всех (других облигаций) при снижении ключевой ставки, правильно же? Мы же хотим заработать на росте цен облигаций, а не ждать 10-15 лет и получать 12,5% годовых, что тоже относительно неплохо на долгосрочном горизонте. Но мы сейчас говорим про ЗАРАБОТАТЬ НА ГОРИЗОНТЕ 1-2 ГОДА. И здесь я выделил три основных параметра, на которые нужно обращать внимание, и это не простая доходность к погашению, не эффективная доходность к погашению, не ставка купона, хотя на эти показатели, конечно, стоит обращать внимание.

1. Модифицированная дюрация

Этот показатель показывает нам насколько изменится цена облигации в идеальных условиях при изменении ключевой ставки на 1%. Например, мод. дюрация = 5%, то при снижении ключа на 1%, цена облигации должна подрасти на 5%. Соответственно, нужно выбирать облигации с максимальной мод. дюрацией.

Авто-репост. Читать в блоге >>> Системно значимые банки выкупили наибольший объем ОФЗ на аукционах в октябре — Банк России

Системно значимые банки выкупили наибольший объем ОФЗ на аукционах в октябре — Банк России

Наибольший объем облигаций федерального займа (ОФЗ) на аукционах Минфина России в октябре выкупили системно значимые банки, говорится в обзоре рисков финансовых рынков, подготовленном Банком России. Основная часть размещенного в октябре объема пришлась на ОФЗ с плавающим купоном – 54,3% ценных бумаг, на ОФЗ с постоянным купонным доходом – 39,7%.

1prime.ru/Stocks/20231109/842225324.html

Авто-репост. Читать в блоге >>> Долгосрок | Аналитический обзор

Долгосрок | Аналитический обзорОблигации. ОФЗ с постоянным доходом vs ОФЗ-флоутеров

Ранее мы в общих чертах описали различные виды флоутеров (здесь и здесь), их преимущества и недостатки. Сегодня хотим сравнить потенциальную доходность вложений в ОФЗ-ПД (с постоянным купонном) и ОФЗ-ПК (новые флоутеры с привязкой к Ruonia с 7-дневным лагом) за последние 10 лет (практически 11), начиная с 2013 года.

Вводные данные

Для сравнения в качестве ОФЗ-ПД возьмем индекс государственных облигаций полной доходности RGBITR, который рассматривали вчера. Что касается новых ОФЗ-ПК, то Минфин начал их размещать только в 2020 году. Но так как их купонная ставка зависит от динамики Ruonia с 7-дневным лагом, то посчитать потенциальную доходность вложений за предыдущие годы не составило большого труда.

Небольшое напоминание про ОФЗ-ПК. Есть два вида ОФЗ-ПК, которые условно называют старыми (прекратили выпуск, но еще обращаются) и новыми (выпускаются с 2020 года). В старых ОФЗ-ПК купон «фиксированный» (известный на момент начала купонного периода) и определяется как средняя ставка Ruonia за период: полгода до начала купонного периода — дата начала купонного периода.

Авто-репост. Читать в блоге >>> Индекс RGBI с начала ноября растет: инвесторы ждут снижения ключевой ставки в будущем и активно вкладываются в долговой рынок — Известия

Индекс RGBI с начала ноября растет: инвесторы ждут снижения ключевой ставки в будущем и активно вкладываются в долговой рынок — Известия

Индекс RGBI, отражающий котировки российских облигаций федерального займа (ОФЗ), в последние дни пошел вверх после многомесячного спада. Эта тенденция не только приятна для держателей облигаций, но и может быть предсказателем будущих событий в экономике страны.

Облигации дешевеют (а их доходность растет), когда Центробанк повышает ставки рефинансирования — в условиях высоких ставок в системе мало кому нужны бумаги со сравнительно низким купонным доходом по номинальной цене или выше. В обратной ситуации облигации дорожают, поскольку представляют собой источник надежного дохода в условиях низких ставок.

В России индекс облигаций RGBI следовал в противоположном направлении к ставке ЦБ в последние месяцы. Однако сравнительно недавно появились сигналы, свидетельствующие, что период роста ставки может быть близким к окончанию. Так, сам Банк России на этой неделе выпустил прогноз замедления инфляции весной 2024 года.

Можно ли предположить, что рынок угадывает направление движения ключевой ставки и, соответственно, инфляции в ближайшем будущем?

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций