Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.7 | 0.0% | - | 31.91 | 18.76 | 2025-03-26 | ||

| ОФЗ 26207 | 2.1 | 17.8% | 1.86 | 84.917 | 40.64 | 34.83 | 2025-02-05 | |

| ОФЗ 26212 | 3.0 | 17.2% | 2.63 | 78.075 | 35.15 | 32.83 | 2025-01-22 | |

| ОФЗ 26218 | 6.7 | 16.6% | 4.76 | 70.003 | 42.38 | 24.92 | 2025-03-26 | |

| ОФЗ 26219 | 1.7 | 18.6% | 1.57 | 85.87 | 38.64 | 24.2 | 2025-03-19 | |

| ОФЗ 26221 | 8.2 | 16.2% | 5.50 | 64.05 | 38.39 | 21.09 | 2025-04-02 | |

| ОФЗ 26224 | 4.4 | 16.4% | 3.71 | 72.77 | 34.41 | 8.32 | 2025-05-28 | |

| ОФЗ 26225 | 9.4 | 16.1% | 6.06 | 60.003 | 36.15 | 10.13 | 2025-05-21 | |

| ОФЗ 26226 | 1.7 | 18.3% | 1.62 | 86.101 | 39.64 | 20.26 | 2025-04-09 | |

| ОФЗ 26228 | 5.3 | 16.2% | 4.16 | 72.256 | 38.15 | 18.03 | 2025-04-16 | |

| ОФЗ 26229 | 0.8 | 19.0% | 0.82 | 91.721 | 35.65 | 11.36 | 2025-05-14 | |

| ОФЗ 26230 | 14.2 | 15.4% | 6.91 | 58.005 | 38.39 | 21.09 | 2025-04-02 | |

| ОФЗ 26235 | 6.2 | 16.0% | 4.84 | 62.943 | 29.42 | 18.43 | 2025-03-19 | |

| ОФЗ 26236 | 3.4 | 17.1% | 3.02 | 73.15 | 28.42 | 7.96 | 2025-05-21 | |

| ОФЗ 26237 | 4.2 | 16.6% | 3.52 | 72.51 | 33.41 | 20.93 | 2025-03-19 | |

| ОФЗ 26238 | 16.4 | 15.1% | 7.52 | 54.032 | 35.4 | 7.2 | 2025-06-04 | |

| ОФЗ 26239 | 6.6 | 16.3% | 4.82 | 64.91 | 34.41 | 30.82 | 2025-01-29 | |

| ОФЗ 26240 | 11.6 | 15.3% | 6.58 | 57.7 | 34.9 | 28.57 | 2025-02-12 | |

| ОФЗ 26242 | 4.7 | 16.5% | 3.64 | 78.075 | 44.88 | 31.56 | 2025-03-05 | |

| ОФЗ 26243 | 13.4 | 16.4% | 6.46 | 67.199 | 48.87 | 9.94 | 2025-06-04 | |

| ОФЗ 26244 | 9.2 | 16.3% | 5.32 | 78.792 | 56.1 | 32.98 | 2025-03-26 | |

| ОФЗ 26245 | 10.7 | 16.4% | 5.66 | 80.658 | 59.84 | 30.58 | 2025-04-09 | |

| ОФЗ 26246 | 11.2 | 16.6% | 5.65 | 79.635 | 59.84 | 35.18 | 2025-03-26 | |

| ОФЗ 26247 | 14.4 | 16.6% | 6.21 | 79.253 | 61.08 | 14.77 | 2025-05-28 | |

| ОФЗ 26248 | 15.4 | 16.6% | 6.33 | 79.05 | 61.08 | 12.42 | 2025-06-04 | |

| ОФЗ 29006 | 0.1 | 20.6% | 0.05 | 99.831 | 84.72 | 75.88 | 2025-01-29 | |

| ОФЗ 29021 | 5.9 | 0.0% | - | 97.135 | 0 | 21.24 | 2025-03-05 | |

| ОФЗ 29022 | 8.6 | 0.0% | - | 97.698 | 0 | 40.71 | 2025-01-29 | |

| ОФЗ 29023 | 9.7 | 0.0% | - | 97.753 | 0 | 21.24 | 2025-03-05 | |

| ОФЗ 52005 | 8.4 | 8.1% | 7.34 | 67.286 | 14.33 | 3.99 | 2025-05-21 |

-

Юрий Денисов,

Юрий Денисов,

потому что конкретно для Виталия (моё субъективное мнение) подойдут более простые инструменты. Ему сложно разобраться в простейшей финансовой математике, думаю и что при покупке ОФЗ сможет накосячить.

Виталий, не обижайтесь, ничего личного.

Виталий,

Виталий,

представьте, в живете в июне следующего года, у вас кредит около 500 000 руб. уже, а ваши вложения — тот же 1 000 000.

Вы где фондироваться на 500 000 собираетесь?

Как писали ребята ниже — проблем в том, что ваш источник средств (кредит) имеет свойство амортизации, а вложения заморожены во всю сумму до погашения. Если вы будете гасить кредит из продаж ОФЗ, тогда вы угорите на отрицательную маржу (8,5%-11,9%= -3,4% годовых).

А вообще, судя по погружению в экономическую математику, которую вы уже показали, лучше накопите этот миллион и без всяких кредитов вкладывайтесь в ОФЗ… но лучше в депозит в банк.

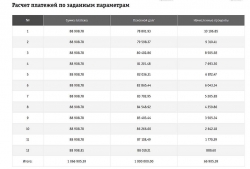

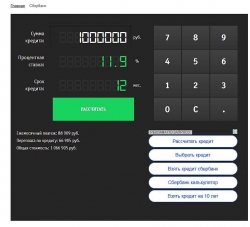

66 905Р. составляет переплата по кредиту (фактически это 6,7% от 1 млн.)так как сумма долга уменьшается. Выплачивать буду с ЗП, ну и раз в полгода купон (42 т.р). Грубо говоря есть смысл, полагаю…

Виталий, в вашей логике вы не только в конце переплатите 66 тыс руб, но еще каждый год по 88 тыс руб платить будете. А это больше чем купоны по офз.

В общем не берите вы этот кредит. И вообще никто и никогда вам кредит в рублях не выдаст под ставку меньше чем ОФЗ. Вряд ли вы более надежный заемщик чем правительство.

66 905Р. составляет переплата по кредиту (фактически это 6,7% от 1 млн.)так как сумма долга уменьшается. Выплачивать буду с ЗП, ну и раз в полгода купон (42 т.р). Грубо говоря есть смысл, полагаю…

Виталий, честно говоря не очень понимаю что это за кредит, по которому вы платите в год в два раза меньше процентов чем должны, при этом еще и сумма долга уменьшается. Сколько всего вы в месяц будете платить? На какой срок вы кредит берете? Есть расчет из банка?

я хочу взять кредит 1 млн. под 11,9%,… по кредиту я переплачу за год 66 905руб

Виталий, тут либо не 11,9% либо не 66905р.

Fitch повысил рейтинг России с ВВВ до ВВВ+

Fitch повысил рейтинг России с ВВВ до ВВВ+, прогноз «стабильный» — Reuters.

Рейтинг Госбанков подтвержден, прогноз «позитивный»

читать дальше на смартлабе

Тимофей Мартынов, и в тот же день отозвал. Сказали, что ошибка была

Подскажите, я хочу взять кредит 1 млн. под 11,9%, и купить на них, допустим 26218 под 8,5% годовых. по кредиту я переплачу за год 66 905руб., а с купона поимею 85 000, разница 18 095 руб. Получается я не только потрачусь на кредит но и еще буду в плюсе… Или где то я что то упустил?

Виталий, кредит вы будите выплачивать частями раз в месяц. Поэтому и сумма платежа в итоге по кредиты будет меньше чем 11,9% от 1 млн. Купонный доход 85 тыс. вы получите только если будите держать облигации весь год. А с каких денег вы будите гасить кредит?

Конечно, вы можете купить более высокодоходные облигации… но здесь риск. Вообщем не связывайтесь. Берите кредит только для ИИС на последнем году, если до 400 тыс. не дотягиваете. Удачи.

Fitch повысил рейтинг России с ВВВ до ВВВ+

Fitch повысил рейтинг России с ВВВ до ВВВ+

Fitch повысил рейтинг России с ВВВ до ВВВ+, прогноз «стабильный» — Reuters.

Рейтинг Госбанков подтвержден, прогноз «позитивный»

читать дальше на смартлабе Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Состоялось очередное размещение от Минфина.

Было предложено два выпуска, оба с постоянным купонным доходом. ОФЗ-ПД серии 25083 в объеме 10 млрд рублей, а также ОФЗ-ПД серии 26223 в таком же объеме.

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых

Итоги:

ОФЗ 26223

Спрос превысил предложение в 2,6 раза. Итоговая доходность 8,62%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26223 с погашением 28 февраля 2024 года составила 91,8456% от номинала, что соответствует доходности 8,62% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 10 млрд рублей по номиналу при спросе 25 млрд 571 млн рублей по номиналу и объеме предложения 10 млрд рублей по номиналу, то есть спрос превысил предложение почти в 2,6 раза. Выручка от аукциона составила 9 млрд 322 млн рублей.

читать дальше на смартлабе

На год ОФЗ 26210 самое то.

chem1,

Флоатеры сейчас выглядят интерснее чем короткий конец кривой.

Еслит дальше смотреть то 25083, она явно лучше 26205 которую посоветовали

Добрый день подскажи куда лучше вложиться? Размер инвестиции 800р.!

Дмитрий Миронович, в куру и гречку)

Дмитрий Лазарев, я нормально спросил! Ваш выбор в кухне меня не интересует. Я хочу вложить 800000р., жду совет! Спасибо!

Дмитрий Миронович, а я и нормальный совет дал) Вы сначала написали 800 р., а сейчас пишете про 800000 руб. Можно брать относительно короткие облиги ОФЗ 26214, 25205

Добрый день подскажи куда лучше вложиться? Размер инвестиции 800р.!

Дмитрий Миронович, в куру и гречку)

Дмитрий Лазарев, я нормально спросил! Ваш выбор в кухне меня не интересует. Я хочу вложить 800000р., жду совет! Спасибо!

Добрый день подскажи куда лучше вложиться? Размер инвестиции 800р.!

Дмитрий Миронович, в куру и гречку)

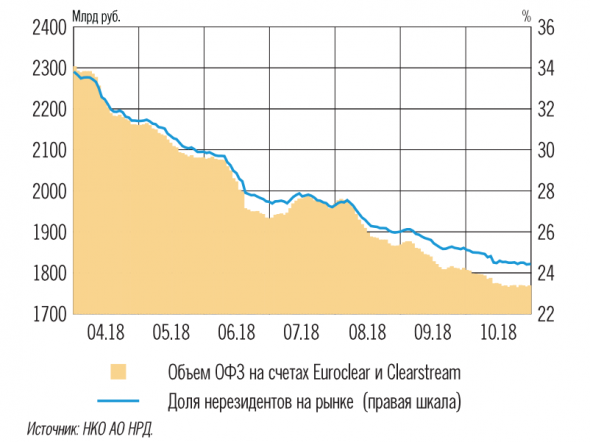

Нерезиденты перестали бежать из ОФЗ

Нерезиденты перестали бежать из ОФЗИностранные инвесторы сделали паузу в распродаже российских ОФЗ, отметили в ЦБ.

По данным Банка России с 19 октября 2018 г. и до конца месяца «объем остатков ОФЗ на счетах иностранных депозитариев сохранялся на одном уровне (девять дней подряд)». Таким образом, была сделана передышка в распродажах гособлигаций России.

Также регулятор отметил смену настроений нерезидентов на рынке ОФЗ: они сократили объемы продаж на вторичном рынке госдолга и в некоторые периоды даже были нетто-покупателями. Помимо этого они стали покупать бумаги и на аукционах Минфина РФ — за весь месяц 26,3 млрд рублей.

В октябре на вторичном биржевом рынке нерезиденты продали ОФЗ на 16,2 млрд рублей, в сентябре на 39,7 млрд, в августе — на 86,1 млрд. «Важно отметить, что во второй

половине октября дочерние иностранные банки впервые с первой половины июля стали нетто-покупателями ОФЗ (4,7 млрд руб.)», сообщили в ЦБ.

читать дальше на смартлабе Нерезиденты сохраняют высокий интерес к долговым обязательствам РФ в валюте

Нерезиденты сохраняют высокий интерес к долговым обязательствам РФ в валютеОсновной вывод:

Отток капитала нерезидентов из ОФЗ (особенно — длинных выпусков) продолжается, что отражается на росте доходностей. В то же время, важно отметить, что темпы оттока капитала снижаются, а в случае еврооблигаций практически остаются неизменными.

Доля нерезидентов в еврооблигациях сохраняется высокой и, благодаря ограниченному предложению, продолжает расти, что, в свою очередь, косвенно ограничивает риск санкций против суверенного долга РФ.

В случае введения ограничительных санкций, потенциал роста суверенного долга может превысить 60 б.п. в валюте за очень короткое время. Такой рост может стать самым существенным среди глобальных долговых обязательств.

Привлекательность суверенного долга РФ в валюте:

После того, как 8 августа США объявили о введении новых санкций против России (в связи с предполагаемым применением боевого отравляющего вещества в Великобритании), доходность суверенных российских еврооблигаций в длинном конце кривой выросла в среднем на 60–70 б. п., а доходность ОФЗ — приблизительно на 90–100 б. п.

читать дальше на смартлабе Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Состоялось очередное размещение от Минфина.

Было предложено два выпуска ОФЗ, с постоянным купонным доходом ОФЗ-ПД серии 25083 в объеме 5 млрд рублей, а также с переменным купонным доходом ОФЗ-ПК серии 29012 в объеме 5 млрд рублей.

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

ОФЗ 29012 с погашением 16 ноября 2022 года, купон переменный, определяется как среднее арифметическое значений ставок RUONIA за 6 месяцев до даты определения процентной ставки + 0,4%.

Итоги:

ОФЗ 25083

Спрос превысил предложение в 3,5 раза. Итоговая доходность 8,43%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 года составила 96,6052% от номинала, что соответствует доходности 8,43% годовых, говорится в сообщении на сайте Минфина РФ.

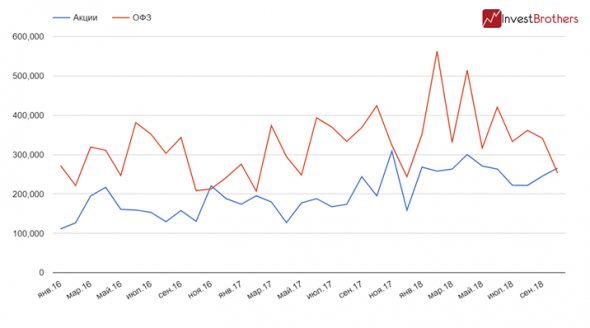

читать дальше на смартлабе Рынок ОФЗ все менее интересен для иностранных инвесторов

Рынок ОФЗ все менее интересен для иностранных инвесторовВпервые с ноября 2016 г. для нерезидентов торговля российскими акциями стала популярнее, чем операции с ОФЗ.

В октябре основные иностранные брокеры* наторговали на российском рынке акций на 265,6 млрд рублей, в то время как их оборот по ОФЗ упал до 253,3 млрд. Объем операций, совершенных с гособлигациями нашей страны снизился до уровней декабря 2017 г. Тогда, кстати, инвесторы ожидали заключения Минфина США на счет санкций в отношении долга России.

Также хотелось бы отметить, если в феврале — июне наблюдались резкие колебания в оборотах, то сейчас на рынках «штиль». Учитывая «успехи» Минфина по размещению ОФЗ, спроса со стороны нерезидентов, по-видимому, практически нет.

Напомним, что по данным Банка России, с апреля 2018 г. сумма вложений иностранных инвесторов в рублевый госдолг упала на 498 млрд рублей.

Резюме

Возможно, в ноябре активность нерезидентов на рынке ОФЗ возрастет, так как в ближайшее время должны будут введены новые санкции в отношении России. То есть, на какое-то время уйдет неопределенность и если ограничительные меры не коснутся госдолга нашей страны, то могут появится новые покупки.

читать дальше на смартлабе

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций