Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.5 | 0.0% | - | 31.91 | 29.63 | 2025-03-26 | ||

| ОФЗ 26207 | 1.9 | 16.3% | 1.78 | 88.007 | 40.64 | 8.04 | 2025-08-06 | |

| ОФЗ 26212 | 2.9 | 15.6% | 2.59 | 81.982 | 35.15 | 9.66 | 2025-07-23 | |

| ОФЗ 26218 | 6.5 | 15.2% | 4.64 | 74.66 | 42.38 | 39.35 | 2025-03-26 | |

| ОФЗ 26219 | 1.5 | 16.8% | 1.40 | 89.162 | 38.64 | 37.37 | 2025-03-19 | |

| ОФЗ 26221 | 8.1 | 15.1% | 5.40 | 67.945 | 38.39 | 34.17 | 2025-04-02 | |

| ОФЗ 26224 | 4.2 | 15.2% | 3.55 | 76.302 | 34.41 | 20.04 | 2025-05-28 | |

| ОФЗ 26225 | 9.2 | 15.1% | 5.96 | 63.496 | 36.15 | 22.44 | 2025-05-21 | |

| ОФЗ 26226 | 1.6 | 16.6% | 1.45 | 89.209 | 39.64 | 33.76 | 2025-04-09 | |

| ОФЗ 26228 | 5.1 | 15.2% | 4.01 | 75.4 | 38.15 | 31.02 | 2025-04-16 | |

| ОФЗ 26229 | 0.7 | 19.2% | 0.65 | 93.211 | 35.65 | 23.51 | 2025-05-14 | |

| ОФЗ 26230 | 14.1 | 15.1% | 6.82 | 59.586 | 38.39 | 34.17 | 2025-04-02 | |

| ОФЗ 26235 | 6.0 | 15.2% | 4.70 | 65.754 | 29.42 | 28.45 | 2025-03-19 | |

| ОФЗ 26236 | 3.2 | 15.6% | 2.86 | 77 | 28.42 | 17.65 | 2025-05-21 | |

| ОФЗ 26237 | 4.0 | 15.4% | 3.37 | 76.09 | 33.41 | 32.31 | 2025-03-19 | |

| ОФЗ 26238 | 16.2 | 14.7% | 7.39 | 55.437 | 35.4 | 19.26 | 2025-06-04 | |

| ОФЗ 26239 | 6.4 | 15.2% | 4.93 | 68.442 | 34.41 | 8.13 | 2025-07-30 | |

| ОФЗ 26240 | 11.4 | 15.0% | 6.83 | 58.891 | 34.9 | 5.56 | 2025-08-13 | |

| ОФЗ 26242 | 4.5 | 15.2% | 3.69 | 81.819 | 44.88 | 1.97 | 2025-09-03 | |

| ОФЗ 26243 | 13.2 | 15.1% | 6.48 | 72.392 | 48.87 | 26.58 | 2025-06-04 | |

| ОФЗ 26244 | 9.0 | 15.1% | 5.26 | 83.697 | 56.1 | 52.09 | 2025-03-26 | |

| ОФЗ 26245 | 10.6 | 15.3% | 5.55 | 85.432 | 59.84 | 50.96 | 2025-04-09 | |

| ОФЗ 26246 | 11.0 | 15.3% | 5.62 | 85.247 | 59.84 | 55.57 | 2025-03-26 | |

| ОФЗ 26247 | 14.2 | 15.3% | 6.26 | 85.365 | 61.08 | 35.57 | 2025-05-28 | |

| ОФЗ 26248 | 15.2 | 15.3% | 6.38 | 85.1 | 61.08 | 33.22 | 2025-06-04 | |

| ОФЗ 29021 | 5.7 | 0.0% | - | 97.045 | 0 | 4.65 | 2025-06-04 | |

| ОФЗ 29022 | 8.4 | 0.0% | - | 97.5 | 0 | 24.56 | 2025-04-30 | |

| ОФЗ 29023 | 9.5 | 0.0% | - | 97.251 | 0 | 4.65 | 2025-06-04 | |

| ОФЗ 52005 | 8.2 | 7.5% | 7.19 | 70.372 | 14.73 | 9.07 | 2025-05-21 |

-

Этот разворот был уже по РЕПО однодневным заметен параллельно. Денег мало в системе. банки не берут у Минфина на долгий срок под ключевую ставку, сами ждут повышения. Рынок акций скоро аминь.

Этот разворот был уже по РЕПО однодневным заметен параллельно. Денег мало в системе. банки не берут у Минфина на долгий срок под ключевую ставку, сами ждут повышения. Рынок акций скоро аминь. Смартлаб-сборище профанов

Смартлаб-сборище профанов

В пт на рынке произошло наиважнейшее событие за последние полгода наверное. На рынке офз пробита важнейшая поддержка и десятилетки теперь смотрят на уровень около 7%. Это значит, что рынок уже сейчас закладывает рост инфляции дальше и разворот дкп в сторону повышения ставки. Для рынка акций само собой это будет иметь важнейшее значение. И вот смотрю за все эти 3 дня не одного поста про это событие. Тимофей создал отличный сайт про околорынок и его обитателей. К рынку он не имеет никакого отношения даже если иногда кто-то тут что-то пишет толковое. И это факт!!!

Авто-репост. Читать в блоге >>> Ну во первых, налог возьмут. С тела. Если цена продаже будет выше(а она скорее всего будет).

Ну во первых, налог возьмут. С тела. Если цена продаже будет выше(а она скорее всего будет).

Во вторых, при продаже, комисии с тебя возьмут.

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Но если у ОФЗ которые на 15 лет, доходность к погашению больше чем у тех которые на 3-5, и это разница в 1-2%, зачем мне брать краткосрочные если я могу получать больше купонный доход, а потом через 3-5 лет продать их также. Где я ошибаюсь не могу найти статьи по этому поводу.

Например сравним из подборки Тинькофф коллекции гособлигации ( на первом месте 26209 у неё мизерная доходность (она на 31 месте по доходности ) но Тинькофф рекомендует купить её больше всего. Зачем её брать если можно купить 26233 она и стоит 97% и доходность гораздо больше, но она на 15 лет, но в чем загвоздка если я её могу продать в любой момент. Зачем мне брать эту краткосрочную?

Владислав Огданец, Межрыночный анализ: отскок индекса доллара и падение RGBI (индекс ОФЗ) - предвестники ослабления рубля от курса 73р. за $ и коррекции акций

Межрыночный анализ: отскок индекса доллара и падение RGBI (индекс ОФЗ) - предвестники ослабления рубля от курса 73р. за $ и коррекции акций

Индекс доллара нашел поддержку на уровне 89 и мы видим отскок от 89.

Рост индекса доллара = risk off, падение индекса доллара = risk on.

Первыми разворачиваются валютный и долговой (бонды) рынки,

за ними — рынки акций.

Вероятный отскок по индексу доллара усиливает риски коррекции на рынках акций. Желаю ВАМ успеха !

На графике — индекс доллара по дневным.

На графике — RGBI (индекс ОФЗ) по дневным.

Обратите внимание на падение RGBI с конца ноября 2020г.:

рубль и рынок акций росли, а RGBI (отражает интерес к ОФЗ и рублю) падал:

это говорит о спекулятивности (слабости) тренда роста акций. Начало 2021г. на фондовых рынках очень напоминает начало 2020г.

Авто-репост. Читать в блоге >>> О чем говорят вчерашние аукционы ОФЗ

О чем говорят вчерашние аукционы ОФЗРынок облигаций

В среду прошли первые аукционы Минфина в этом году. План по займу на год — 3,7 трлн руб. На первый квартал — 1 трлн руб. Минфин сказал, что будет делать акцент на ОФЗ с фиксированным купоном, а не с плавающим, как это было во второй половине 2020.

Логика регулятора понятна: не хотят брать рыночный риск в условиях возможного повышения ставок.

В 1 квартале будет 11 аукционных дней. Для выполнения плана надо занимать по 91 млрд руб. на каждом.

На первом аукционном дне регулятор предложил 7-летний ОФЗ-26236 с фиксированным купоном и ОФЗ-52003 с купоном, привязанным к инфляции.

Общий спрос составил всего 48,5 млрд руб. А размещено было всего на 31 млрд руб. Из них 10 ОФЗ-26236 и 21 ОФЗ-52003. Это при том, что в ОФЗ-26236 дали премию в доходности 7 бп ко вторичному рынку (довольно высокая). После такого слабого результата занимать теперь надо по 97 млрд руб. на каждом аукционном дне.

О чем говорит такой результат?1. План Минфина выглядит достаточно амбициозно, чтобы выполнить его без выпусков ОФЗ с плавающим купоном.

Авто-репост. Читать в блоге >>>

Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Первое в новом году размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26236 и ОФЗ-ИН серии 52003 в объеме остатков, доступных для размещения в указанных выпусках.

ОФЗ 26236 с погашением 17 мая 2028 года, купон 5,7% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26236

Спрос составил 15,301 млрд рублей по номиналу. Итоговая доходность 5,91%. Разместили 10,15 млрд рублей по номиналу

Авто-репост. Читать в блоге >>> Ответ на «Народные» ОФЗ-н – безрисковая «парковка» денег.

Ответ на «Народные» ОФЗ-н – безрисковая «парковка» денег.

Почитал статью Андрея Хохрина. В которой сделан вывод

Сравнивая ОФЗ-н с другими вариантами максимально безрисковой “парковки” денег, сейчас сложно найти более удачный для этого инструмент. Нулевой рыночный риск заметно выделяет его от ОФЗ, а отсутствие налогообложения и более высокие ставки — от вкладов.

Если смотреть более широко, то отсутствие риска просадки цены будет хорошо смотреться в моменты серьезной рыночной волатильности, когда все остальные бумаги, в том числе ОФЗ, будут падать в цене.

В целом все верно описано, но почему то «эксперт» забыл о минусах народных ОФЗ, которые кардинально отличают их от вкладов и ОФЗ в доходности.

Какое то время я занимался закупкой этого инструмента через сбер брокер, в итоге отказался, т.к доходности по сравнению с вкладами и биржевыми ОФЗ ниже.

1. По народным ОФЗ нельзя сделать налоговый вычет через ИИС, в отличие от вкладов, что дает минус к доходности порядка 1%.

Авто-репост. Читать в блоге >>>

«Р» — рыночная цена последней сделки дня и т.д.

Проверьте сами…

Виктор Стасюк, и у меня меньше выходит. Может дело как раз в том, что у них не та цена берется? Или день еще не закончился ;)

Лично я для себя в своей ексельке всегда ставлю цену, за которую «могу купить». Например, последняя сделка 99%. Но я не куплю за эту цену, т.к. это кто-то зачем-то-продал-наверно-надо-было. А куплю, судя по стакану, за 116%. (цифры с потолка). Т.е. уже разброс cущественный. Всегда проверять приходиться.

С Новым годом!

Виктор Стасюк, а вы «Р — цена облигации», какую цену вводите? Покупки/продажи/среднюю за день? Ведь есть GAP

и цена в стакане «булькает».

Общая формула доходности без амортизации: (Цена продажи или погашения + полученные купоны — Цена покупки) / Цена покупки. Все это приведенное к % годовых.

Т.е. вы можете не ждать погашения, а продать по рынку и получить иную доходность, чем ждать до погашения, если выгодно. Цена покупки включает и НКД, ведь вы его сразу платите.

Все «цены» в формуле должны учитывать налоги и комиссии. И получите реальную цифру.

IZIB,

Спасибо за ответ.

Пожалуйста вникните в проблему.

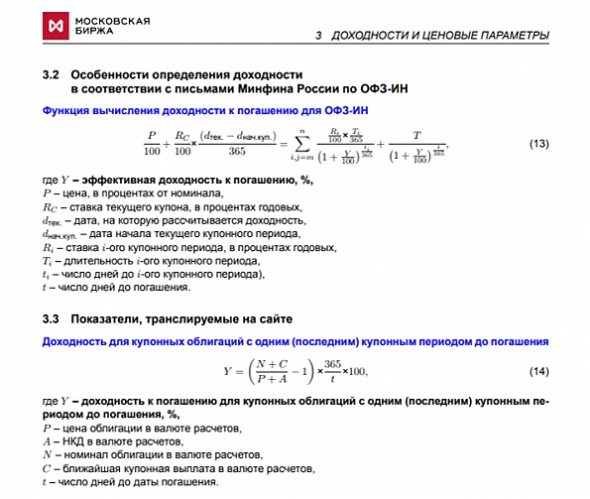

Проблема в том, что доходность рассчитанная самостоятельно по формуле пункт.3.3 методики расчёта ММВБ отличается ненамного в меньшую сторону от приводимой на MOEX, QUIK и других ресурсах. Все составляющие формулы подставляются в неё корректно. «Р» — рыночная цена последней сделки дня и т.д.

Проверьте сами…

С Новым годом!

Виктор Стасюк, а вы «Р — цена облигации», какую цену вводите? Покупки/продажи/среднюю за день? Ведь есть GAP

и цена в стакане «булькает».

Общая формула доходности без амортизации: (Цена продажи или погашения + полученные купоны — Цена покупки) / Цена покупки. Все это приведенное к % годовых.

Т.е. вы можете не ждать погашения, а продать по рынку и получить иную доходность, чем ждать до погашения, если выгодно. Цена покупки включает и НКД, ведь вы его сразу платите.

Все «цены» в формуле должны учитывать налоги и комиссии. И получите реальную цифру.

Здравствуйте уважаемое сообщество!

Здравствуйте уважаемое сообщество!

Прошу помочь разобраться с расчётом доходностей облигаций.

Доходность рассчитываемая мною всегда ненамного ниже представленной в QUIKe, Rusbonds, MOEX и др.

Цифры доходности представленной в Quik и рассчитанной самим разнятся. Причём в Quik всегда немного больше. ПОЧЕМУ?

Используем формулу п. 3.3, приведённую на сайте MOEX.

Для облигации Сбербанк-001-78R-бсо при цене 100.7 и датой погашения 26.03.2021 г., доходность к погашению у меня составляет 4,13735%.

В Quik эта величина 4.26.

Проверьте сами… Проверьте любую другую бумагу...

ОФЗ, легли и не встают.

ОФЗ, легли и не встают.

Добрый день!

Над рынком гос долга (ОФЗ) исходя из графика цены самых длинных облигаций(ОФЗ 26230 погашение 16.03.2039), вероятно, сгущаются тучи.

Очень долго лежим на поддержке, возможно при пробитии уйдем ниже, процентов на 13-15%, это в свою очередь утянет остальной рублевый долг вниз. Стоимость облигаций упадет, доходности вырастут.

Кстати, сегодня интересно тянут пару доллар /рубль, возможно связано с окончанием года.

Авто-репост. Читать в блоге >>>

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn, по этому выпуску погашение через 15 лет. Вряд ли облигации, которые легко могут просесть в цене процентов на 20 (для этого нужен рост ставки всего на 2%) подходят для парковки денег. Лучше для целей парковки рассмотреть короткие выпуски.

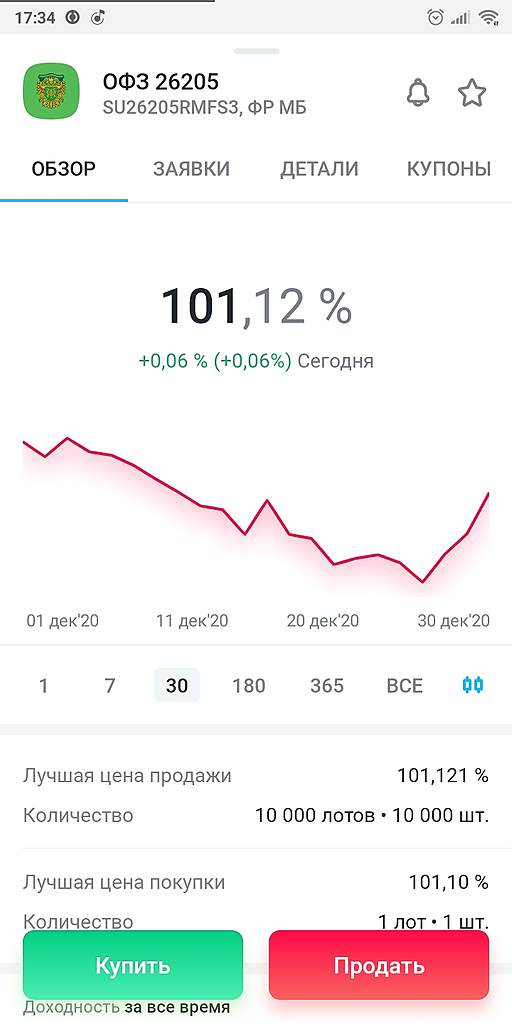

BearEater, то, что ниже номинала в офз крайне фигово проседает. пример — март 2020 — эти бумаги стоили минимум 96,5. А короткие выпуски 26205 и 26209 — постоянно дешевеют по чуть чуть и доходность там уже хуже вкладов. Смысл?

u-gyn, в марте эти бумаги еще даже не торговались. Первое размещение выпуска ОФЗ 26233 было 13.05.2020. Цена не важна, главное — доходность. У коротких облигаций цена проседает из-за большого купона, он полностью компенсирует плавное снижение цены по мере приближения поагшения. Выпуск 26233 будет при росте ставок проседать очень существенно, более чем на 2% дополнительной доходности относительно коротких облигаций.

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn, по этому выпуску погашение через 15 лет. Вряд ли облигации, которые легко могут просесть в цене процентов на 20 (для этого нужен рост ставки всего на 2%) подходят для парковки денег. Лучше для целей парковки рассмотреть короткие выпуски.

BearEater, то, что ниже номинала в офз крайне фигово проседает. пример — март 2020 — эти бумаги стоили минимум 96,5. А короткие выпуски 26205 и 26209 — постоянно дешевеют по чуть чуть и доходность там уже хуже вкладов. Смысл?

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn, по этому выпуску погашение через 15 лет. Вряд ли облигации, которые легко могут просесть в цене процентов на 20 (для этого нужен рост ставки всего на 2%) подходят для парковки денег. Лучше для целей парковки рассмотреть короткие выпуски.

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn,

Спасибо за оперативный ответ!

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Но если у ОФЗ которые на 15 лет, доходность к погашению больше чем у тех которые на 3-5, и это разница в 1-2%, зачем мне брать краткосрочные если я могу получать больше купонный доход, а потом через 3-5 лет продать их также. Где я ошибаюсь не могу найти статьи по этому поводу.

Например сравним из подборки Тинькофф коллекции гособлигации ( на первом месте 26209 у неё мизерная доходность (она на 31 месте по доходности ) но Тинькофф рекомендует купить её больше всего. Зачем её брать если можно купить 26233 она и стоит 97% и доходность гораздо больше, но она на 15 лет, но в чем загвоздка если я её могу продать в любой момент. Зачем мне брать эту краткосрочную?

Владислав Огданец, что станет с длинными облигациями при повышении ставки? что станет с короткими? ответьте на эти вопросы и все поймете

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Но если у ОФЗ которые на 15 лет, доходность к погашению больше чем у тех которые на 3-5, и это разница в 1-2%, зачем мне брать краткосрочные если я могу получать больше купонный доход, а потом через 3-5 лет продать их также. Где я ошибаюсь не могу найти статьи по этому поводу.

Например сравним из подборки Тинькофф коллекции гособлигации ( на первом месте 26209 у неё мизерная доходность (она на 31 месте по доходности ) но Тинькофф рекомендует купить её больше всего. Зачем её брать если можно купить 26233 она и стоит 97% и доходность гораздо больше, но она на 15 лет, но в чем загвоздка если я её могу продать в любой момент. Зачем мне брать эту краткосрочную?

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен один выпуск, ОФЗ-ИН серии 52003 в объеме 10,067 млрд. рублей.

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 52003

Спрос составил 34,132 млрд рублей по номиналу. Итоговая доходность 2,48%. Разместили 10,067 млрд рублей по номиналу (100%).

Авто-репост. Читать в блоге >>> Неколеблющийся флоутер ОФЗ

Неколеблющийся флоутер ОФЗ

Динамика цен на различные виды ОФЗ (ОФЗ-ПК нового и старого формата, ОФЗ-ПД) в период весенней рыночной коррекции. Источник: Локо-Банк

Интересную тенденцию по госбумагам выделили аналитики Локо-Банка. В новых выпусках ОФЗ с плавающим купоном (24020 и 24021), размещаемых Минфином, купон рассчитывается по новой схеме. Если в прежних флоутерах существовала возможность временного арбитража до оглашения новой ставки купона (бралось среднеарифметическое за 182 дня), то на этих выпусках такой возможности уже нет. Плавающая ставка в них рассчитывается как среднеарифметическое значение ставки RUONIA уже за семь дней до определения купона. И отсутствие пространства для спекуляций не является плохой вещью.В том числе за счет этого новшества, в момент весенней коррекции цена облигаций почти не изменилась. В то же время, по старым флоутерам просадка цены произошла на 2%, а по классическим выпускам ОФЗ — еще сильнее.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций