Авто-репост. Читать в блоге >>>

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ВЭББНКР 02 | 0.7 | 32.3% | 0.63 | 90.42 | 9.86 | 0.99 | 2025-05-01 | |

| ВЭББНКР 03 | 0.9 | 33.7% | 0.81 | 86.94 | 9.86 | 5.59 | 2025-04-17 | |

| ВЭББНКР 04 | 1.9 | 35.2% | 1.29 | 81.84 | 12.33 | 6.58 | 2025-04-18 | |

| ВЭББНКР 05 | 2.3 | 32.9% | 1.56 | 83.51 | 14.79 | 8.38 | 2025-04-17 | |

| ВЭББНКР 06 | 2.4 | 29.6% | 0.83 | 99.02 | 20.55 | 13.01 | 2025-04-15 | 2025-03-19 |

| ВЭББНКР 07 | 2.8 | 1 183.6% | 0.02 | 95.62 | 21.37 | 16.38 | 2025-04-11 |

Не индивидуальная инвестиционная рекомендация.

Сегодня — начало размещения 6-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Сумма: 150 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-06 / ЛТрейд 1P6

— ISIN: RU000A105RF6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 19 января — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

По ссылке найдете короткий и, надеемся, удобный тизер выпуска t.me/probonds/8996

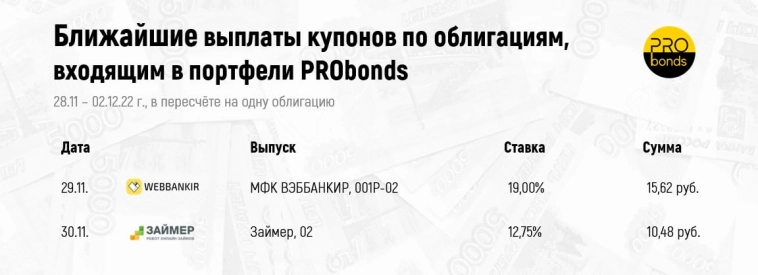

Так же, напоминаем, продолжается размещение 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года)

На сегодняшний день Иволга Капитал продолжает размещения:

🍋 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

💵 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

🚕 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

🧱 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

На сегодняшний день Иволга Капитал продолжает размещения:

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

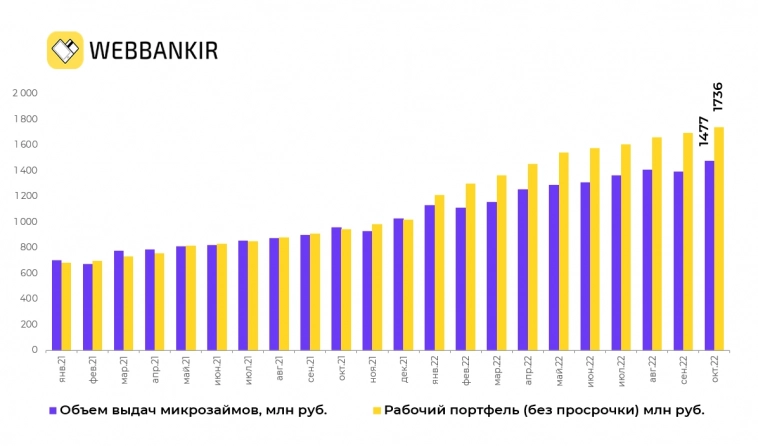

По итогам октября сумма выданных займов составила 1.47 млрд рублей, а рабочий портфель без просрочки достиг 1.73 млрд рублей

Источник static.webbankir.com/public/docs/investor/newsletter/newsletter_october_2022.pdf

Напоминаем, продолжается размещение нового выпуска облигаций МФК «Вэббанкир» (ruBB-, 100 млн руб., 3.5 года, купон 19%).

/Облигации МФК «Вэббанкир” входят в портфели PRObonds на 5,2% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

ИК «Иволга Капитал» провела масштабное исследование по итогам 1-го полугодия 2022 года:

Подробнее — в нашем ежеквартальном обзоре 👉 Исследование МФО. Итоги 1 полугодия 2022 года

@AndreyHohrin

1 из 3-х размещаемых нами выпусков заканчивается. Еще один — перешагнул экватор размещения.

1. 💳 МФК ВЭББАНКИР 03. Выпуск размещен на 30%

19% — 1 – 6 купонные периоды

18% — 7 – 12 купонные периода

16% — 13 – 18 купонные периоды

14% — 19 – 24 купонные периоды

12% — 25 – 42 купонные периоды

💳 Скрипт для участия в первичном размещении:

1 из 3-х размещаемых нами выпусков заканчивается. Еще один — перешагнул экватор размещения.

1. 💳 МФК ВЭББАНКИР 03. Выпуск размещен на 30%

19% — 1 – 6 купонные периоды

18% — 7 – 12 купонные периода

16% — 13 – 18 купонные периоды

14% — 19 – 24 купонные периоды

12% — 25 – 42 купонные периоды

💳 Скрипт для участия в первичном размещении:

12.09.2022

15.09.2022

16.09.2022

На данный момент на нашей полке 3 первичных размещения облигаций:

1. МФК ВЭББАНКИР 03

Выпуск размещен на 18%

19% — 1 – 6 купонные периоды

18% — 7 – 12 купонные периода

16% — 13 – 18 купонные периоды

14% — 19 – 24 купонные периоды

12% — 25 – 42 купонные периоды

Скрипт для участия в первичном размещении:

Сегодня в 10-00 — начало размещения третьего выпуска облигаций МФК ВЭББАНКИР

Организатор размещения — ИК Иволга Капитал

Основные параметры выпуска:

— кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

— размер выпуска: 100 млн.р.

— срок обращения: 1 260 дней (3,5 года)

— периодичность купона: 30 дней

— ставка купона:

▫️19% — 1 – 6 купонные периоды

▫️18% — 7 – 12 купонные периода

▫️16% — 13 – 18 купонные периоды

▫️14% — 19 – 24 купонные периоды

▫️12% — 25 – 42 купонные периоды

🔹Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

— ISIN: RU000A105575

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

31 августа заявки на первичном рынке будут приниматься с 10-00 до 13-00 Мск и с 16-45 до 17-30 Мск (с перерывом на клиринг)

Предварительные параметры размещения:

Индикативный портфель PRObonds ВДО вышел из убытка с начала кризисного 2022 года (+0,1%). За время ведения портфель накопил почти 51% дохода с учетом издержек до НДФЛ.

Внутренняя доходность портфеля сейчас (включает доходность облигаций к погашению/оферте и доходность размещения денег) около 17,7% годовых. Ее можно использовать как ориентир прироста портфеля на ближайшие 12 месяцев. А за весь 2022 год портфель с наибольшей вероятностью заработает 6%.

Портфель остается «коротким», его средняя дюрация – 1,13 года. И, учитывая большую долю денег, имеет достаточно неплохой совокупный кредитный рейтинг, BBB- по нацшкале (исходим из рейтинга размещения денег на уровне ААА, что соответствует рейтингу НКЦ). Рейтинг со временем должен повыситься до BBB или даже BBB+. Высказывал и повторю мысль, что, хоть эмитенты рейтинговой группы B- — BB- массово предлагают высокие доходности, проблемы этой группы рынком, скорее всего, недооцениваются.

Выпуск облигаций МФК ВЭББАНКИР 02 (для квал.инвесторов, ruBB-, 100 млн.р., 3,5 года, начальный купон 22%) за 2,5 сессии размещен уже более чем на 2/3.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК ВЭББАНКИР 02 / ВЭББНКР 02

— ISIN: RU000A104VW6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Контакты клиентского блока ИК «Иволга Капитал» (организатор размещения):

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

Не является инвестиционной рекомендацией.

17 июня в 17:00, Вэббанкир проведет онлайн-конференцию для инвесторов. Присоединяйтесь.

Сегодня в портфель PRObonds ВДО добавляется новый выпуск облигаций МФК ВЭББАНКИР (только для квал.инвесторов, ruBB-, 100 м.р., начальный купон 22%). Покупка на первичном размещении. Доля бумаги составит 2,5% от активов. Совокупный вес облигаций данного эмитента (в портфеле есть первый выпуск ВБ) вырастет с 3,5% до 6%.

В ближайшее время возможен рост доли нового выпуска до примерно 5% для спекулятивных целей.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Первый квартал 2022 года стал настоящим испытанием для всего российского бизнеса. Многие изменения носят более долгосрочный характер, но уже можно делать первые выводы, как себя чувствуют разные отрасли.

Мы обновили наше ежеквартальное исследование по публичным МФО, проанализировав отчетности компаний за 1 квартал, отраслевой отчет ЦБ, деловые СМИ, пресс-релизы рейтинговых агентств, рыночную статистику.

Основные выводы:

Мы видим, что компания быстро адаптировалась к новым условиям. Если в марте наблюдалось небольшое снижение выданных займов и новых заёмщиков, то к апрелю компания вернулась к обычному темпу роста.

По итогам апреля сумма выданных займов составила 1.26 млрд. рублей (+8.7% к марту и +13% к февралю), а рабочий портфель без просрочки достиг 1.45 млрд. рублей

/Облигации МФК «Вэббанкир” входят в портфели PRObonds на 3,5% от активов/