Блог компании QBF III portfolio management | Привлекательность депозитов в российских банках падает

- 15 февраля 2018, 13:19

- |

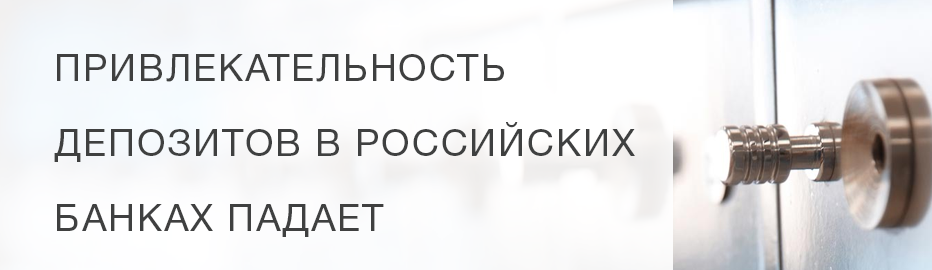

В ноябре 2017 года средневзвешенная ставка по рублевым депозитам физических лиц в банках РФ сроком от 1 года опустилась до 6,32%. В развитых странах подобная доходность вполне соответствует запросам консервативных инвесторов, так как позволяет получать стабильный доход в условиях низкой инфляции. Однако в российских реалиях столь низкие ставки по депозитным продуктам являются редким явлением. Последний раз в докризисный период средневзвешенная ставка по рублевым депозитам в банках РФ сроком от 1 года опускалась ниже текущего уровня в сентябре 2011 года. Одна из главных причин текущего положения на рынке — планомерное сокращение ключевой ставки Центральным банком РФ до уровня 7,75% к концу 2017 года. В условиях нестабильной инфляции, более высоких страновых рисков в разрезе банковской системы, а также валютных рисков, российские инвесторы постепенно теряют интерес к банковским депозитам. Кроме того в условиях сокращения реальных располагаемых денежных доходов (на 1,7% г/г в 2017 году и на 5,8% г/г в 2016 году) население больше предпочитает «потреблять», нежели «сберегать».

Существенные изменения в динамике показателей депозитного портфеля российских кредитных организаций начались в декабре 2014 года, на который пришлись повышение ключевой ставки ЦБ РФ до 17%, а также рекордная волатильность курса USD/RUB. Если в ноябре 2014 года совокупный рублевый депозитный портфель физически лиц в российских банках сроком до 1 года вырос на 5,7% г/г при росте соответствующего портфеля сроком от 1 года на 4,6% г/г, то в декабре перераспределение вложений из краткосрочных депозитов в долгосрочные привело к росту объемов депозитного портфеля сроком от 1 года на 26,1% г/г при снижении объемов краткосрочного депозитного портфеля на 10,8% г/г. Данная тенденция в целом характерна для всего последующего периода: к ноябрю 2017 года темпы роста рублевого депозитного портфеля физических лиц в кредитных организациях РФ сроком до 1 года планомерно снизились до 1,8% г/г, тогда как аналогичный показатель для депозитов сроком от 1 года достиг 18,5% г/г.

Депозиты в кредитных организациях РФ. Источник: ЦБ РФ

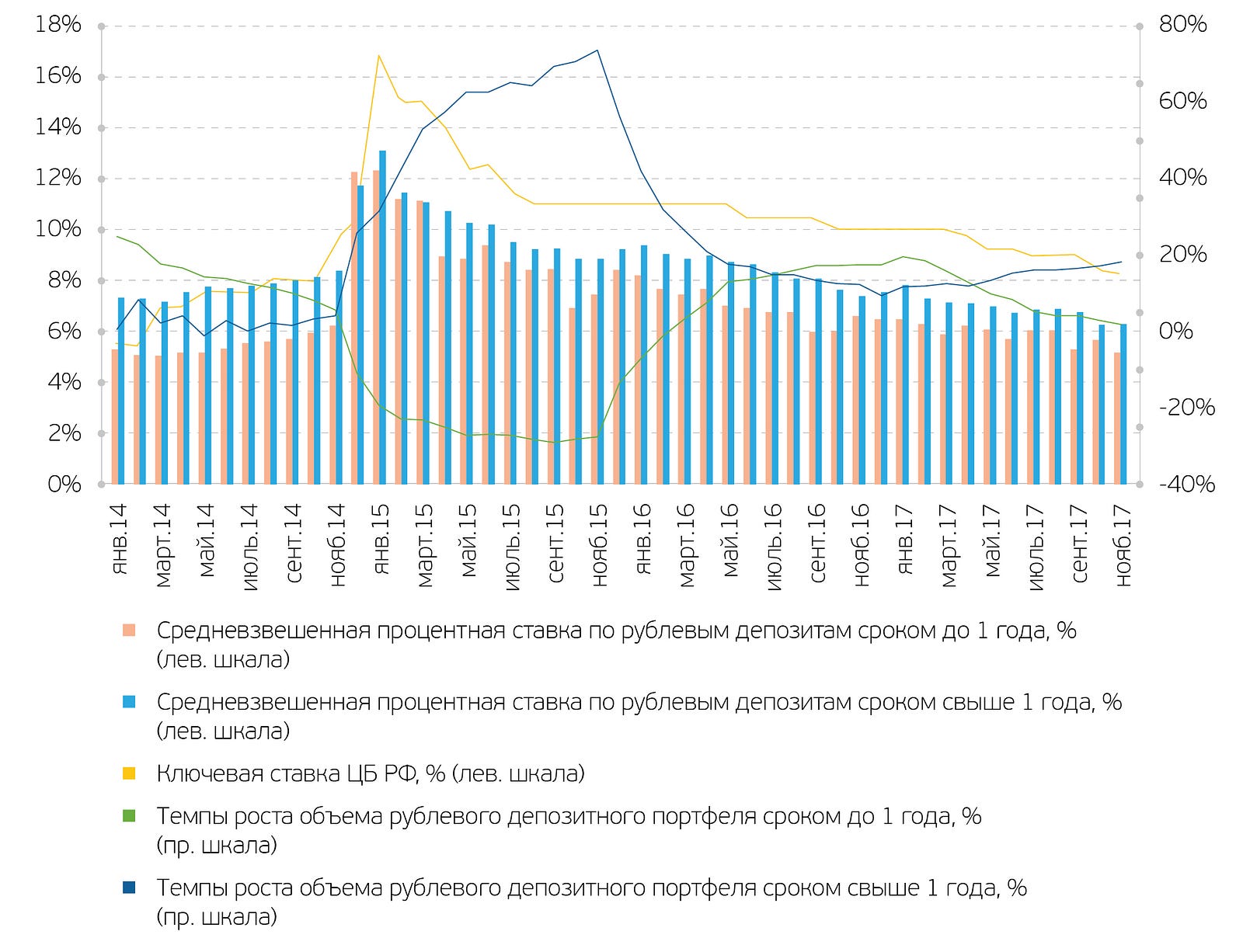

Депозиты в кредитных организациях РФ. Источник: ЦБ РФОднако дело не только в перераспределении средств по срочности вложений, но и в снижении привлекательности самого инструмента. За первые 11 месяцев 2017 года депозитный портфель физических лиц в российских банках (включая вклады в иностранной валюте) вырос на 797 млрд. руб., тогда как кредитный портфель расширился на 1,24 трлн. руб. Не считая кризисных годов, когда совокупный объем кредитного портфеля физических лиц в российских банках падал по итогам года, столь низкое соотношение абсолютного роста депозитного портфеля к абсолютному росту кредитного портфеля физических лиц наблюдалось только в 2008 году (77%). В ближайшее время сдерживающее влияние на темпы роста привлеченных кредитными организациями средств населения окажет и политика ЦБ: в конце 2017 года регулятор заявил, что будет пристально наблюдать за банками, которые завышают ставки по депозитам. Ориентир для ЦБ — не более 2 дополнительных п.п. к средней максимальной ставке по депозитам в 10 крупнейших российских банках (по объему депозитного портфеля). Соответствующая ставка во второй декаде января 2018 года опустилась до минимального исторического уровня 7,12%. Негативное влияние на привлекательность банковских вкладов может оказать введение подоходного налога на процентный доход по депозитам. Соответствующая идея обсуждается Министерством финансов РФ, однако реальных изменений в данном вопросе не стоит ожидать раньше 2019 года.

Изменение совокупного портфеля кредитных организаций РФ по итогам года, трлн. руб. Источник: ЦБ РФ

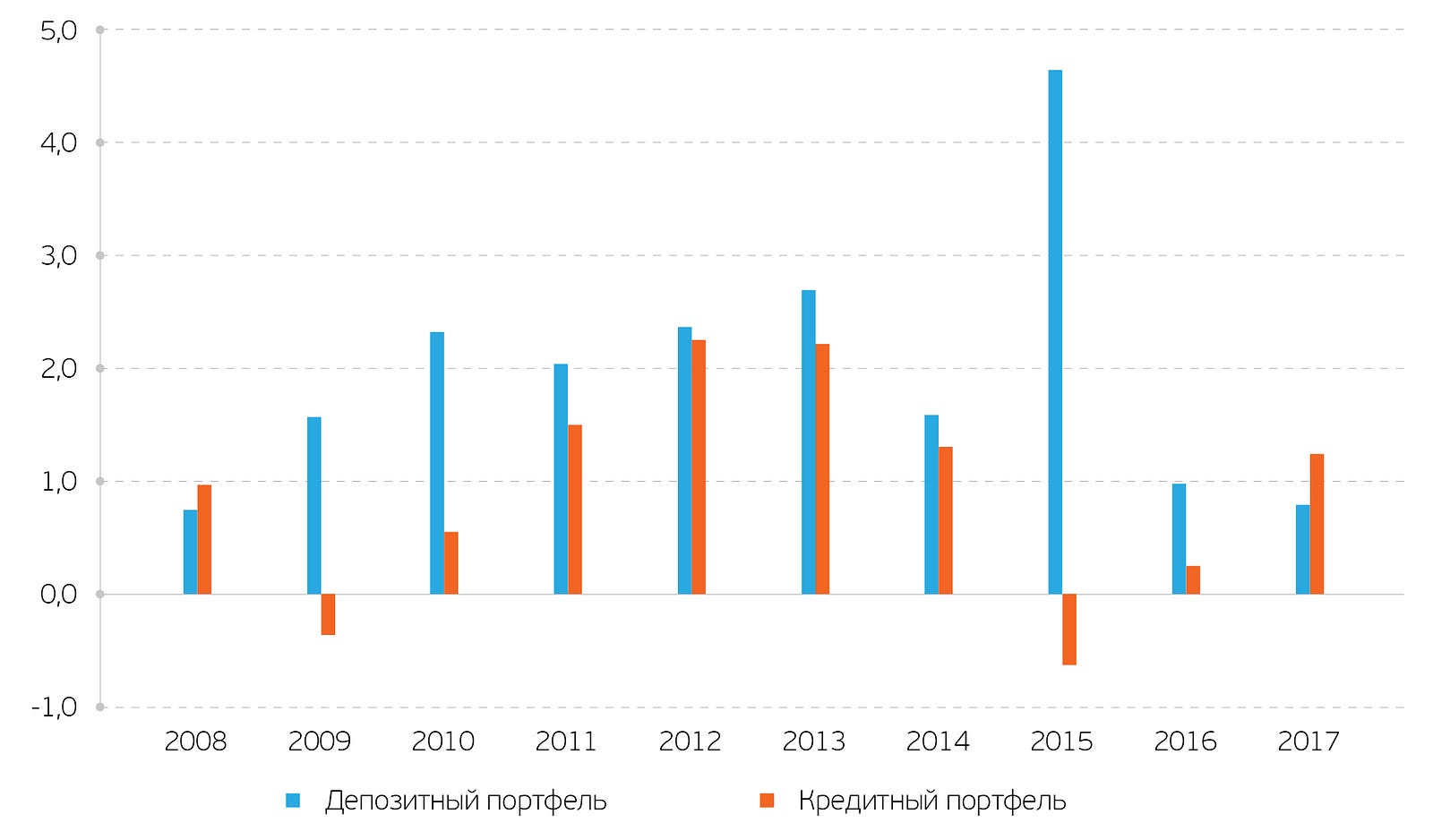

Изменение совокупного портфеля кредитных организаций РФ по итогам года, трлн. руб. Источник: ЦБ РФТенденция снижения привлекательности депозитов на фоне сокращения ключевой ставки центрального банка характерна не только для России. В период 2014–2017 гг. кредитно-денежная политика ЦБ Бразилии и ЦБ Колумбии во многом совпадала с риторикой российского регулятора. Случай Бразилии и Колумбии интересен тем, что ключевая ставка в данных странах в течение рассматриваемого периода находилась на сопоставимом с Россией уровне, а сами страны схожи в экономическом плане. Ориентированные на экспорт представители Южной Америки также ощутили на себе влияние негативного тренда на сырьевом рынке, что вызвало снижение курса местных валют по отношению к американскому доллару, а также привело к существенному росту потребительской инфляции. За рассматриваемый период курс валютной пары USD/BRL (BRL — бразильский реал) вырос на 77% от значений на начало 2014 года, а по итогам 2017 года стабилизировался и опустился по отношению к достигнутому максимуму на 21%. Аналогично курс USD/COP (COP — колумбийский песо) за период повышался на 78% и стабилизировался по итогам 2017 года на уровне на 13% ниже максимальных значений. В рамках борьбы с инфляцией, сопровождаемой девальвацией местной валюты, локальные регуляторы аналогично ЦБ РФ прибегли к заметному повышению ключевой ставки с её последующим многоэтапным снижением.

Динамика ключевых ставок Центральных банков, %. Источник: ЦБ РФ, Reserve Bank of Australia, Banco de la Republica (banco central de Colombia)

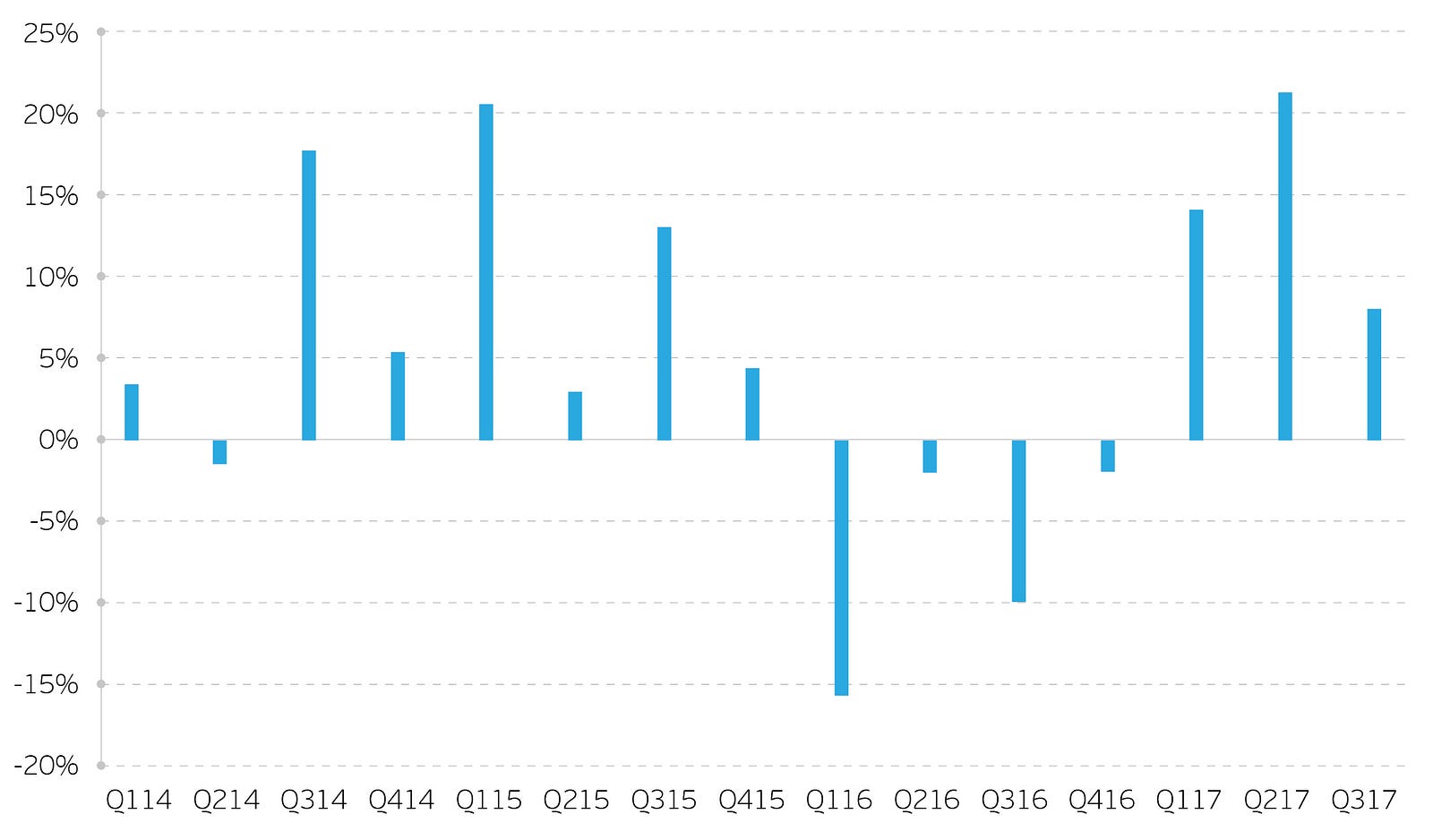

Динамика ключевых ставок Центральных банков, %. Источник: ЦБ РФ, Reserve Bank of Australia, Banco de la Republica (banco central de Colombia)В результате, в I квартале 2016 года совокупный объем депозитного портфеля кредитных организаций Бразилии упал на 15,7% г/г до 1,87 трлн. бразильских реалов. При этом, если во II квартале 2017 года аналогичный показатель расширился на 21,4% г/г при ключевой ставке 7% на начало периода, то в III квартале 2017 год темпы роста депозитного портфеля кредитных организаций Бразилии сократились до 8,1% г/г при ключевой ставке 6,25% на начало периода.

Изменение совокупного депозитного портфеля кредитных организаций Бразилии, % г/г. Источник: CEIC (A Euromoney Institutional Investor Company), расчёты QBF

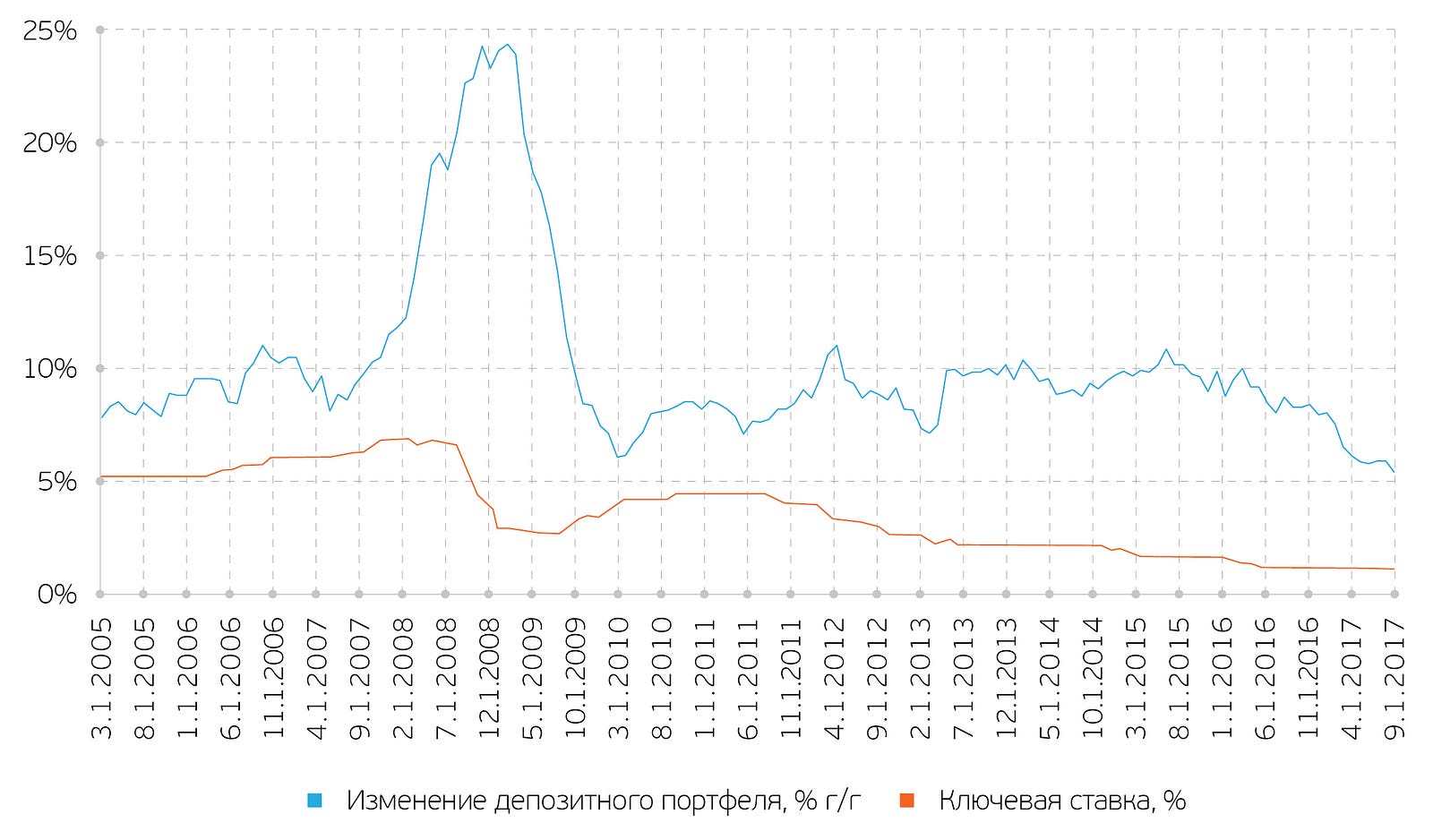

Изменение совокупного депозитного портфеля кредитных организаций Бразилии, % г/г. Источник: CEIC (A Euromoney Institutional Investor Company), расчёты QBFТенденция снижения привлекательности депозитов среди населения в случае заметного сокращения ключевой ставки ЦБ характерна и для развитых стран. Среди них наиболее релевантным (в части сравнения с Россией), по нашему мнению, является пример Австралии 2006–2017 гг. Повышение ключевой ставки в стране в период с начала 2006 года по середину 2008 года с 5,5% до 7% привело к увеличению темпов роста объема депозитного портфеля физических лиц в кредитных организациях страны с уровня 9–10% г/г до 20% г/г. В ходе мирового финансового кризиса темпы роста соответствующего показателя опустились к апрелю 2010 года до 6,4% г/г и постепенно восстановились до привычных уровней 9–10% г/г. Однако дальнейшее сокращение ключевой ставки (1,5% на конец 2017 года) австралийским регулятором привело к снижению темпов роста депозитного портфеля населения по итогам декабря 2017 года до минимального за 13 лет уровня 5,8% г/г (база расчёта — австралийский доллар). Одним из отличий данного случая от российского является тот факт, что ключевая ставка в стране по итогам 2017 года опустилась ниже уровня потребительской инфляции (1,9% г/г). На этом фоне при подборе инвестиционной стратегии граждане Австралии все меньше склонны обращаться к депозитам.

Ключевая ставка ЦБ Австралии и динамика депозитного портфеля физических лиц Источник: Reserve Bank of Australia

Ключевая ставка ЦБ Австралии и динамика депозитного портфеля физических лиц Источник: Reserve Bank of AustraliaСогласно заявлениям ЦБ РФ, в ближайшие годы уровень ключевой ставки в стране может опуститься до 6–7% годовых, что, по нашему мнению, при среднем дисконте средневзвешенной ставки по рублевым депозитам физических лиц сроком от 1 года по отношению к ключевой ставке ЦБ РФ в 2,3 п.п. (в январе-ноябре 2017 года) может привести к сокращению соответствующей ставки по депозитам физических лиц до 4–5%. Учитывая инфляционные цели регулятора в 4% г/г ставки по депозитам физических лиц в ближайшие 1–2 года могут приблизиться к показателям потребительской инфляции. На этом фоне стоит ожидать увеличения интереса «сберегающих» домохозяйств к потенциально более доходному облигационному рынку, а также рынку акций, в том числе через механизмы ИИС и ИСЖ.

Александр Жданов — аналитик QBF

С другими нашими обзорами можно ознакомиться по ссылке http://medium.com/@qbfСамая актуальная аналитика — в нашем Twitter http://twitter.com/qb_finance

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро

Новости тг-канал

Новости тг-канал

продовольсвенная инфляция на некоторые продукты за последние 3 года подсколчила до 200 % процентов..

Сберегать нечего.